Каким налогом облагается квартира в собственности, как он считается, когда его нужно платить и можно ли уменьшить — типичные вопросы собственников жилья, а все ответы содержатся в Налоговом кодексе России, если суметь их правильно трактовать.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Что такое налог на квартиру физического лица

Все обладатели жилья получают раз в год письмо от своей ИФНС (налоговой инспекции ФНС России) о начисленных им имущественных платежах, в т.ч. ежегодный налог на квартиру в собственности.

Полное название этого платежа — налог на имущество физических лиц. В НК РФ он занимает главу 32. Этот платеж относится к местному уровню, т. е. его элементы устанавливаются местными актами органов власти, а также поступления от него зачисляются в местные бюджеты.

Платят жилищный налог на квартиру, согласно ст.400 НК РФ, собственники недвижимых объектов, кроме земельных участков. В частности:

- дом;

- квартира;

- комната;

- доля в доме или квартире;

- гараж или машино-место;

- единый жилищный комплекс;

- иные здания и сооружения, в т.ч. недостроенные.

Не облагается общее имущество многоквартирного дома — подъезды, лестницы, коридоры и пр.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как считается налог на квартиру

Сумма к уплате зависит от налоговой базы — по ней как рассчитывается налог на квартиру, так и применяются льготы и вычеты.

В качестве базы выступает одно из двух значений. Первое — инвентаризационная стоимость объектов — ее определяли специалисты БТИ на основании прямых технических характеристик квартир, домов и т. п., фактически материалы — это то, от чего зависит налог на квартиру, себестоимость объекта — стоимость материалов, из которых изготовлено недвижимое имущество. По такой стоимости база будет низкой и сумма налога на квартиру будет незначительна.

Второе — кадастровая стоимость. Определяется по методу кадастровых инженеров. Новый способ рассчитывать налог на квартиру по налоговой базе, который постепенно вымещает инвентаризационный. Уже большая часть субъектов России перешла к кадастровой оценке объектов для целей налогообложения и формирования единого реестра недвижимости. Земельные участки уже все оцениваются по кадастровому методу, иная недвижимость тоже вот-вот полностью перейдет в это поле. Кадастровая стоимость в несколько раз превышает инвентаризационную, поэтому для сглаживания перехода установлены скидки при применении формулы расчета налога на квартиру по ст.403 НК РФ.

Посмотреть список регионов, полностью перешедших на метод кадастра, вы можете здесь. Сейчас размер налога на квартиру на части территорий считается по старой схеме, а в части — по кадастровой цене.

Чтобы знать, сколько квадратов не облагается налогом на квартиру, нужно обратиться к п.3 ст.403 НК РФ — 20 кв.м от площади жилья вычитается из базы обложения.

Эта преференция встроена в механизм исчисления платежа, и налог на квартиру берется с площади, уменьшенной на вычет, независимо от желания и воли плательщика — ему не требуется подавать какие-либо заявления или уведомления.

Пример1

До 1 ноября 2018 года господину Васильеву придет налоговое уведомление о возникновении у него объекта обложения и необходимости уплатить имущественный налог на двухкомнатную квартиру. В уведомлении будет представлена таблица с расчетом, где инспектор, формировавший вам письмо, уже учел скидку и указал величину налога на квартиру без 20 кв.м, т. е. база будет рассчитана исходя из 25 кв.м.

Откуда ИФНС узнает о вашем приобретении? В рамках межведомственного обмена информацией Росреестр вышлет ей сведения о новых зарегистрированных правах, причем ИФНС будет знать дату заключения договора купли-продажи и отсчитывать срок владения с нее. Самостоятельно рассчитать налог на квартиру вам не требуется — за вас это сделает ИФНС.

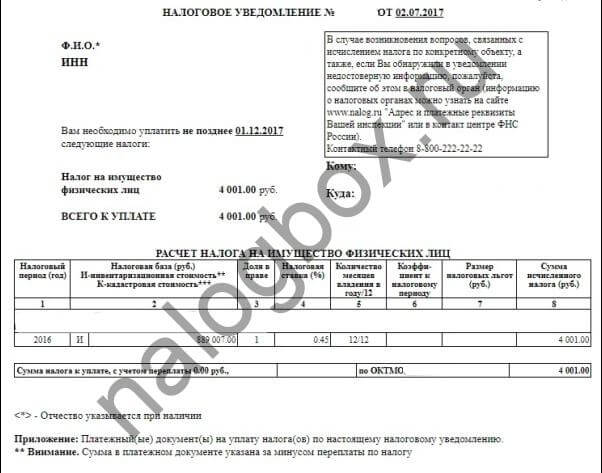

Налоговые уведомления высылаются до 1 ноября каждого года и выглядят так:

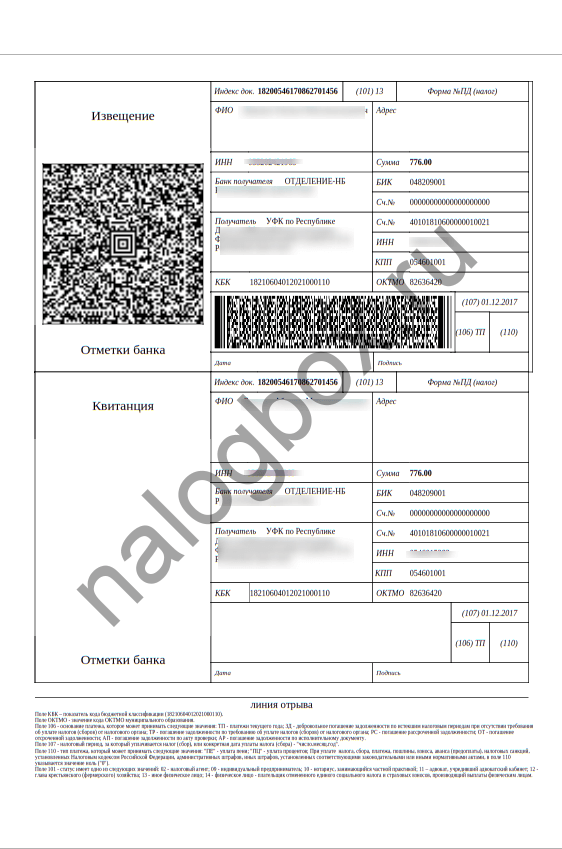

К ним прикладываются платежные извещения такого вида:

.

Важно!

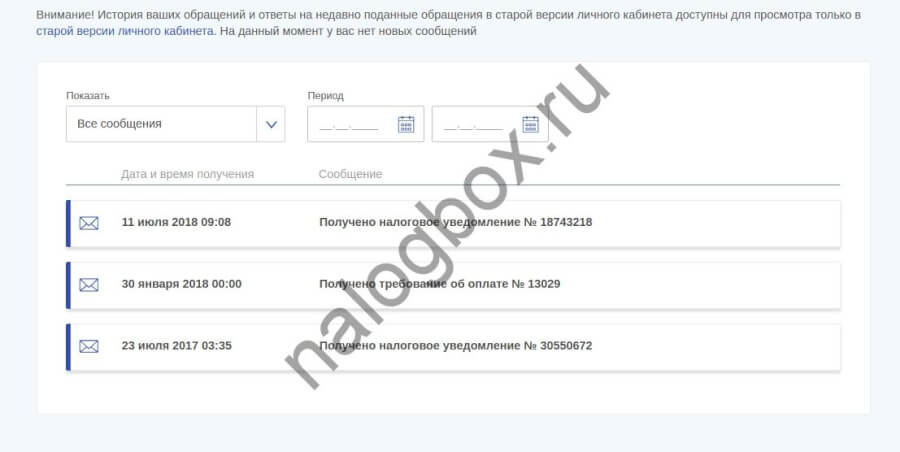

Если вы не получили бумажное письмо, проверьте вкладку сообщений на портале «Госуслуги» и в «Личном кабинете налогоплательщика» — пользователям этих сервисов высылаются электронные уведомления:

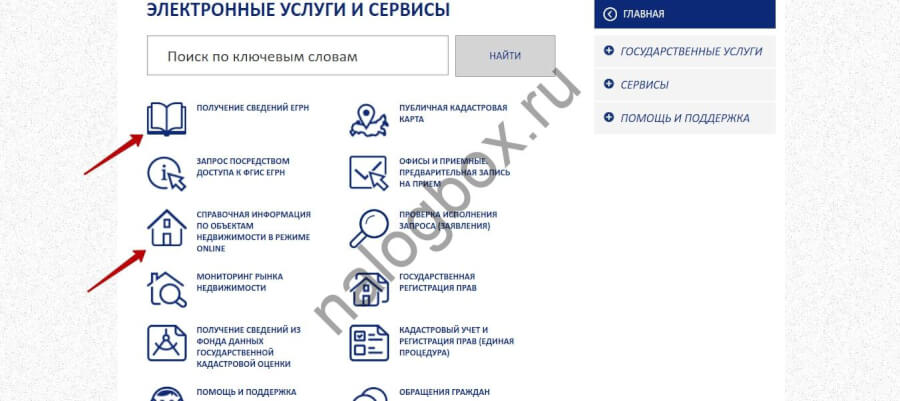

Первые платежки с кадастровой оценкой были разосланы в 2016 году и тогда в прессе изменения называли налогом с рыночной стоимости квартиры, однако нужно учесть, что кадастровая стоимость существенно ниже рыночной. Но если после перехода к кадастровой оценке вы считаете, что ИФНС не смогла правильно рассчитать налог на квартиру и он слишком завышен, вы можете обратиться с заявлением на оспаривание кадастровой стоимости в Росреестр — можно сделать это, посетив ведомство, или воспользоваться формой для обратной связи на сайте. Также на сайте Росреестра вы можете получить справочную информацию о своем имуществе и заказать выписку из ЕГРН — вторая услуга является платной.

Местные льготы

Важно!

На местном уровне могут быть предусмотрены дополнительные льготы — они предоставляются в заявительном порядке.

Узнать о действующих на территории вашего муниципалитета льготах вы можете через специальный сервис ФНС России:

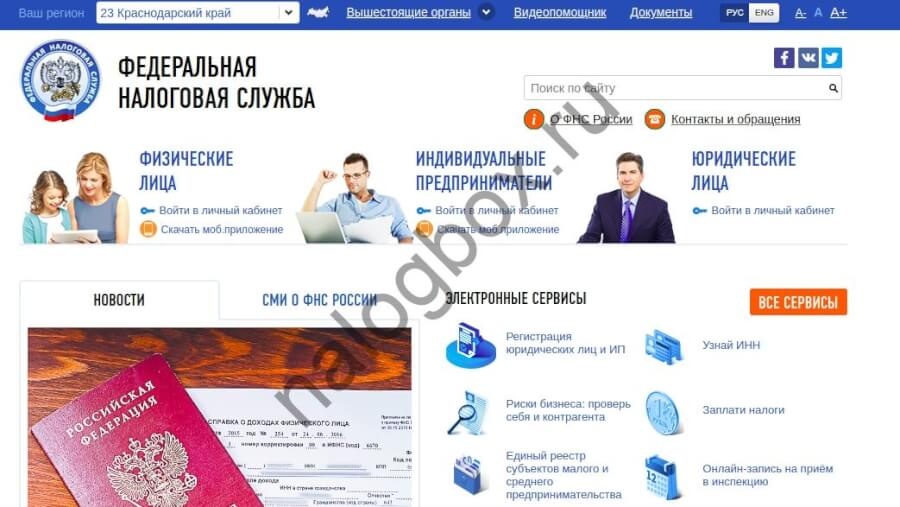

- Откройте сайт службы.

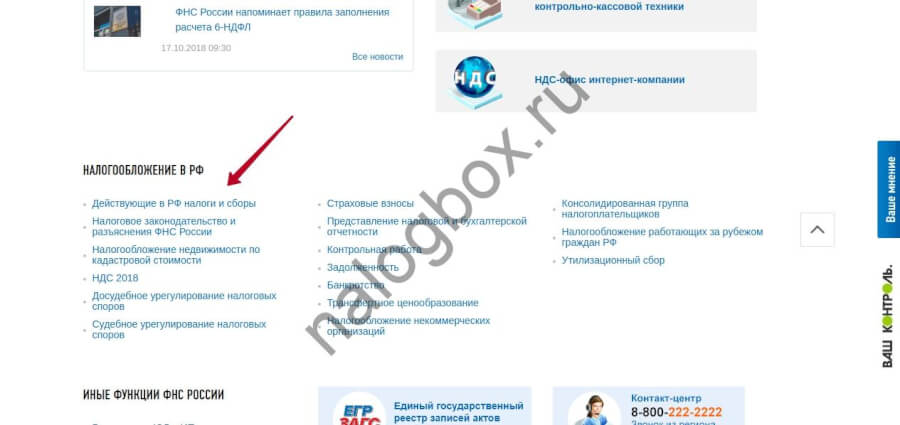

- Прокрутите страницу и нажмите на кнопку «Действующие в РФ налоги и сборы».

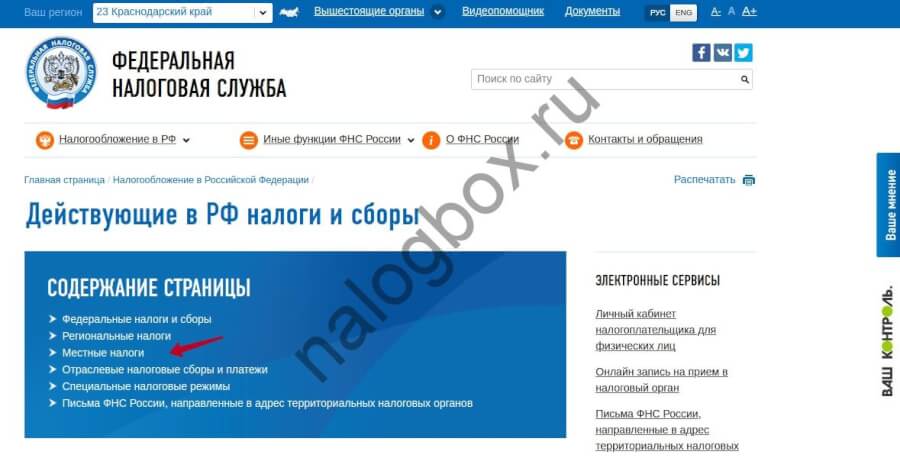

- Перейдите к местным налогам.

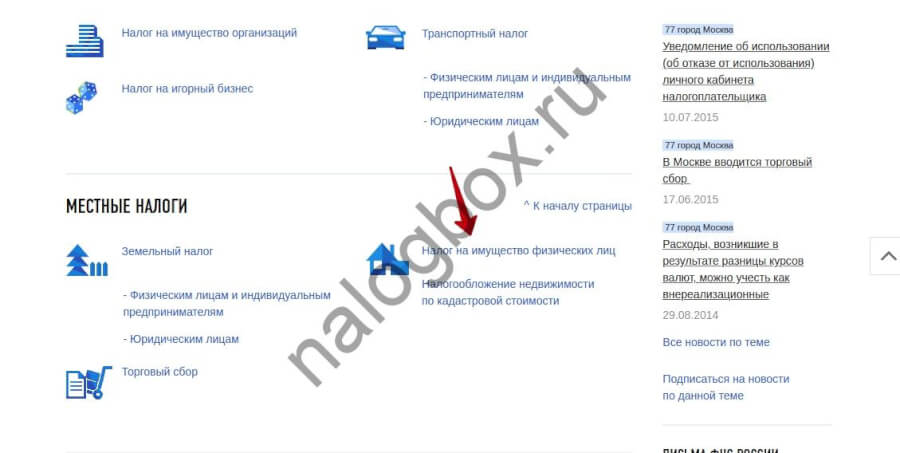

- Выберите налог на имущество физических лиц.

- В меню открывшейся странице щелкните строку льгот.

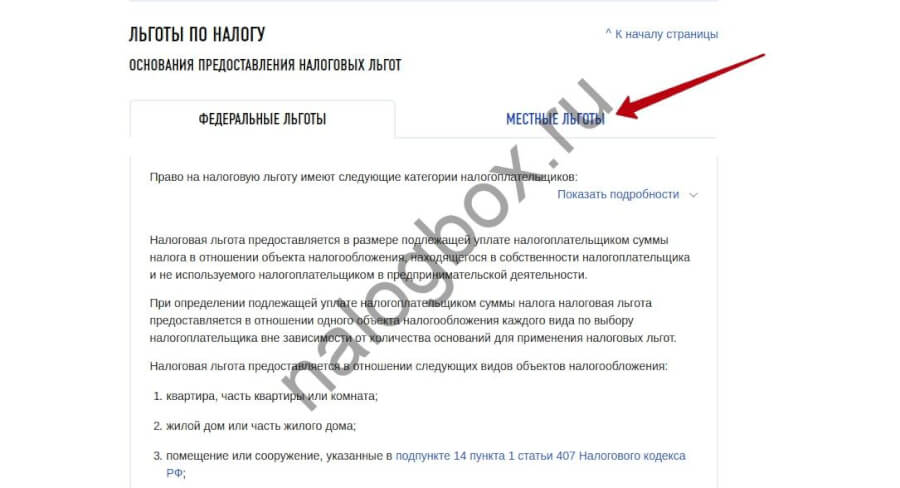

- Выберите местные льготы.

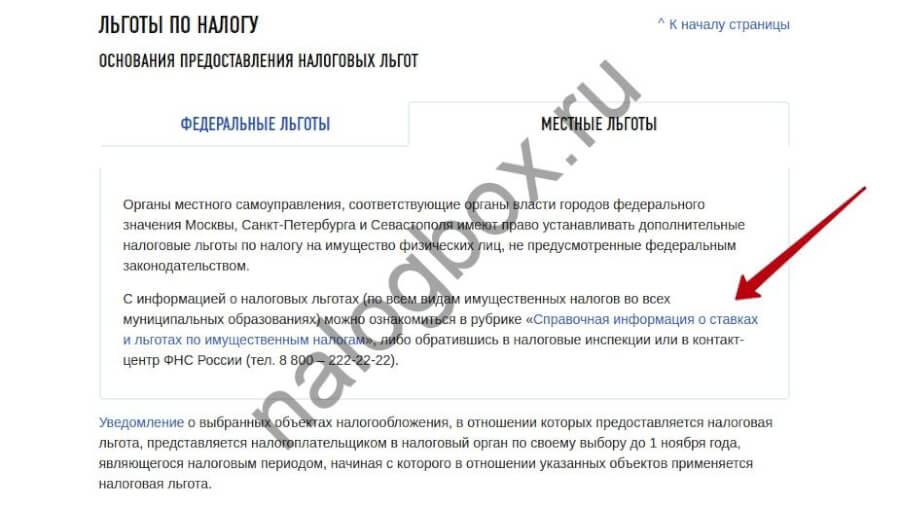

- Переходите к сервису, обозначенному ссылкой.

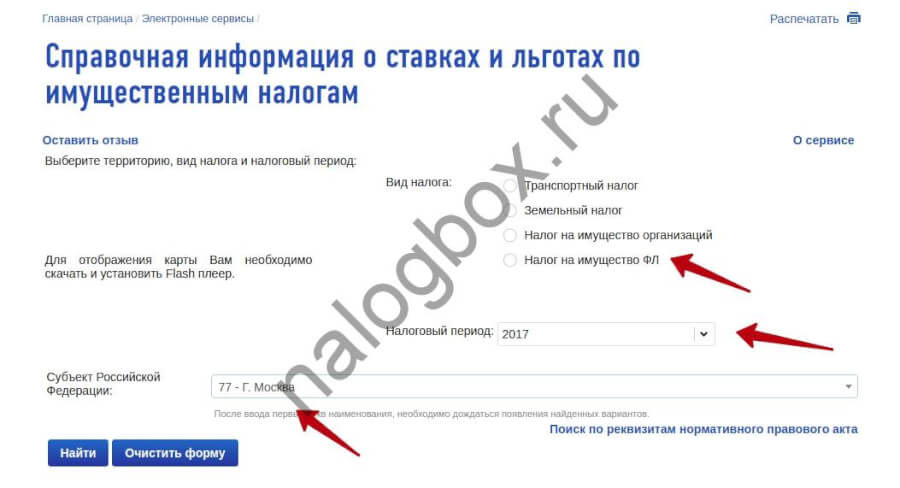

- Укажите критерии поиска.

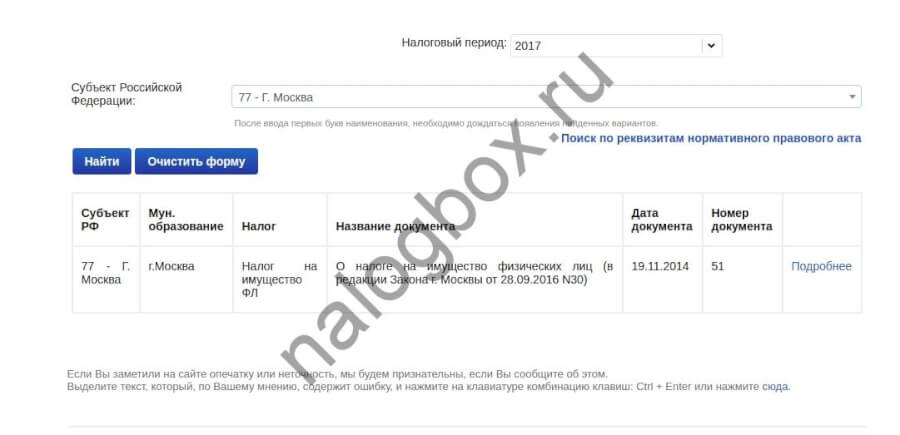

- Щелкните на появившийся закон.

Здесь вы можете посмотреть не только льготы, но и ставки — второй ключевой элемент при расчете налога. Например, в Москве действует закон № 51 от 19 ноября 2014 года, и он дает 100% освобождения владельцам гаражей и машино-мест при указанных в законе условиях.

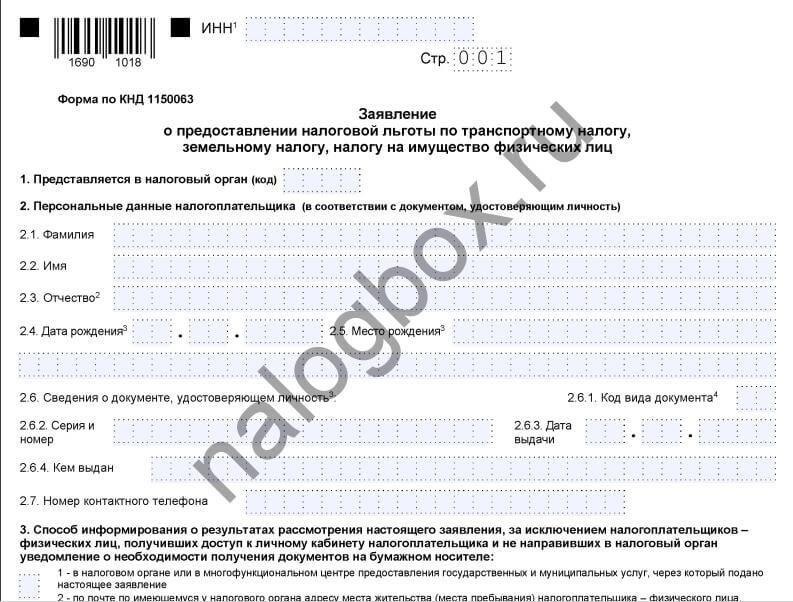

Льготниками являются также лица из ст.407 НК РФ — инвалиды, «чернобыльцы», пенсионеры и т. д. Этим категориям необходимо помнить, что они освобождаются по 1 одному объекту из каждого вида недвижимости — за 1 кватиру, 1 гараж, 1 дом и т. д. Если у пенсионера 2 квартиры, только за 1 одну он получит льготу. Если же объект 1, то не платится налог за единственную квартиру , но о праве на освобождение требуется уведомить ИФНС, подав заявление такого вида:

Вы можете скачать бланк для заполнения отсюда.

Пример 2

Согласно ст.407 господин Васильев освободится от уплаты налога на однокомнатную квартиру, гаража и доли, поскольку это разные виды недвижимости, а из каждого вида можно получить освобождение по 1 объекту. Васильеву нужно подать в ИФНС заявление и пенсионное удостоверение в копии и оригинале для сверки — регистратор сделает отметку в базе «АИС», и заявителю больше не будут высылаться письма по выбранной недвижимости.

Ставки как второй элемент при расчете

Налог за квартиру платится исходя из расчета: налоговая база × ставка.

Максимальные ставки содержатся в ст.406 НК РФ, а органы местного самоуправления вправе принимать акты с утверждением более низких ставок.

Для граждан предельно высокая ставки — 0,1% — она применяется к домам, квартирам, долям в них, комнатам, гаражей, машино-мест, недостроенных жилых домов и хозяйственных построек площадью менее 50 кв.м. Для иных видов недвижимости максимум ставки — 0,5%.

Чтобы рассчитать налог, знать стоимость и ставку недостаточно, ведь нужно учитывать вычеты, встроенные в механизм исчисления, и льготы.

Пример 3

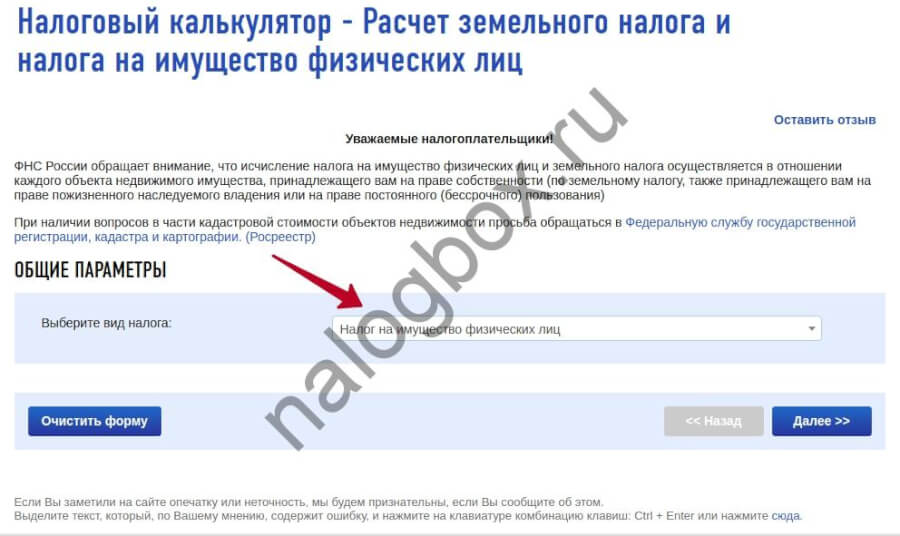

Господину Васильеву не нужно самому исчислять налог, но он может воспользоваться онлайн-калькулятором, например, размещенном на сайте ФНС, и заранее узнать, какая сумма будет ему начислена. Можно посчитать и «вручную».

Формула расчета такова: (2 000 000 — 20 кв.м) × 0,1%.

20 кв.м от кадастровой стоимости: 2 000 000 × 20 / 120 = 333 333 рубля.

Таким образом налог на трехкомнатную квартиру составит (2 000 000 — 333 333) × 0,1% = 1 667 рублей. Как видно, налог на квартиру свыше 100 кв.м в России облагается по общим правилам, а т. н. налог на роскошь, о котором много пишут в прессе, пока не введен. Кроме того, большая площадь не ограничивает право на льготу: если одна квартира в собственности, нужно платить налог с учетом скидки независимо от стоимости и площади жилья.

Налог на комнату в коммунальной квартире

Расчет налога в случае комнаты отличается от описанной схемы только тем, что для собственников комнат вычет составляет не 20 кв.м, а 10. Для обладателей комнат в коммунальном жилье также можно воспользоваться онлайн-калькулятором.

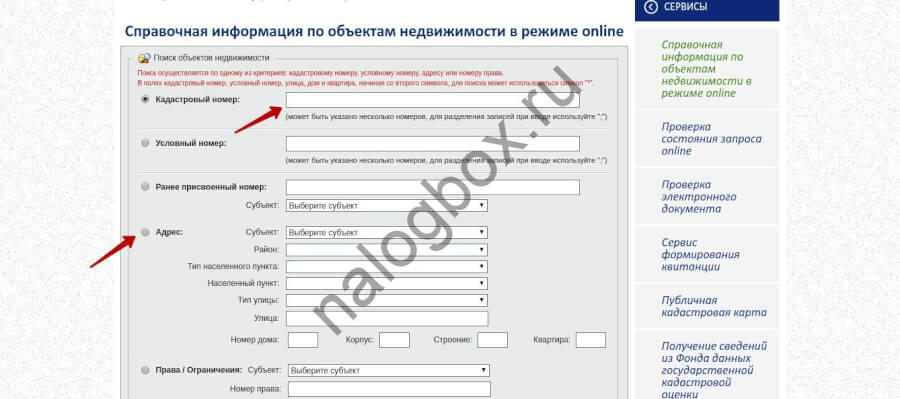

Если вы не знаете кадастровый номер своего имущества, вы можете легко найти его на сайте Росреестра — откройте сервис «Справочная информация по объектам недвижимости в режиме online».

Нужно ли платить налог, если квартира не оформлена в собственность

Любое имущество кому-то принадлежит, и налоговая система России не может игнорировать значащийся в частной собственности у нее объект. Даже если вы заключили договор приватизации, а зарегистрировали право собственности через год или более — с момента получения информации от Росреестра ИФНС начислит вам налог на имущество с даты заключения договора и не более чем за 3 последних года, причем в таком случае вам еще грозят штрафы за просрочки и пеня. Также и с наследством — когда вы ни оформили перешедшее к вам имущество, налог будет считаться с даты смерти предыдущего владельца.

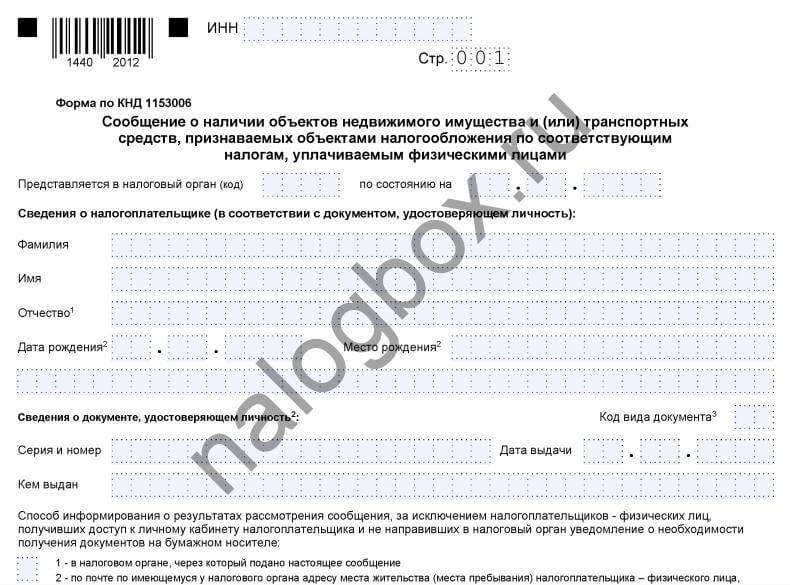

Поэтому после получения в собственность недвижимости, которую вы документально еще не оформили, рекомендуется уведомить ИНФС об имеющихся у вас объектах обложения, подав соответствующее сообщение. Скачать бланк для заполнения вы можете здесь.

Итоги

- Налог на имущество физических лиц исчисляется по инвентаризационной или кадастровой стоимости.

- Кадастровая стоимость ниже, чем рыночная, но выше, чем инвентаризационная, и для сглаживания перехода в НК РФ предусмотрены вычеты при расчете налога.

- Чтобы воспользоваться льготами, необходимо подать заявление с подтверждающими документами.