Список обязательных документов

Список документов для различных ситуаций

В пп.3 п.1 ст.220 НК прописано, что при приобретении квартиры или строительстве дома гражданин имеет право вернуть с понесенных расходов 13% НДФЛ. В статье разберем, какие документы нужны для получения налогового вычета при покупке квартиры при обращении в ИФНС и к работодателю.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Список документов для налогового вычета за квартиру

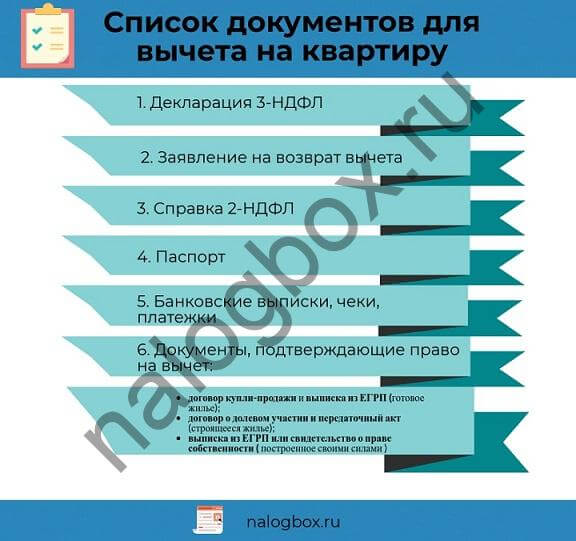

Пакет обязательных документов для возврата подоходного налога при покупке квартиры через ИФНС:

- Декларация 3-НДФЛ за отчетный год. По каждому году утверждается своя форма.Для заполнения декларации за разные периоды используйте бесплатную программу. В налоговую подается оригинал декларации.

- Заявление на на возврат налога, в нем указывается номер счета, на который ИФНС будет перечислять вам сумму вычета, подается оригинал.

- Справка о доходах 2-НДФЛ за тот год, за который подается декларация. Она оформляется по месту работы.

- Документы, устанавливающие право на получение вычета (копии). Это:

- договор купли-продажи и выписка из ЕГРП, если приобреталось готовое жилье;

- при приобретении недвижимости на стадии строительства — договор о долевом участии и передаточный акт (причем, за вычетом разрешается обращаться, не дожидаясь сдачи дома);

- выписка из ЕГРП или свидетельство о праве собственности — на построенный своими силами дом и землю под ним.

- Копии платежных документов, подтверждающих перечисление денег за жилье или затраты на его строительство (банковские выписки, чеки, платежки и т. д.).

- Паспорт (копия).

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Список дополнительных документов для различных ситуаций

На состав документов для возврата налога при покупке квартиры влияет ряд факторов:

- количество и состав собственников;

- готовность объекта на момент совершения сделки (готовый или незавершенный);

- вид объекта (целый или доля) и т. д.

Если квартира куплена в ипотеку

- Договор целевого займа или банковского кредита. Он предоставляется для возврата 13% по ипотечным процентам (пп.4 п.1 ст.220 НК). К нему необходимо приложить подтверждение уплаты процентов: копии чеков, выписку со счета, справку банка об исполнении платежных обязательств.

При приобретении строящегося жилья

- Платежные документы по затратам на отделку и ремонт.

При оформлении в совместную собственность супругов

- свидетельство о браке (копия);

- соглашение о распределении размера вычета.

Вычет за своего несовершеннолетнего ребенка

Если гражданин хочет воспользоваться правом, предусмотренным п.6 ст.220 НК, и оформить вычет за своего несовершеннолетнего ребенка (родного или опекаемого), к стандартному пакету документов прибавится:

- свидетельство о рождении ребенка;

- акт о назначении опекуна.

При оформлении вычета через работодателя

- декларация вообще не нужна, вместо нее в ИФНС вместе с пакетом документов подают заявление на получение уведомления о праве на вычет (в произвольной форме);

- справка 2-НДФЛ также не требуется;

- работодателю для оформления вычета подается только полученное в ИФНС уведомление и заявление.

Заверение копий документов, подаваемых в ИФНС

Копии документов, которые предоставляются в налоговую инспекцию, должны быть заверены налогоплательщиком или нотариусом.

Чтобы заверить копии самостоятельно, достаточно, на каждой странице скопированного документа поставить «Копия верна\ подпись\ расшифровка\ дата»

Как получить налоговый вычет при покупке квартиры

Порядок получения налогового вычета при покупке квартиры регламентировано ст. 220 НК РФ.

Право на налоговый вычет возникает: если жилье готовое, то с момента регистрации права собственности; если куплено в строящемся доме, то с момента подписания акта приемки.

Вернуть налоговый вычет можно либо через налоговую инспекцию, либо через своего работодателя, предварительно подготовив соответствующий пакет документов.

Более подробно о получении налогового вычета при покупке квартиры читайте здесь.

Итоги

- Для вычета нужна декларация или налоговое уведомление.

- Подтверждающими документами для 3-НДФЛ при покупке квартиры служат квитанции и чеки на понесенные расходы, договор о приобретении жилья, выписка из ЕГРП.

- В конкретных случаях пакет документов может быть дополнен.

- Копии документов необходимо заверить.

Статья была очень полезной. Спасибо!

Большое спасибо, наконец-то нашёл полный список всех документов, получилось получить вычет, а то на другом сайте прочитал и оказалось что в действительно всё не так, из-за этого пришлось переделывать.По вашему списку всё прошло отлично, спасибо !!!

🙂