Подоходный налог в России — один из бюджетообразующих фискальных платежей, играющих важнейшую роль в жизни работающего населения. Подробнее о нем — в нижеприведенной статье.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Что такое НДФЛ, кто платит и за что?

Расшифровка НДФЛ — налог на доходы физических лиц, это тот же подоходный налог, который взимался с граждан по старому налоговому законодательству. Физическими лицами являются обычные граждане и индивидуальные предприниматели — эти 2 категории признаются плательщиками налога.

Этот платеж является федеральным, т. е. все его элементы устанавливаются на уровне федерального законодательства, но его поступления идут в региональные и местные бюджеты.

Простыми словами в Российской Федерации НДФЛ — это налог с зарплаты и других облагаемых доходов лица. В Налоговом кодексе России в ст.208 приведены примеры таких доходов, но указаны не все, поэтому в последнем пункте — п.11 — написано «и иные доходы».

Чтобы понять, платится ли с суммы какого-то конкретного вашего дохода подоходный налог или нет, нужно просмотреть ст.217 НК РФ: если вашего дохода нет в перечне этой статьи, то, значит, НДФЛ нужно уплатить. Если же ваш доход есть в списке, то вы попадаете под освобождение, которое предоставляется без вашего участия.

Подоходный налог в РФ для граждан России различается между 2 категориями плательщиков:

- резиденты государства;

- лица, не имеющие резидентства в стране.

К резидентам относятся физические лица, которые в границах России пребывают не меньше любых 183 календарных дней в 12 подряд следующих месяцах. Если это условие не соблюдается, лицо становится нерезидентом.

Пример 1

Пример 2

Что касается доходов, с которых взимается НДФЛ, то кратко подоходный налог с физлиц распространяется на все доходы гражданина, кроме доходов из ст.217 НК РФ.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Ставки НДФЛ в России

Вопреки распространенному убеждению НДФЛ имеет не одну ставку, а несколько. Сколько сейчас составляют ставки подоходного налога — размеры по ст.224 НК РФ:

- 13% — основной тариф, установлен п.1 ст.224 НК РФ; по нему исчисляется платеж для резидентов России и во всех случаях, когда не действуют другие тарифы;

- 35% — по доходам от призов и выигрышей в рамках рекламных акций, от экономии на процентах и пр. по п.2 ст.224 НК РФ;

- 30% — тариф для нерезидентов, кроме нескольких доходов, облагаемых по иным ставкам, а также по доходам от ценных бумаг;

- 15% — по дивидендам от российских предприятий;

- 9% и 5% — по некоторым видам дивидендов.

Как рассчитать НДФЛ?

Что касается зарплат, то сотрудники освобождены от необходимости считать налог со своего заработка, — вместо них этим занимается работодатель. По ст.226 НК РФ работодатель признается налоговым агентом государства и не только считает, но и удерживает и перечисляет в бюджетную систему НДФЛ с зарплат персонала. Также он подает в ИФНС отчетность по своим сотрудникам.

А величина индивидуального подоходного налога в России граждане исчисляют сами — сюда относятся доходы, не связанные с работой и полученные самостоятельно, например, от сдачи в аренду имущества или продажи недвижимости либо от бизнеса в рамках ИП. Расчет производится по общей формуле:

- база обложения × ставка.

Базой в разных ситуациях является разный вид дохода. В некоторых случаях базу можно уменьшить — например, на вычет или какие-то расходы. Так, при продаже недвижимости базой является рыночная цена или кадастровая стоимость, умноженная на коэффициент 0,7, — наибольшая из сумм. А затем эту сумму можно уменьшить на имущественный вычет либо расходы, связанные с покупкой недвижимости.

Как взимается подоходный налог?

С заработных плат подоходный налог удерживается перед выплатой заработка — а затем работодатель перечисляет эти деньги в бюджет по своему усмотрению, но обязательно до окончания календарного месяца. Если между сотрудником и работодателем заключен договор гражданско-правового характера, то действуют такие же правила.

Пример 3

А если НДФЛ нужно считать самостоятельно, то и уплачивать его нужно самостоятельно:

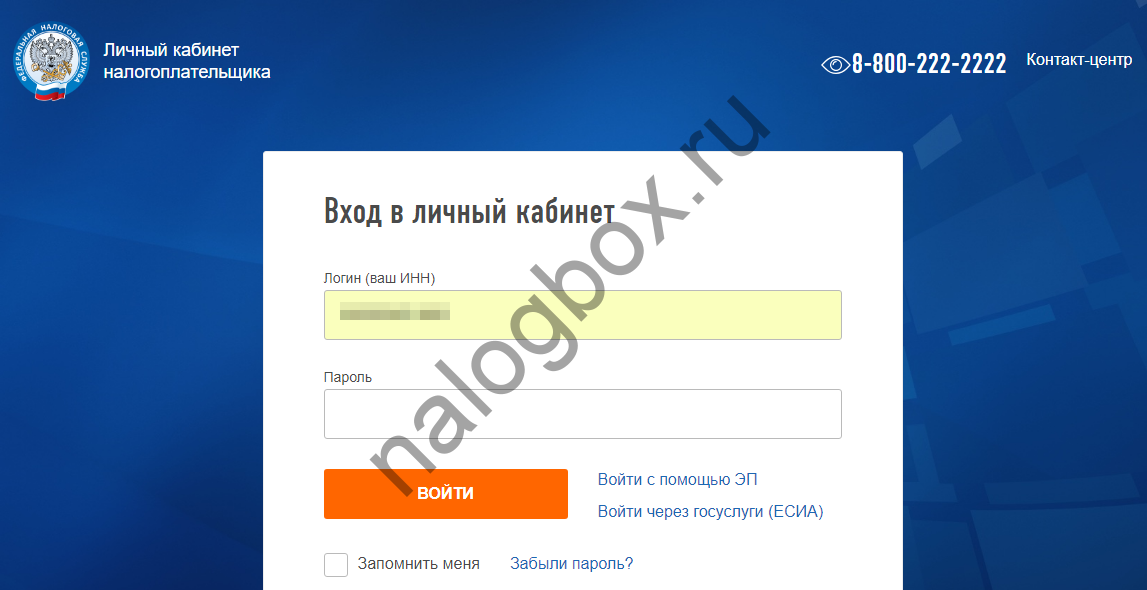

- через Личный кабинет налогоплательщика;

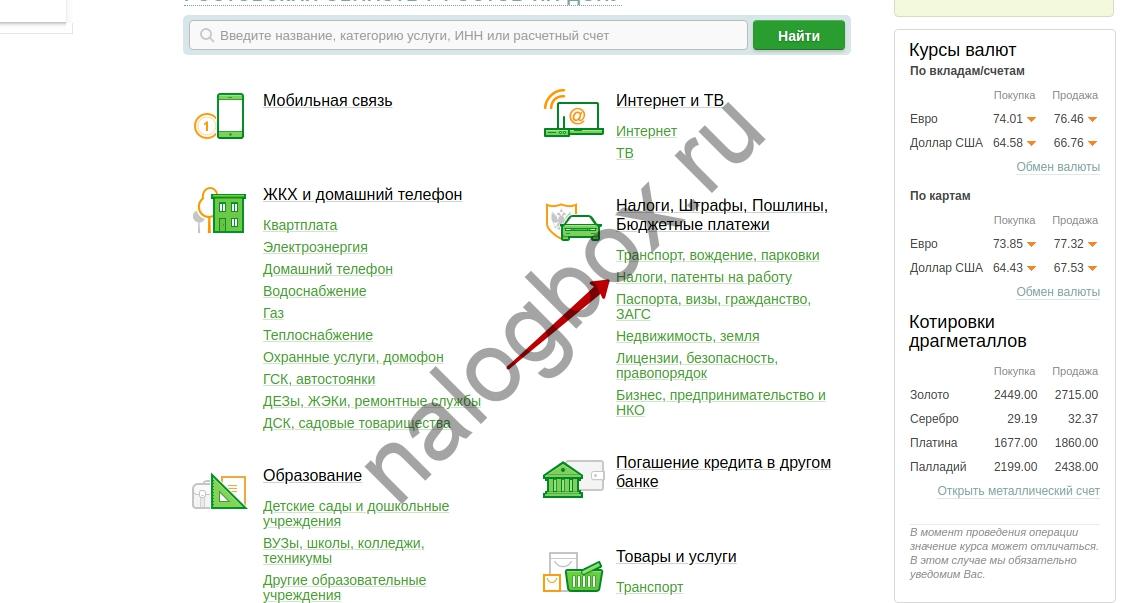

- через интернет-банкинг;

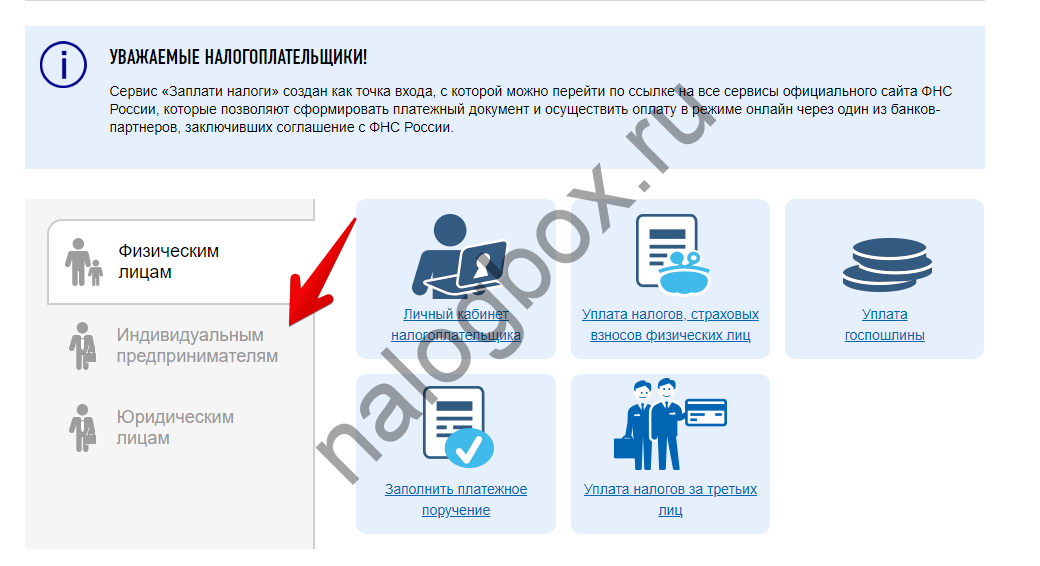

- через онлайн-услугу ФНС «Заплати налоги».

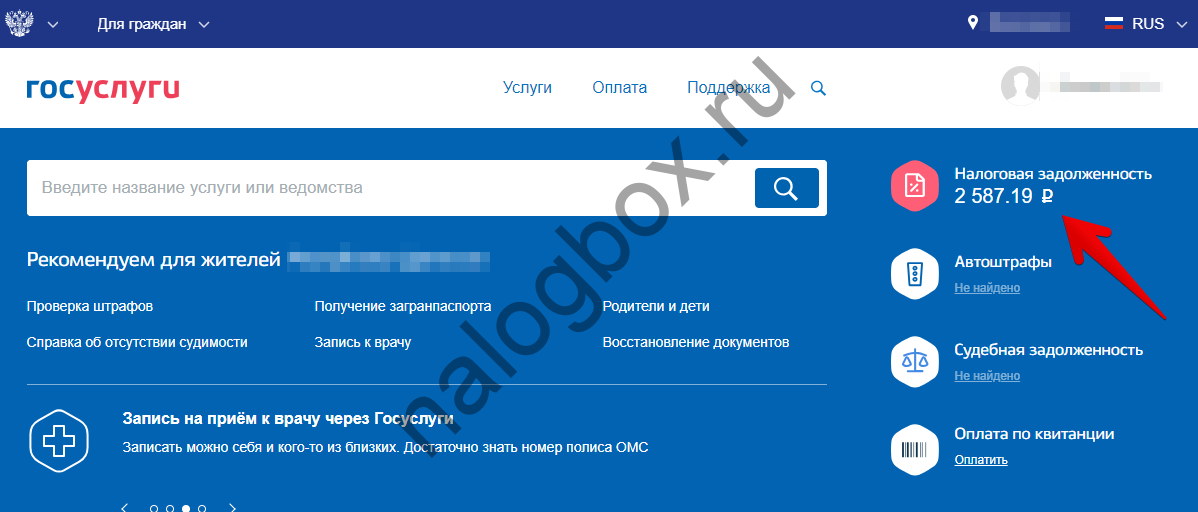

Как узнать, прошла оплата НДФЛ либо нет, — можно отслеживать состояние расчетов перед бюджетом в Личном кабинете налогоплательщика. Еще один способ — портал госуслуг, но там отображаются только просроченные платежи, т. е. если у вас есть неоплаченный вовремя налог, вы его увидите в своем профиле.

Срок уплаты

Срок для самостоятельной уплаты подоходного налога исчисляется в период после подачи декларации 3-НДФЛ, а декларация подается до 30 апреля, и до 15 июля года, последовавшего после года возникновения доходов.

Как правило, ИФНС заблаговременно высылает плательщикам письма с уведомлением о необходимости заплатить налог, об этом сказано в ст.52 НК РФ. Как только пришел налог на доходы физических лиц, вы можете по вложенному в письмо платежному извещению заплатить причитающуюся сумму.

Если просрочить выплату налога, к вам применят меры ответственности по ст.75 и ст.122 НК РФ — ежедневная пеня, которая начисляется во все дни подряд, включая выходные и праздники, а также штраф — не менее 1 000 рублей. Если же общая сумма долга вместе со штрафом и пеней превысит 3 000 рублей, ИФНС может принудительно взыскать средства за счет денег и имущества должника.

Итоги

- НДФЛ — это подоходный налог для физических лиц: граждан и индивидуальных предпринимателей, работающих на общем режиме налогообложения.

- В 2019 году НДФЛ равен произведению базы и ставки.

- С зарплат сотрудников налог удерживает и перечисляет в казну работодатель, за остальные доходы нужно отчитываться и платить самостоятельно.