Подает ли ИП 3-НДФЛ, если он УСН

Справка 3-НДФЛ для ИП на УСН без работников

По предпринимательской деятельности

Сдает ли ИП на УСН 3-НДФЛ? Эта обязанность возлагается на предпринимателя в 3 случаях, о которых будет рассказано в статье, а также приведены наглядные примеры заполнения декларации на бумаге и в программе.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Должен ли ИП подавать 3-НДФЛ, если он на УСН?

Чтобы ответить на этот вопрос, необходимо знать, что такое ИП, что такое УСН и что такое 3-НДФЛ. Все эти понятия регламентированы Налоговым кодексом России. Кратко о них:

- предприниматель — это физическое лицо, которое занимается бизнесом без регистрации юридического лица, т. е. не отделяясь от своей личности;

- УСН — один из режимов обложения, который могут применять как предприниматели, так и фирмы (в отличие от ЕНВД и патентной системы); если ИП работает на этом режиме, он не платит НДС, подоходный и имущественный налоги, а вместо них уплачивает единый упрощенный налог;

- 3-НДФЛ — форма декларации, предусмотренная для граждан для отражения возникших за год облагаемых доходов; сдается по доходам, о которых может отчитаться только сам гражданин (а не налоговый агент — работодатель), а также для получения вычетов.

Исходя из этих определений, получается, что ИП не надо сдавать 3-НДФЛ при УСН, т. к. он не платит подоходный налог. Но даже при использовании этого спецрежима у предпринимателя могут возникнуть объекты по НДФЛ:

- дивиденды от долей в организациях;

- материальная выгода от экономии на процентах банка;

- проценты по депозитам;

- другие доходы, не связанные с ведением бизнеса, — выигрыши, призы, подарки, гонорары и пр.;

- доходы от части бизнеса, которая не попадает под УСН, а облагается по общей системе; при наличии такой части требуется ведение раздельного учета доходов и расходов по УСН и ОСНО.

Таким образом, 3-НДФЛ для ИП на УСН — это отчет, подаваемый при наличии определенных доходов, независящих от применения специального режима обложения, либо для получения вычетов.

Однако, если у предпринимателя нет других источников дохода, кроме бизнеса на УСН, то он не платит НДФЛ, а значит, и вернуть ничего не может — вычеты ему недоступны, даже если он купит квартиру и будет выплачивать по ней ипотеку.

Подача отчета ненадлежащей редакции или версии приведет к отказу по ее учету. Точно так же за 2017 год подается свой бланк, а за 2016 — свой. Скачать их можно на этой странице. Согласно НК РФ можно подавать декларации за 3 последних года, значит, за 2015 год подать отчет уже невозможно.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Справка 3-НДФЛ для ИП на УСН без работников

Вопреки распространенному заблуждению наличие или отсутствие работников не влияет на обязанность по представлению формы 3-НДФЛ. Ведь эта форма подается предпринимателем за себя — по своим личным доходам. А за работников ИП, будучи налоговым и страховым агентом, подает формы 2-НДФЛ и 6-НДФЛ и данные персонифицированного учета в ИФНС и ФСС, а также уплачивает за них подоходный налог и страховые взносы.

Важно!

Если работники не оформлены по трудовому договору, например, с ними заключен гражданско-правовой договор найма, то за них не нужно отчитываться.

Подоходный налог удерживается из заработной платы сотрудников, а страховые взносы — из доходов ИП, но при наступлении страхового случая выплаты будет производить ПФР, ФСС или ФОМС, а не работодатель, хотя ему придется быть посредником между фондом и застрахованным сотрудником.

Как заполнить 3-НДФЛ ИП на УСН: пример и образец заполнения

Отчет можно подготовить 2 способами:

- заполнить бумажный шаблон;

- использовать программные средства — программу «Декларация» либо онлайн-сервис; оба проекта принадлежат ФНС России.

Бумажный шаблон можно заполнить в ИФНС — необходимые листы вам бесплатно выдадут в любом окне. Если вы еще и попадете на период декларационной кампании, то вам помогут в заполнении консультанты, курирующие операционный зал инспекции. Но можно заполнить бланк и дома — распечатать нужные листы и самостоятельно вписать требуемую информацию, опираясь на наши образцы.

Какие листы вам нужны обязательно:

- Титульный;

- Разделы 1 и 2;

Приложения — здесь выбор зависит от вашей ситуации. Так, если вы отражаете доходы от предпринимательства, то вам нужно Приложение 3 (в прошлом — лист В). Если ваши доходы — и от деятельности в качестве обычного гражданина (гонорары, призы и пр.), то потребуется еще Приложение 1. Если доходами являются дивиденды и другие источники из-за границы, заполняется Приложение 2. А если вы вообще отражаете не доходы, а хотите получить вычет, то вам потребуется Приложение 5-7.

Чтобы понять, как заполняет 3-НДФЛ индивидуальный предприниматель на УСН, рассмотрим все 3 случая.

По предпринимательской деятельности

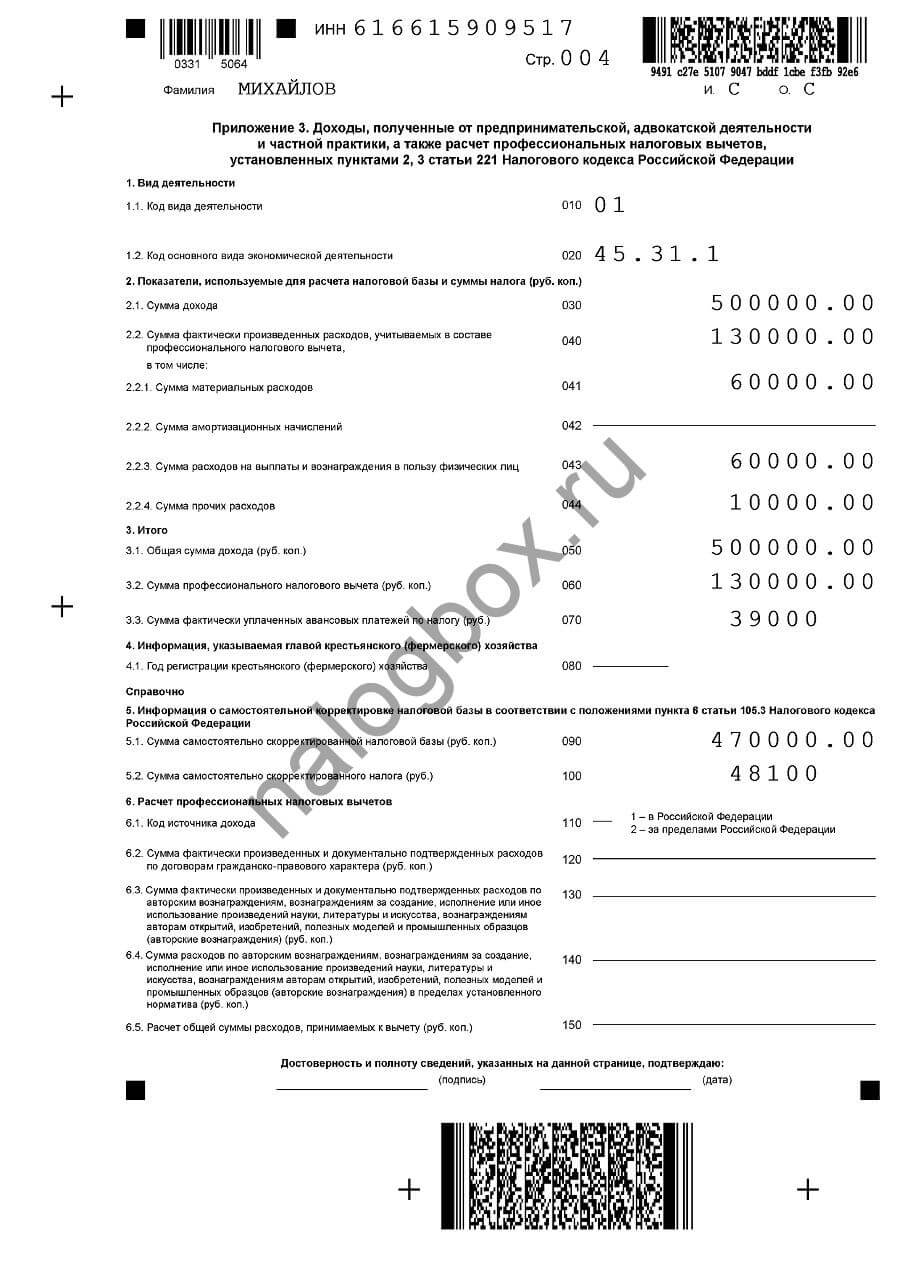

Пример 1

Михайлов ведет раздельный учет по этим двум системам. По первой он подает отдельную отчетность. По второй — отдельную. ИП на УСН в 6% обязаны сдавать 3-НДФЛ так же, как и работающие с методом «доходы минус расходы», это не влияет на обязанность.

Но с точки зрения расходов возникает такая ситуация — если расходы по обеим системам общие, то по УСН он не может их учесть, т. к. выбрал метод «доходы», а по ОСНО может учесть только в размере доли доходов по основной системе. Например, если доходы по УСН составляют 70%, а по ОСНО — 30%, то из всех расходов только 30% он может учесть для уменьшения базы по ОСНО.

Причем для принятия расходов должны соблюдаться строгие правила:

- расходы вытекают из доходов, т. е. если были расходы на производство товара, а он не реализован, т. е. по нему нет дохода, то эти расходы нельзя учесть для уменьшения доходов от другой партии;

- издержки полностью оплачены;

- есть документы на них.

Если же вы можете соблюдать эти пункты, то вправе пользоваться универсальным вычетом в 20% — на этот процент можно уменьшать базу в любом случае. Но еще до этого нужно знать о другом важном нюансе подоходного обложения. Согласно ст.227 НК РФ, когда физическое лицо создает ИП, при получении первых доходов он обязан подать форму 4-НДФЛ. Она очень простая — там заполняется одна строка: ваш предполагаемый доход за год. Если в последующем ваши доходы увеличатся или уменьшатся более чем на 50%, вам нужно будет снова сдать эту форму с новым предполагаемым доходом.

На основании этой суммы ИФНС будет рассчитывать вам авансы — за полгода, за третий квартал и за четвертый квартал. Вы обязаны их платить при получении уведомлений из ИФНС — они платятся в текущем году. А затем — уже в следующем году вы подаете годовую декларацию 3-НДФЛ — с реальными суммами доходов и расходов. В ней вы считаете подоходный налог и сравниваете его с уплаченными авансами. Если сумма авансов была больше, то имеет место переплата, и вы можете вернуть излишек. А если, наоборот, авансы были меньше рассчитанного НДЛФ, то вам нужно доплатить разницу.

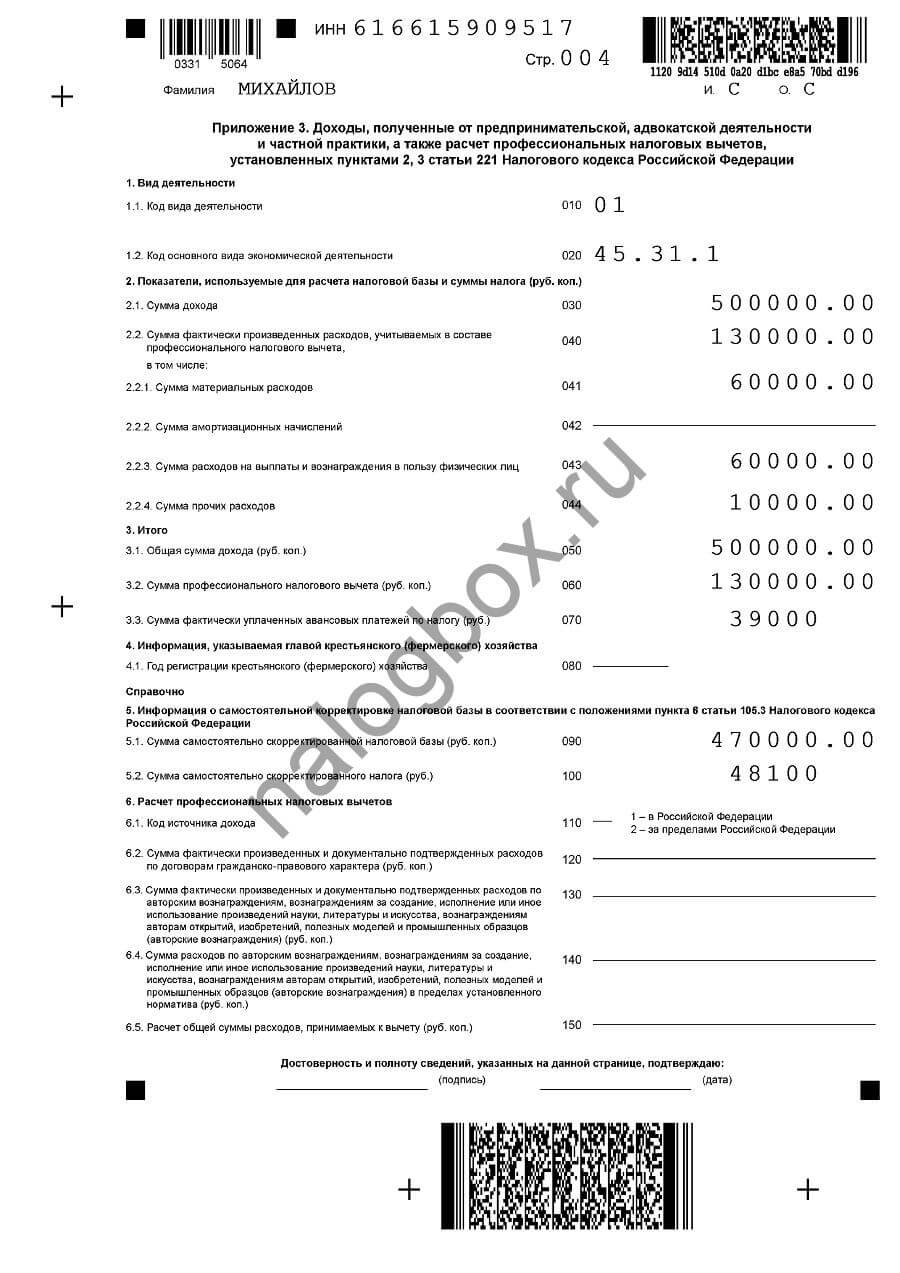

По нашему примеру Михайлов подал 4-НДФЛ и указал предполагаемый доход — 300 000. ИФНС на основании этой суммы рассчитала авансы: 300 000 × 13% = 39 000 / 4 = 9 750. За полгода аванс составил — 19 500, за третий квартал — 9 750, за четвертый — 9 750 рублей.

А реальные доходы за год составили 500 000 рублей. Расходы — 130 000.

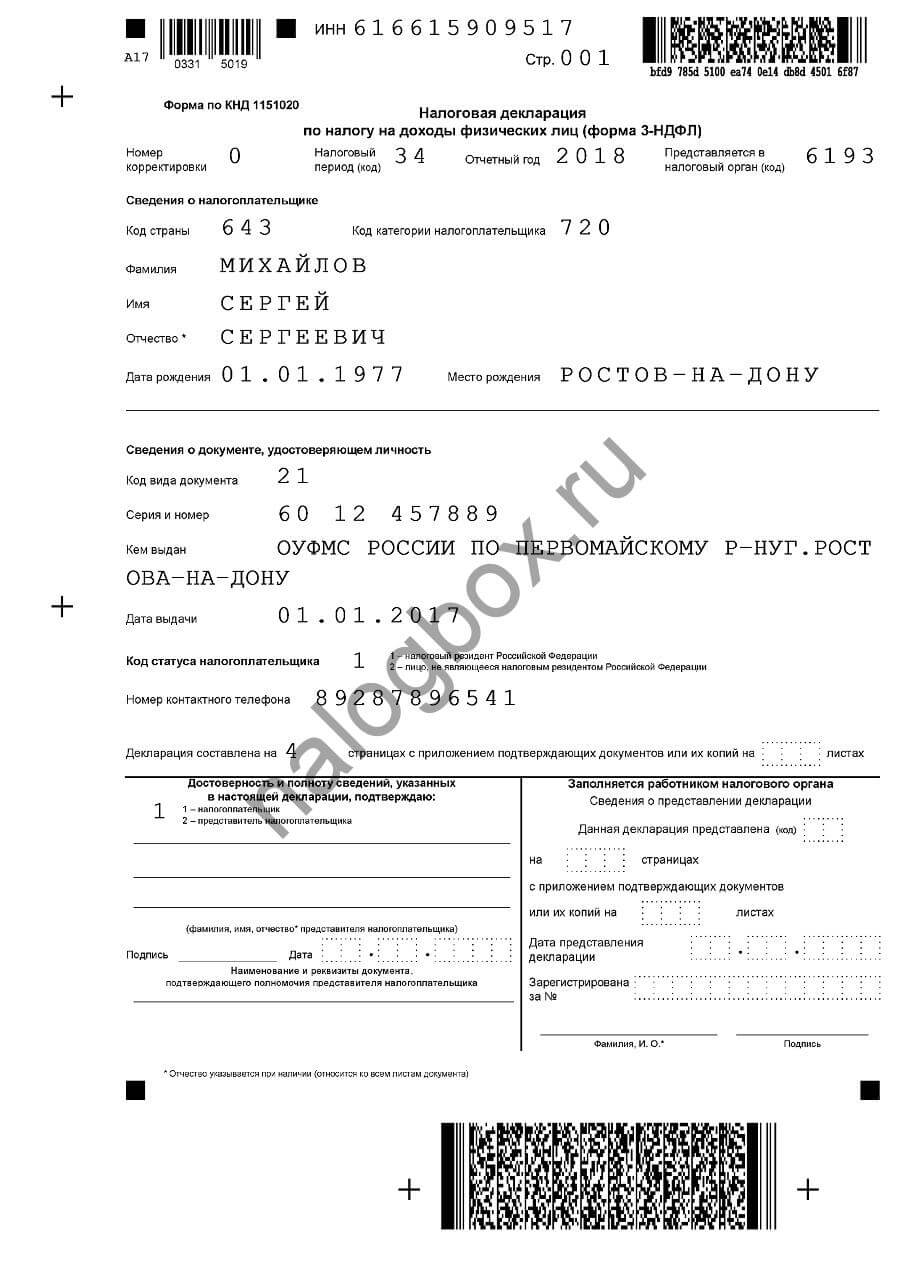

Как это выглядит в бумажной версии декларации:

- Писать нужно черной либо синей ручкой печатными буквами. В каждой клетке размещается только одна буква, цифра или знак (даже знаки препинания). Нужно придерживаться выравнивания по левой стороне.

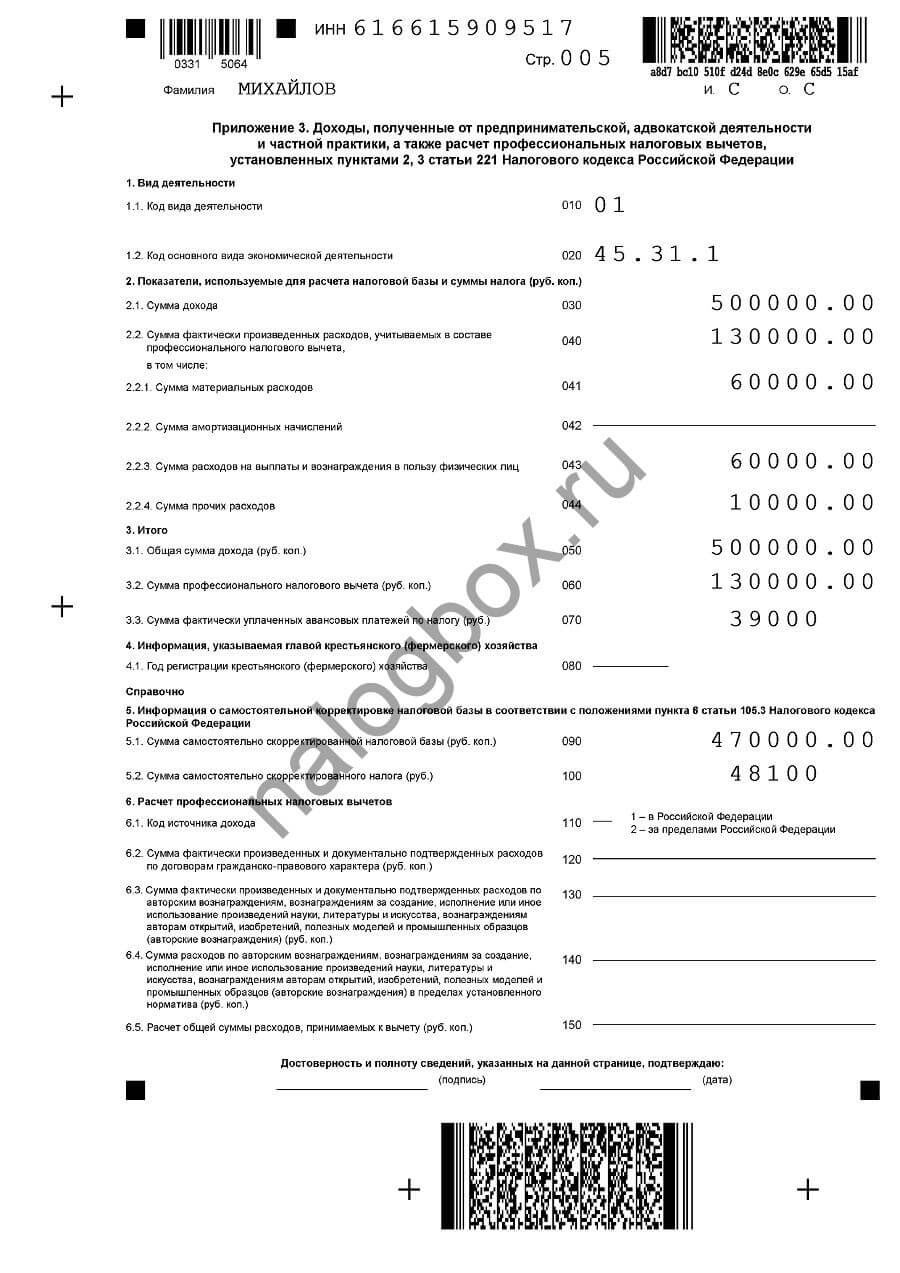

- Приложение 3.

- Первая строка — ИНН. Если вы подаете отчет как ИП, то его обязательно нужно вписать. Если вы подаете форму в качестве гражданина, т. е. по доходам и расходам, не связанным с вашим бизнесом, вы можете не указывать идентификационный номер, о чем сказано в ст.80 НК РФ.

- Вторая строка — ваша фамилия. Единственная строка, в которой разрешено писать прописью и строчными буквами. В остальных графах запись строго печатными и заглавными буквами.

- В строке 010 укажите код. Торговля имеет код «01».

- В строке 020 запишите ваш ОКВЭД. Все эти коды вы найдите в документах по регистрации ИП. Если же вы не можете найти их, то посмотрите коды в справочнике ОКВЭД-2 в интернете.

- В строке 030 укажите ваши реальные доходы, которые вы извлекли за год. ИП обязан вести журнал доходов и расходов.

- В строке 040 запишите расходы общие, а затем расшифруйте их.

- Продублируйте доходы и расходы в строки 050 и 060.

- В графу 070 запишите общую сумму авансов, которую вы уплатили по уведомлениям от ИФНС.

- Самая важная часть — корректировка. В графах 090 и 100 укажите, какова реальная база и налог, рассчитанные по фактической прибыли.

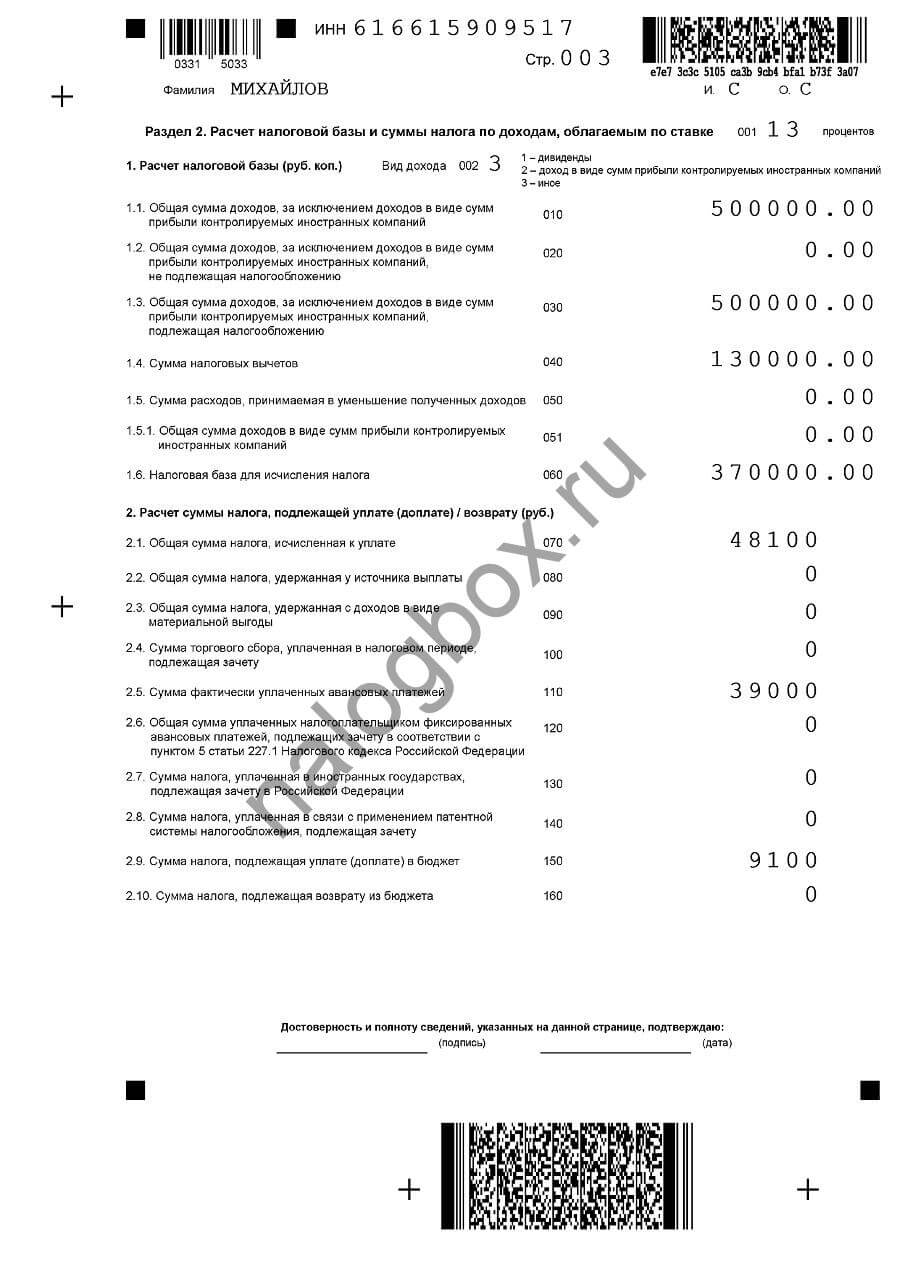

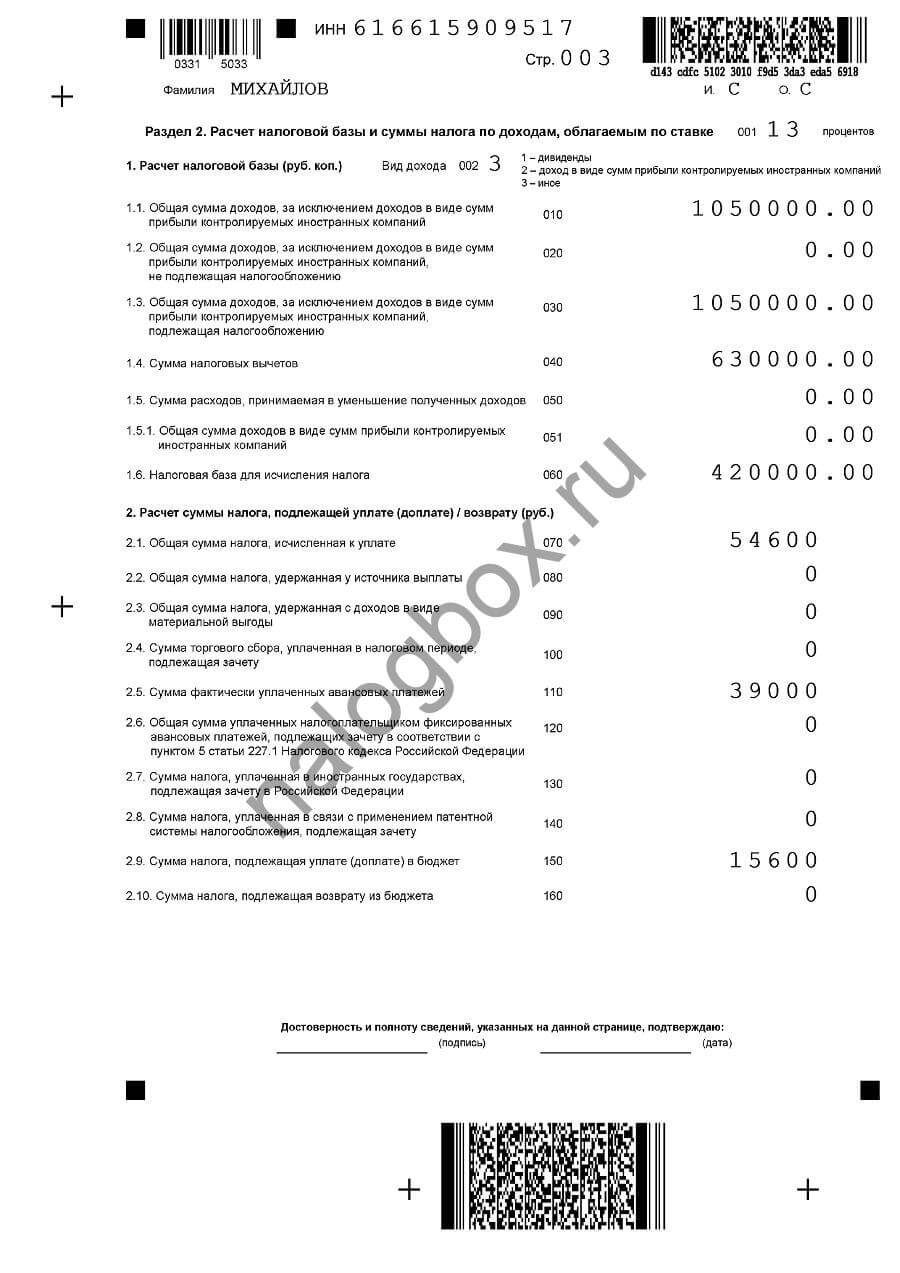

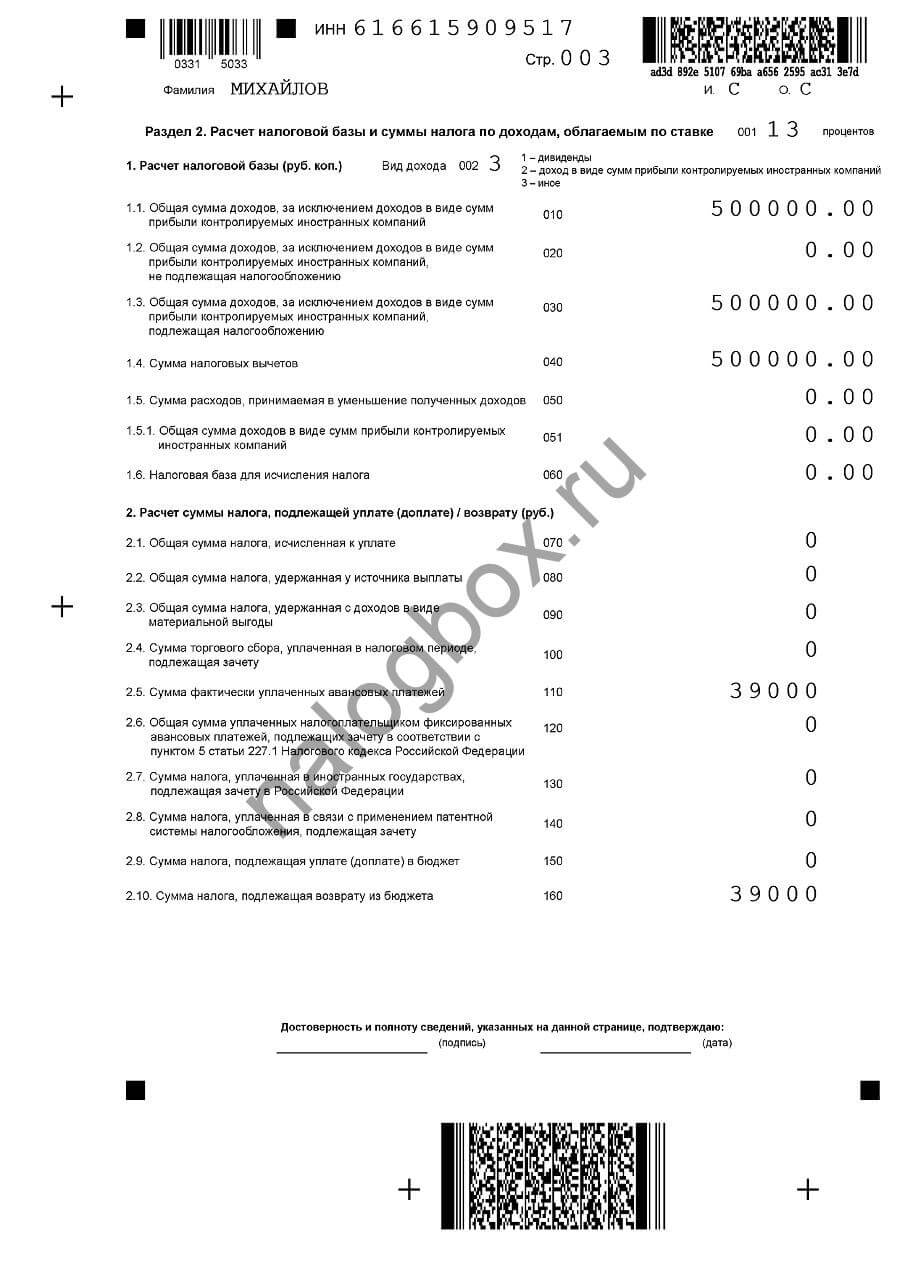

- Раздел 2.

- На этой странице производится расчет итога декларации.

- Впишите фамилию и ИНН.

- В строке 001 укажите вашу ставку — 13%.

- По графе 002 выберите «иное», если первые 2 пункта вам не подходят.

- Запишите ваши доходы в графу 010.

- Перепишите их в графу 030.

- В строке 040 запишите ваши вычеты. Если у вас были и иные вычеты, например, за детей или за покупку жилья, суммируйте их все и помните, что общие вычеты не могут превышать базу, т. е. доходы.

- Графа 060 — это вычитание расходов из доходов.

- Графа 070 — умножите на ставку.

- Повторите сумму авансов в графе 110.

- Разницу запишите в строку 160, это сумма к доплате.

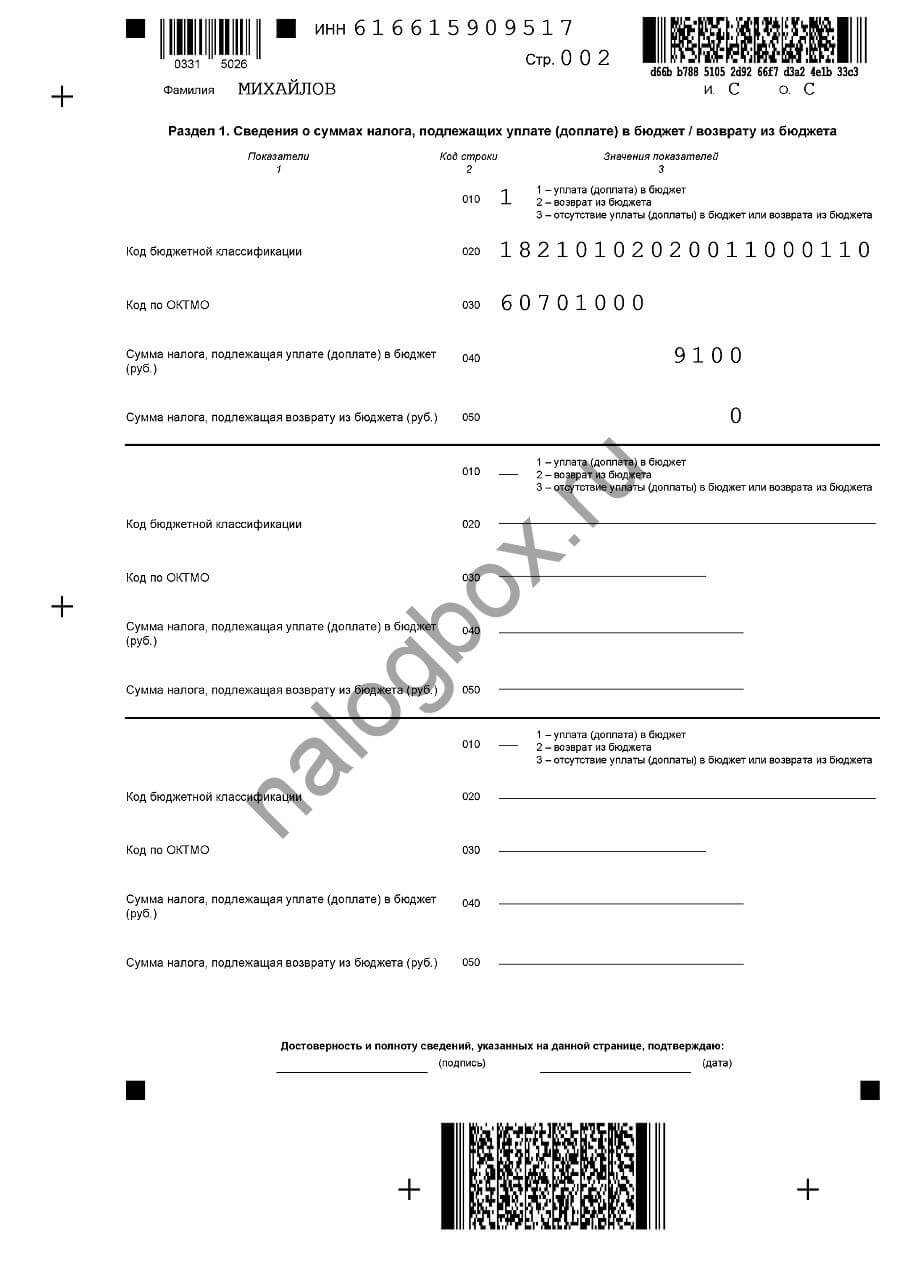

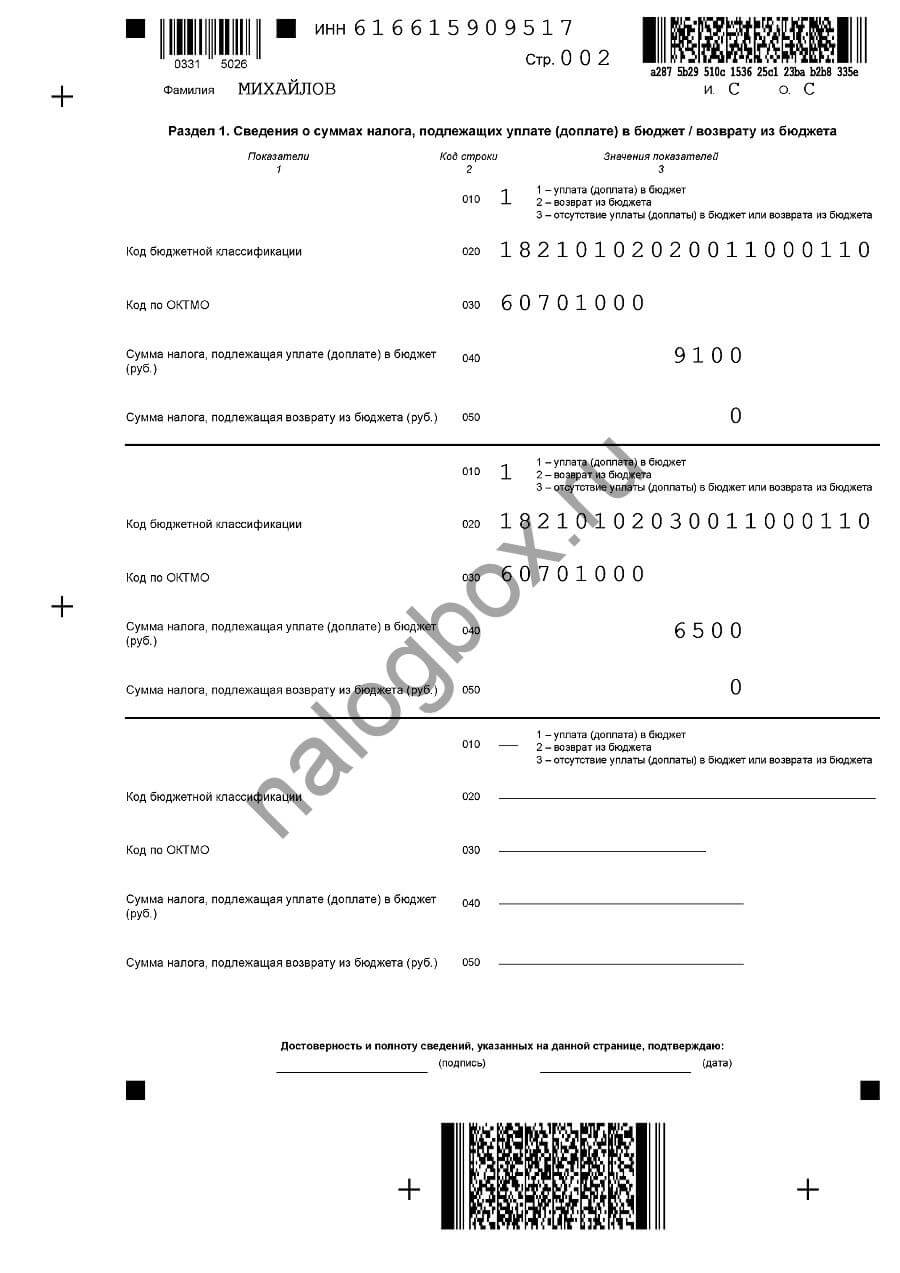

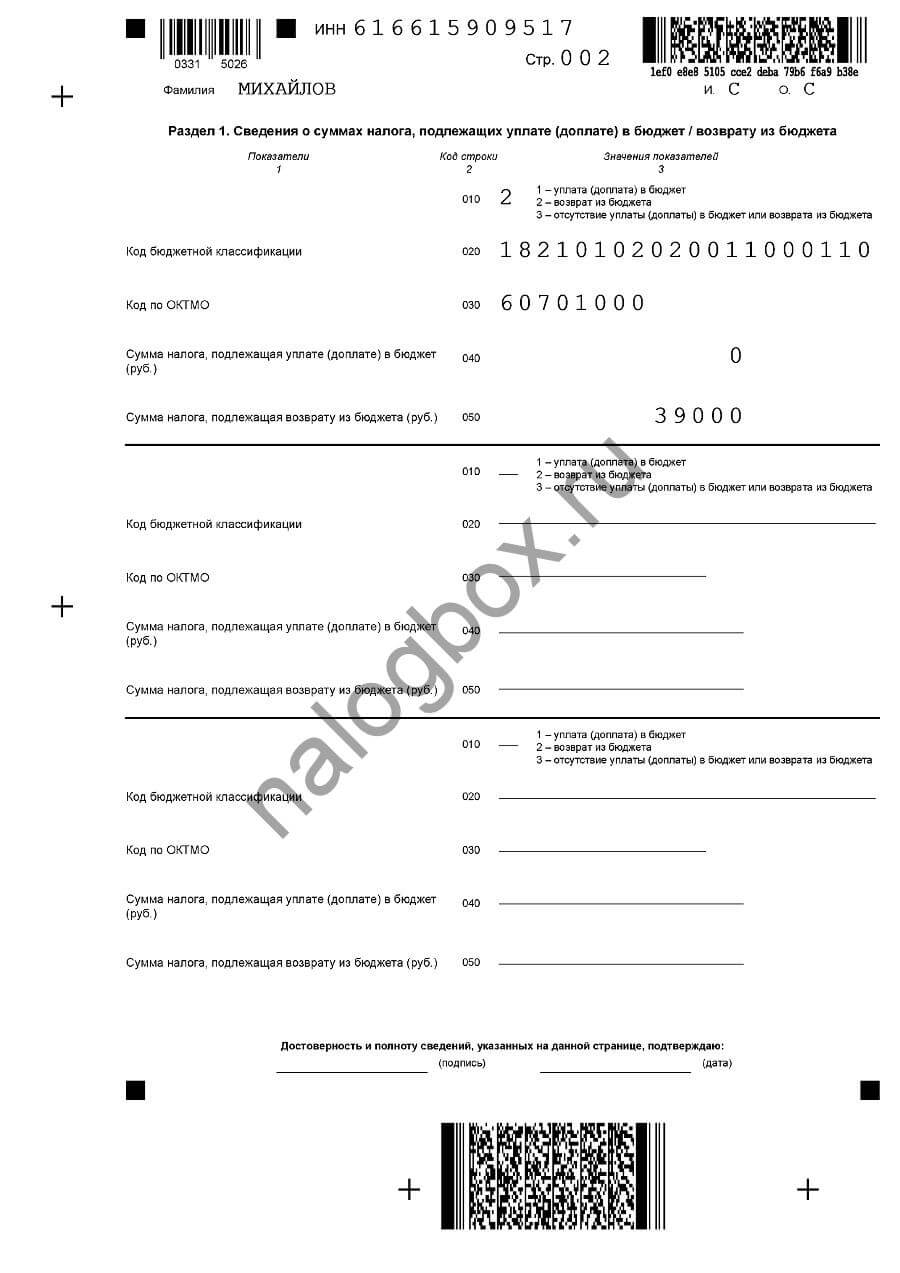

- Раздел 1.

- Сюда записывается итог всех предыдущих листов.

- Графа 010 — выберите вариант по вашей ситуации.

- КБК — если у вас уплата, то можете переписать наш КБК. Все действующие коды можно посмотреть на сайте ФНС.

- ОКТМО — нужно указывать номер своего муниципалитета.

- И сама сумма — в графе 050.

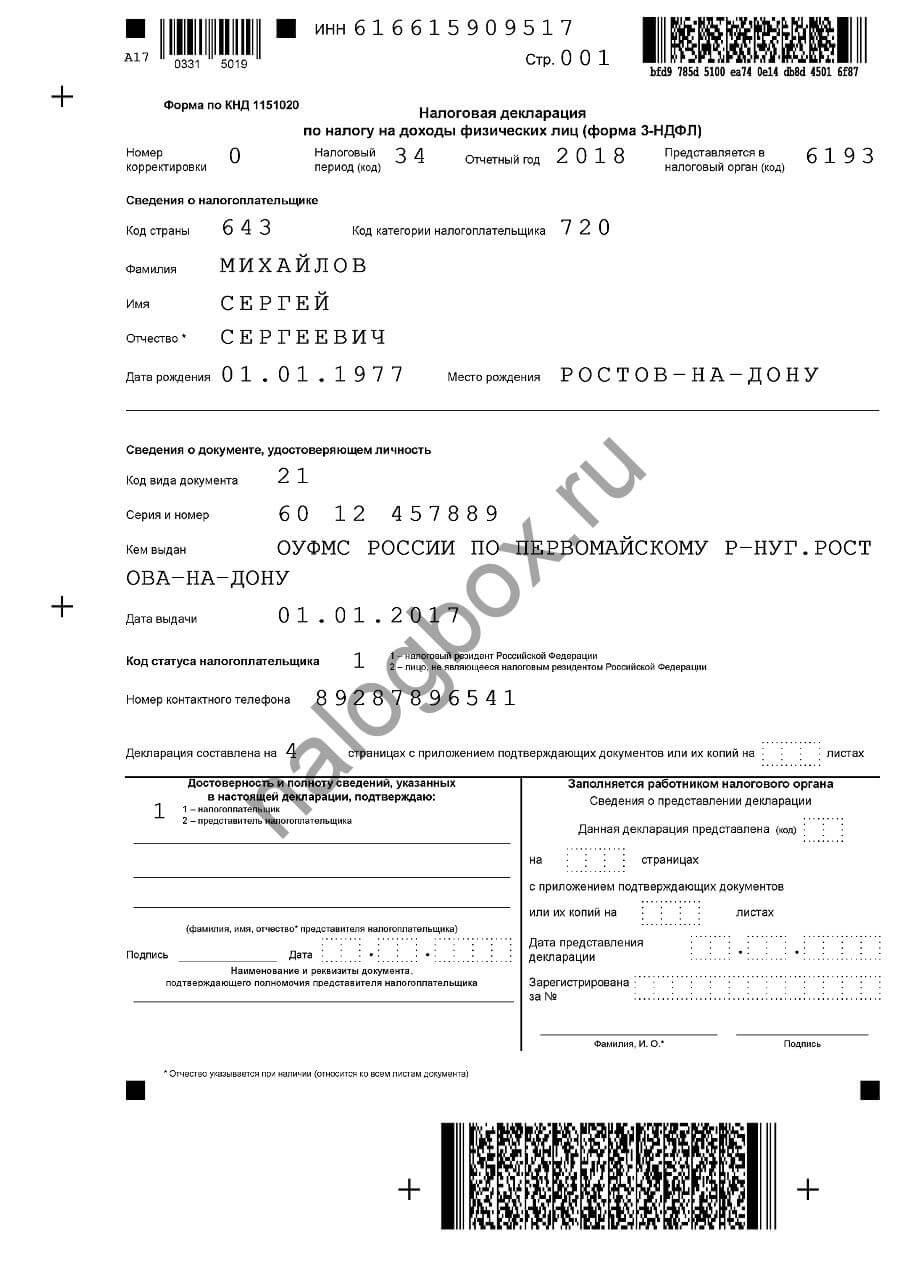

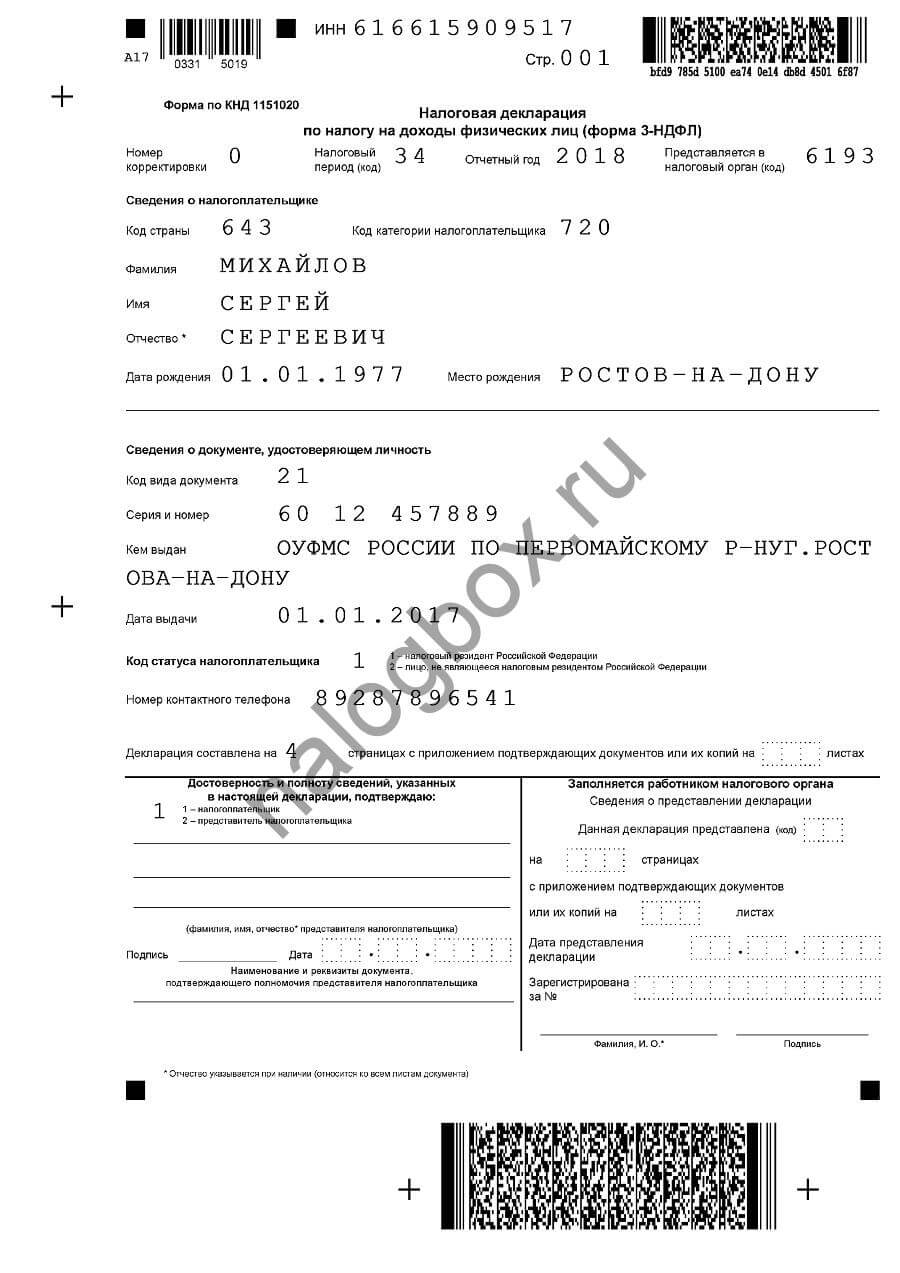

- Титульная страница.

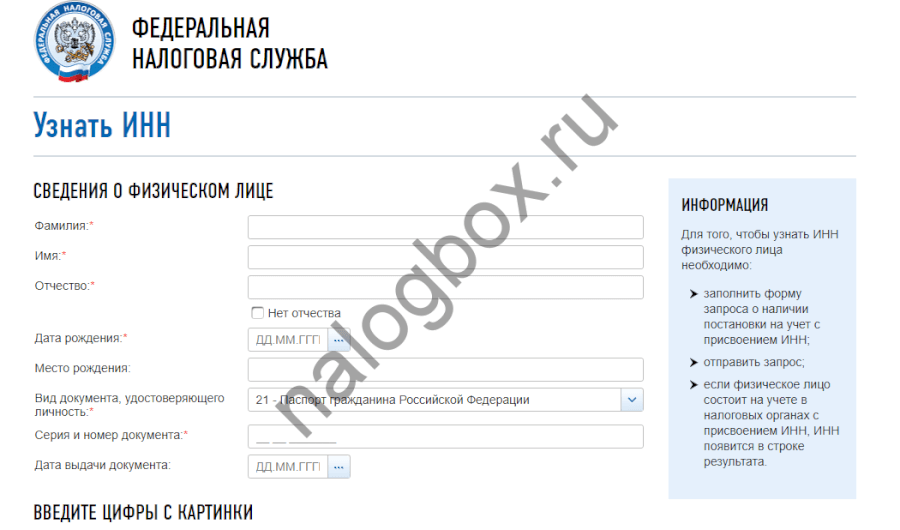

- ИНН записывается в верхней строке. Если вы не можете найти свой номер, то его легко узнать через другой сервис ФНС.

- Корректировка — ставьте ноль, если ваша декларация не уточненная, а первая. Если же вы подаете корректировочную форму, то ставьте «1». Если вы уже второй раз уточняете сведения, ставьте «2» и т. д.

- Налоговый и отчетный период перепишите с нашего образца.

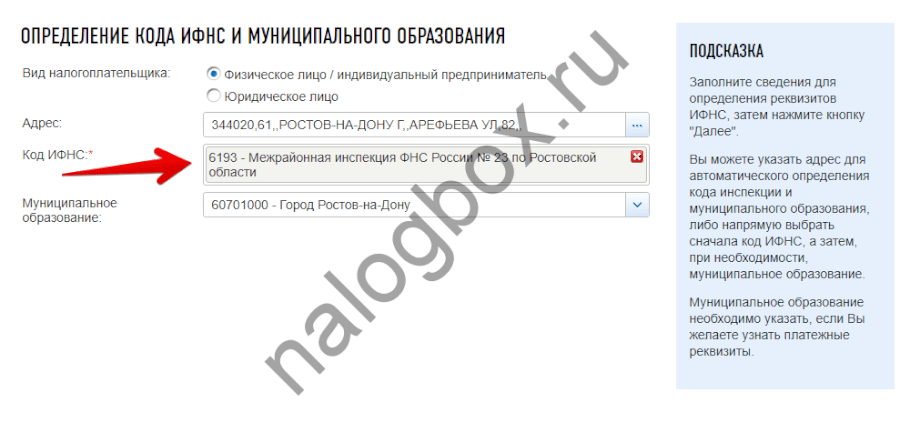

- Номер инспекции ищите в сервисе ФНС.

- Код страны и плательщика перепишите с образца.

- Укажите ваши данные.

- Код документа — «21» для паспорта.

- Статус плательщика — «1», если вы проживаете в России более 183 подряд идущих дней в году. «2» — если нет.

- Номер телефона указывается по желанию.

- Пронумеруйте отчет и впишите общее число страниц на титульном листе.

- Дату и подпись впишите в день подачи.

Этот бланк можно скачать здесь.

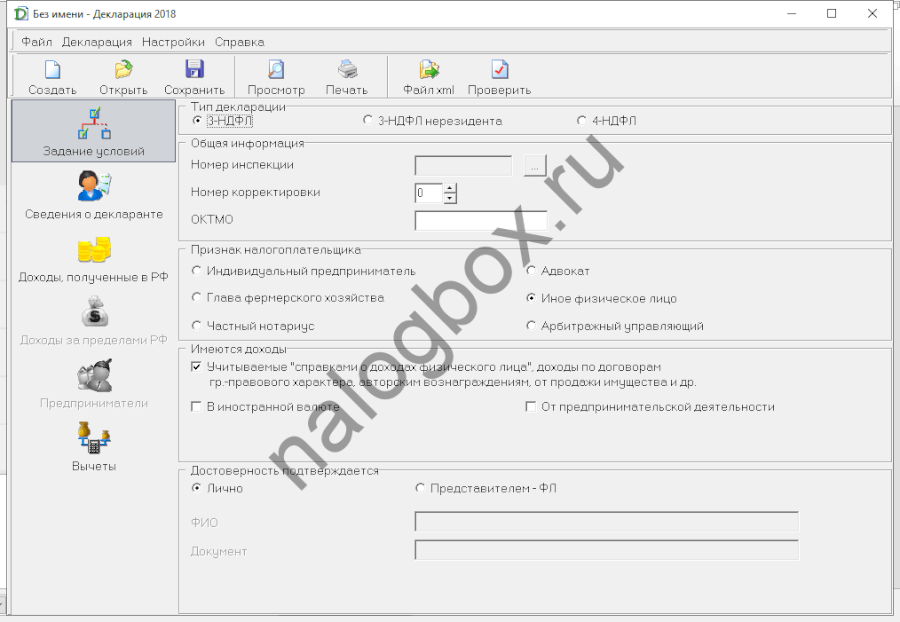

Как заполнить его в программе:

- Скачайте файл установки здесь.

- Установите программу. Обратите внимание — использование устаревшей версии влечет формирование устаревшего бланка, а значит, ваш отчет не будет принят.

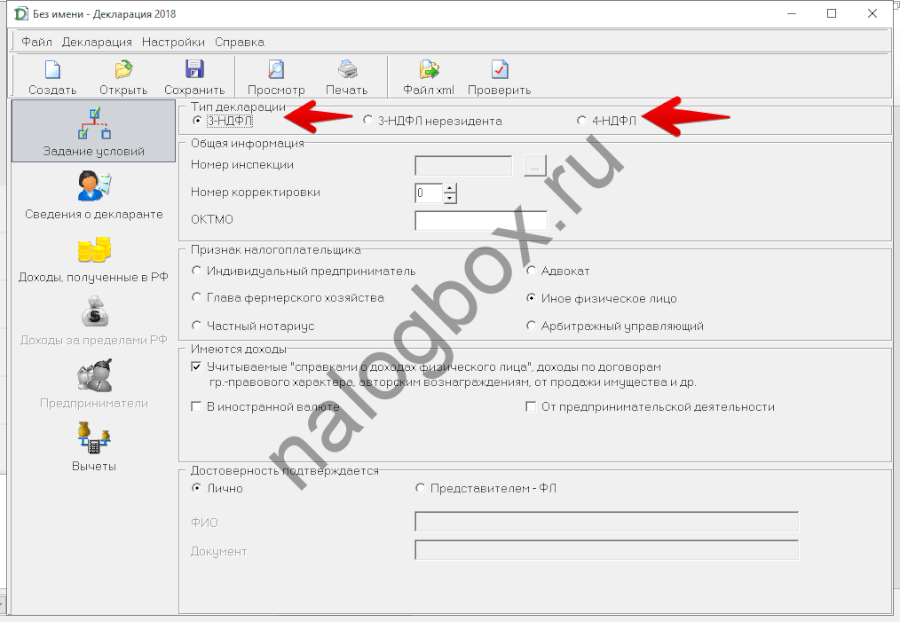

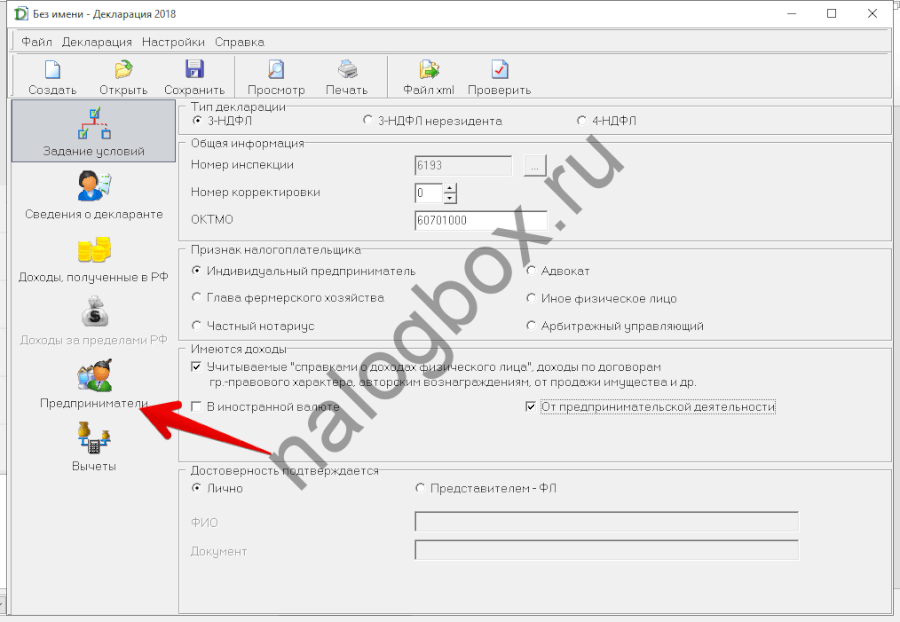

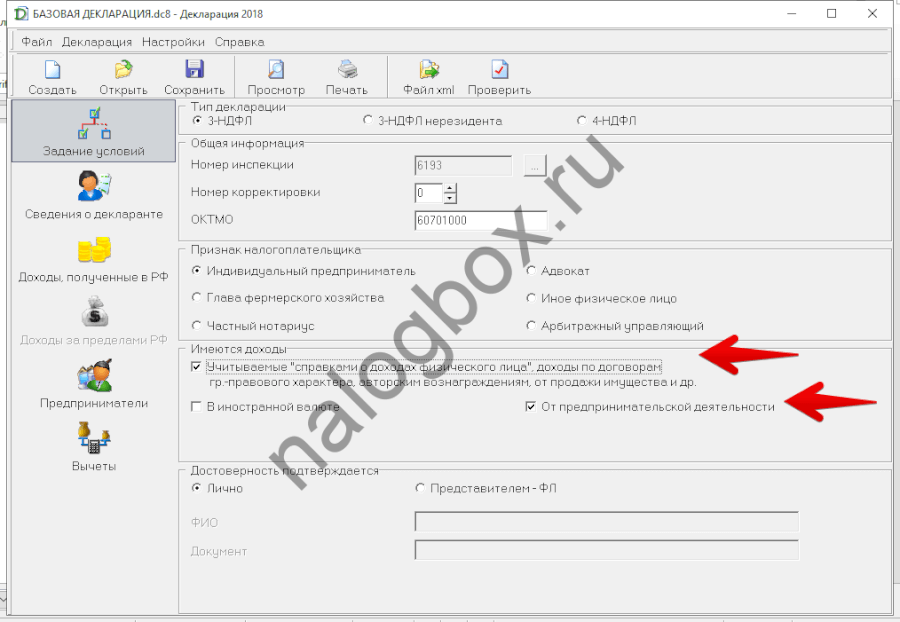

- Перед вами откроется окно. Слева вы увидите разделы. Первый раздел — для задания основополагающих условий.

- Обратите внимание — в этой же программе можно заполнить другие формы по НДФЛ.

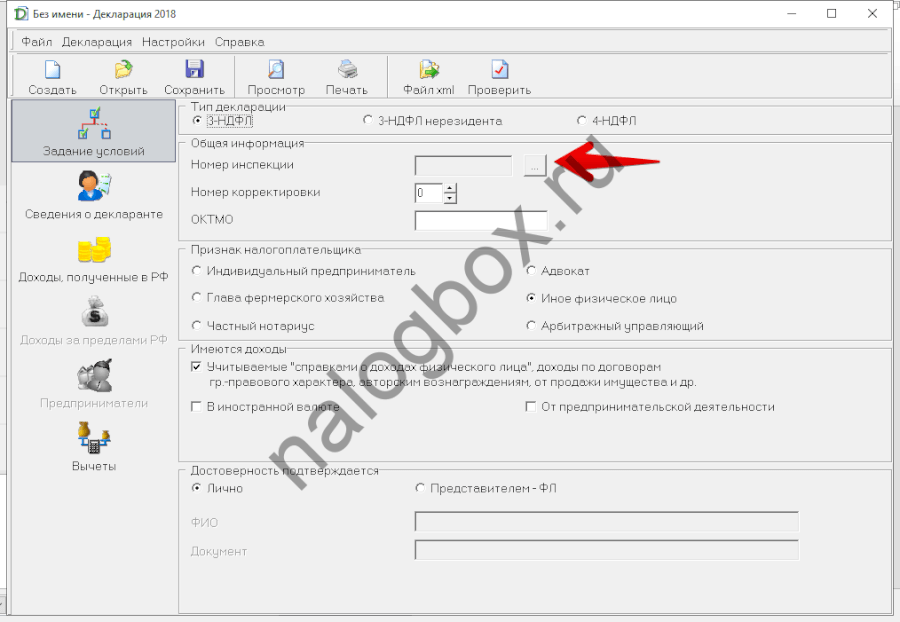

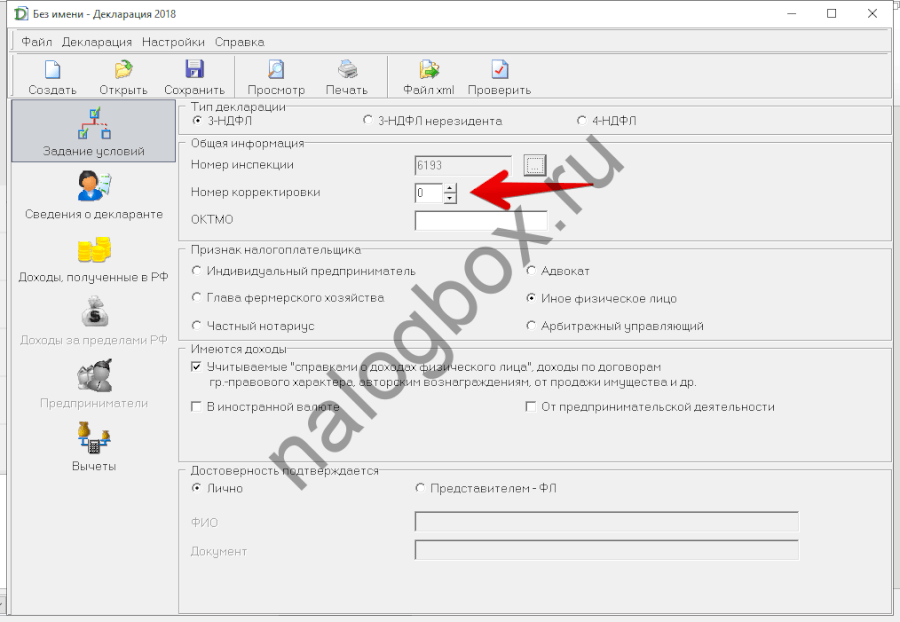

- Сначала укажите номер ИФНС. Нажмите на кнопку.

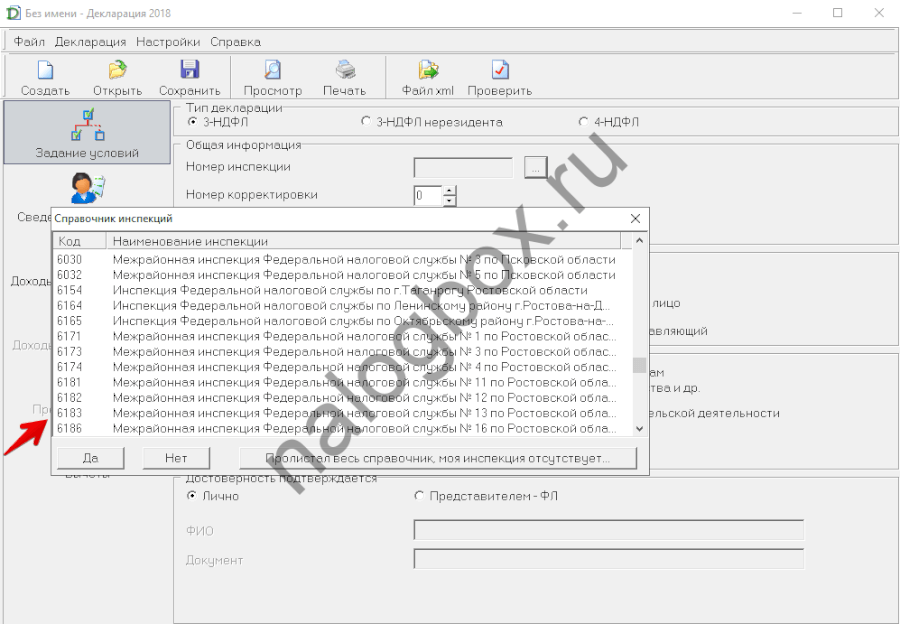

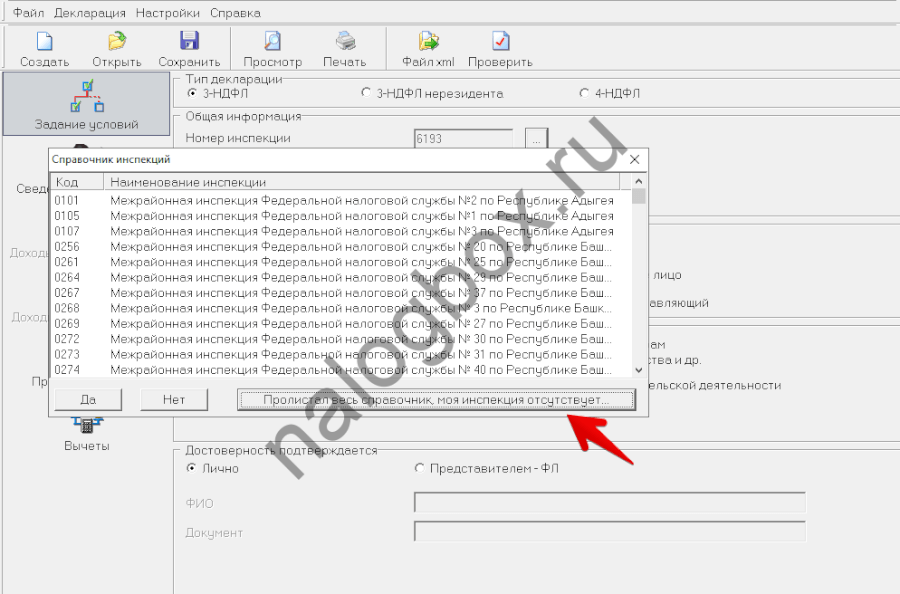

- В появившемся справочнике найдите свою ИФНС. Обращайте внимание на 2 первые цифры, это код вашего региона.

- Если вы не можете найти свою инспекцию, нажмите на кнопку и следуйте инструкции.

- Номер корректировки — «0». Только в случае заполнения уточненной декларации здесь ставится цифра.

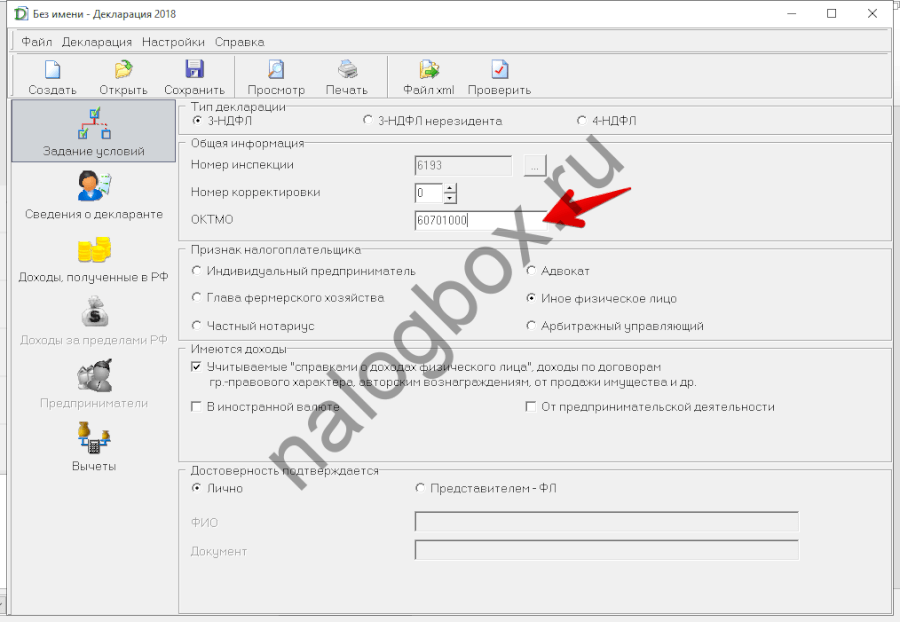

- ОКТМО — смотрите в сервисе ФНС.

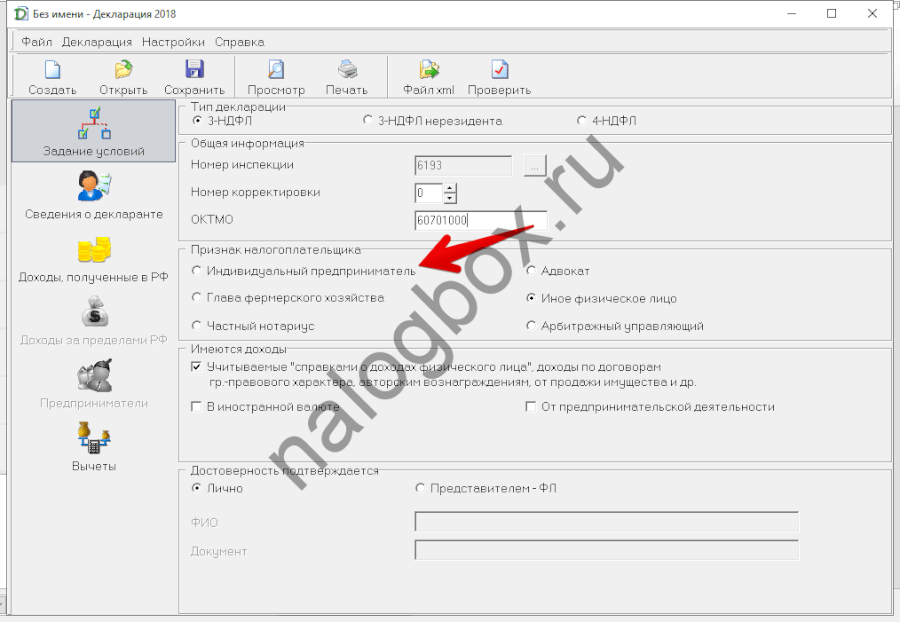

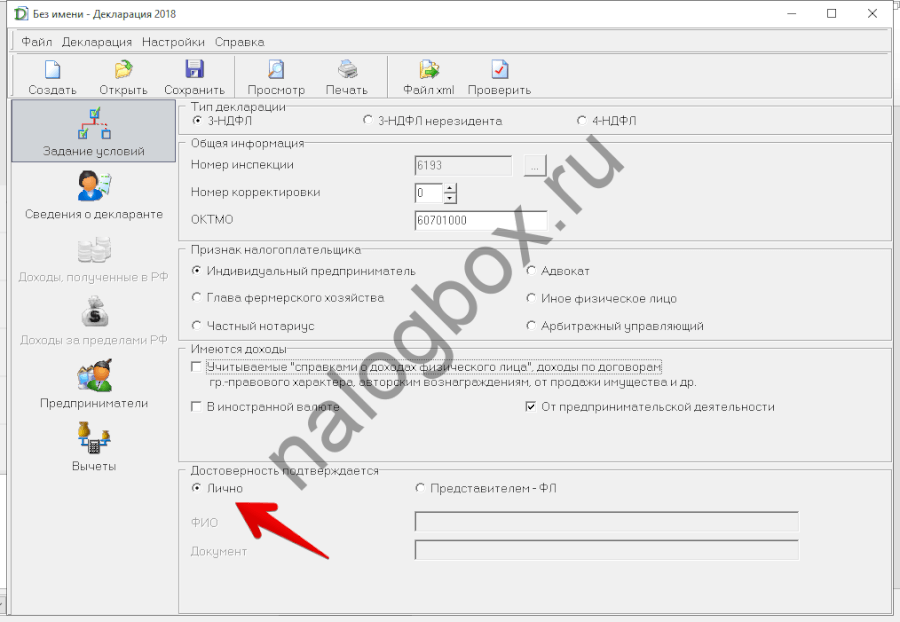

- Плательщик — по умолчанию выбрано иное физлицо. Если вы подаете отчет в качестве гражданина (в нем не будут указаны какие-либо доходы или расходы от бизнеса), то оставьте флажок в этой строке. Если подаете как ИП, перейдите в соответствующую строку.

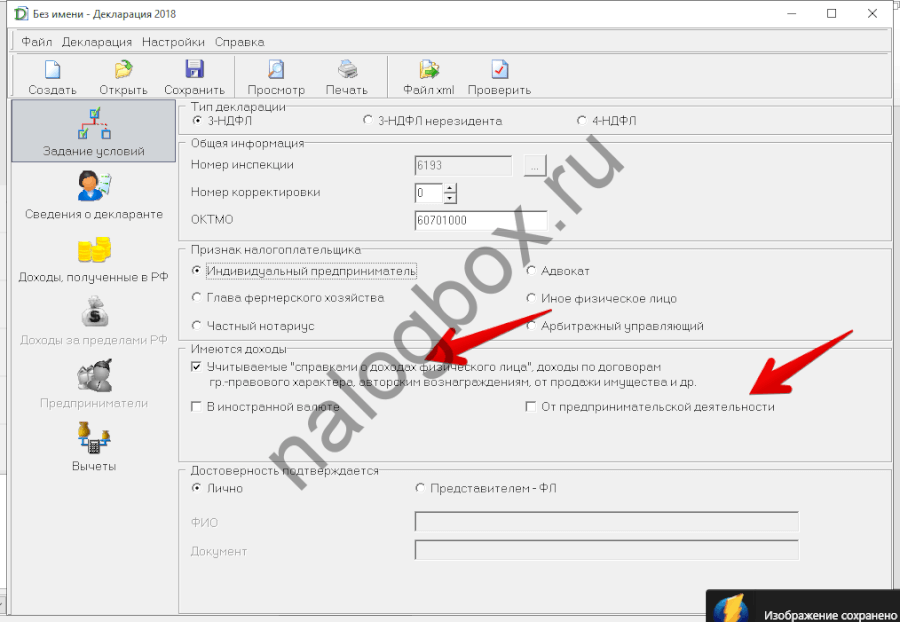

- Доходы — то же самое. Если вы будете отражать доходы от бизнеса, переставьте флажок в строку для предпринимателей.

- Обратите внимание — сразу открылся соответствующий раздел в меню.

- Если в вашем отчете есть доходы и от обычной деятельности физлица, то флажок остается и в строке доходов по справкам. В противном случае — уберите этот флажок.

- Выберите строку о достоверности.

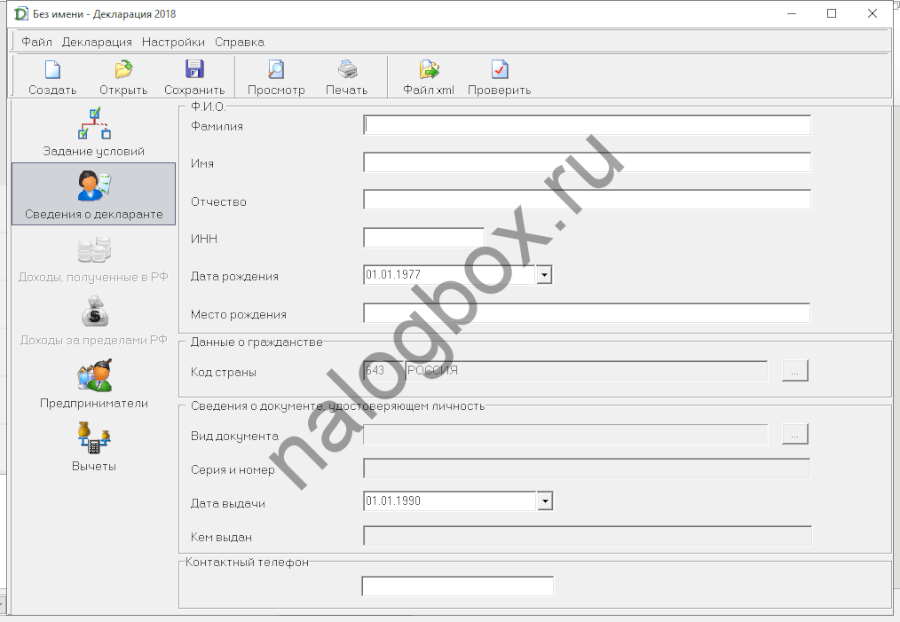

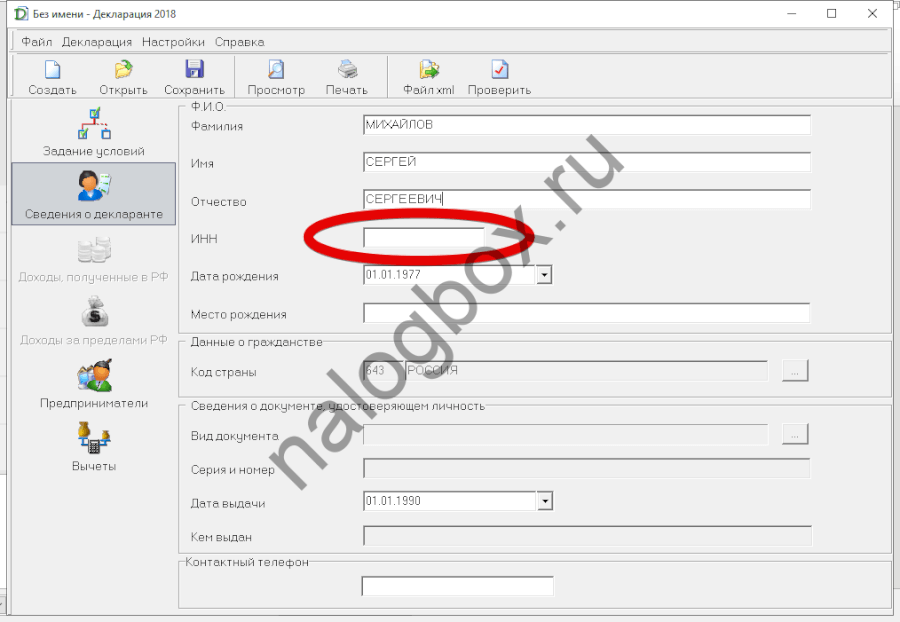

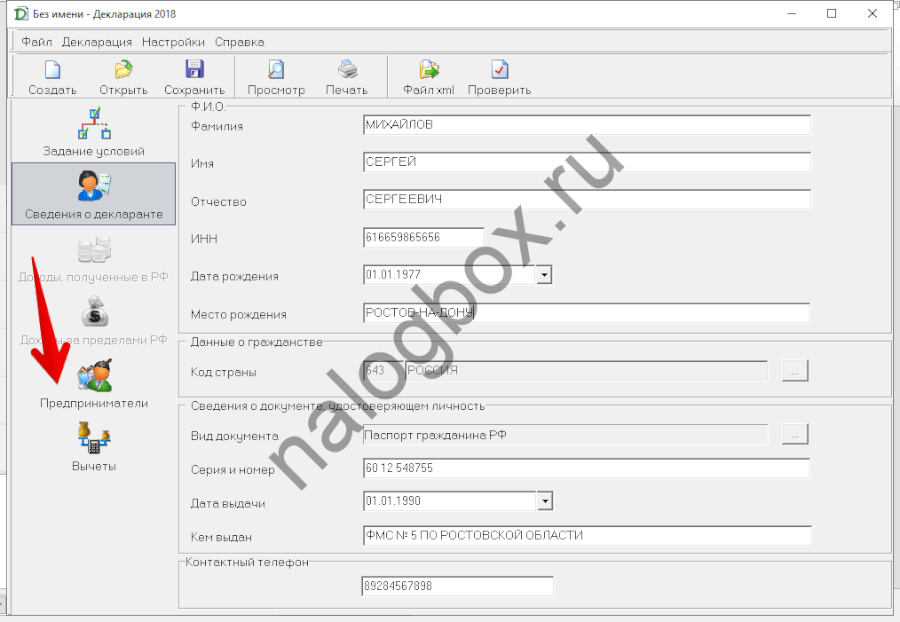

- Переходите к разделу по декларанту.

- Здесь нужно указать сведения о себе. Раньше требовалось указывать в т.ч. адрес. Теперь записывается минимальная информация о заявителе.

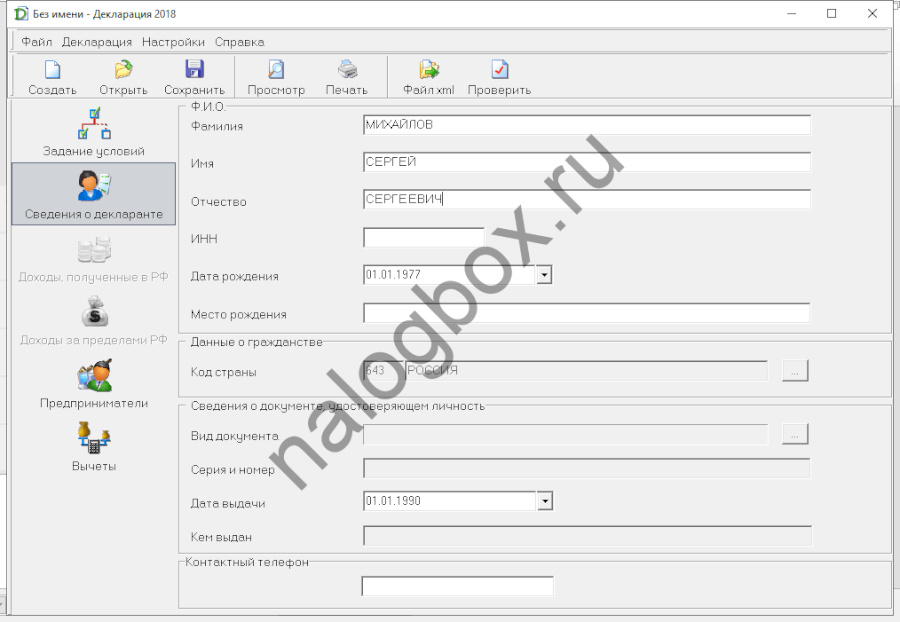

- Запишите свое имя заглавными буквами.

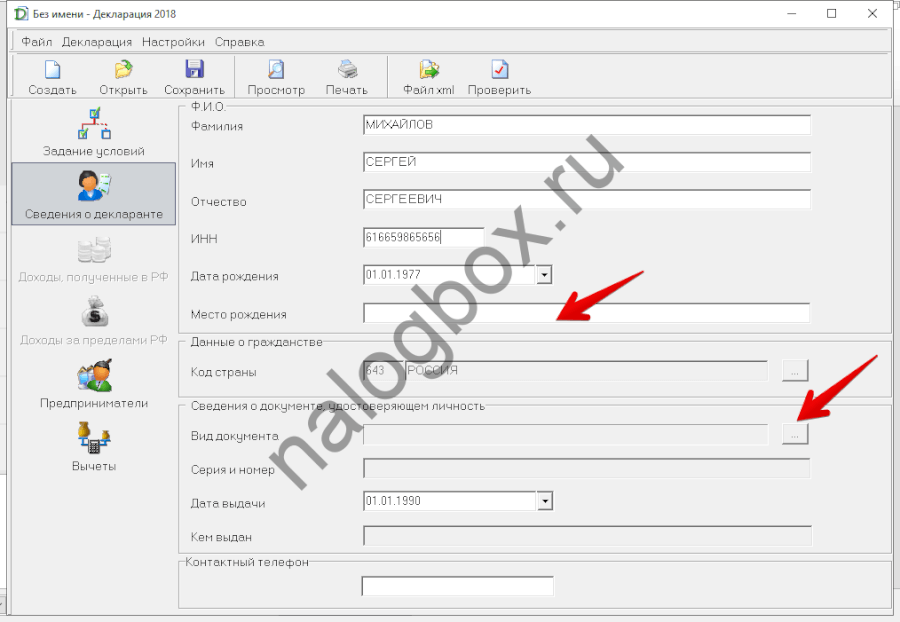

- Впишите место рождения.

- ИНН — как говорилось, запись зависит от вашего статуса.

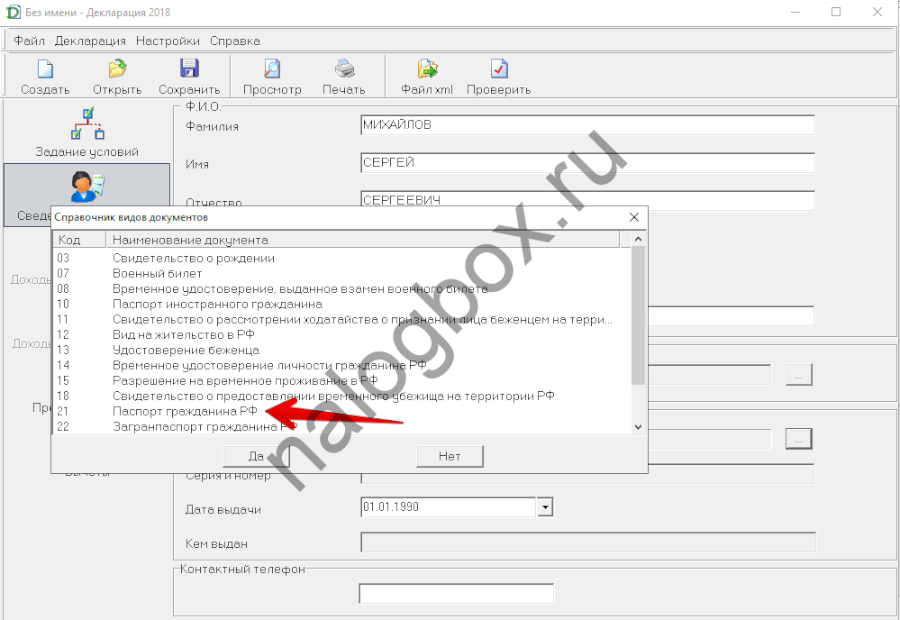

- Нажмите на кнопку для добавления документа.

- Выберите код «21».

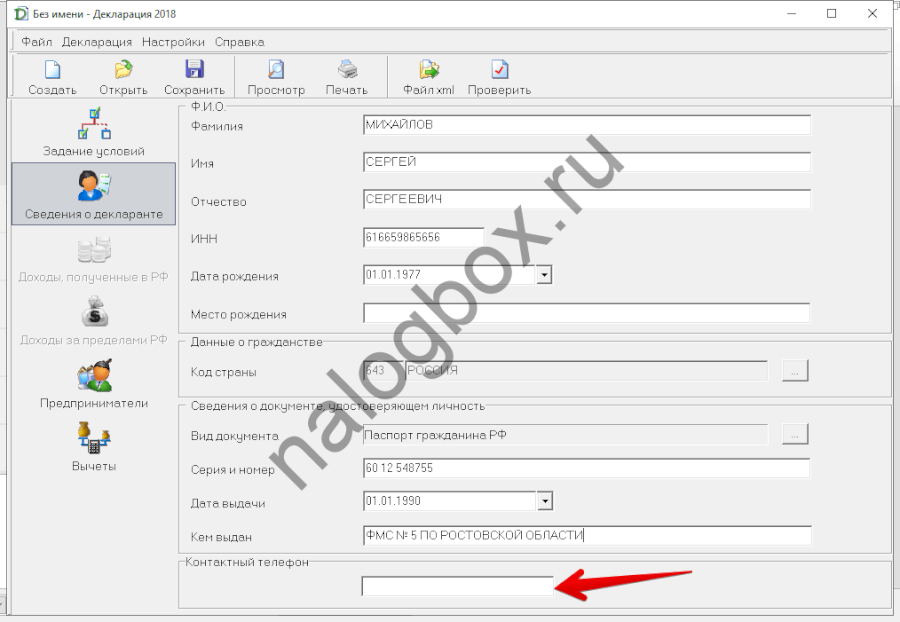

- Впишите реквизиты документа. Телефон желательно указать, но необязательно.

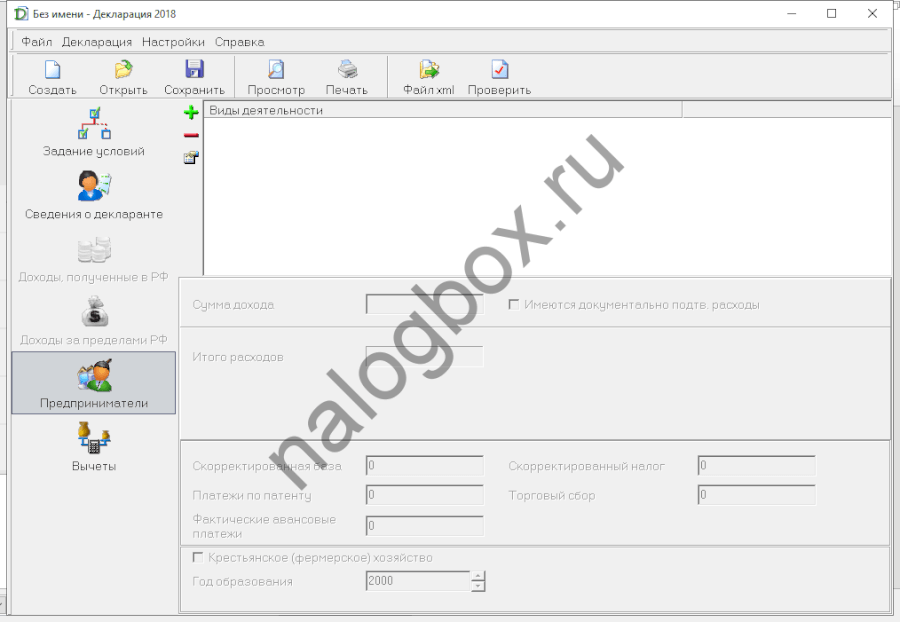

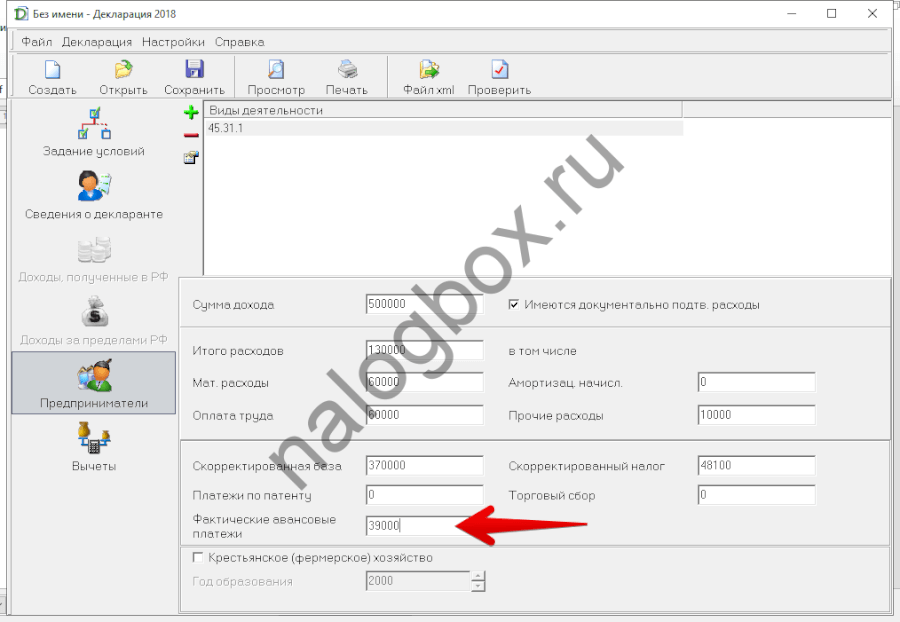

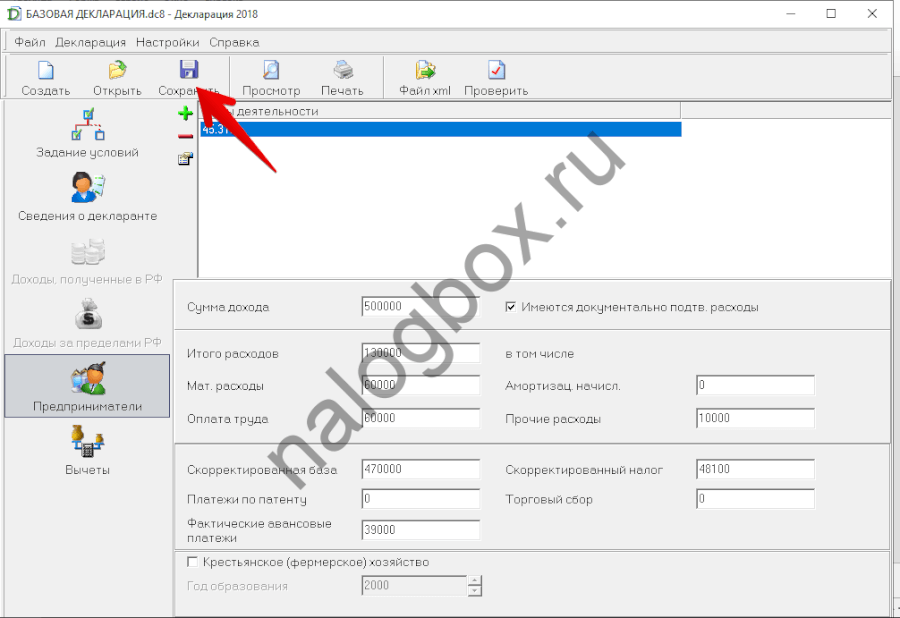

- Переходите в раздел предпринимателей.

- Здесь добавляется информация о вашем бизнесе.

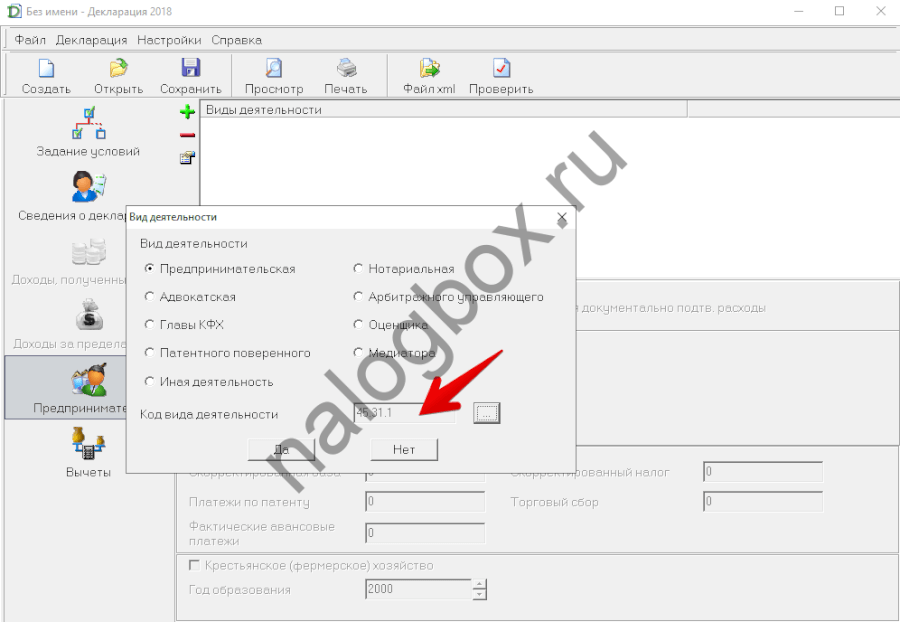

- Сначала откройте справочник.

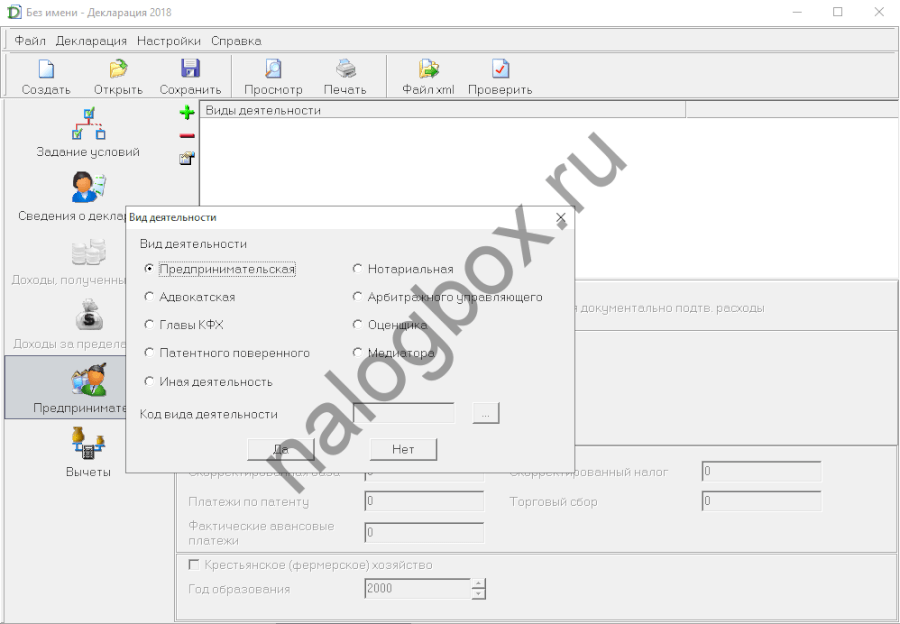

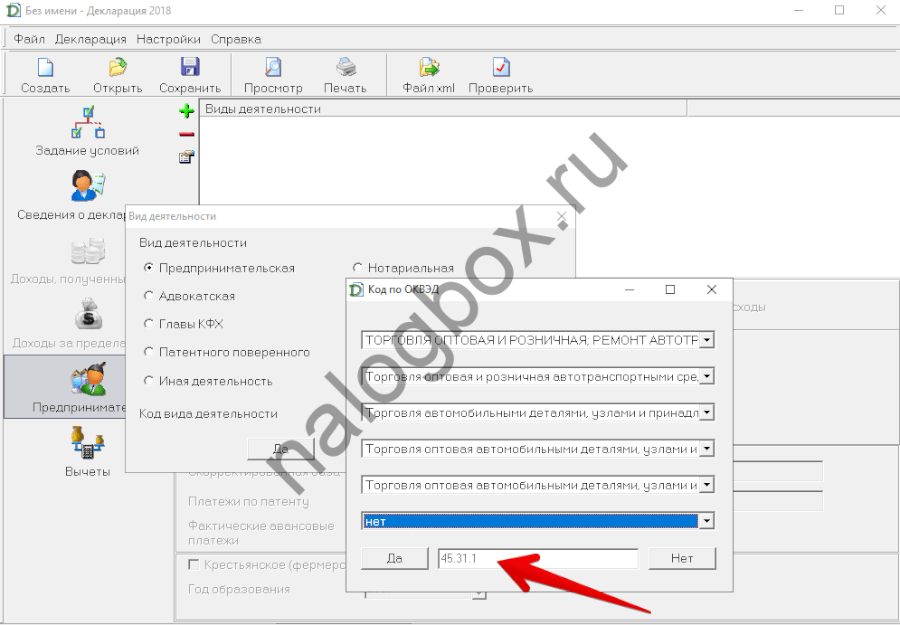

- Оставьте флажок в строке и нажмите на кнопку. Выберите вид деятельности. Согласно вашему выбору образуется ОКВЭД.

- Он перенесется в первое окно.

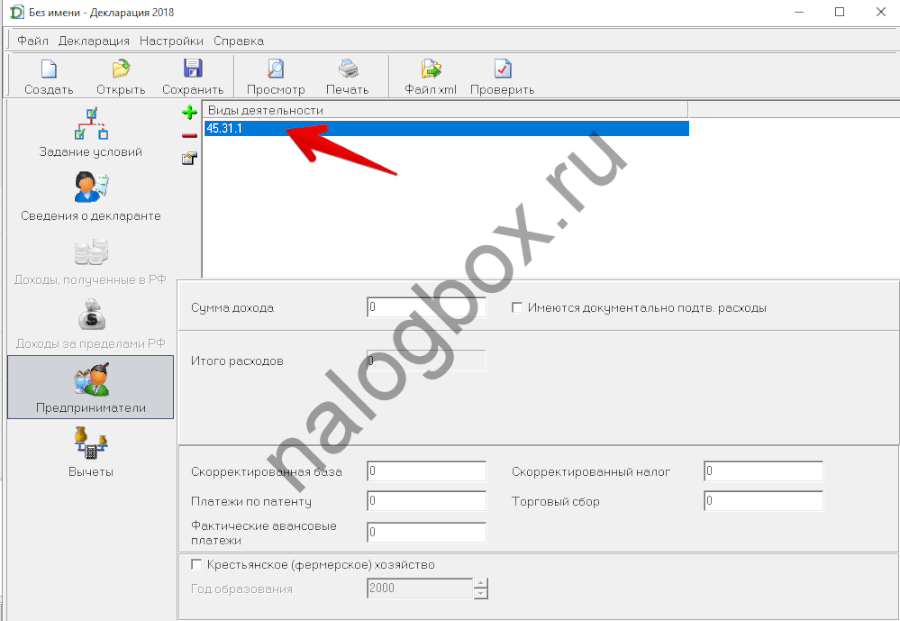

- И появится в таблице.

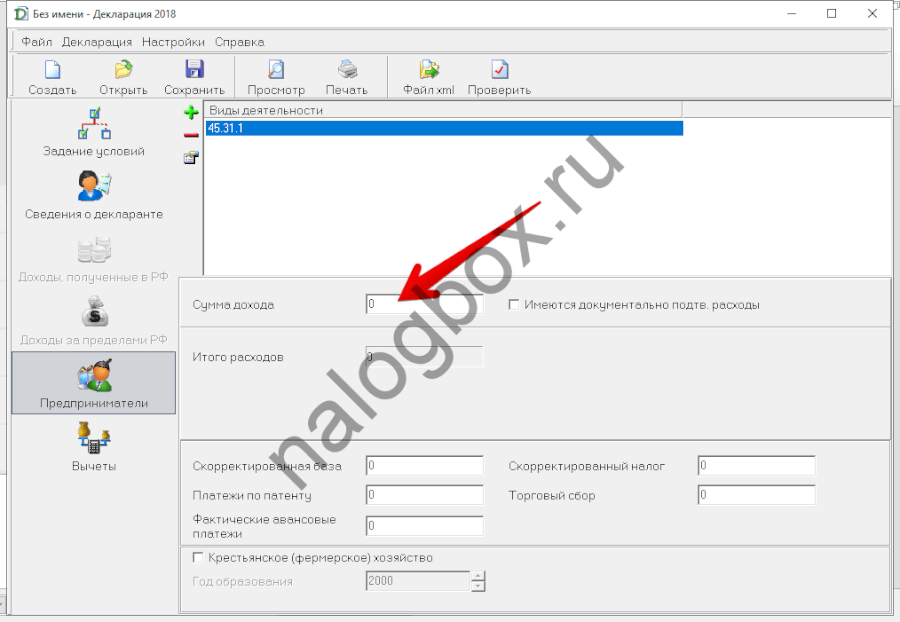

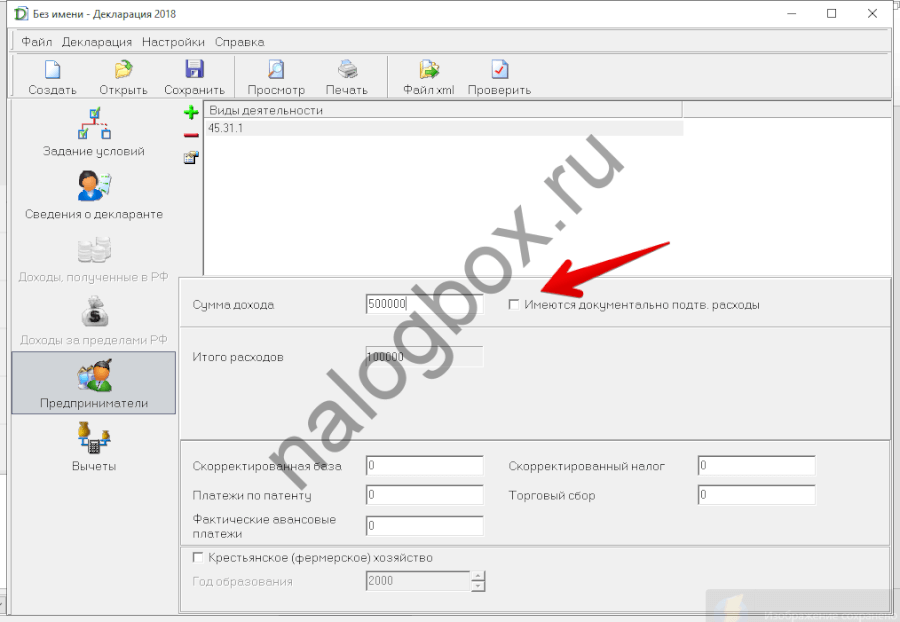

- Если у вас нет других видов бизнеса, то заполните строку доходов.

- Автоматически будет предоставлен вычет 20% от доходов.

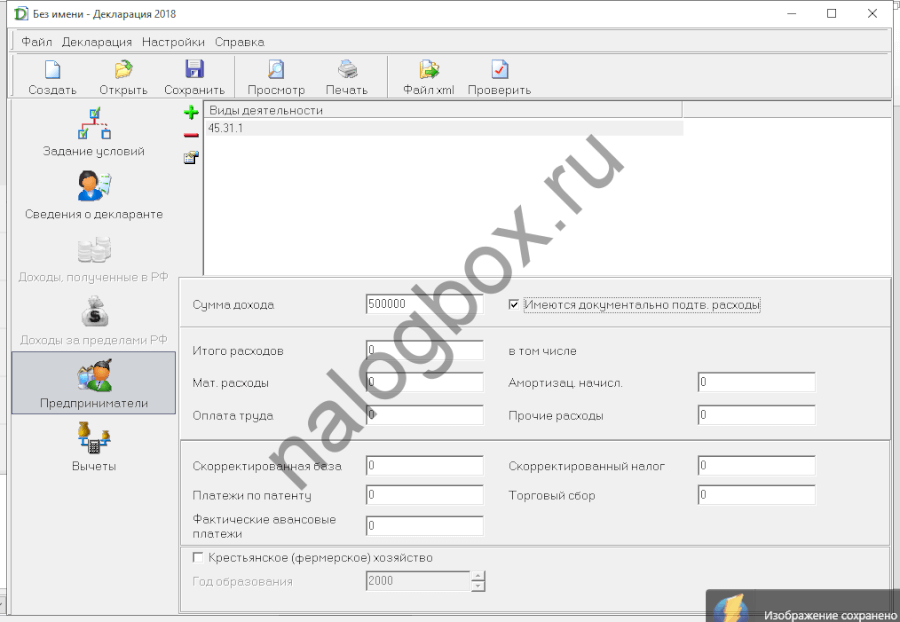

- Но вы можете выбрать метод расходов.

- Возникнут новые строки.

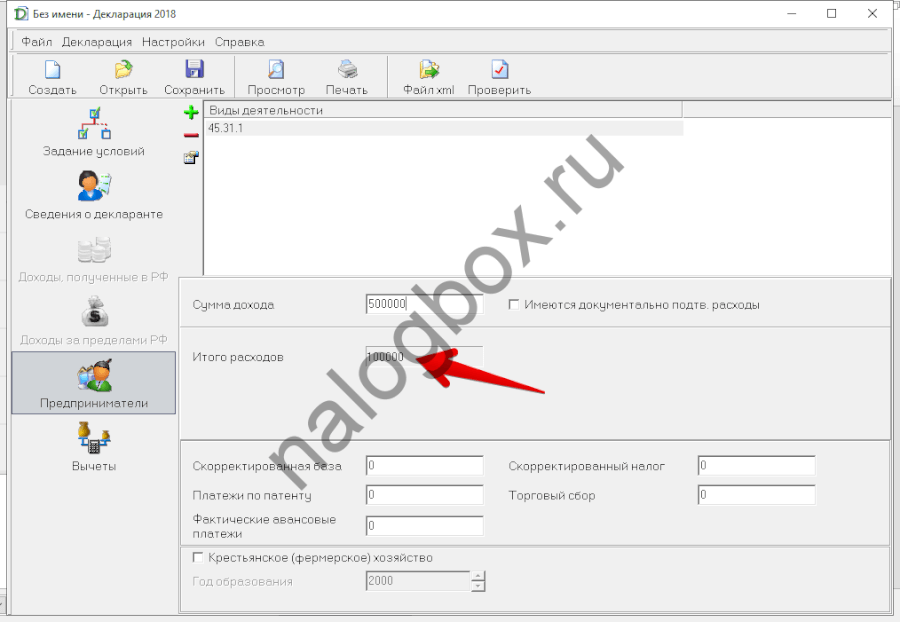

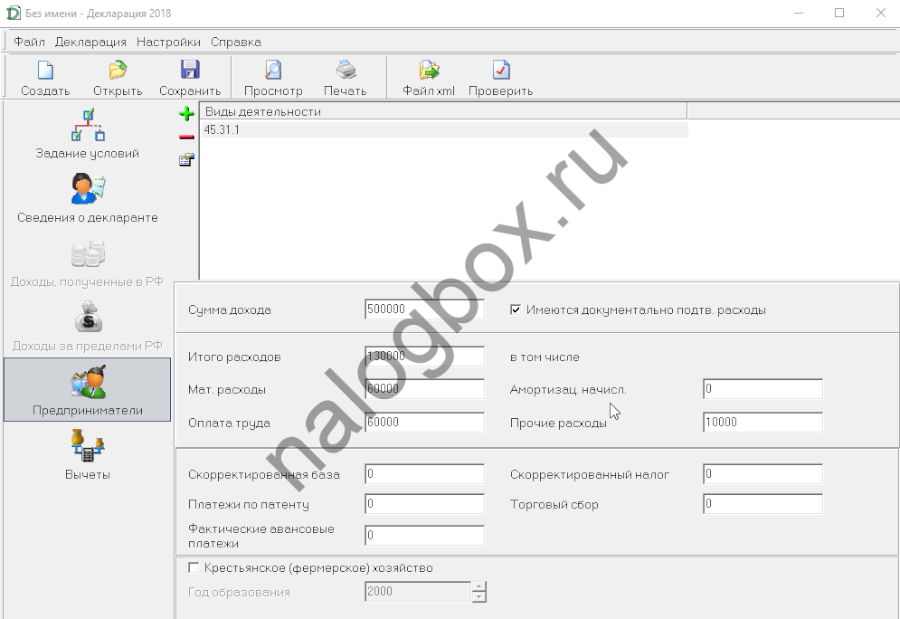

- Заполните их.

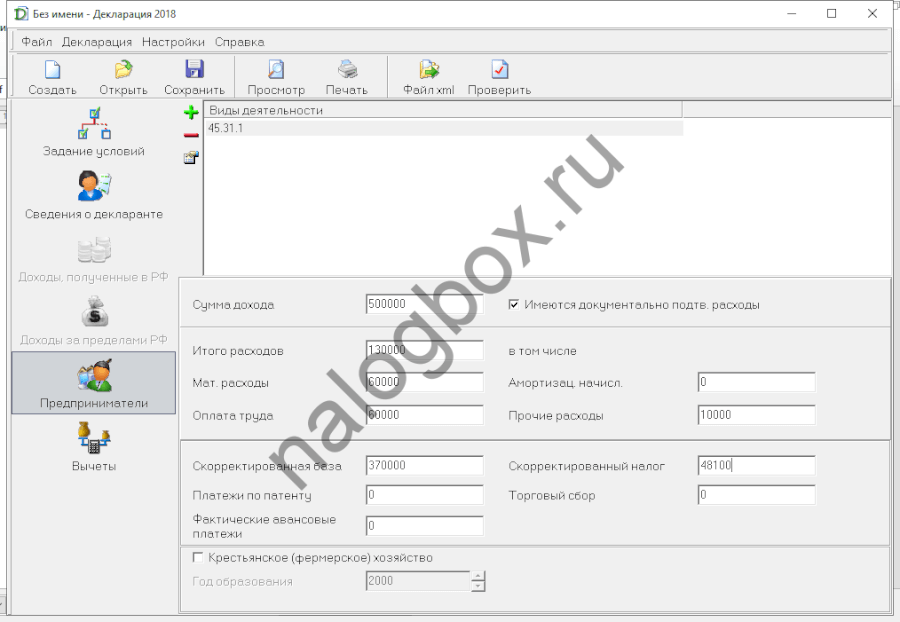

- Теперь произведите корректировку — ваша новая база. Вычислите налог. Разница и есть результат декларации — либо доплата, либо возврат. У Михайлова доплата.

- Впишите сумму авансов.

- Сохраните декларацию.

Вы можете выгрузить ее в «Личный кабинет налогоплательщика» либо перенести на внешний носитель. Сдать форму можно по ТКС — онлайн, а можно лично посетить инспекцию и представить отчет в бумажном или электронном виде.

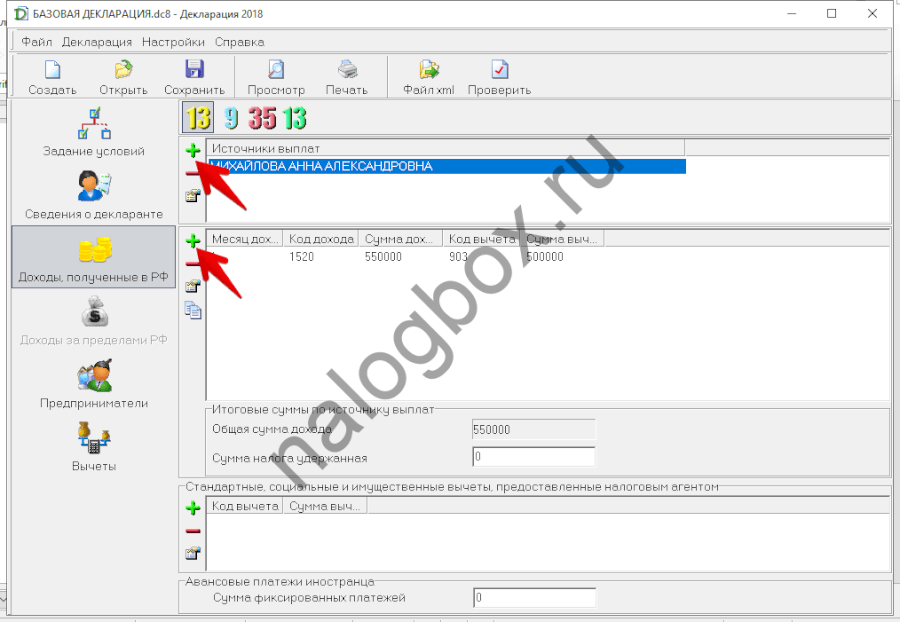

По предпринимательской и обычной деятельности

Пример 2

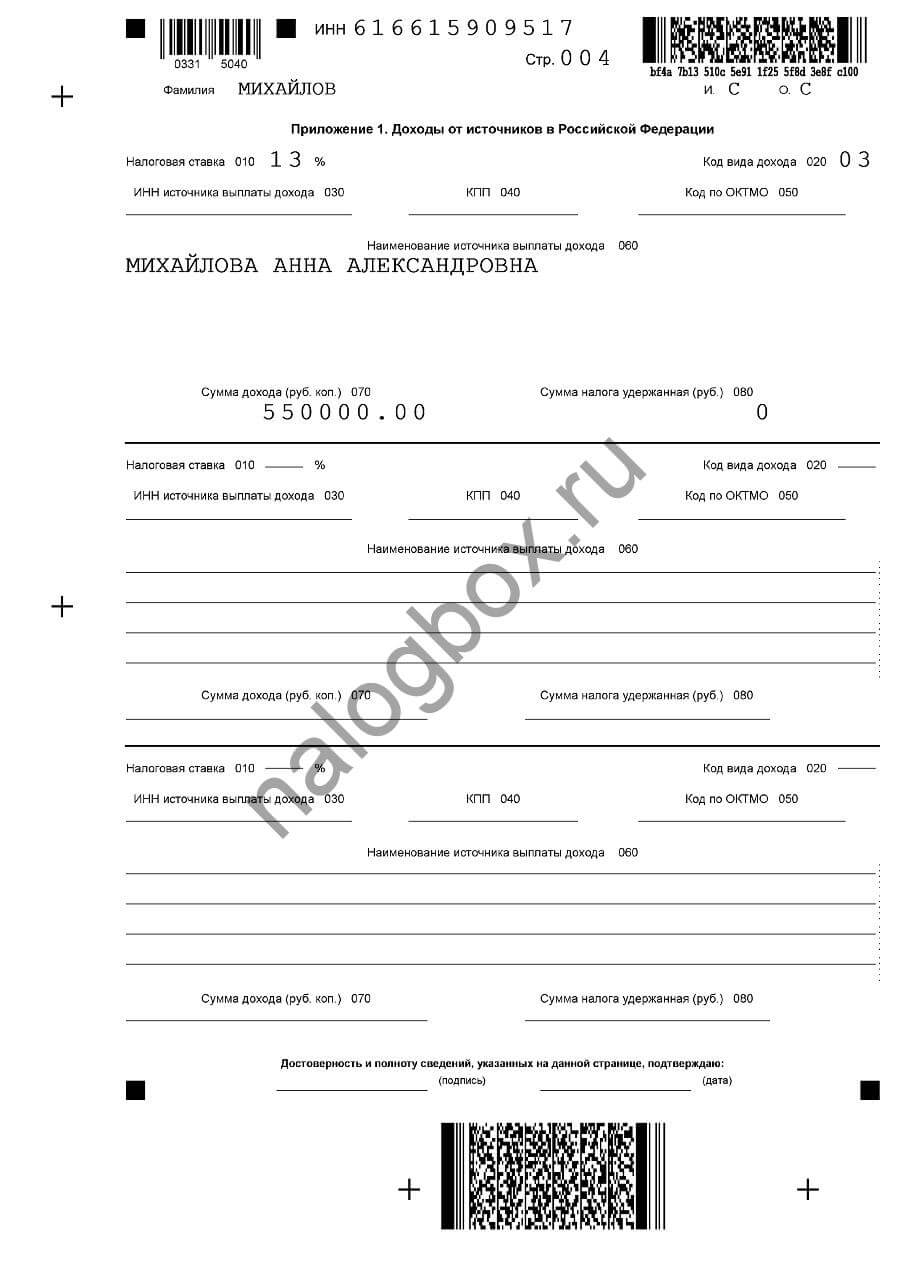

Как будет выглядеть его отчет на бумаге:

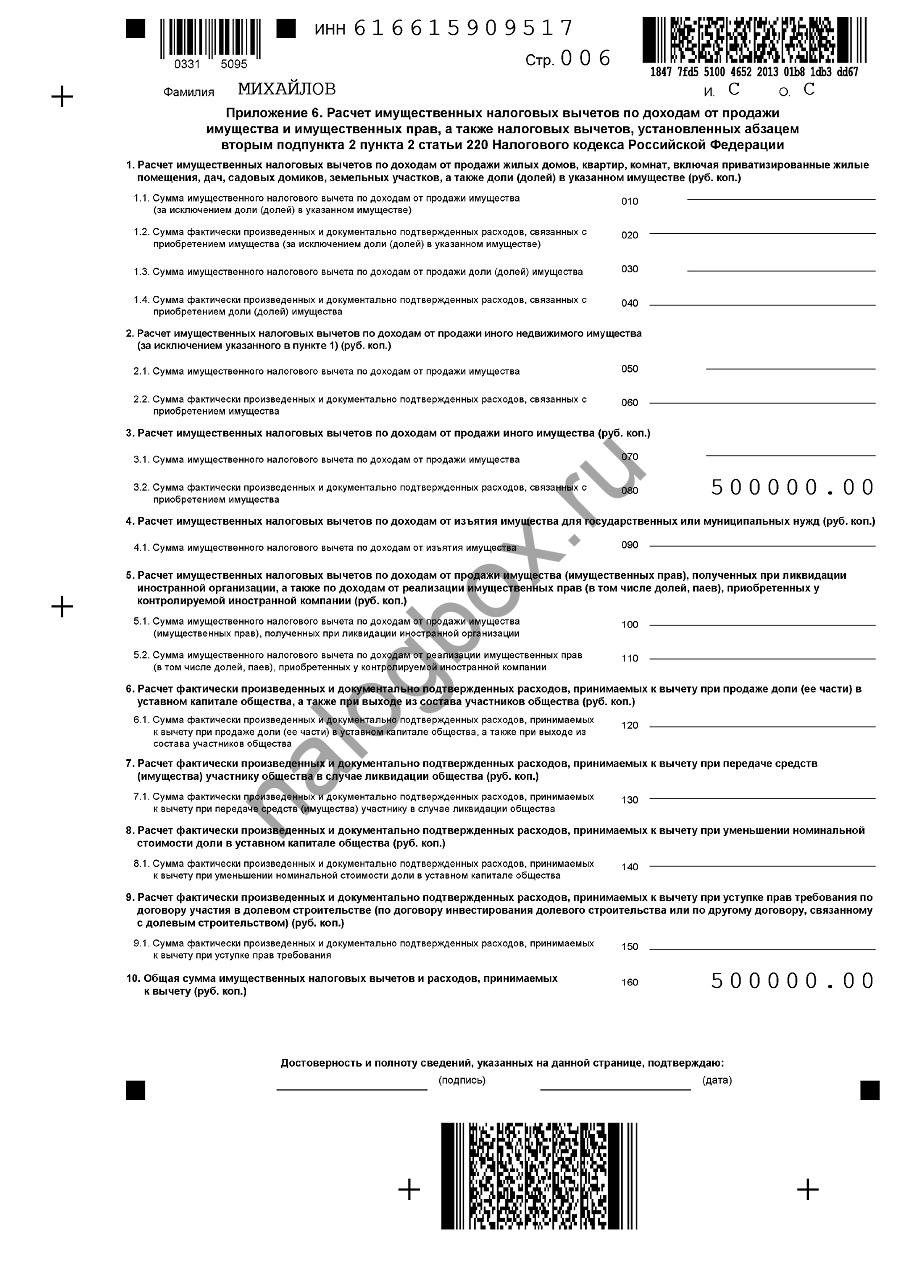

- Приложение 6 — здесь указываются расходы на покупку имущества, которое потом было продано. Это один из видов имущественного вычета.

- Приложение 3.

- Приложение 1 — записываются доходы от продажи. Источник — имя покупателя.

- Раздел 2 — производится расчет на основании двух источников и сумм с вычетами.

- Раздел 1 — в разных разделах записываются полученные суммы к уплате.

- Титульная — всё так же.

В программе вы выбираете 2 вида доходов:

А затем указываете второй вид в разделе доходов:

Скачать этот бланк можно отсюда.

По вычету

ИП может пользоваться вычетами только в том случае, если он платит НДФЛ. Если же он не платит этот налог, то и возвращать ему из бюджета нечего. Так, если Михайлов уплатил в бюджет 39 000 по своему бизнесу и + 9 100 должен доплатить, то подав на вычет, он максимум может вернуть 48 100 рублей.

Пример 3

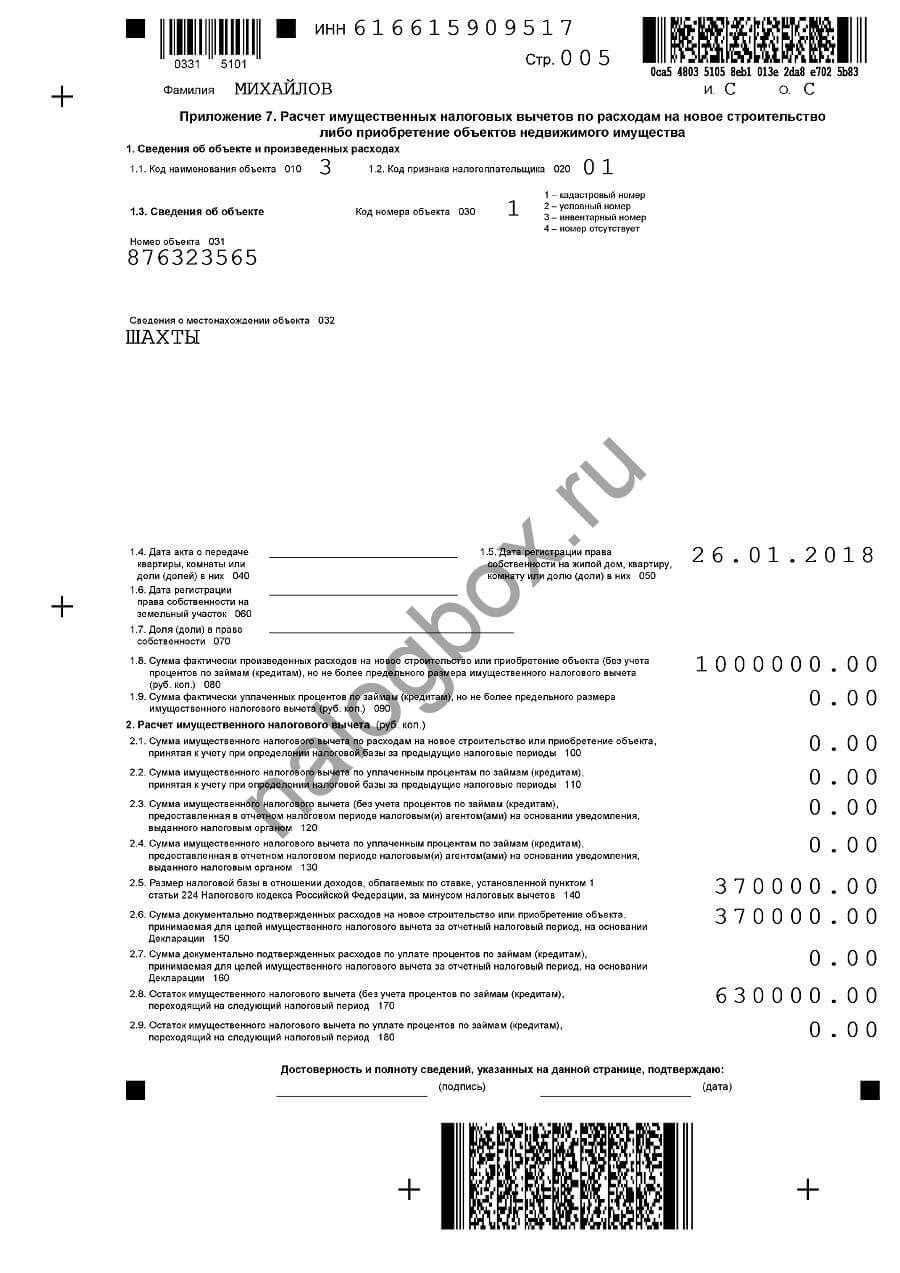

Его декларация:

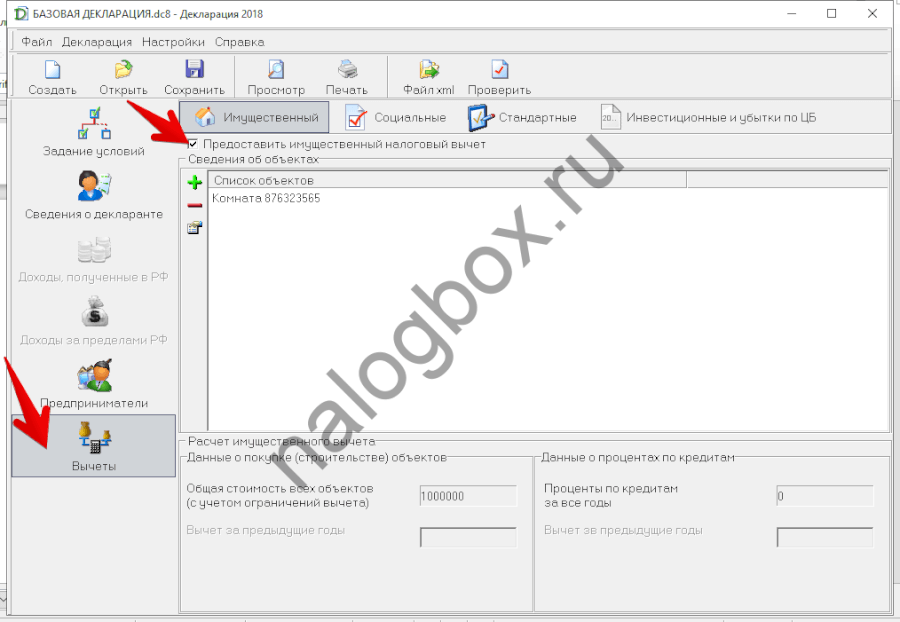

- Добавляется Приложение 7. Здесь отражается информация о купленной комнате. Вернуть можно столько, сколько заплатил. База Михайлова — 370 000. остаток (1 000 000 — 370 000) переносится на будущее.

- Приложение 3.

- Раздел 2 — расчет. Здесь происходит взаимозачет. Прежде нужно было доплатить в бюджет 9 100, но теперь, из-за вычета, ничего не нужно платить, этот долг «погашен» вычетом.

- Раздел 1.

- Титульная.

В программе заполняется раздел вычетов:

Бланк заполненной декларации из этого примера можно скачать здесь.

Итоги

- ИП на УСН подает форму 3-НДФЛ, если часть его деятельности облагается НДФЛ, а также при возникновении доходов в качестве обычного гражданина и для получения вычетов.

- Декларацию можно заполнить на бумажном бланке и электронно.

- Для получения вычета нужно иметь уплаченные суммы НДФЛ в прошлых периодах.