Согласно пп.3 п.1 ст.219 НК, 13% от расходов, понесенных на медицинские услуги, возможно вернуть. Для этого достаточно обратиться к работодателю или заполнить и направить в налоговую декларацию 3-НДФЛ. В материале:

- разберем на примерах, как заполнить 3-НДФЛ на лечение себя и членов своей семьи;

- поясним, какие особенности нужно учитывать при декларировании расходов на стандартные и дорогостоящие услуги;

- дадим образец заполнения 3-НДФЛ на налоговый вычет на лечение в программе «Декларация» и на бумаге. Скачать бланки 3-НДФЛ на налоговый вычет за лечение можно по ссылке.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Общие условия заполнения декларации на лечение

Итак, чтобы заполнить декларацию 3-НДФЛ за медицинские услуги, приготовьте:

- паспорт;

- справку о доходах за 2018 г.;

- договор на оказанные услуги;

- платежные документы;

- оригинал специальной справки для ФНС (ее выдает мед. учреждение);

- санаторную книжку, точнее ее корешок (если подаете 3-НДФЛ на лечение в санатории);

- документы о родстве (если заполняете 3-НДФЛ за лечение родителей, ребенка или супруга).

В бланке декларации всего 13 страниц. На этот вид вычета достаточно только 5:

- Титульный лист;

- Разделы 1 и 2;

- Приложения 1 и 5.

Прежде, чем перейти к примерам, как правильно заполнить декларацию 3-НДФЛ за лечение, кратко разберем разницу между видами мед. услуг. Для налоговой мед. учреждение выписывает особую справку и проставляет в ней сумму и код оказанной услуги:

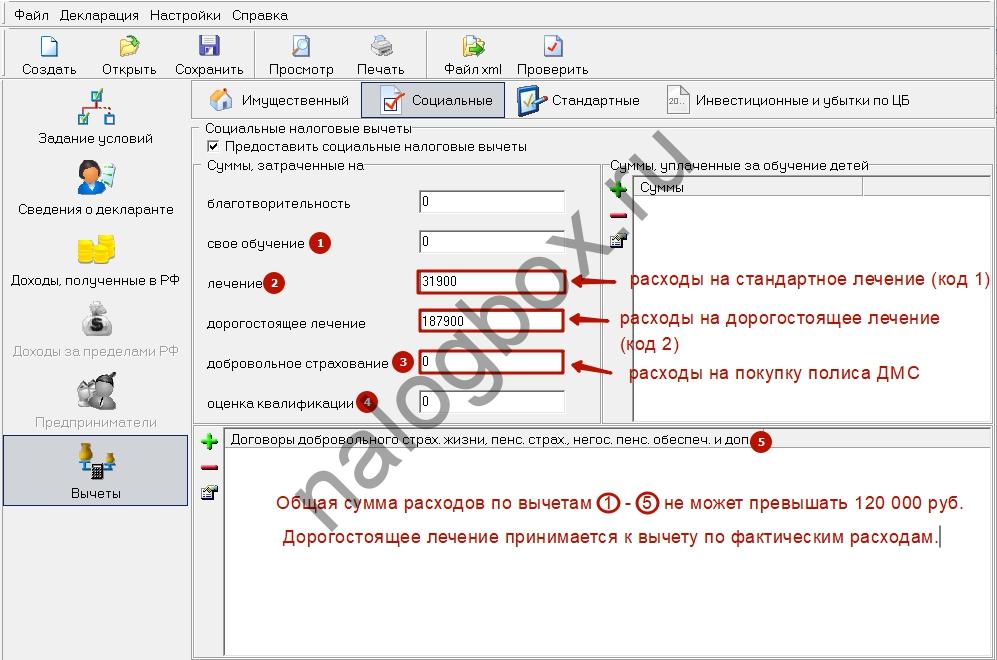

- код «1» значит, что услуги относятся к стандартным. Максимальный вычет по ним ограничен 120 000 руб. в год в совокупности с другими соц. вычетами (кроме благотворительности и обучения детей);

- кодом «2» маркируется дорогостоящее лечение. Такие расходы не ограничен лимитом по вычету.

Важно!

Перечень обоих видов мед. услуг приведен в Постановлении Правительства от 19.03.2001 № 201.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Примеры заполнения 3-НДФЛ по вычету на лечение

Пример 1

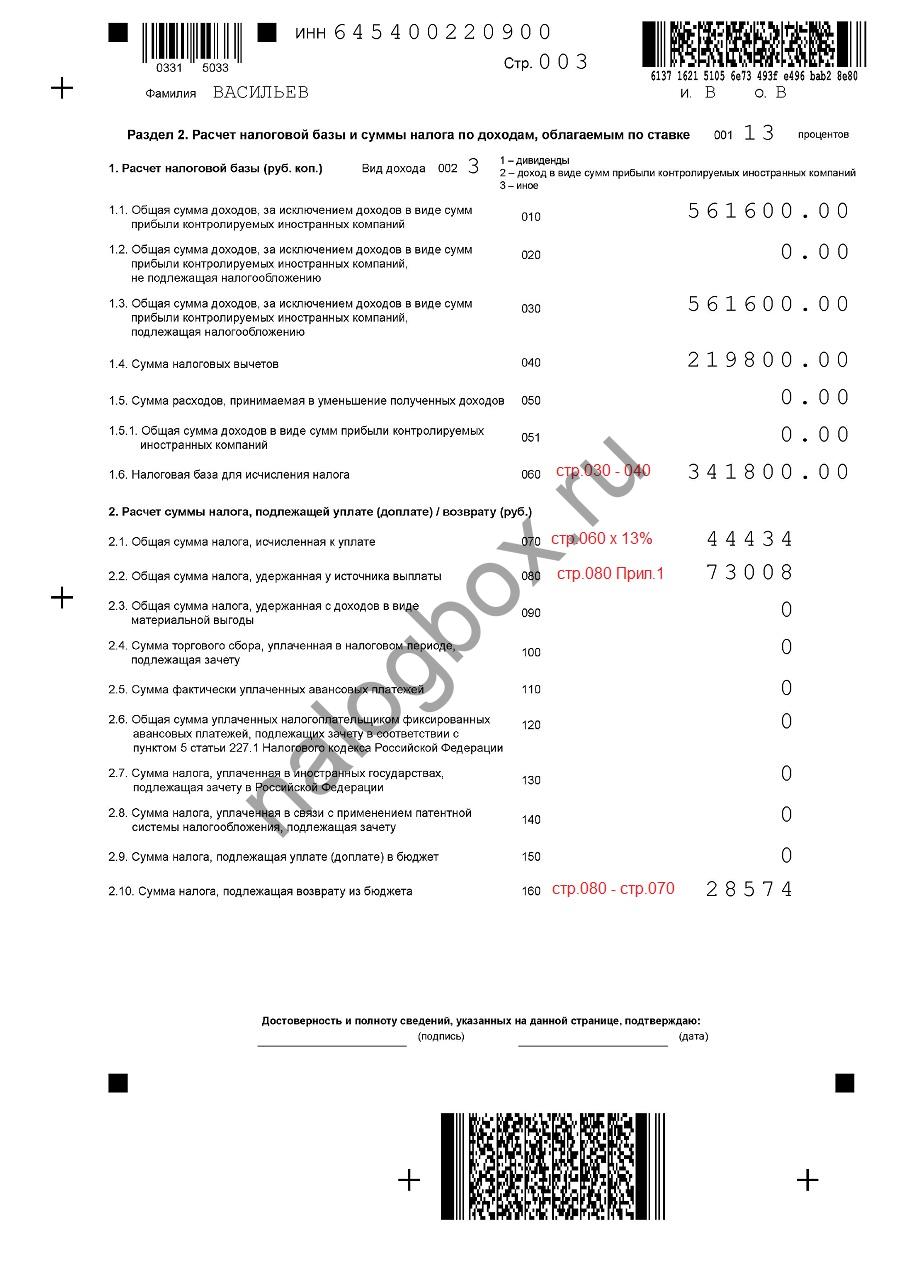

Василий работает техником на заводе. По данным, указанным в справке 2-НДФЛ, за 2018 г. он заработал 561 600 руб. Работодатель удержал с дохода 13% НДФЛ — 73 008 руб.

В 2018 г. Василий болел. Лечился в частной клинике. За услуги отдал 31 900 руб. На эту сумму ему выдали в клинике справку с кодом «1». Еще в этом же году Василий оплатил дорогостоящую операцию для отца-пенсионера. Потратил на нее 187 900 руб. За операцию клиника выписала Василию справку с кодом «2».

Чтобы не разбираться, как самому заполнить 3-НДФЛ на лечение на бумажном бланке, Василий решил воспользоваться бесплатной программой «Декларация».

Образец заполненной декларации 3-НДФЛ на лечение и дорогостоящее лечение и по этому примеру доступен для скачивания.

Порядок работы в программе (по данным из Примера 1):

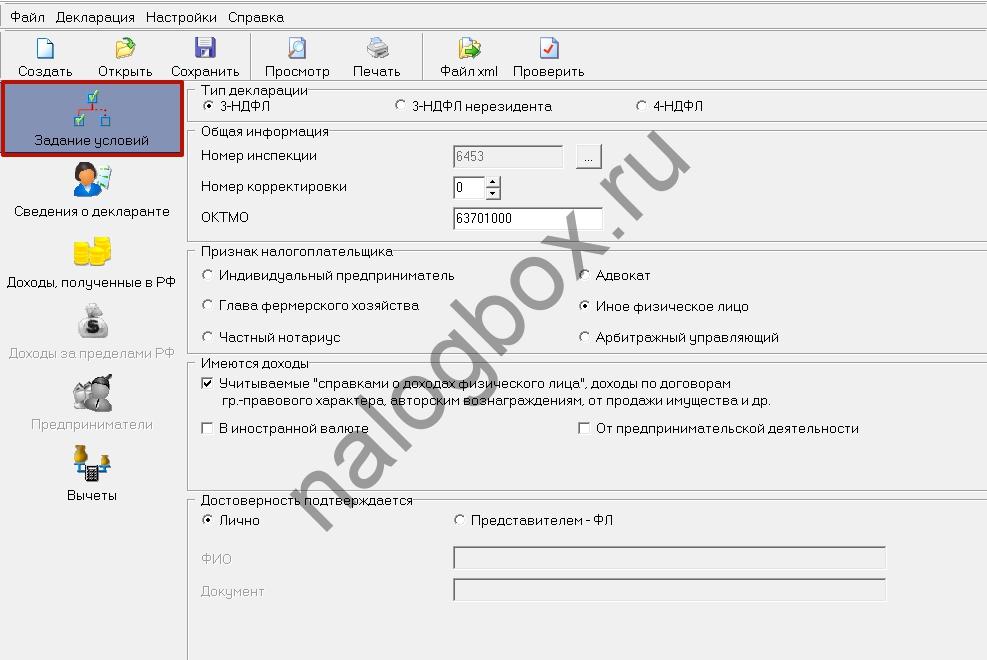

- На стартовой вкладке задаем общие условия.

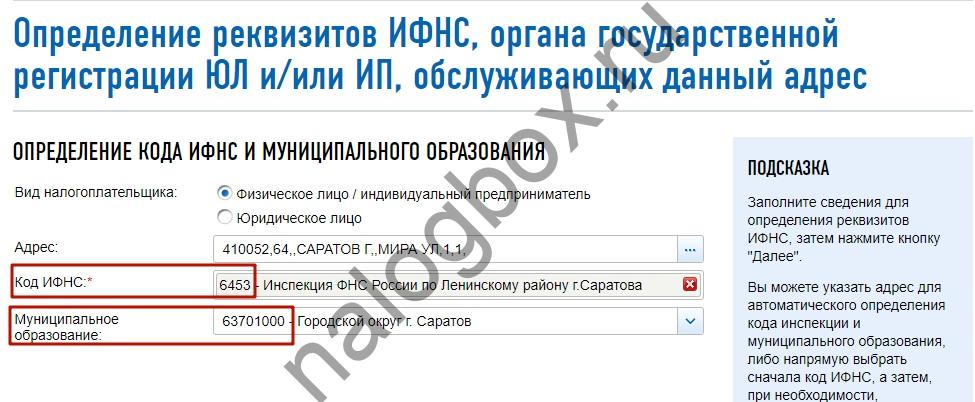

- Номер инспекции и ОКТМО выясняем, забив свой домашний адрес в специализированном сервисе ФНС.

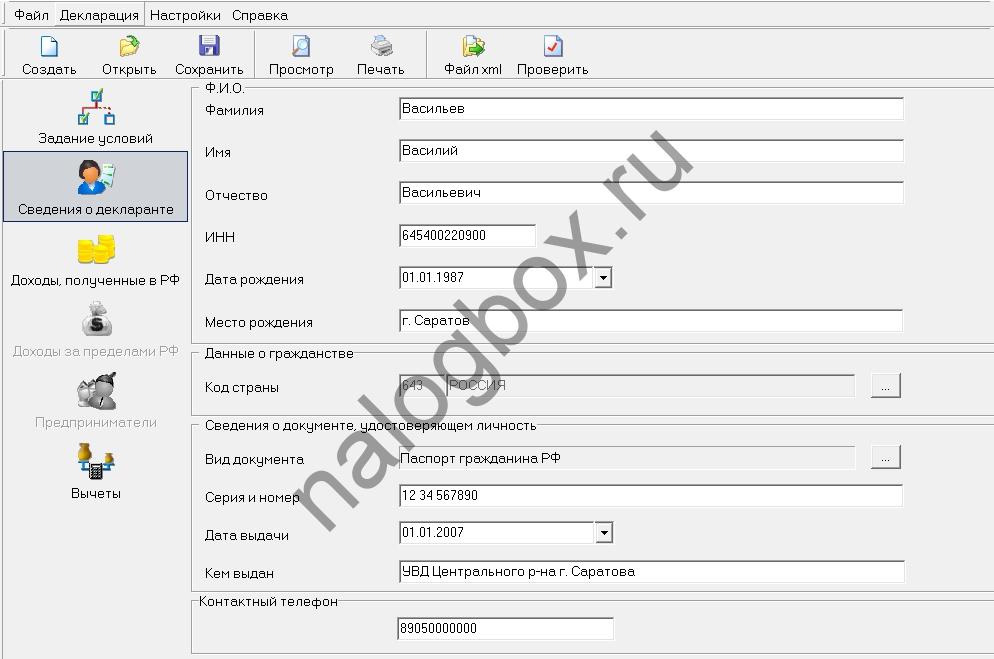

- На второй вкладке заполняем личные данные.

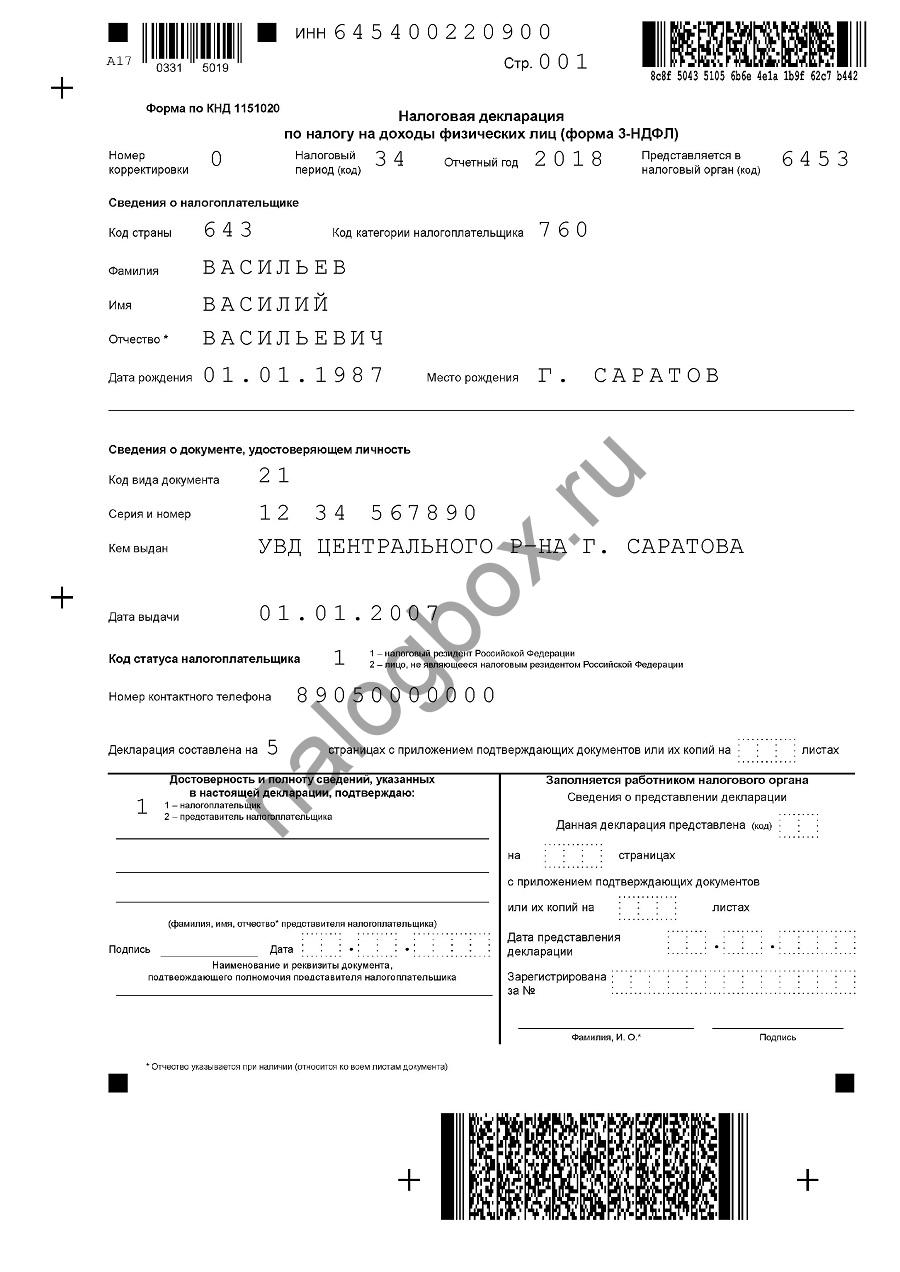

В бумажном виде заполненные данные отражаются на титульном листе декларации.

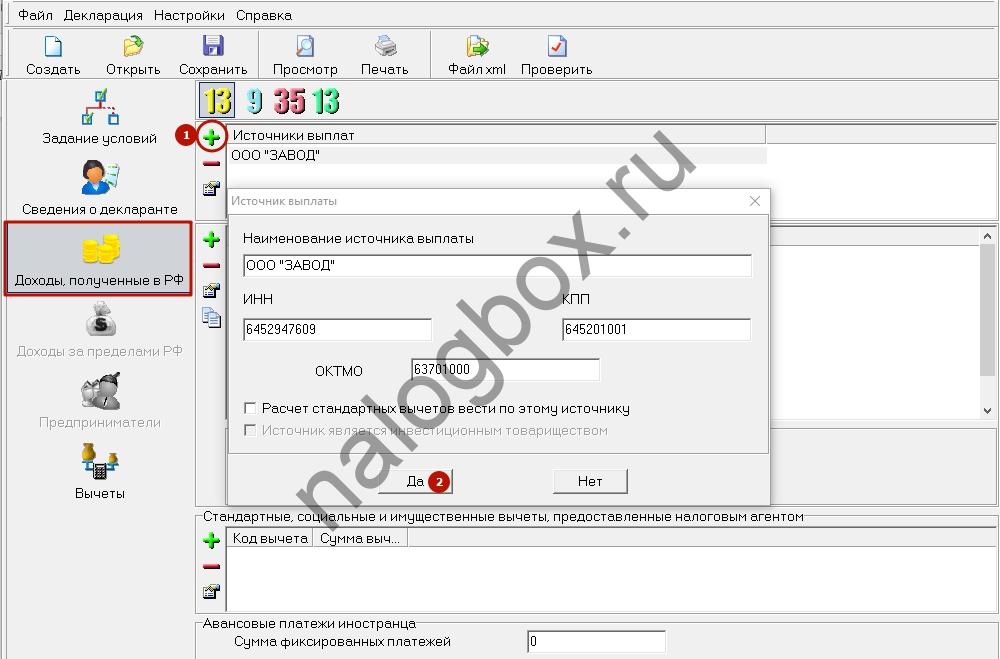

- На третьей вкладке, используя данные из справки 2-НДФЛ, указываем информацию о работодателе.

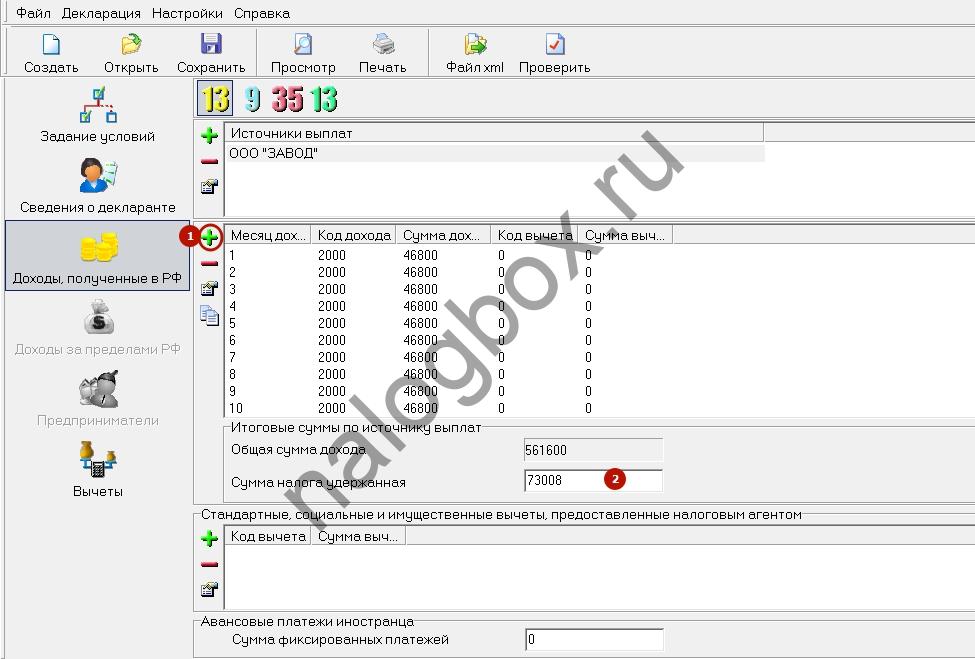

- Там же в нижем поле вносим данные о полученном доходе по месяцам. Заполняем сумму удержанного НДФЛ. Все данные берем из справки о доходах.

На бумажном бланке это выглядит так:

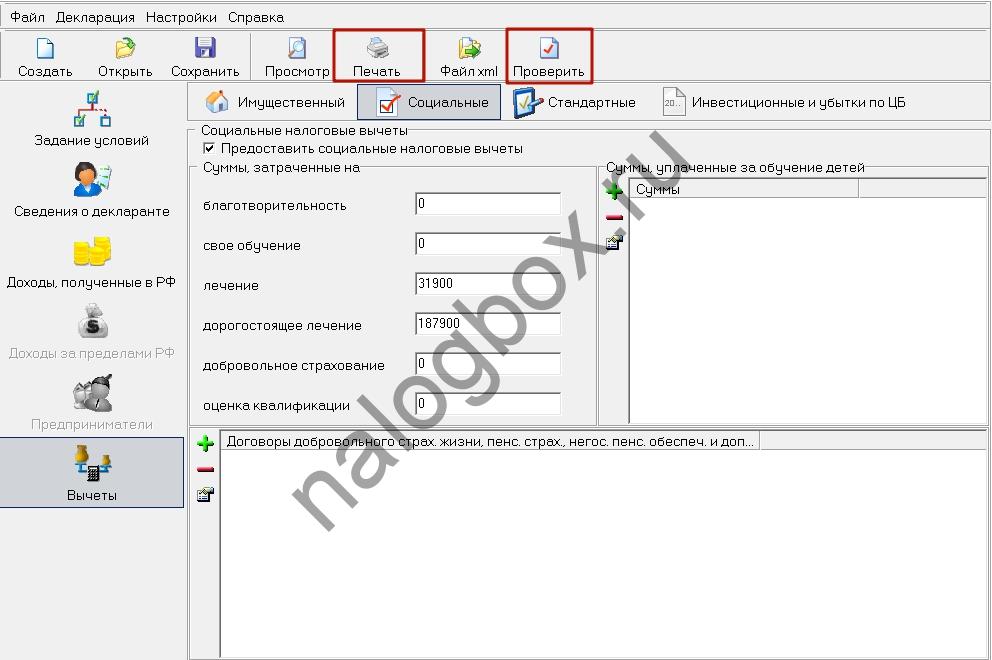

- На вкладке вычетов выбираем нужный подраздел. В строке «лечение» ставим сумму, на которую выписана справка с кодом «1». В строке «дорогостоящее лечение» заносим те расходы, которые мед. учреждение маркировало кодом «2».

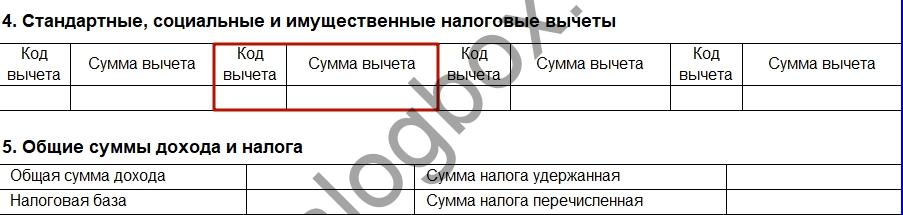

В Приложении 5 данные распределяются так:

- Все сведения в программе заполнены. Система автоматически формирует декларацию. В Разделе 2 сводит данные и считает НДФЛ.

В Разделе 1 программа самостоятельно указывает итоговую сумму НДФЛ к возврату.

- Остается только проверить и распечатать готовый отчет для налоговой.

.

Согласно п.2 ст.219 НК еще до окончания отчетного года налогоплательщик вправе обратиться за пересчетом НДФЛ к работодателю. Сумму и код предоставленного вычета работодатель отражает в Разделе 4 справки 2-НДФЛ. Если до конца года человек не возместил НДФЛ в полном объеме, на остаток он вправе подать декларацию.

.

Важно! Коды вычета на лечение в справке о доходах:

— 324 — стандартное;

— 325 — взносы на полис ДМС;

— 326 — дорогостоящее.

Пример 2

У Светланы есть 10-летний сын. На него женщина получает на работе стандартный вычет 1 400 руб. в месяц. В 2018 г. мальчик лечился в платной больнице. Светлана отдала за мед. услуги 69 800 руб. Она решила возместить налог у работодателя. С уведомлением обратилась к нему в ноябре 2018 г.

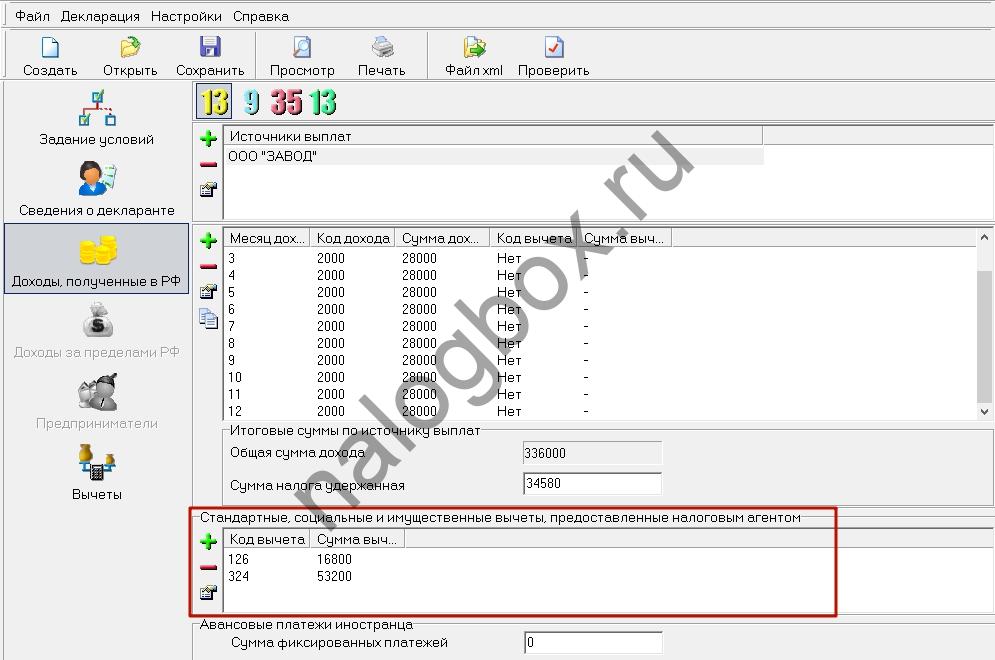

Зарплата у Светланы 28 000 руб. в месяц. В 2019 г. женщина получила справку о доходах за 2018 г.:

- общий доход — 336 000 руб.;

- удержанный налог — 34 580 руб.

- представлен вычет с кодом 126 (стандартный) — 16 800 руб.

- предоставлен вычет с кодом 324 (стандартные мед. услуги) — 53 200 руб.

Светлана заполняет 3-НДФЛ на лечение в программе, чтобы получить остаток возмещения по затратам на врачей:

- Предоставленные работодателем вычеты она отражает на вкладке доходов.

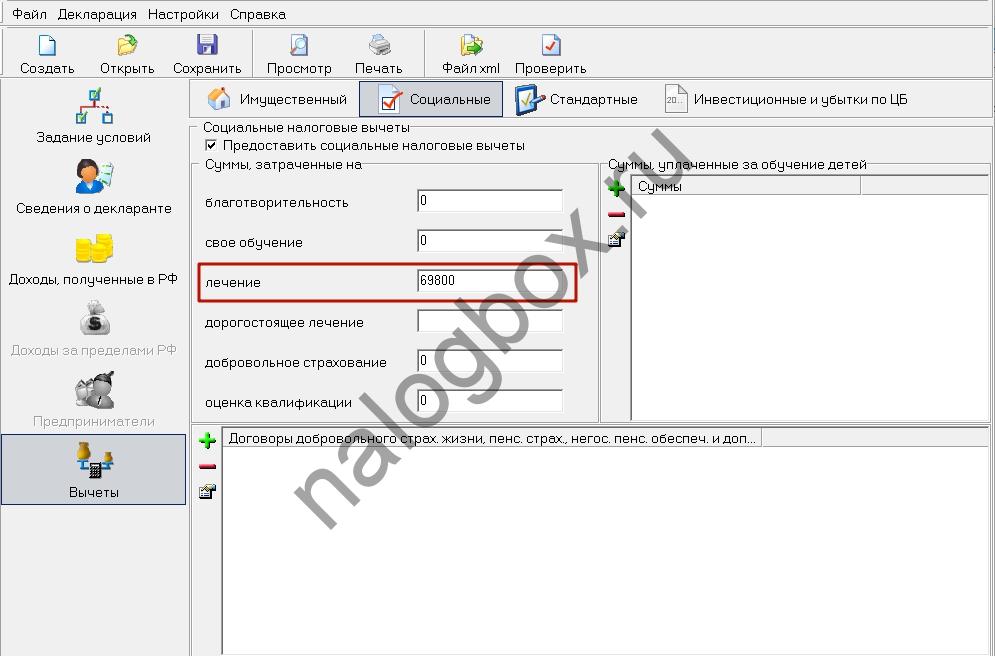

- На вкладке вычетов указывает полные расходы на лечение сына.

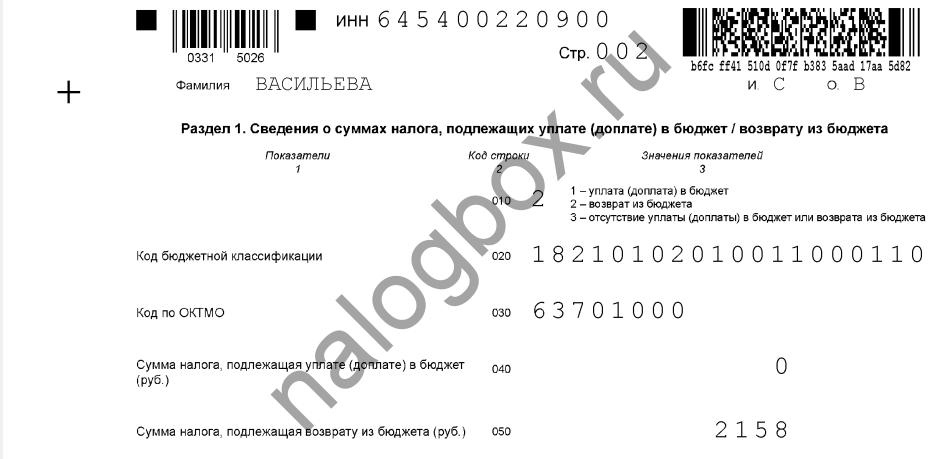

- С учетом предоставленного работодателем вычета Светлане вернут из бюджета: (69 800 – 53 200) × 13% = 2 158 руб.

Пример 3-НДФЛ за лечение ребенка с частичным предоставлением вычета работодателем скачивайте здесь.

Итоги

- В декларации на социальный вычет на лечение расходы на мед. услуги отражаются в Приложении 5.

- Отдельно выделены поля для разных видов мед. услуг: стандартных и дорогостоящих.

- Разделения расходов на лечение самого налогоплательщика и родственников нет. Эти затраты указываются вместе по каждому виду.

- Если в течение отчетного года часть вычета была предоставлена работодателем, это также нужно отразить в декларации.

Добрый день.

Я хочу в этом году (2020) получить вычет за лечение, проведенное в 2017 и 2018г.г. За какой год я должна представить сведения о выплаченных налогах?

Елена.

Могу ли я заполнить 3ндфл на месте в налоговой чтобы оформить налоговый вычет за лечение

Здравствуйте! Подскажите, какой код по ОКТМО необходимо заполнить на 002 странице, если работодатель мой находится в Московской области, а я проживаю в Ивановской области? Спасибо.

Добрый ден. Делаю декларацию по 3 НДФЛ возмещение за мед услуги. Работаю у двух работодателей. Одна фирма Московская другая Самарская, какое ОКТМО нужно указать в декларации? или же сдавать две отдельные декларации? ТК возмещение производит та ИФНС в которую идут выплаты по НДФЛ

Здравствуйте!

Я работаю в Москве и лечение проходил в Москве. Могу ли я получить налоговый вычет за лечение по месту жительства и прописки — в Московской области? Или в моем случае лучше обращаться за налоговым вычетом к работодателю?

Здравтвуйте!

Проходила лечение у стомотолога в 2017,2018 и 2019 гг

Справки 2ндфл у работатадателя надо брать за все эти года.?

И декларации надо скачивать разные за каждый год?( они же менялись)

да

Здравтвуйте!

Проходила лечение у стомотолога в 2017,2018 и 2019 гг

Справки 2ндфл у работатадателя надо брать за все эти года.?

И декларации надо скачивать разные за каждый год?( они же менялись)

Здравствуйте!

Проходила лечение в 2018 году

могу ли подать на налоговый вычет в 2020 году

Соответственно все справки должны быть датированы 2018????

да

Здравствуйте! Супруга проходила лечение в платной клинике Санкт-Петербурга и меня интересует что надо взять мне с работы 2 ндфл или 3 ндфл, лечение было с 16 по 22 декабря 2019 года, т.е. надо за этот год и брать с бухгалтерии такую справку? И еще что значит дорогостоящее лечение какая это сумма?

Все заполняю как у вас. Общая сумма дохода 1177772. Сумма налога удержанная 152564. Заплатил за лечение 16100. После просмотра в графе сумма налога подлежащая к возврату пишет 0. Где ошибка?.

И еще вопрос. Если справка для налоговой в клинике уже выписана на одного из супругов, а получить сейчас хотим через другого супруга, нужно ли переделывать справку ?

Здравствуйте!

Если не сохранился чек, при этом клиника согласна дать справку об оплате услуг для налоговой, есть смысл попробовать подать на вычет?

сейчас чеки не прикладывают, только справку с суммой на лечение

Я работаю в 2-х местах. При подаче документов на возврат денег за лечение 2-НФДЛ надо брать с обеих мест работы или с только с основного? С основного налогов хватает для возврата.

Я работаю в 2-х местах. При подаче документов на возврат денег за лечение 2-НФДЛ надо брать с обеих мест работы или с только с основного? С основного налогов хватает для возврата.

Здравствуйте.

Думаю, что можно обойтись одной справкой.

ЕСЛИ ВЫ ПОДАЕТЕ ДЕКЛАРАЦИЮ НАПРИМЕР ЗА 2019 ГОД И В ЭТОМ ГОДУ ВЫ ТРУДИЛИСЬ В ДВУХ ОРГАНИЗАЦИЯХ , ТО И СПРАВКИ НУЖНО БРАТЬ ОТ ДВУХ РАБОТОДАТЕЛЕЙ ЗА ПЕРИОД 2019 ГОД.

Здравствуйте!

Лечение код 01 проходила в 2016 г. Хочу оформить декларацию в 2019г. Сегодня 10 окт., уже поздно или еще успею?

Ольга, здравствуйте.

Надо быстрее сдавать декларацию и контролировать ход ее камеральной проверки, может быть даже напроситься на прием к начальнику отдела.

Надо ли отражать информацию о лечении (справка, чеки, договор, лицензия, св-во о браке, если лечение супруга) при электронном заполнении декларации. И где это прикрепить, ведь объем будет большой.

Ольга, здравствуйте.

Да, нужно приложить отсканированные документы. Требования указаны в личном кабинете.

Лечение код 01 проходила в 2016г. оформить декларацию хочу в 2019г., 2-НДФЛ за 2016 год должна быть, 3-НДФЛ за 2019г,правильно я поняла.

Любовь, здравствуйте.

Справка 2-НДФЛ должна быть за 2016 год, и декларация должна быть за 2016 год.

Подскажите, а если в 2019 г весь свой налог выбрала имущественным вычетом. Но есть документы в 2019 г и на лечение? С чего возвращать тогда?

надо корректировать декларацию 2019г. с учетом затрат на лечение, остатки имущественного вычета перейдут на 2020г

При заполнении декларации для возврата вычета у налоговой, надо указывать, вычет на ребенка, который я получаю через работодателя? Если лечился в разных клиниках в течение года, где-то надо расписывать суммы от каждой клинике, указанные в справках о оказанных услугах или считается общая сумма с приложением документов от всех клиник? Пенсию от МО РФ надо указывать в доходах, необлагаемых налогом?

Владимир, здравствуйте.

При заполнении декларации надо отразить всё: и то что в справке 2-НДФЛ, и заявить вычеты на лечение, которая ставится одной суммой, если это один вид ( дорогостоящее лечение или нет). Необлагаемые доходы не отражаются.

Спасибо! Очень полезная и понятная статья!!!