Рассмотрим, как заполняется в новом бланке продажа доли в уставном капитале. Приведем пример, когда налог равен нулю, и случай с уплатой суммы.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Образец заполнения 3-НДФЛ от продажи уставного капитала

Выручка от продажи доли в уставном капитале — облагаемый доход гражданина, хотя Налоговым кодексом предусмотрены и освобождение, и вычеты. Так, освобождаются лица, которые продали долю после 2015 года и она находилась в собственности продавца более 5 лет.

Вычет дается гражданам, не попадающим под освобождение, — в размере 250 000 рублей. Также можно уменьшить выручку на размер расходов по приобретению доли. Согласно НК РФ к расходам относятся:

- на покупку долю;

- увеличение доли;

- денежные средства или имущество, предоставленные в качестве взноса в уставный капитал;

- оплата процентов по кредиту, использованному для покупки доли;

- траты на нотариуса, имевшие место при покупке доли;

- покупка акций ОАО, которое было реорганизовано в ООО;

- издержки в результате списания задолженности Общества, взятого лицом в результате цессии с иным субъектом.

Рассмотрим пример.

Пример 1

Заполнять отчет нужно с конца. В 2019 году действует новая форма декларации 3-НДФЛ, скачайте ее здесь.

Какие листы понадобятся — необходимый минимум:

- Приложение 6;

- Приложение 1;

- Раздел 2;

- Раздел 1;

- Титульный.

Образец заполнения 3-НДФЛ от продажи доли в уставном капитале в 2018 году:

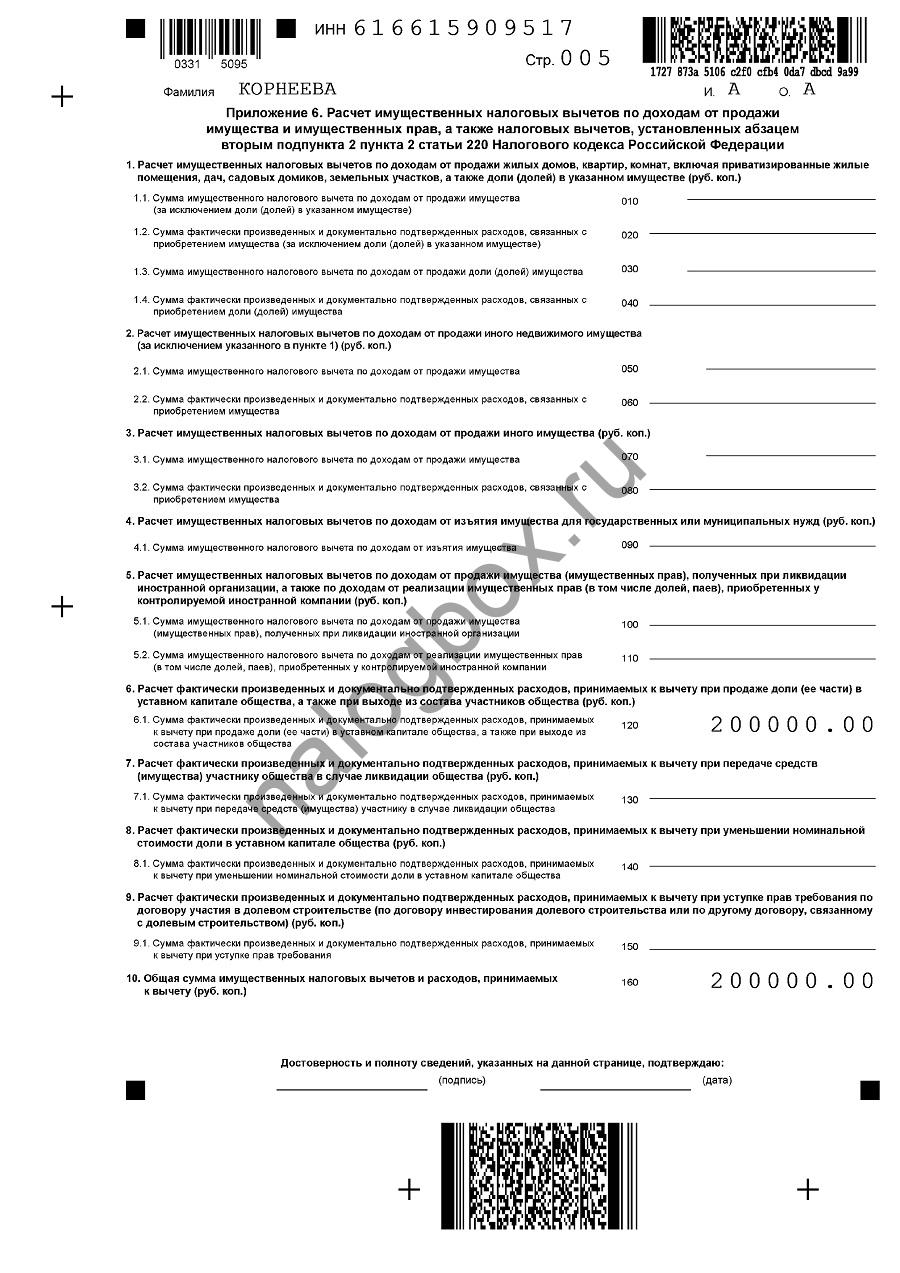

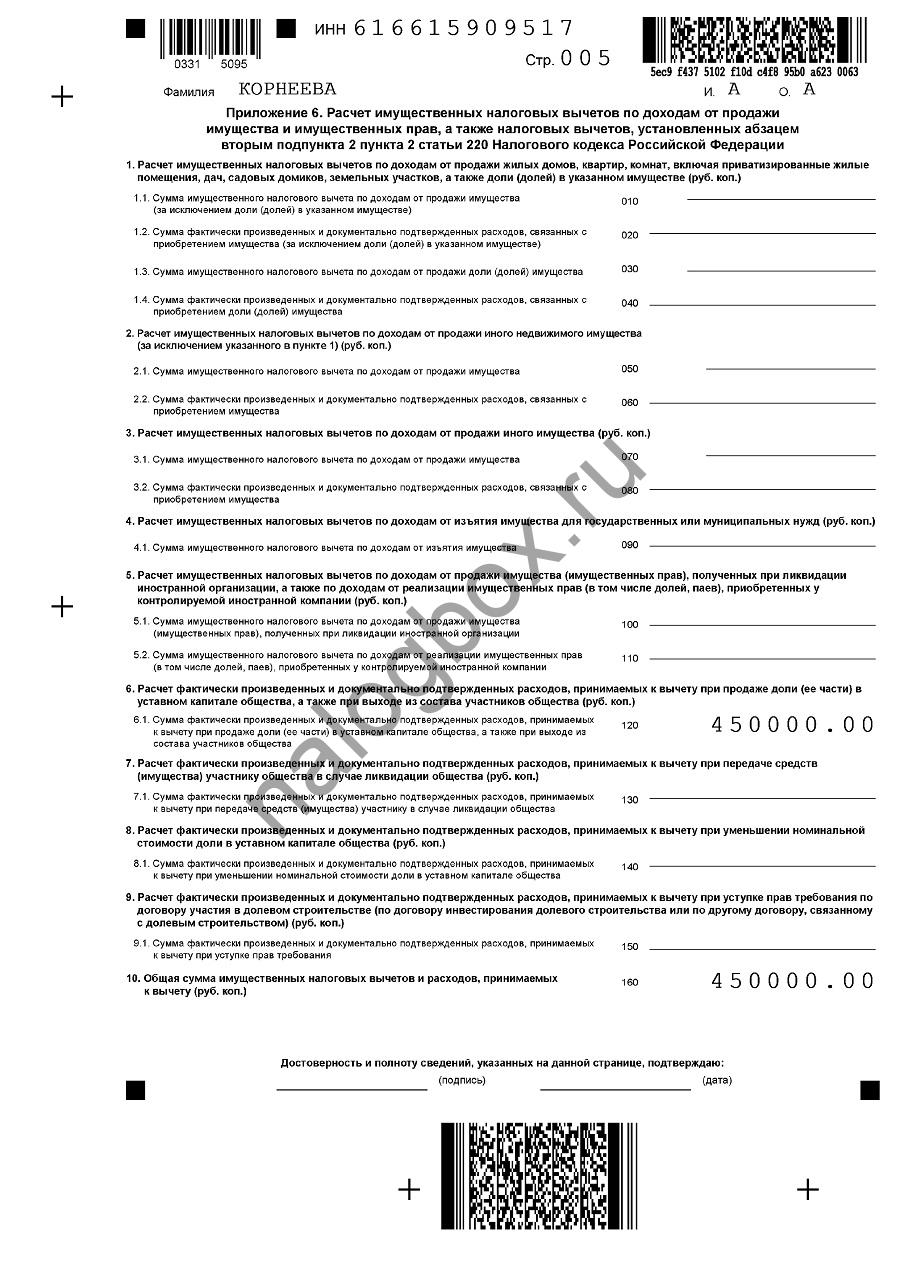

- Сначала заполняем Приложение 6.

- Здесь нужно указать размер вычета.

- В строке 120 запишите сумму. Несмотря на то, что вычет равен 250 000, нужно писать в пределах доходов, т. е. 200 000, иначе база обложения будет отрицательной, а это невозможно.

- Запишите эту же сумму в строку 160.

- На этом листе нужно заполнить графу фамилии — можно писать прописными строчными буквами.

- ИНН вы не обязаны указывать.

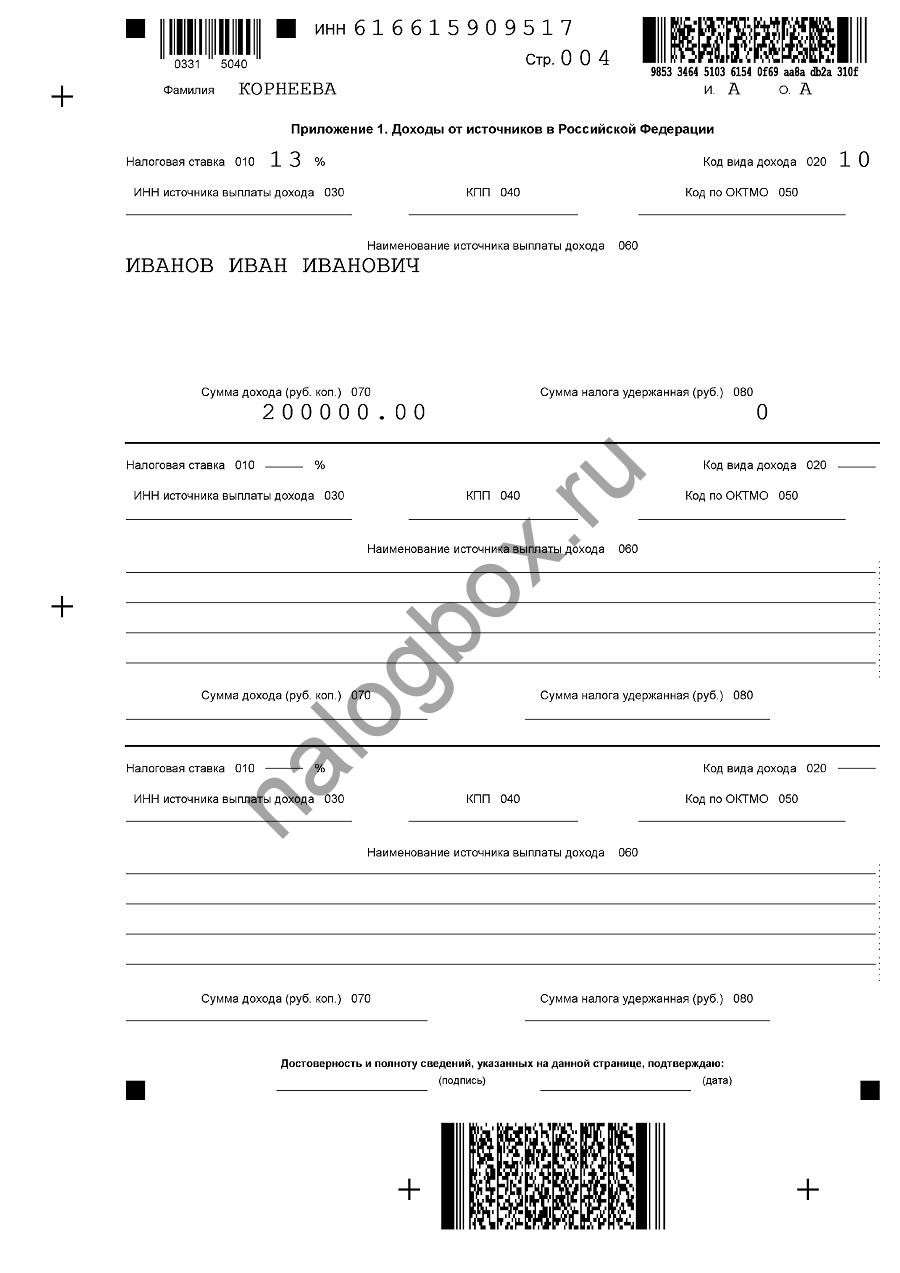

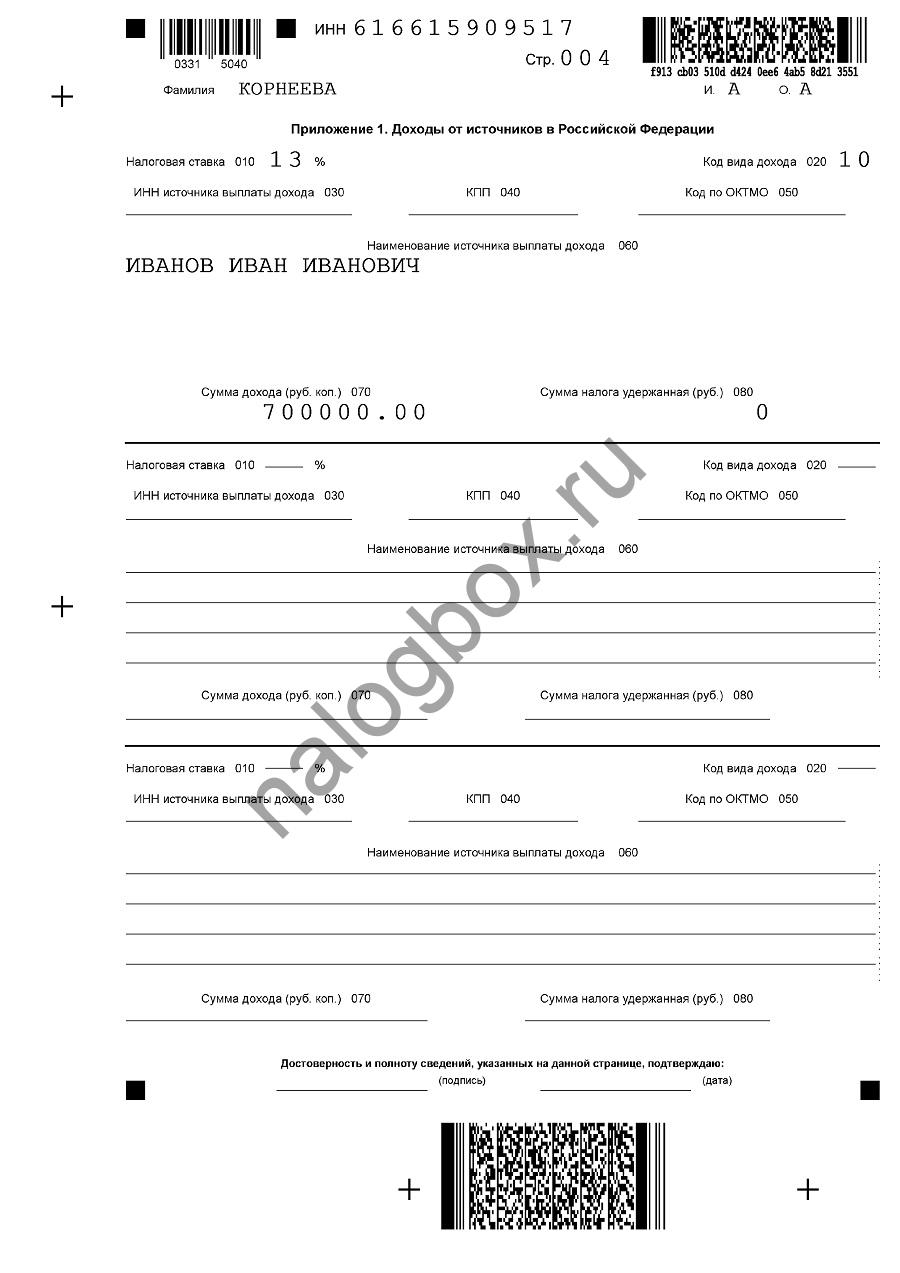

- Заполняем Приложение 1 — бывший Лист А.

- Ставка — 13%.

- Код вида дохода — 10.

- Если вы продали долю физическому лицу, то достаточно указать его имя.

- Если покупатель — юридическое лицо, придется записать его реквизиты — ИНН, КПП, ОКТМО и наименование.

- В графе 070 запишите выручку.

- Напротив ставьте «0», т. к. у вас вычет свел базу обложения к нулю.

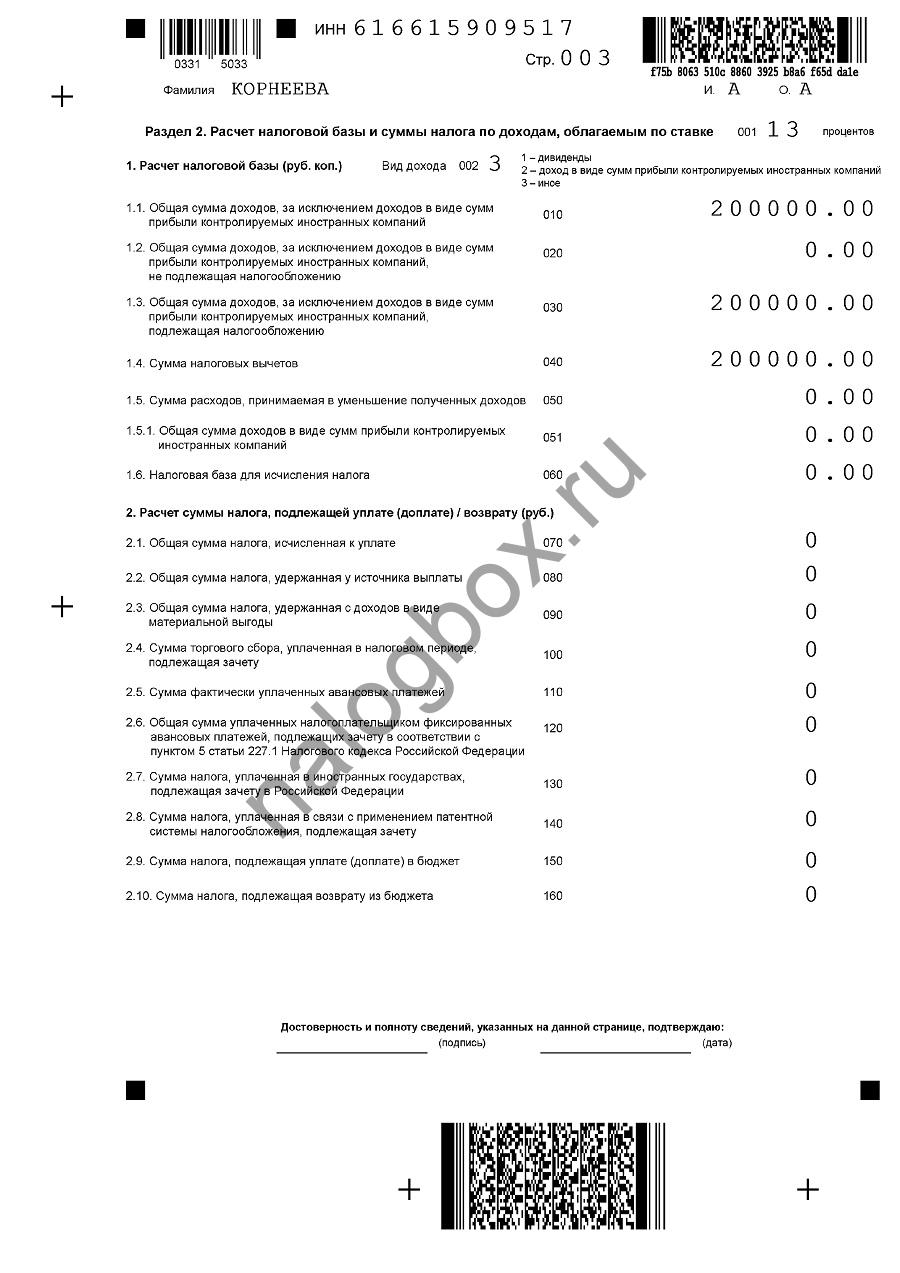

- Заполняем Раздел 2.

- Ставка — та же.

- Строка 002 — «3».

- В графах 010, 030, 040 запишите одну и ту же сумму — выручку, это и сумма вычета.

- Далее ставьте нули по всем графам.

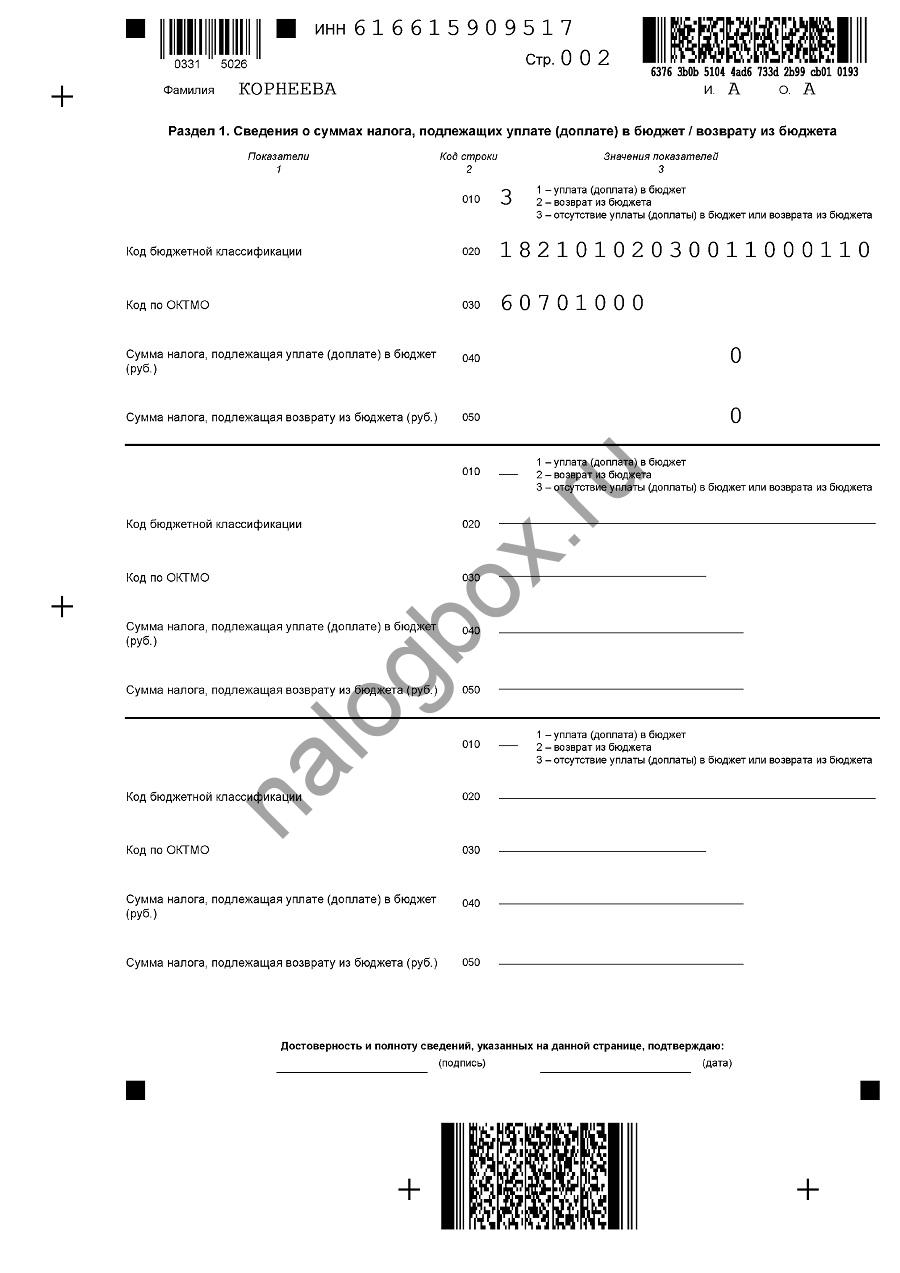

- Заполняем Раздел 1.

- Графа 010 — «3».

- КБК при отсутствии налога — по образцу.

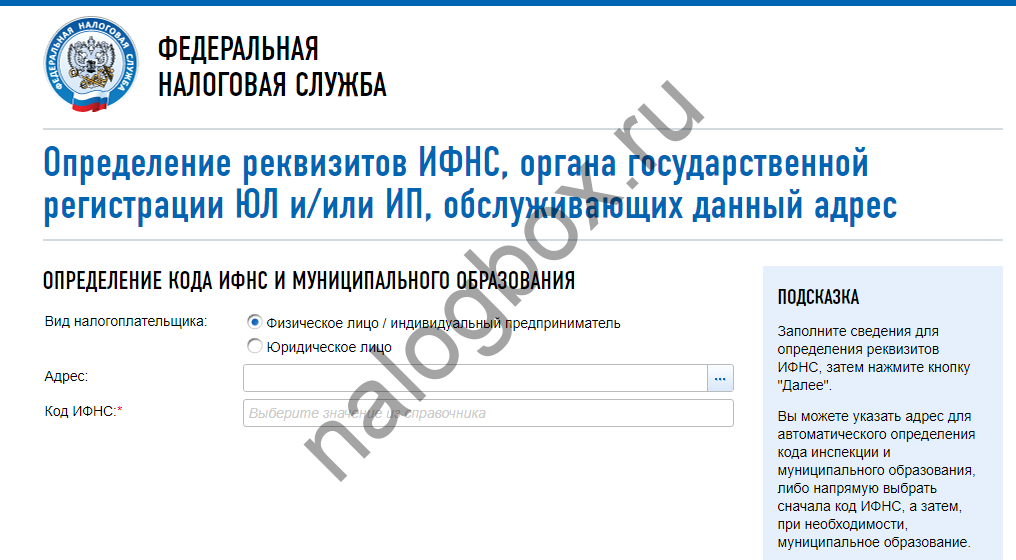

- Свой ОКТМО посмотрите в интернете или на сайте ФНС России с помощью специального сервиса — «Адрес и платежные реквизиты инспекции».

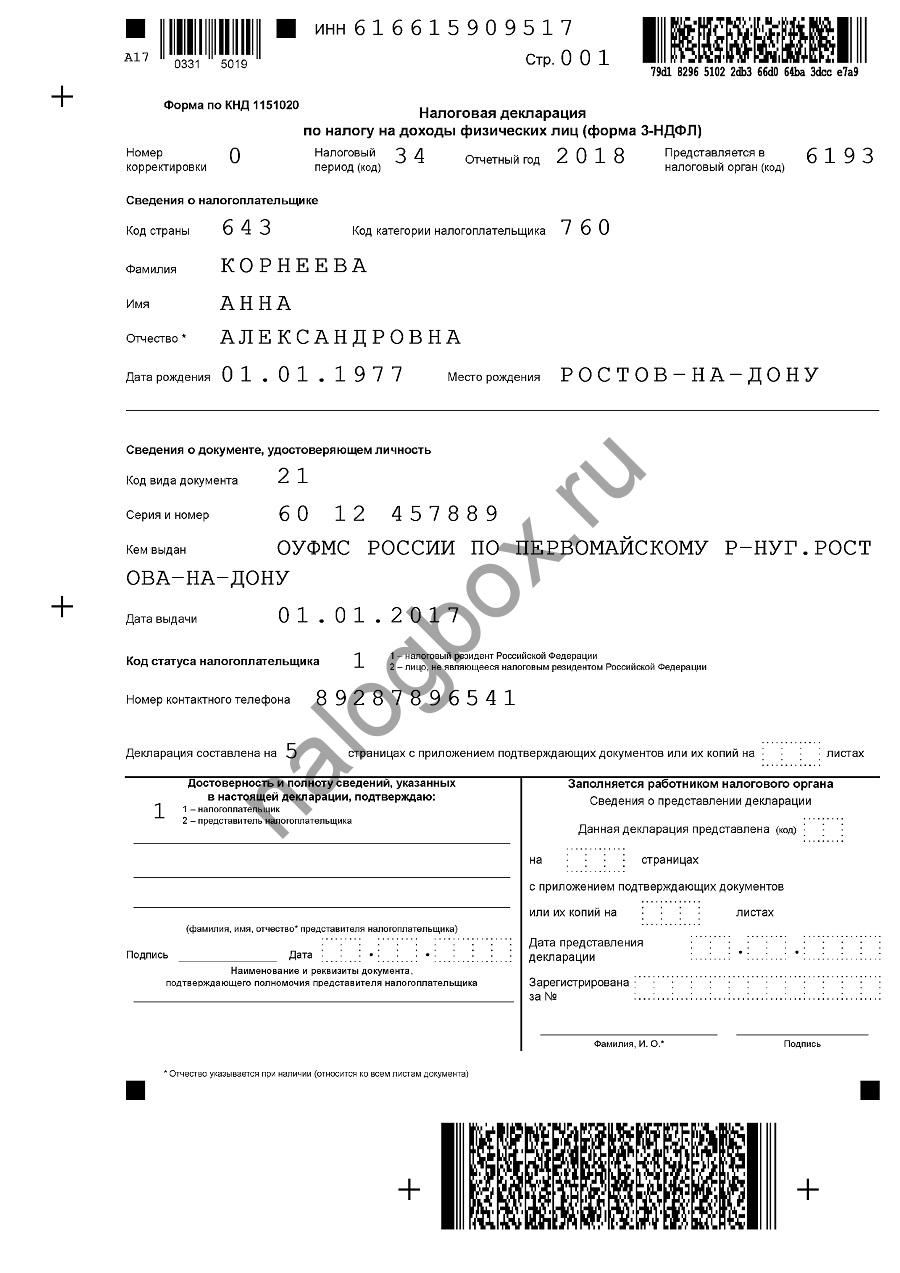

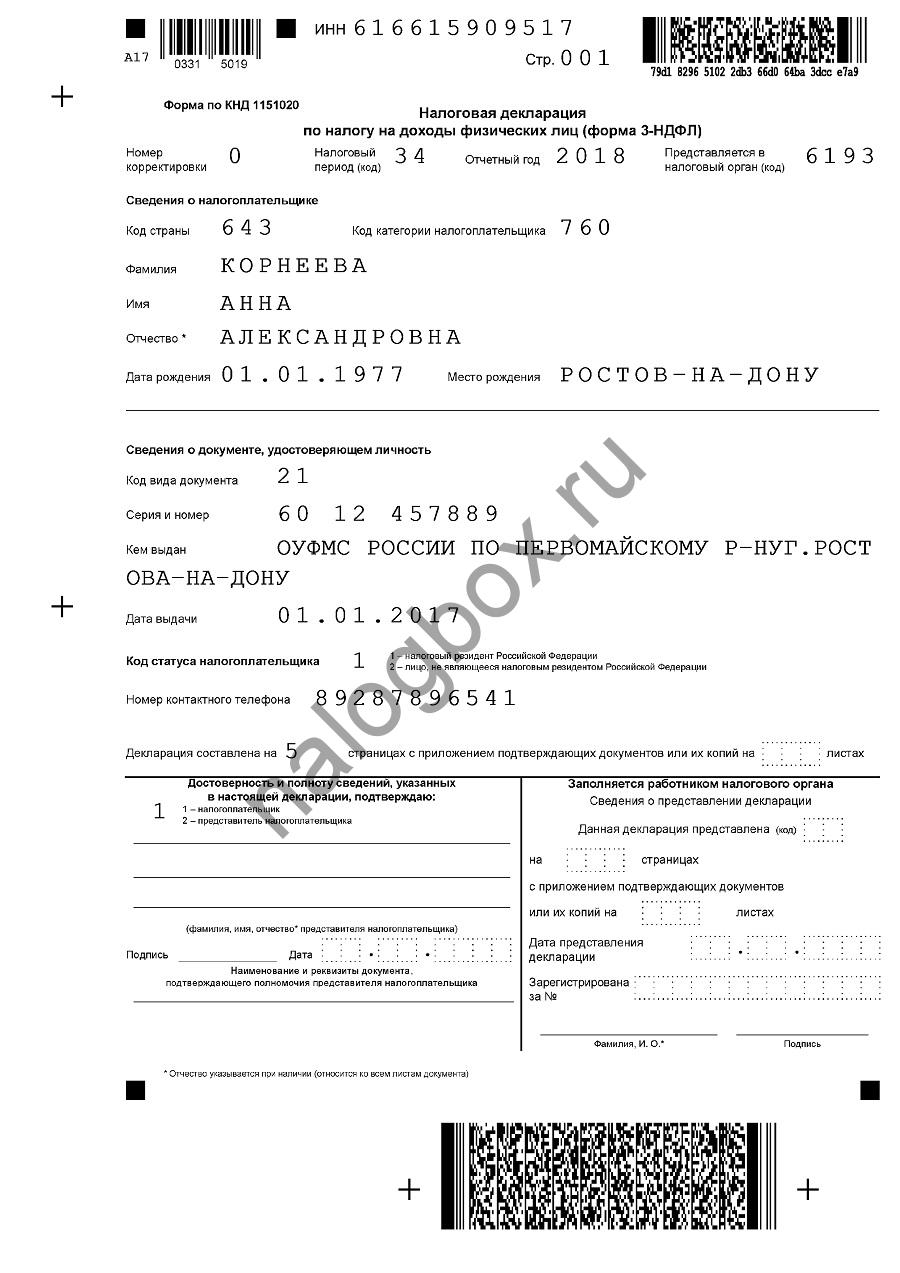

- Заполняем Титульный лист.

- Здесь всё заполняется по паспорту.

- Коды можете переписать с нашего образца, кроме кода инспекции — его вы найдите через тот же сервис на сайте налоговой.

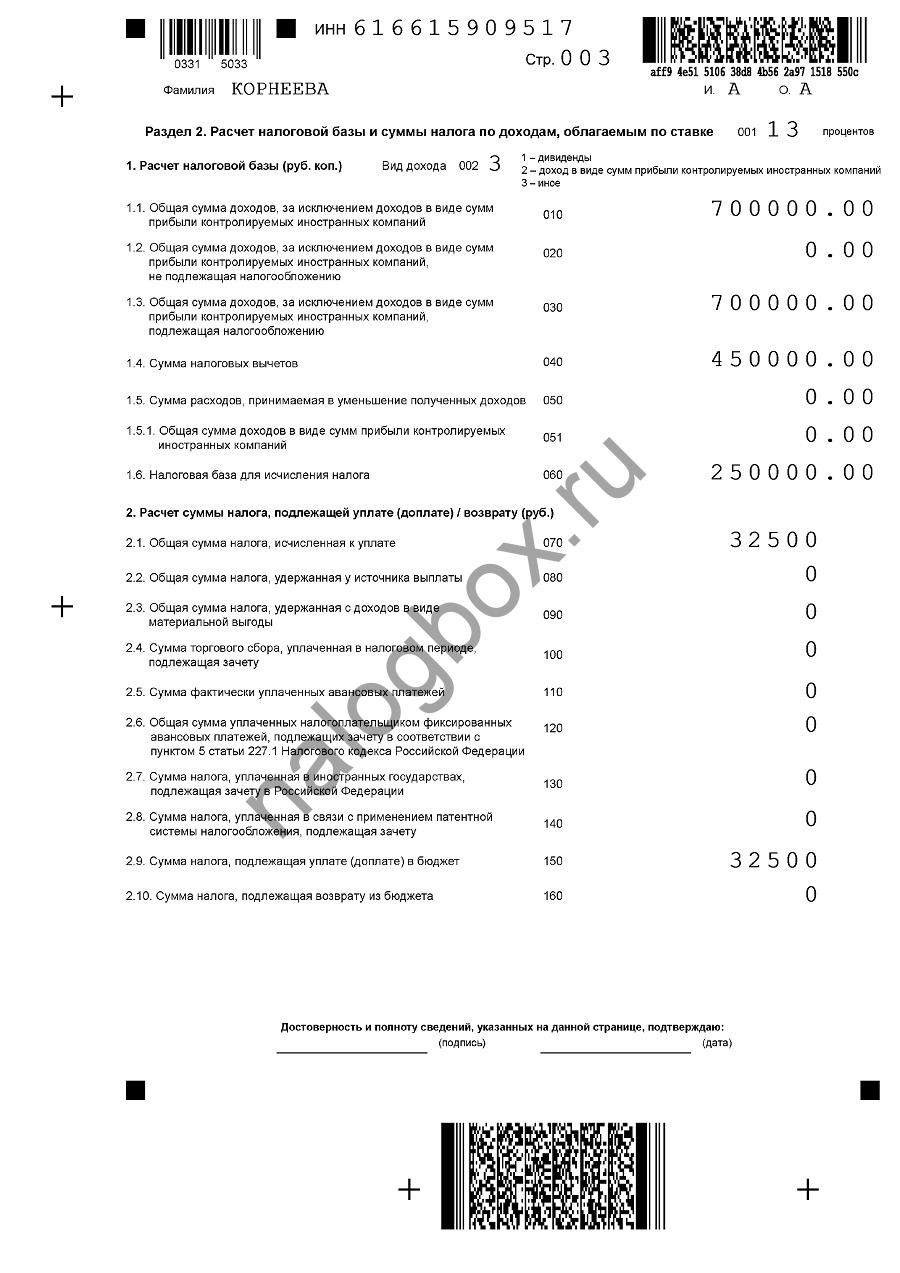

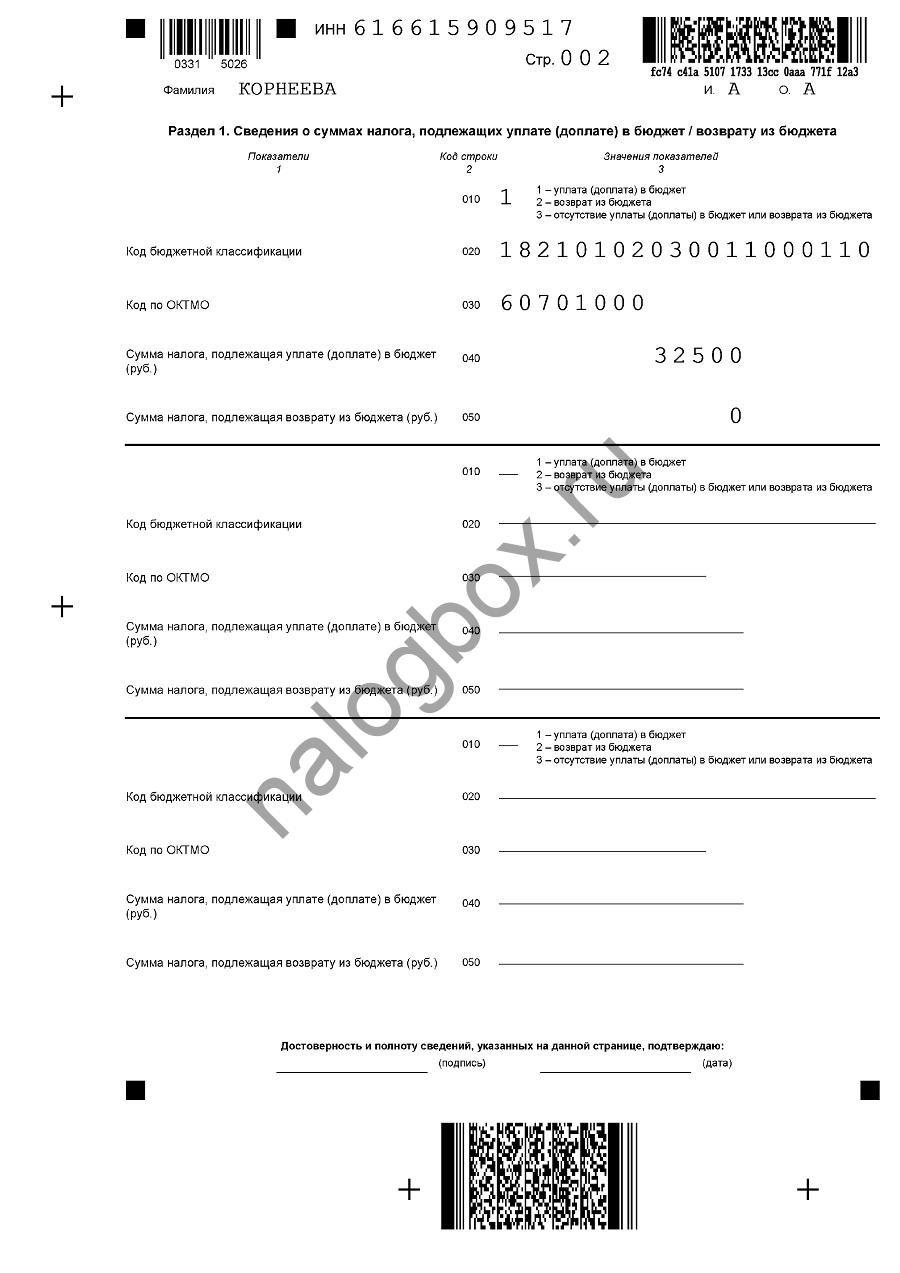

Пример 2

Как будет выглядеть отчет:

- Приложение 6 — всё так же.

- Приложение 1 — в отличие от Листа А здесь не указывается база после применения вычета, только сумма дохода. Удержанного налога пока нет.

- Раздел 2 — здесь нужно произвести расчет. Из доходов вычитаются расходы, формируется новая база — 250 000. Она умножается на ставку, получается сумма налога — 32 500.

- Раздел 1 — выбираете «уплату», КБК для уплаты и записываете сумму.

- Титульный лист — всё так же.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

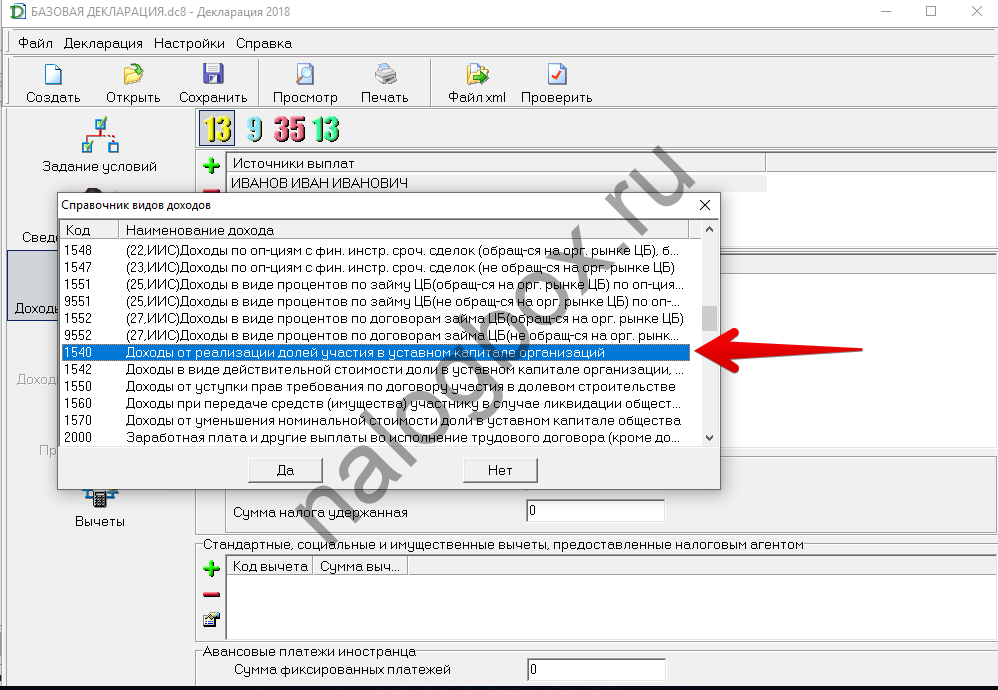

Код вида дохода 3-НДФЛ от продажи доли в уставном капитале

В новом году действуют новые коды видов дохода по 3-НДФЛ. Они утверждены приказом ФНС России № ММВ-7-11/569@ от 3.10.2018, по которому принята и новая форма отчета, и коды к ней. Приказ действует с 1 января года. Согласно этому документу, нет отдельного кода для продажи доли в ООО, поэтому эта операция записывается под номером «10» — прочие доходы.

Важно!

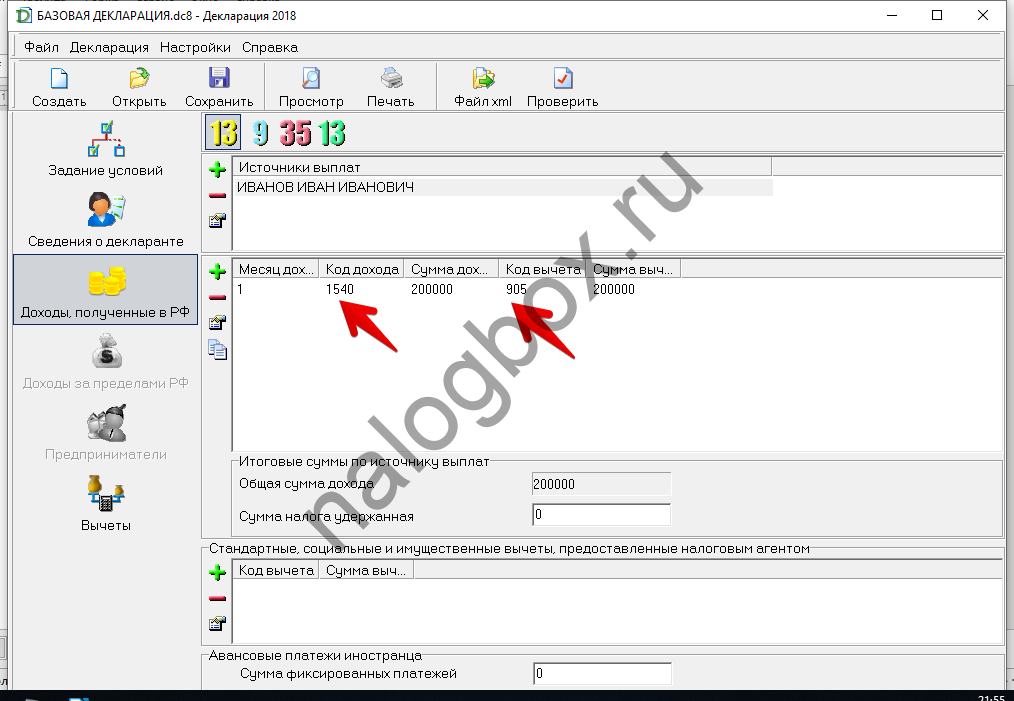

Если вы заполняете отчет в программе или через электронный онлайн-сервис (в «Личном кабинете налогоплательщика» или на «Госуслугах»), то ваш код — 1540.

А вычеты действуют под номерами 905 и 315 — по расходам и вычету из НК РФ соответственно.

Итоги

- Продажа доли в уставном капитале облагается, если у вас нет права на освобождение.

- При применении вычетов или предъявлении расходов вы можете свести налог к нулю, но все равно обязаны сдать декларацию.

- Для отражения реализации доли в уставном капитале нужны листы — Приложения 1 и 6.