В 2019 году действует новая форма декларации 3-НДФЛ. Самое заметное отличие от старой версии для граждан — переход к приложениям вместо листов А, Д и т. д. Так, один из популярных листов — Д2, перевоплотился в Приложение 6, причем к нему нужно заполнять отдельный расчет. Как это сделать — подробно в статье.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как заполнить Приложение 6 в декларации 3-НДФЛ за 2018 год: пример

Приложение 6 — лист, заполняемый при наличии таких доходов, как выручка от продажи имущества — движимого и недвижимого, т. е. бывший лист Д2.

Так, согласно ст.217 выручка от реализации движимого имущества не подлежит обложению, если с года приобретения этой вещи прошло больше 3 лет. А по ст.217.1 выручка от недвижимости освобождается, если эта недвижимость была куплена после 31 декабря 2015 года и с тех пор прошло:

- 5 лет — на сегодняшний день невозможное условие, т. к. с 31 декабря 2015 года всего прошло 3 года;

- 3 года — но при условии, что недвижимость была подарена, унаследована, приватизирована или получена от рентополучателя.

Если же недвижимость была приобретена до 1 января 2016 года, то действует старое правило 3 лет: срок владения больше 3 лет — освобождение, срок владения меньше 3 лет — обложение.

Из новых правил — учет кадастровой стоимости. Почему это важно для заполнения декларации — потому что в новой форме есть отдельный лист для сравнения рыночной и кадастровой стоимости: расчет к Приложению 1.

В соответствии с Налоговым кодексом России в главе 23 за базу обложения при реализации имущества принимается рыночная стоимость или кадастровая стоимость, умноженная на 0,7 (иными словами, 70% от нее) — какая величина больше.

Пример 1

Случаи, когда кадастровая стоимость превышает рыночную, очень редки. И если после получения уведомления от ИФНС вы не согласны с установленной за имущество кадастровой ценой, вы можете оспорить ее в специальной комиссии по спорам о кадастровой стоимости (в Росреестре) либо сразу в суде региональной подсудности.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Образец Приложения 6 в налоговой декларации 3-НДФЛ

Как выглядит Приложение 6:

Пример 2

В декларации это отражается на двух листах — Приложение 6 и расчет к приложению 1. Как заполняется расчет:

- Как обычно, сначала нужно указать ИНН. В соответствии со ст.80 НК РФ вы не обязаны его указывать, то инспекторы часто просят вписывать номер в верхнюю графу.

- Далее запишите свою фамилию простой прописью и укажите номер страницы.

- В строке 010 запишите кадастровый номер. Если вы не знаете его, посмотрите в договоре продаже, так он будет обязательно, т. к. адрес и кадастровый номер — обязательные сведения о недвижимости. Если у вас нет договора, то номер легко узнать через сервис Росреестра «Справочная информация». Сервис выдаст не только кадастровый номер, но и другие краткие данные об имуществе.

- В строке 020 запишите кадастровую стоимость. Ее тоже можно посмотреть на сайте Росреестра через тот же сервис.

- В строке напротив, 030, укажите рыночную цену, по которой вы реализовали объект.

- В строке 040 запишите кадастровую стоимость после умножения на коэффициент 0,7.

- В строке 050 записывается наибольшая из величин, в данном случае — рыночная цена.

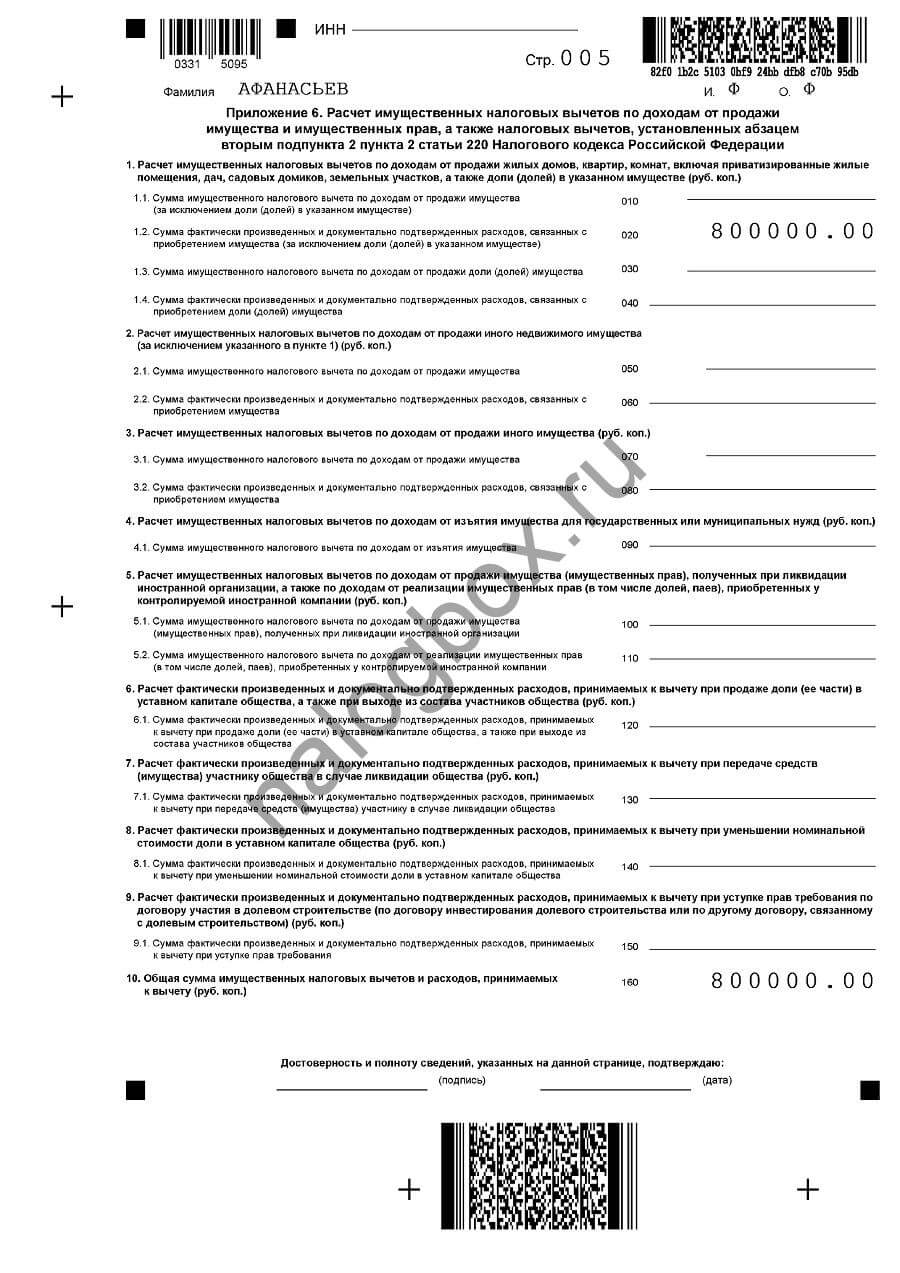

Как заполняется Приложение 6:

- ИНН, фамилия и номер страницы.

- В строке 010 записывается вычет, если вы решили воспользоваться им.

- В строке 020 — расходы на покупку проданного имущества.

- В строку 160 записывается сумма всех вычетов и расходов.

.

Пример 2

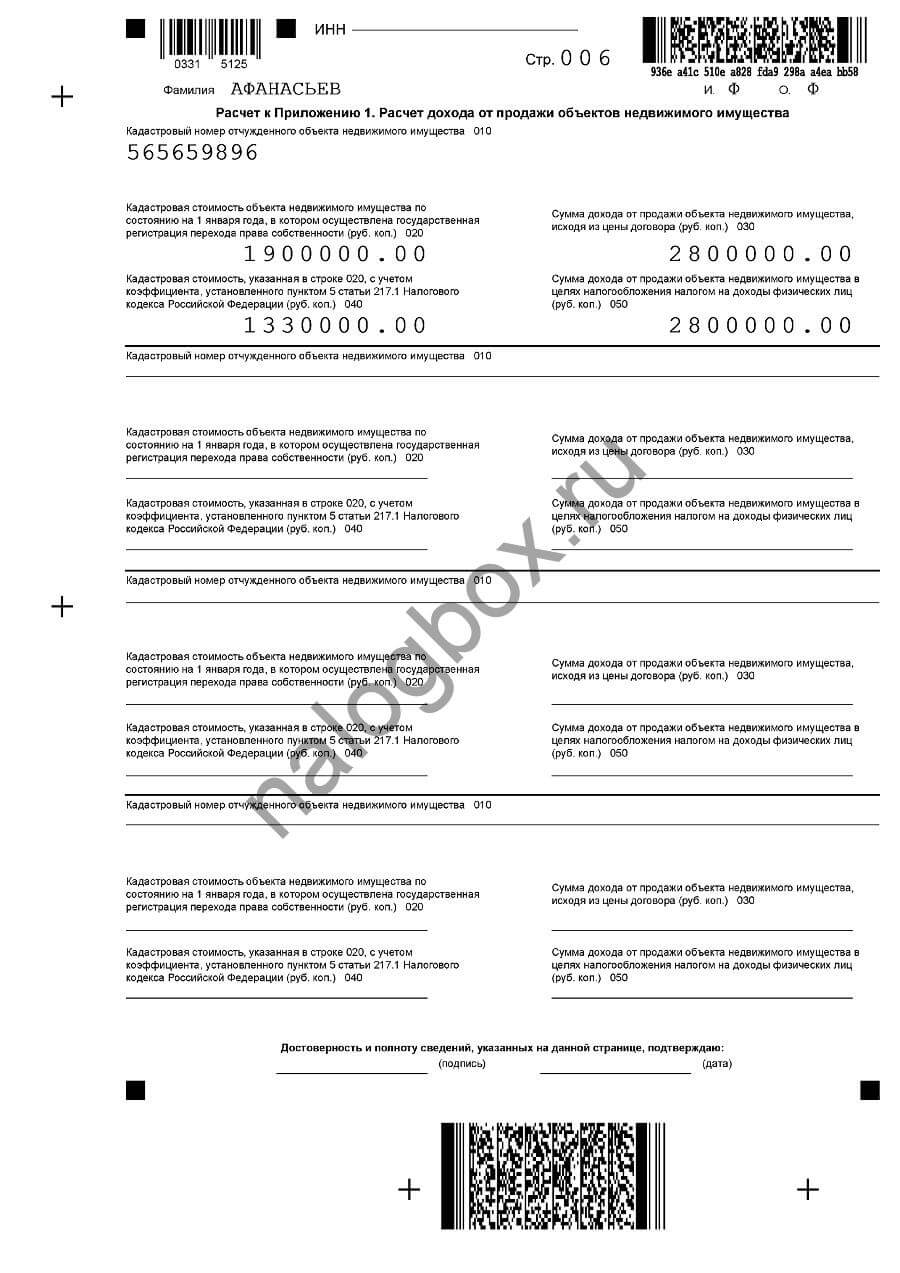

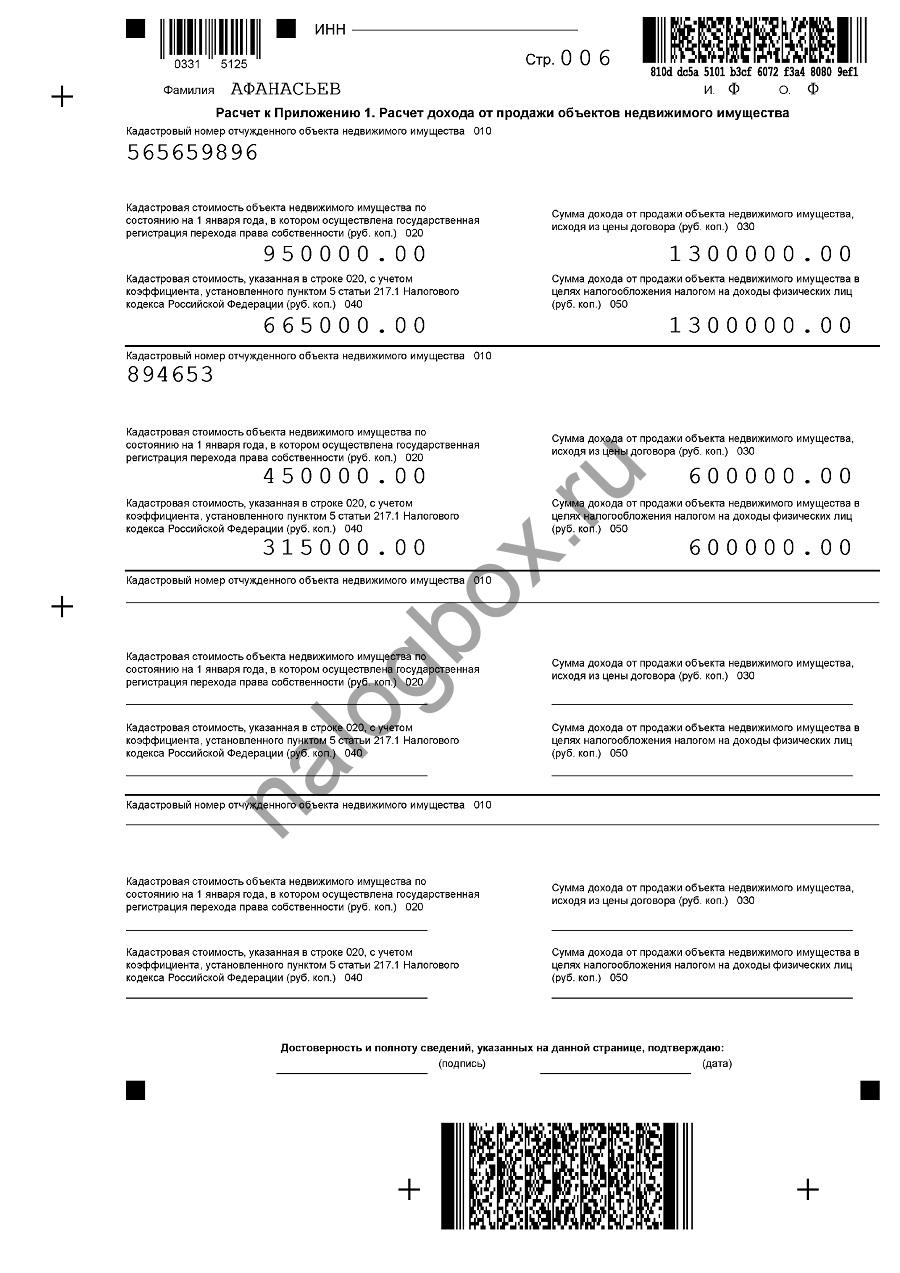

Как будет выглядеть расчет:

Видно, что в форме соискатель отчитывается за 2 объекта — они разнесены по разным блокам листа. По обоим объектам производится сравнение кадастровых и рыночных цен.

Как будет выглядеть Приложение 6:

Заполнены обе строки — и 010, и 020, т. к. у соискателя использован и вычет, и предъявлены расходы. В строке 160 указана сумма всех вычетов и расходов. Если на одном листе не помещаются все данные, то нужно добавлять еще один лист Приложения 6.

Рассмотрим случай, когда кадастровая стоимость выше рыночной.

Пример 3

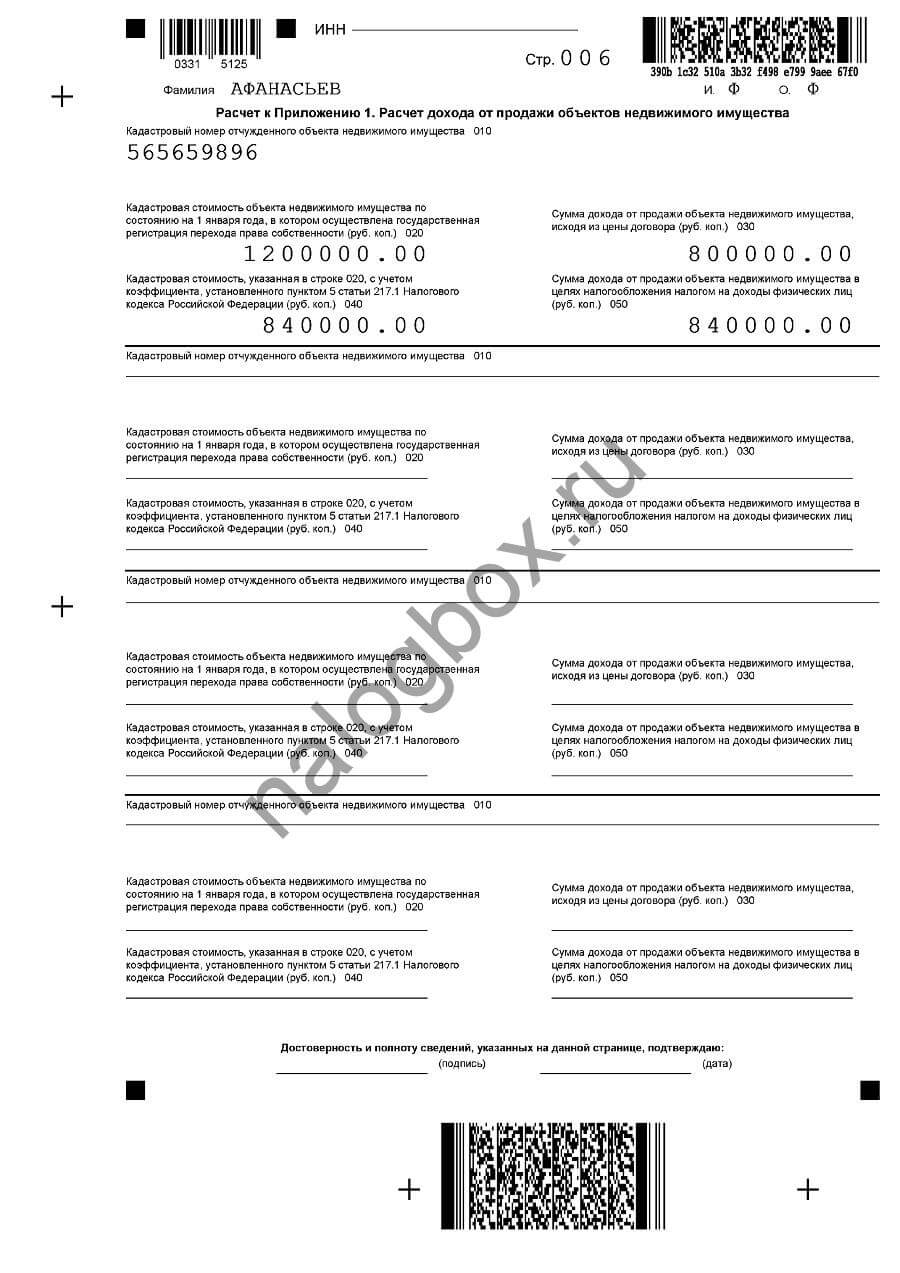

Как будет выглядеть расчет:

Видно, что кадастровая стоимость, умноженная на 0,7, равна 840 000 рублей и больше рыночной стоимости, поэтому в строке 050 записывается большая сумма — 840 000.

Как будет выглядеть Приложение 6:

Здесь заполнение стандартное — записываются расходы или используется вычет. В данном случае и вычет, и расходы равны, так что не имеет значение, что использовать. Поскольку расходы больше доходов, то в Приложении 6 указывается сумма расходов в пределах доходов (расходы не могут быть больше доходов, база не может отрицательной).

Итоги

- Приложение 6 нужно для отражения расходов и доходов при продаже имущества.

- Если кадастровая стоимость недвижимости, умноженная на коэффициент 0,7, больше рыночной цены, то за базу обложения принимается 70% от кадастровой стоимости.

- К вычету или расходам можно принять сумму, не превышающую доходы.