Адресатам социальных и стандартных вычетов по подоходному налогу требуется заполнить Приложение 5 в обновленной версии декларации 3-НДФЛ. Как это сделать, на какие данные нужно опираться и какие расчеты производить — подробный материал в статье.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как заполнить Приложение 5 в декларации 3-НДФЛ?

Еще в октябре прошлого года ФНС России издала указ об утверждении новой формы 3-НДФЛ. Декларация не только претерпела стандартные изменения, связанные с корректировками в законодательстве, но и прошла кардинальное обновление — вплоть до новых названий листов и изменения структуры страниц.

Бланк новой декларации можно скачать здесь.

Так, вместо привычного листа Е1 теперь действует Приложение 5 — аналогичный лист для отражения вычетов за детей и за расходы на обучение, лечение и т. д. Расчет стандартных и социальных налоговых вычетов необходимо произвести заранее, по ст.218 — 219 Налогового кодекса России, и готовые результаты записать в декларацию.

Чтобы произвести расчеты, вам понадобятся:

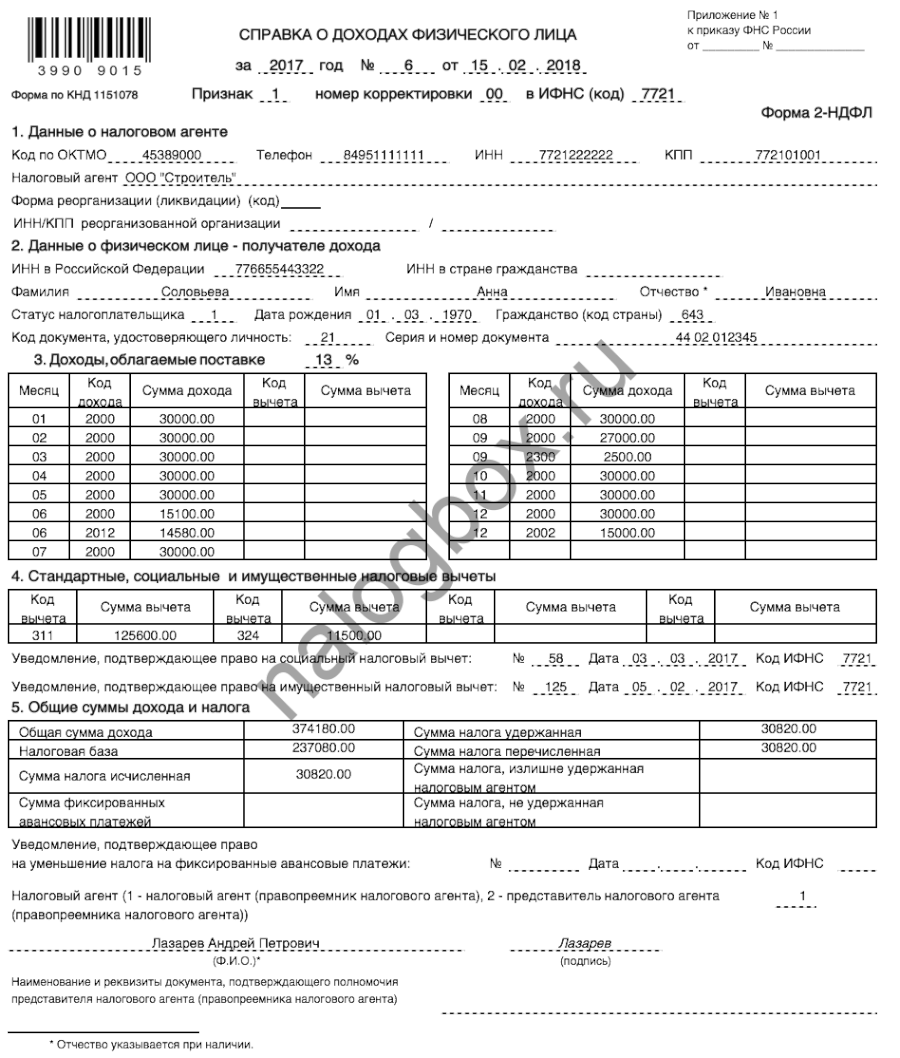

- справка 2-НДФЛ с места работы;

- НК РФ.

Перед тем, как заполнить Приложение 5 в декларации 3-НДФЛ, нужно учесть правила о справке 2-НДФЛ — она должна быть за тот год, за который вы хотите применить право на вычет и котором у вас это право было или возникло. Согласно НК РФ социальные и стандартные вычеты можно применять за 3 последних года — если у вас было 3 года назад право на них.

Пример 1

Пример 2

В отличие от имущественного вычета при покупке жилья социальные и стандартные компенсации не переносятся на следующий год, если гражданину не удалось возместить за календарный год все расходы.

Пример 3

Лимиты вычетов:

- за собственное обучение или лечение — 120 000;

- за лечение или обучение родственников — 50 000;

- при дорогостоящем лечении — в размере фактических расходов;

- за ребенка — по 1 400 за первого и второго, по 3 000 — за каждого последующего, по 12 000 — за ребенка с инвалидностью;

- и другие лимиты по ст.218 — 219 НК РФ.

Лимит означает, что, даже если ваши расходы были больше, то вы не можете предъявить к вычету сумму, превышающую лимит, — даже если вы потратили на лечение 150 000, вы можете предъявить к вычету только 120 000. А если вы потратили 30 000, то и использовать можете 30 000. При этом есть и второй лимит — база. Если вы заработали за год 20 000 рублей, то и использовать можете 20 000, т. к. вычет не может быть больше базы обложения (база — доходы).

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Образец и пример заполнения Приложения 5 в 3-НДФЛ

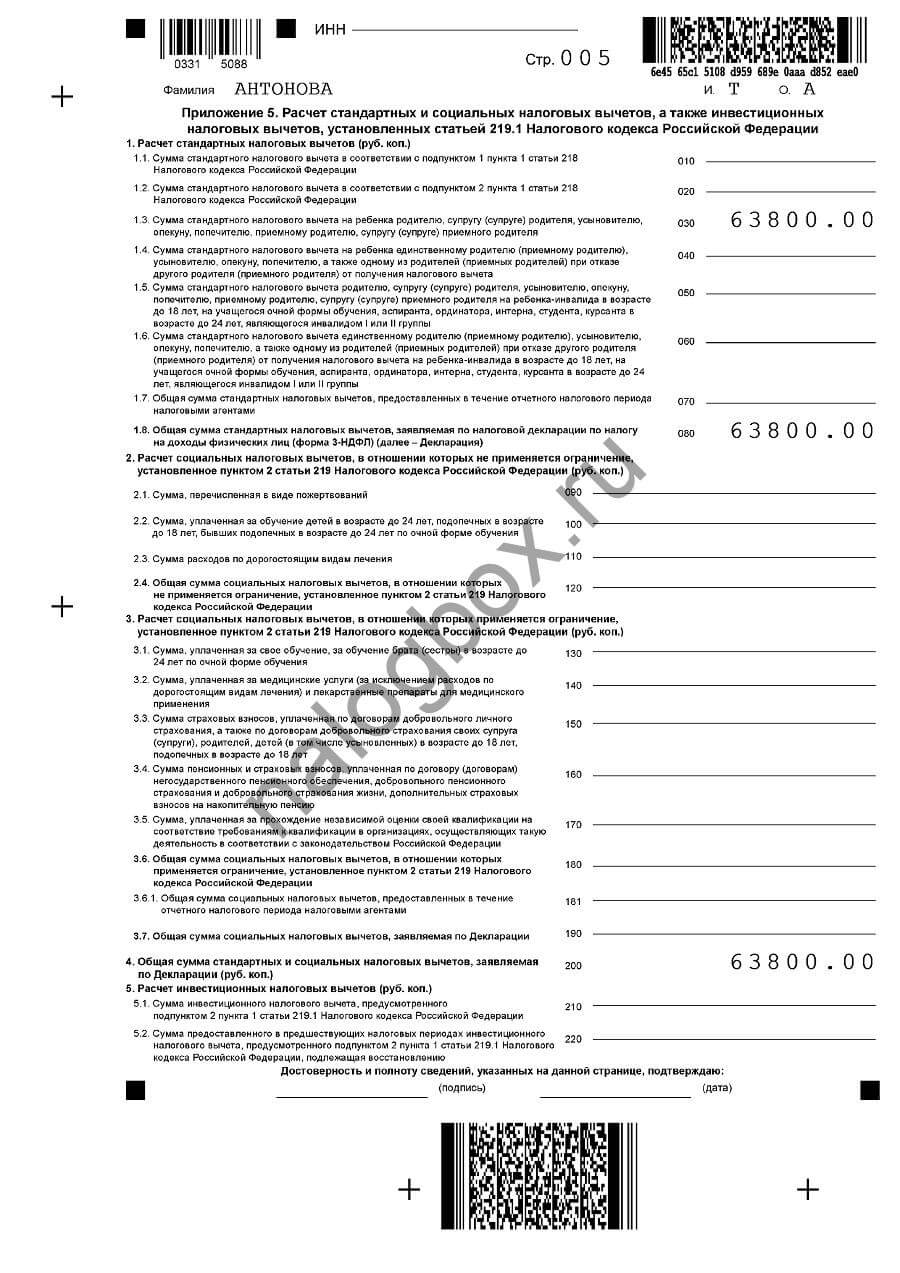

Сначала рассмотрим заполнение листа при использовании стандартных вычетов на детей.

Пример 4

Важно!

Без справки 2-НДФЛ заполнить декларацию вы не сможете, т. к. при использовании стандартных вычетов учитываются помесячные доходы.

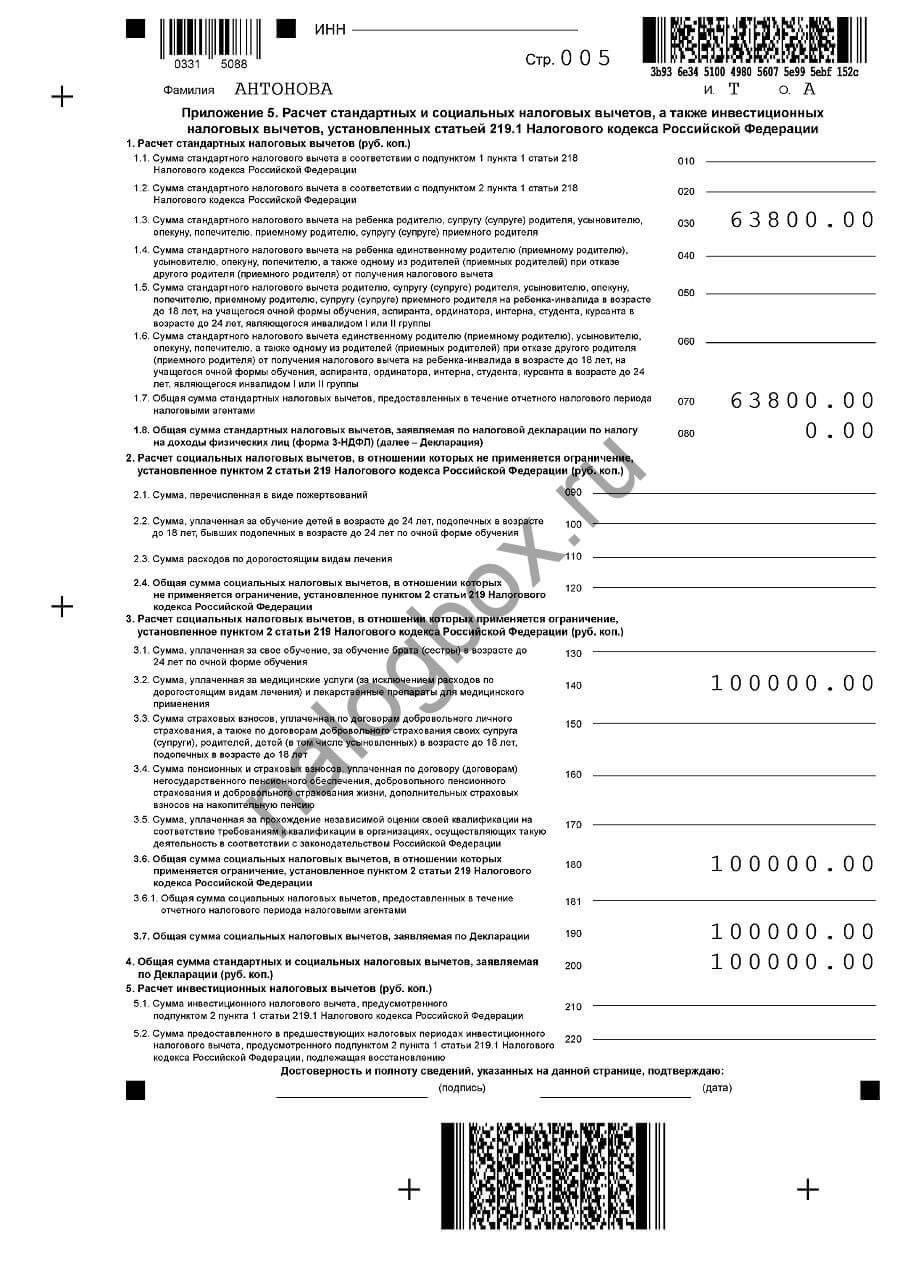

Образец:

Пояснения:

- Вычеты за детей записываются в строку 030.

- Согласно пп.4 п.1 ст.218 НК РФ при достижении зарплаты лица 350 000 с месяца превышения этой суммы вычеты на детей прекращаются. В нашем примере зарплата Антоновой только в 12-ом месяце превысили эту отметку и составили 360 000.

- Расчет самих вычетов: (1 400 × 2) + 3 000) × 11 месяцев = 5 800 × 11 = 63 800. За декабрь Антонова не получает вычет.

- Сумму нужно продублировать в строку 080 и в строку 200.

- Эта сумма — 63 800, не вернется Антоновой, ведь это сумма вычета, т. е. Величина, которая вычитается из базы обложения. Базой являются годовые доходы — 360 000. База после применения вычета: 360 000 — 63 800 = 296 200. Налог до вычета был 46 800 (360 000 × 13%), налог после применения вычетов 38 506 (296 200 × 13%). И разница: 46 800 — 38 506 = 8 294 рубля — и есть сумма, которая по факту вернется Антоновой.

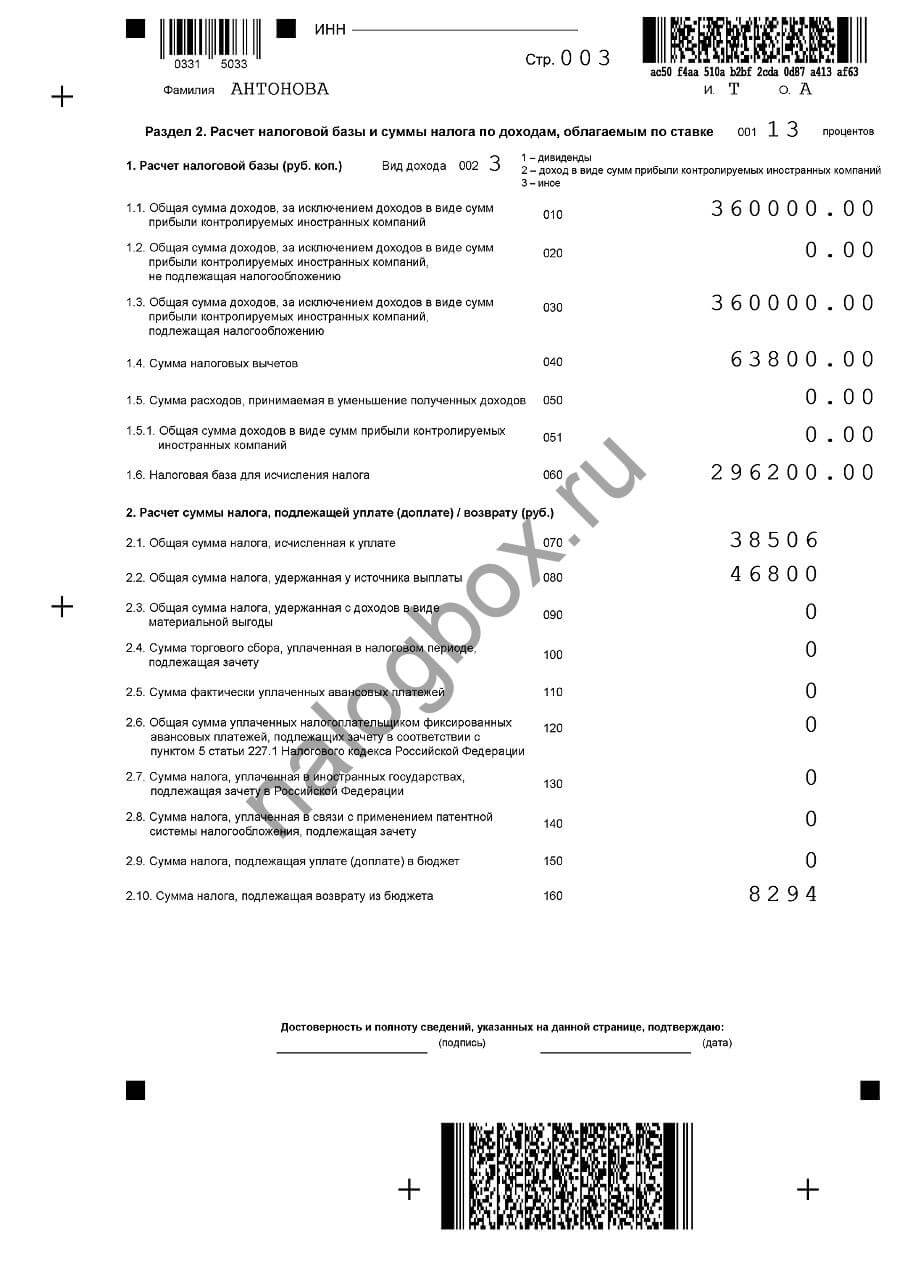

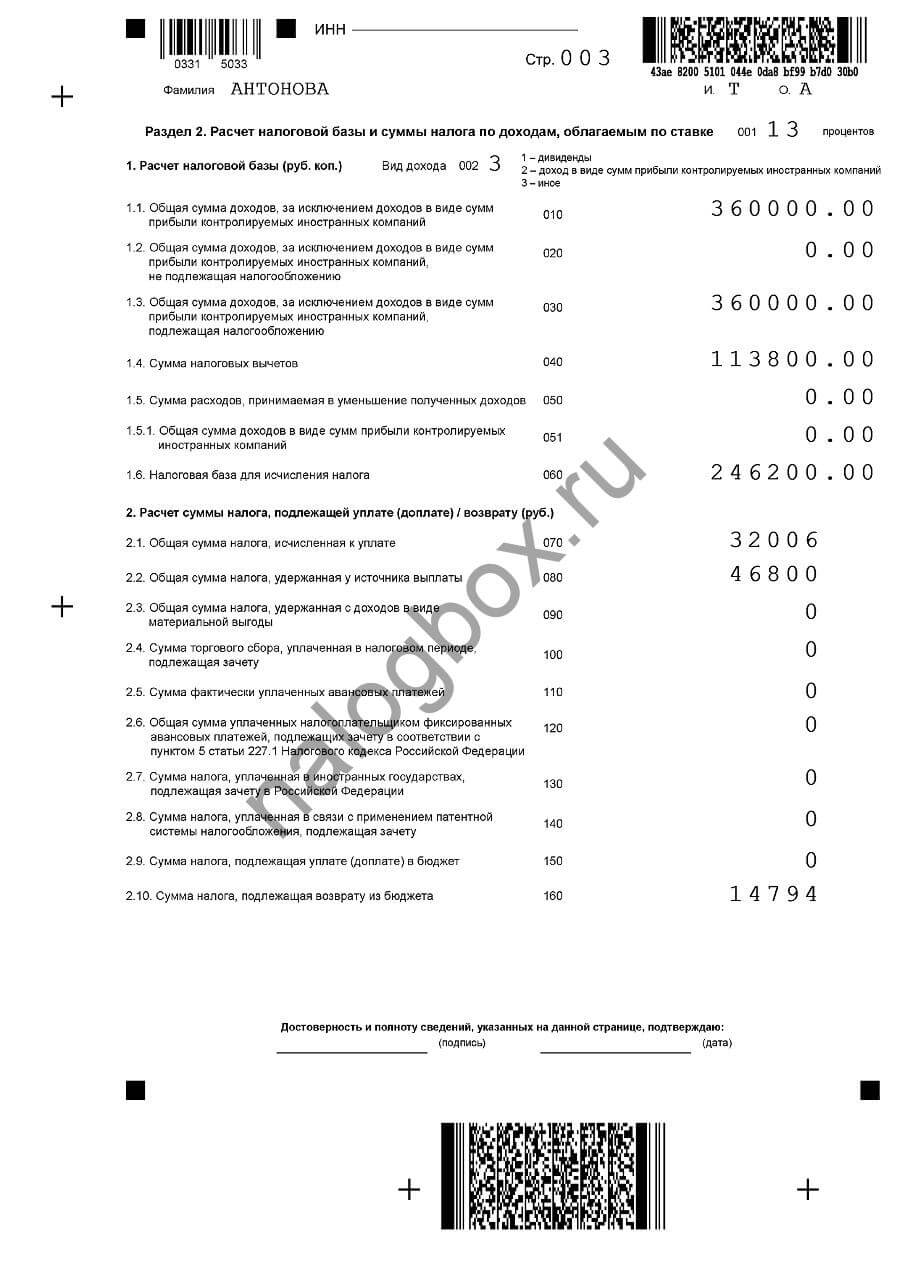

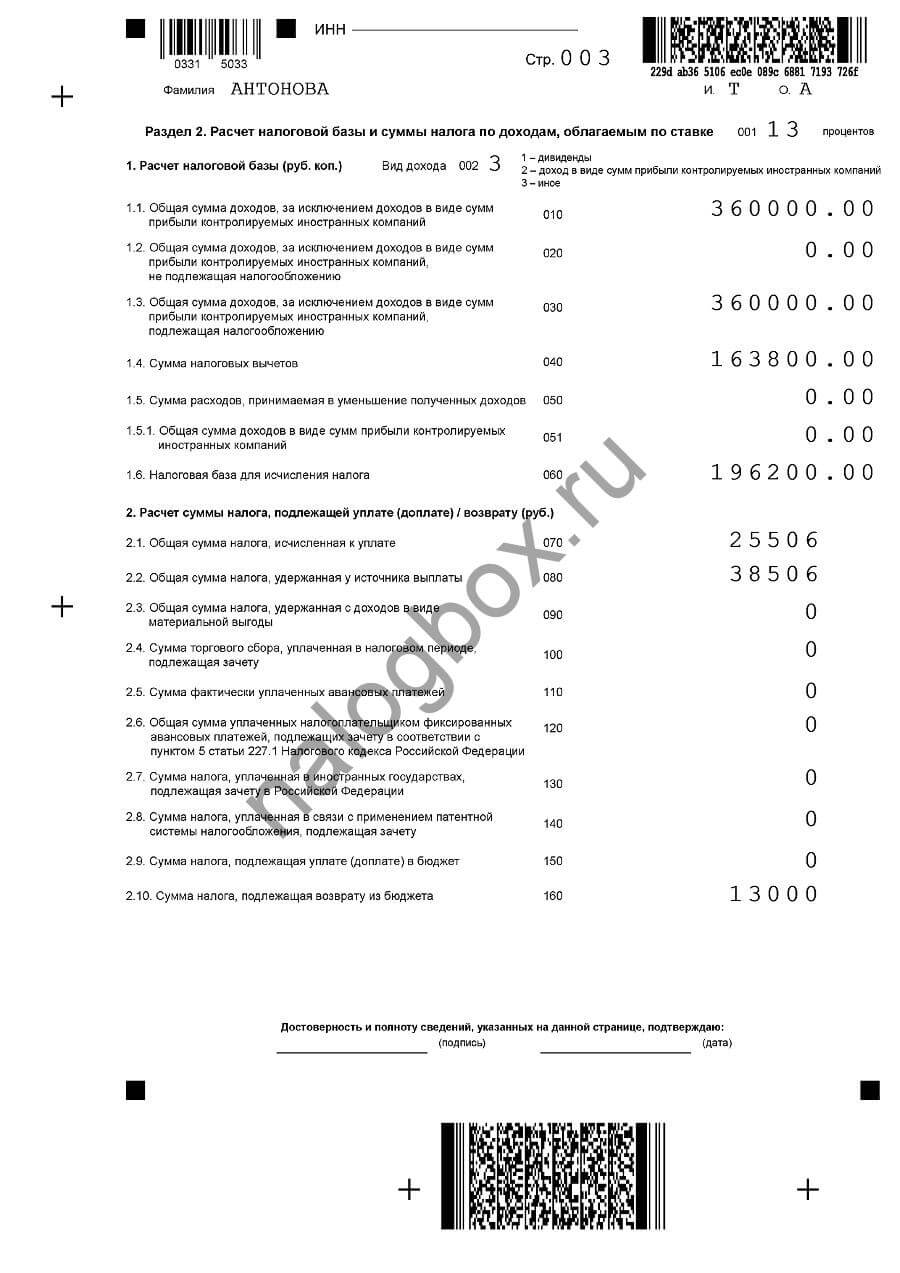

Все эти расчеты производятся в листе Раздел 2 и в его конце записывается сумма к возврату:

Но самый простой способ узнать, что вам вернется, — это умножить сумму вычета на ставку: 63 800 × 13% = 8 294 рубля.

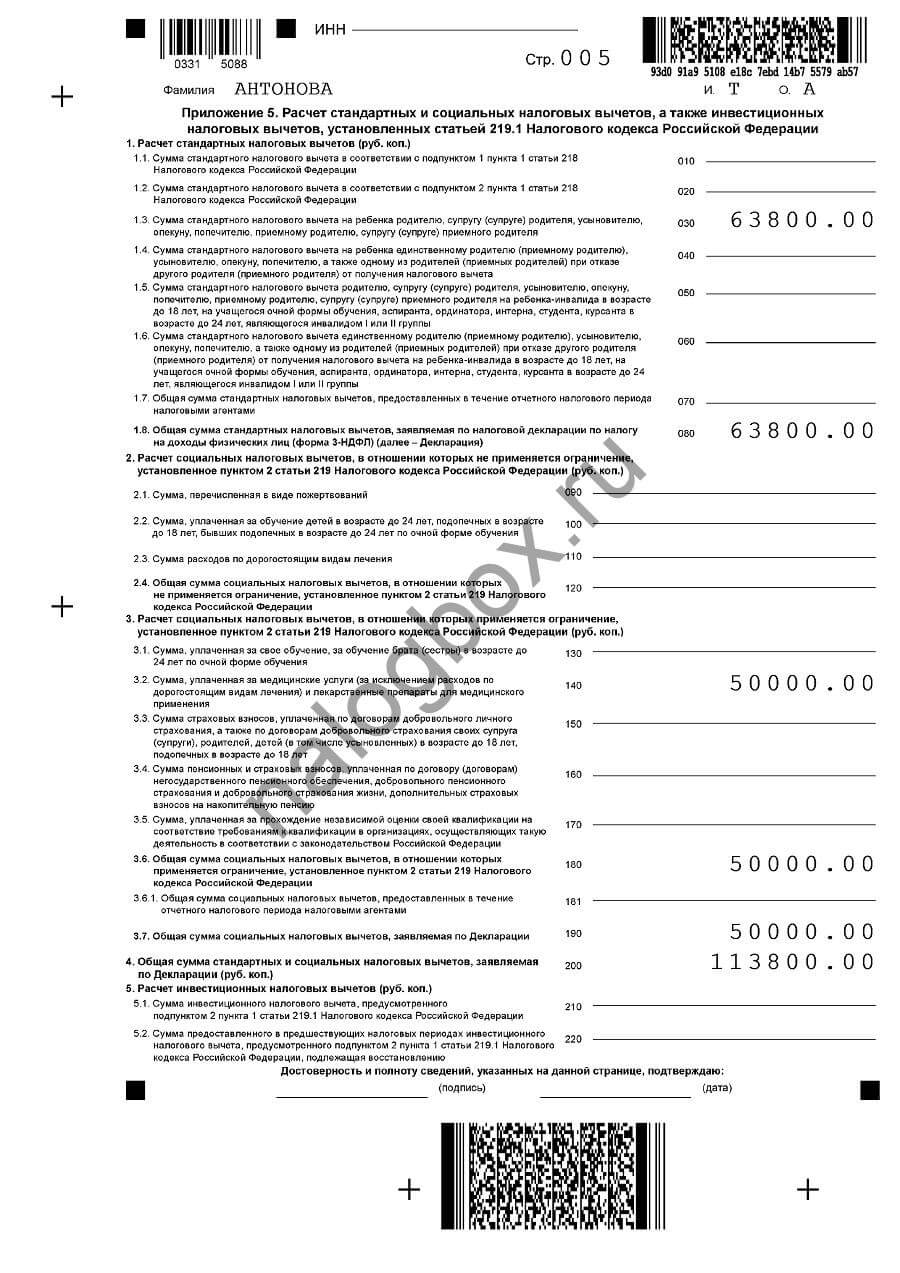

Пример 5

Согласно ст.219 НК РФ за лечение иных лиц можно использовать вычет в размере 50 000 рублей (исключение — дорогостоящее лечение). Значит, Антонова может предъявить только 50 000, а не 60 000, которые она потратила по факту.

Как это отражается в Приложении 5:

Пояснения:

- Стандартные вычеты записываются так же, как и в прошлом примере.

- А вычет за лечение — т. н. социальный вычет, вписывается в графу 140.

- Затем его нужно продублировать в графы 180 и 190.

- В графе 200 складываются все суммы — и за детей, и за лечение.

- Затем нужно произвести расчеты в Разделе 2.

- В итоге Антонова вернет 14 794 рубля.

Пример 6

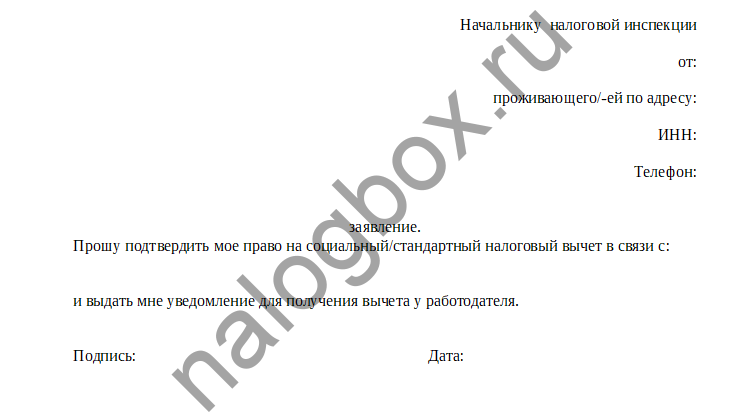

Если подать декларацию 3-НДФЛ в ИФНС вместе с заявлением о предоставлении вычета по месту работы, то инспекция даст ответ не через 3 месяца, а раньше — обычно через месяц. Ответом будет уведомление о подтверждении права на вычет. С этим уведомлением соискатель обращается к работодателю. И со следующего месяца работодатель при удержании зарплаты у сотрудника учитывает вычет.

Этот шаблон можно загрузить по ссылке.

Так, в случае Антоновой работодатель будет удерживать 13% не с 30 000, а с 30 000 — 5 800 = 24 200, т. е. НДФЛ будет не 3 900, а 3 146 рублей. При этом при получении иных вычетов в декларации вычеты на детей не участвуют в расчете, т. к. вы их получаете по месту работы.

Как заполняется Приложение 5 по примеру 6:

Пояснения:

- В строке 030 записывается общая сумма за 11 месяцев.

- Она же дублируется в строку 070 — вычеты, предоставляемые налоговыми агентами. Агентом является работодатель.

- В графе 080 ставится «0», т. к. эти суммы не участвуют в расчете.

- В строке 140 пишите расходы на лечение.

- Дублируйте расходы в строки 180, 190 и 200.

- В итоге возврат исчисляется только по вычету за лечение — 13 000 рублей.

Итоги

- Приложение 5 новой декларации является аналогом Листа Е1.

- Для заполнения листа необходимо иметь справку 2-НДФЛ.

- Если вы получаете вычеты у работодателя, в декларации они не участвуют в расчете.

В справке о доходах есть коды вычета 126 и 127, какую сумму указывать к возврату налога, если получаю только проценты по ипотеке? Правильно ли: (уплаченные проценты — сумма из графы кода вычета 126- сумма из графы кода 127)*13%= сумма к возврату? Программа почему-то не считает их, хотя все графы заполнены

Елена, добрый вечер.

Если у вас сумма процентов превышает доход до удержания НДФЛ за тот год, за который вы подаете декларацию, то вы получите ту сумму НДФЛ, которую с вас удержал работодатель и перечислил в бюджет.

Добрый день!

А можете привести пример заполнения декларации, если:

нужен имущественный налоговый вычет получить при покупке жилья, но с учетом того, что в течение года работодатель уплачивал взносы по договору пенсионного страхования работника в НПФ, а затем сам предоставил работнику по ним имущественный вычет по коду 327 и указал это в справке 2-НДФЛ

Екатерина, здравствуйте.

Какой у вас конкретно вопрос по заполнению декларации?

Подскажите, пожалуйста, в прошлой декларации за 2017 год я не указала, что я получаю от налогового агента стандартные вычеты на ребенка, сумма к возврату из бюджета была указана верно в декларации.

Соответственно на Листе Д1 «размер налоговой базы за минусом налоговых вычетов» был указан неверный (больше на сумму полученных вычетов).

В декларации за 2018 год я указала верную сумму с прошлого года, т.е. реальный размер налоговой базы со справки 2 нфдл.

Необходимо ли подавать корректировку за 2017 год?

Наталья, здравствуйте.

Да. Надо привести в соответствие, сдать уточненную декларацию за 2017 год.