Как заполнить дивиденды в 3-НДФЛ

Образец заполнения дивидендов в декларации

Дивиденды, в том числе полученные из заграничных источников, облагаются НДФЛ по общей ставке 13% (для налоговых резидентов). Так прописано в п.2 ст.214 НК. Из п.3 указанной статьи и п.1 ст.226 НК следует, что, если деньги человеку выплачивает российская организация, она сама отчитывается перед налоговой и перечисляет 13% в бюджет. Это значит, что в 3-НДФЛ надо указывать дивиденды в обязательном порядке и платить налог только в следующих случаях:

- при получении дохода из-за рубежа;

- если российская организация произвела вам выплаты и по каким-то причинам в нарушение закона не перечислила с них НДФЛ.

В статье расскажем, как отразить в декларации выплаты, полученные как из отечественных, так и иностранных источников.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как заполнить дивиденды в 3-НДФЛ

Раз это доход, он отражается на листах А и Б 3-НДФЛ (в зависимости от источника). Рассмотрим по порядку.

Пример 1

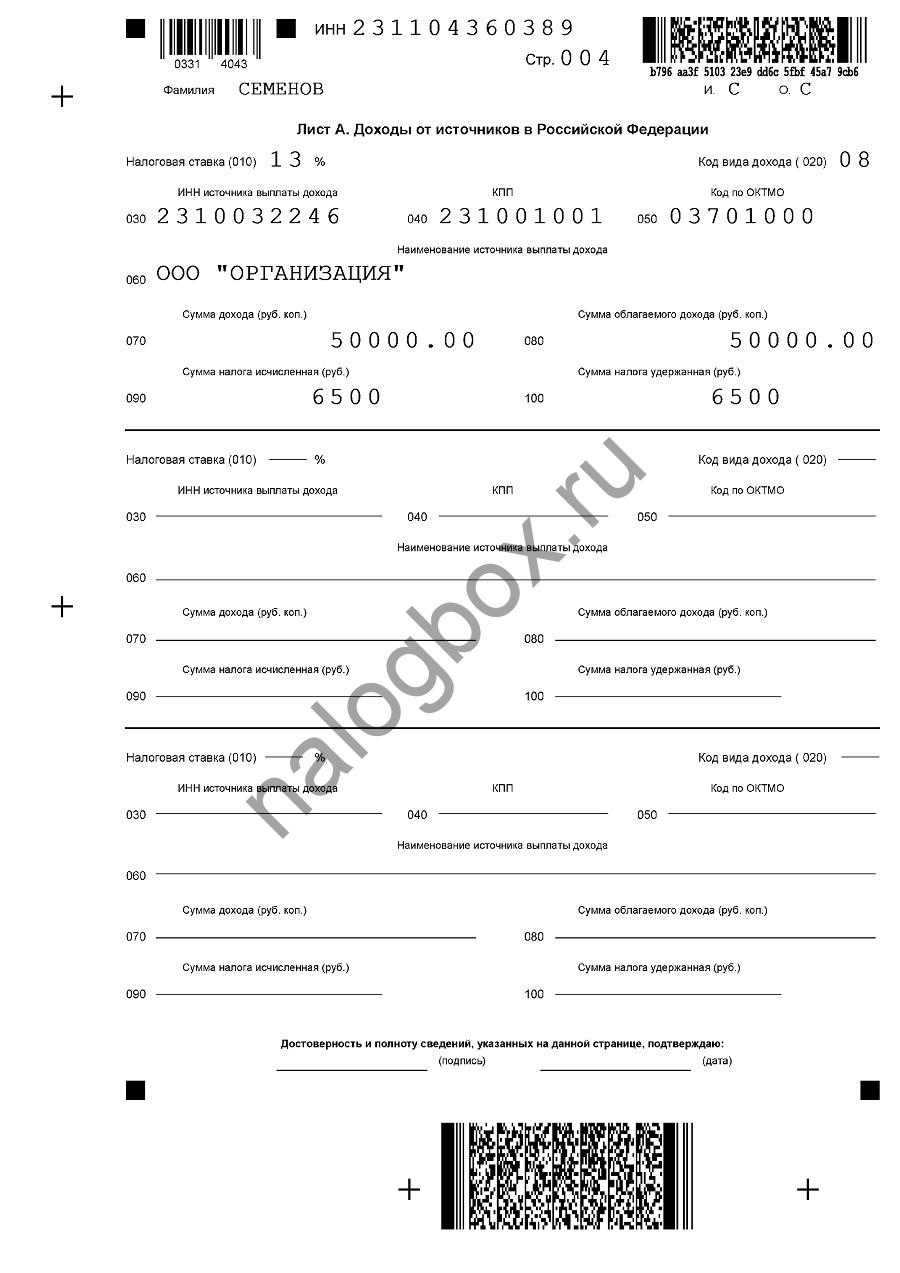

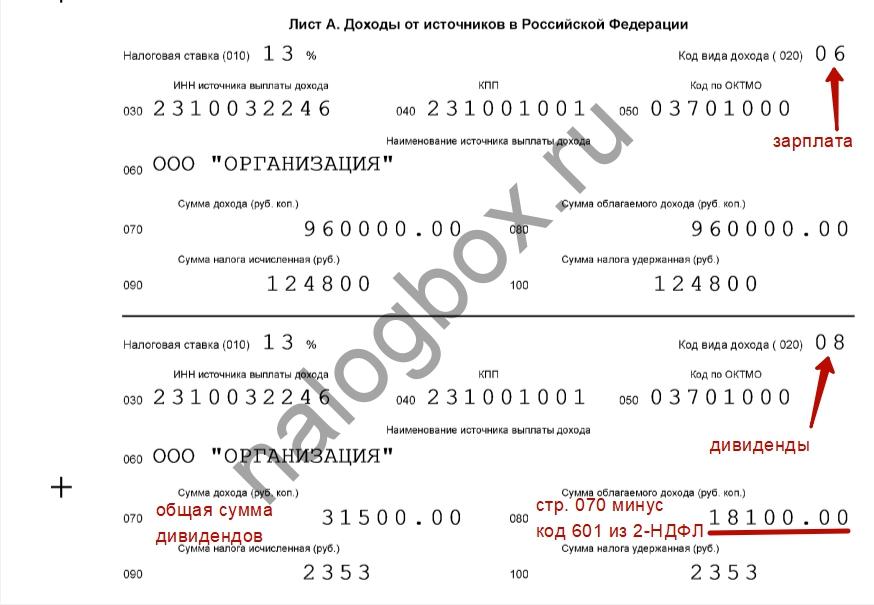

Как отразить «отечественный» доход:

- На листе А указать наименование и реквизиты налогового агента.

- Проставить значения выплаченных сумм и удержанного налога. Все эти данные по дивидендам для 3-НДФЛ есть в справке, которую обязана предоставить организация по итогам отчетного года (по форме 2-НДФЛ).

- Указать код (08) и налоговую ставку (13%).

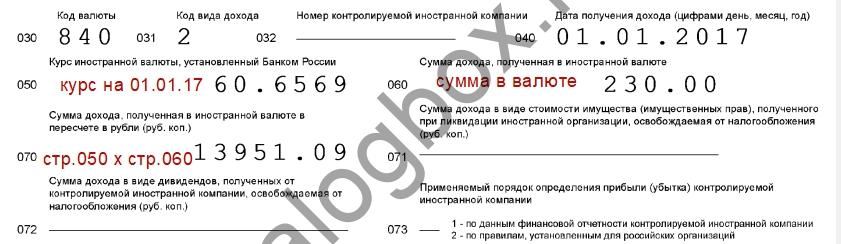

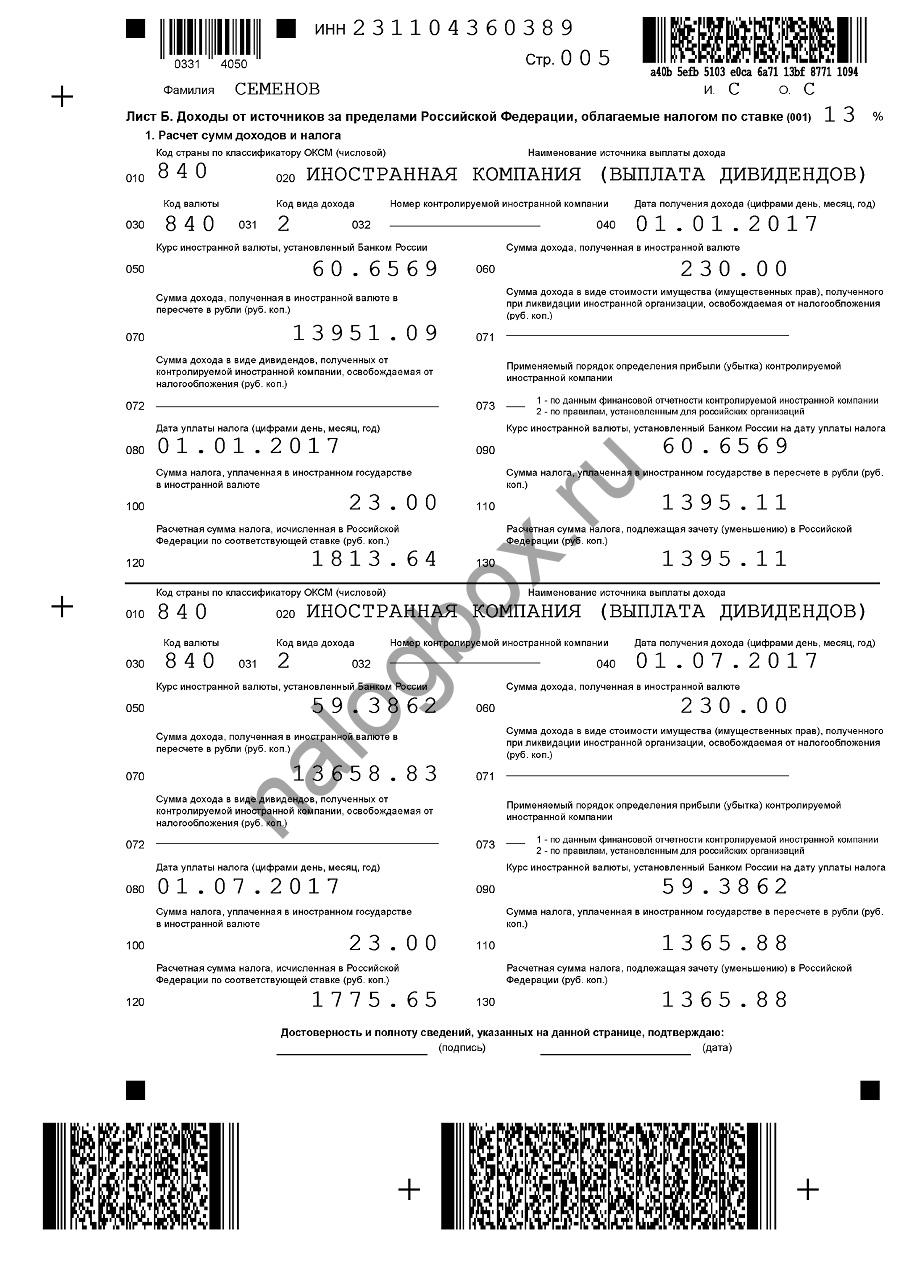

Как отчитаться по иностранным источникам:

- На листе Б указать ставку налога (13%).

- В стр. 020 прописать название иностранной компании, выплатившей доход (можно использовать латинницу). Рядом указать код страны, в которой эта компания находится.

- Ниже поставить кодовое обозначение валюты платежа, код дохода (1 — только для прибыли от контролируемых иностранных компаний, в остальных случаях — 2).

- В стр. 040 поставить дату получения дохода.

- Исходя из курса ЦБ, действующего на этот день, посчитать сумму дохода в рублях.

- Заполнить стр. 080-130. Дата уплаты налога будет совпадать с датой перечисления денег, когда иностранная компания автоматически списывает нужную сумму при выплате.

- Повторить действия по п.1-6 для каждой операции по выплате.

Важно!

В п.3 ст.214 НК указано, что налог с дивидендов нужно считать по каждой выплате отдельно!

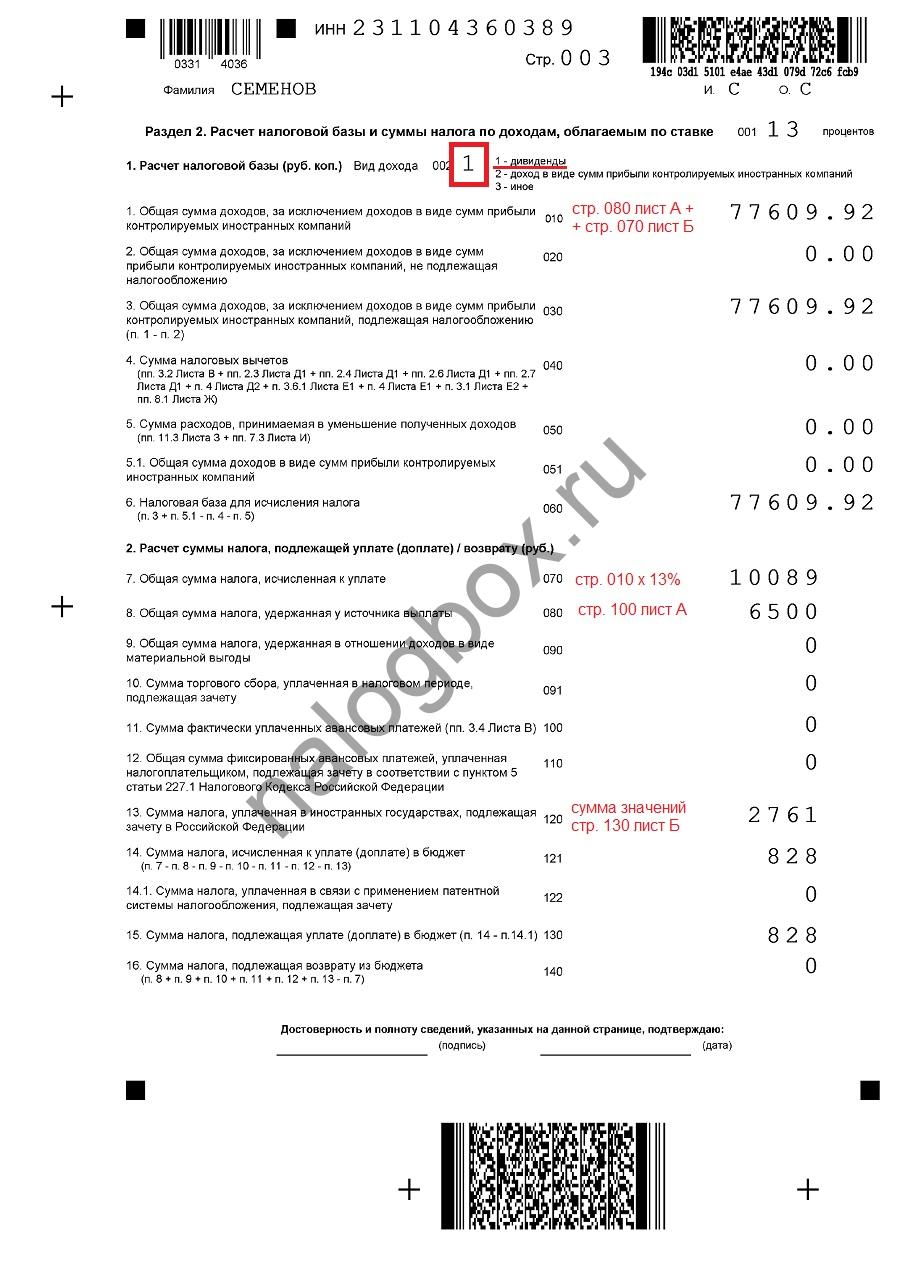

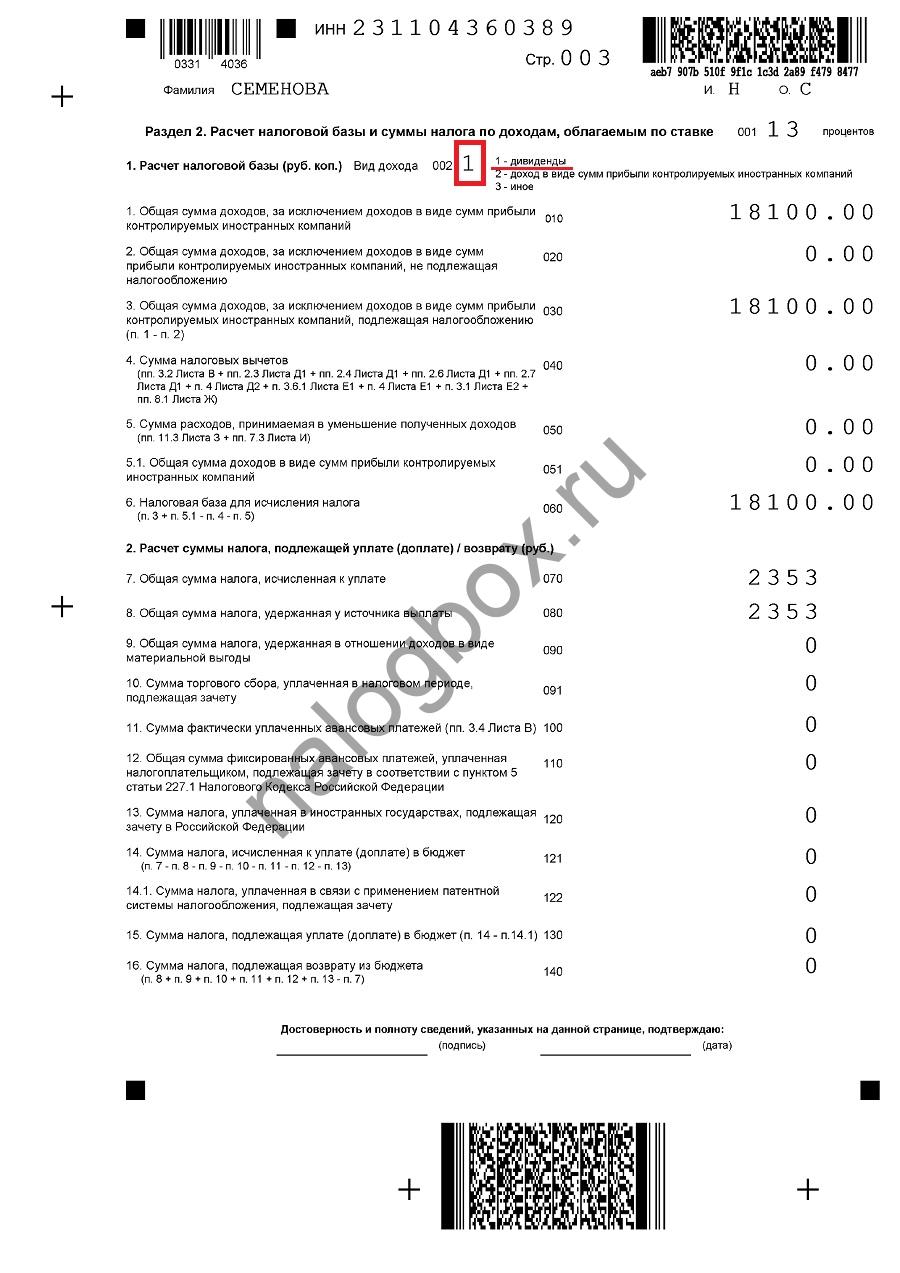

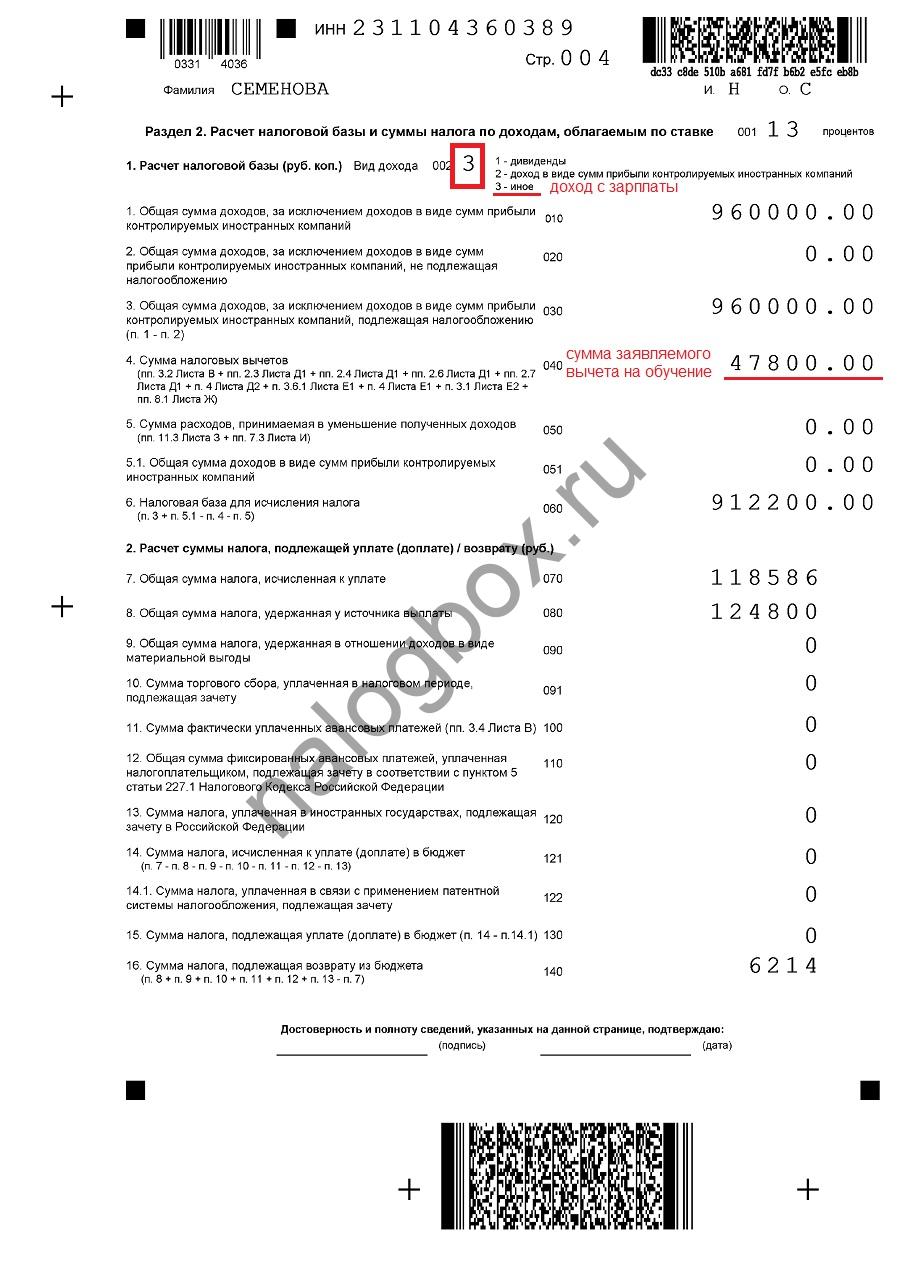

После заполнения листов А и Б общий результат отражают в Разделе 2:

- все полученные доходы суммируют;

- подсчитывают получившуюся сумму налога к уплате.

Образец готовой декларации 3-НДФЛ по данным из Примера 1 доступен для скачивания здесь.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Когда применяется код вычета 601 по дивидендам

Код приведен в Приказе ФНС от 10.09.2015 № ММВ-7-11/387@ и маркирует «сумму, уменьшающую налоговую базу по доходам в виде дивидендов». Он применяется, когда одна фирма получает дивиденды от другой компании и учитывает их при выплате собственных дивидендов физ. лицам. Расчет ведется по специальной формуле (п.5 ст. 275 НК).

Например, общество А выплатило организации Б дивиденды и удержало с них налог. В свою очередь, компания Б направила этот полученный доход вместе с другими средствами на выплату дивидендов физ. лицам. Чтобы не получилось двойного налогообложения, при определении базы по НДФЛ компании Б нужно вычесть полученные от А суммы.

Как пояснила ФНС в письме от 26.06.2018 № БС-4-11/12266@, при выдаче справки 2-НДФЛ налоговый агент указывает в ней размер выплаченных дивидендов в разделе 3. Одновременно под кодом «601» он проставляет сумму, которая уменьшает базу по НДФЛ по этим доходам.

Пример 2

Наталья планирует получить в ФНС вычет за свое обучение (затраты — 47 800 руб.). Для этого она попросила на работе справку 2-НДФЛ. Помимо зарплаты 80 000 руб. в месяц налоговый агент указал в ней сумму выплаченных дивидендов 31 500 руб. и вычет по коду 601 — 13 400 руб.

При заполнении дивидендов в декларации 3-НДФЛ Наталья отразила доходы в разных отделах листа А. Сумму облагаемого дохода указала за минусом суммы вычета по коду 601.

Налоговая база по разным видам дохода тоже оформляется раздельно, на двух листах Раздела 2:

Образец получившейся декларации доступен здесь.

Образец заполнения дивидендов в 3-НДФЛ

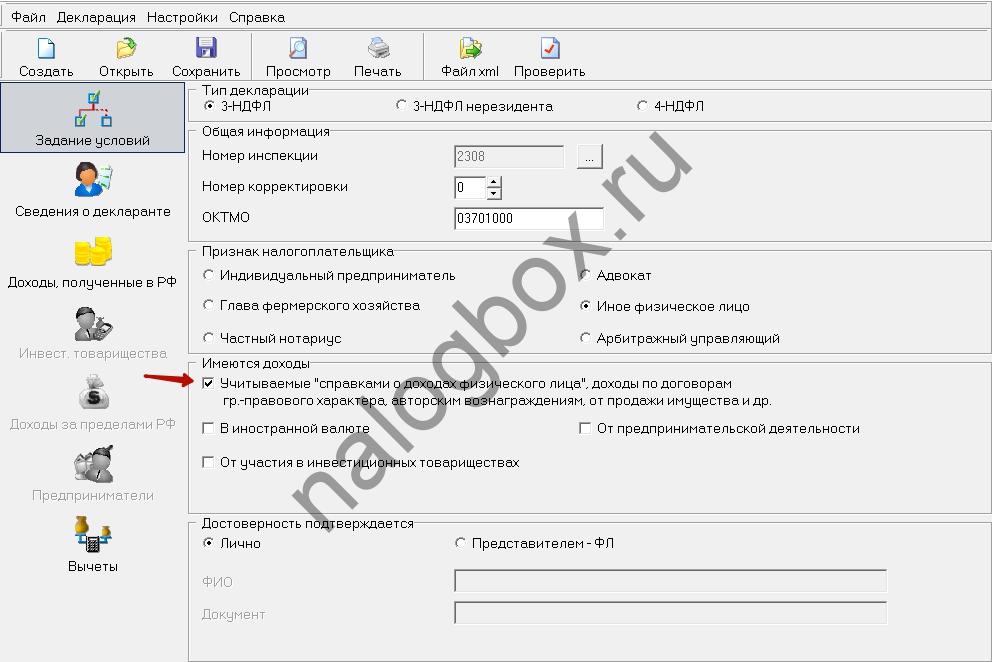

Пример заполнения дивидендов в 3-НДФЛ в 2018 году на бумажном бланке мы рассмотрели выше. Теперь обратимся к более простому способу оформления – через программу «Декларация».

Пример 3

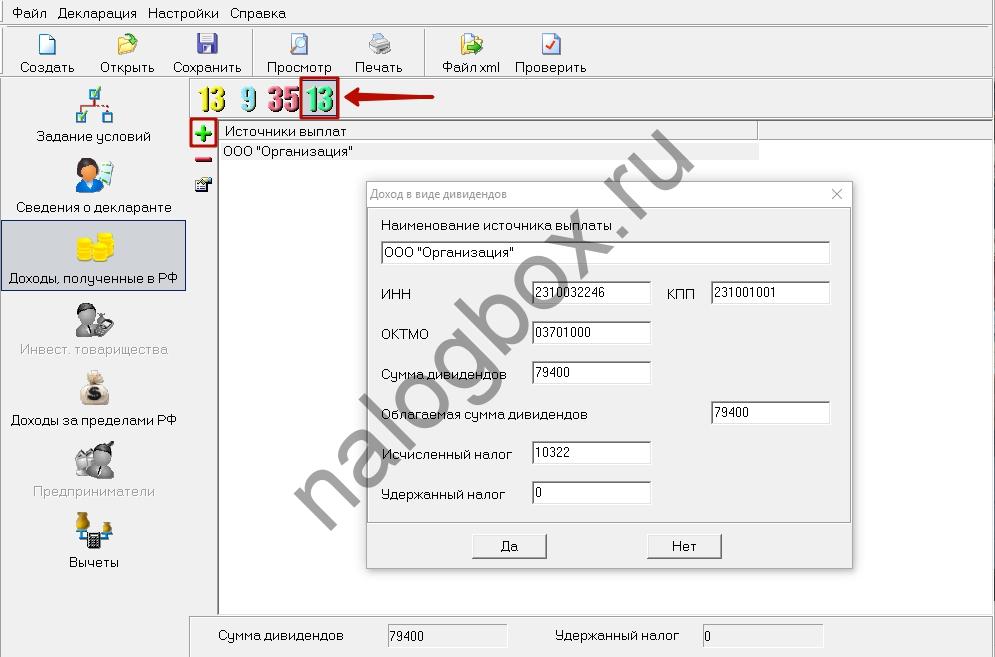

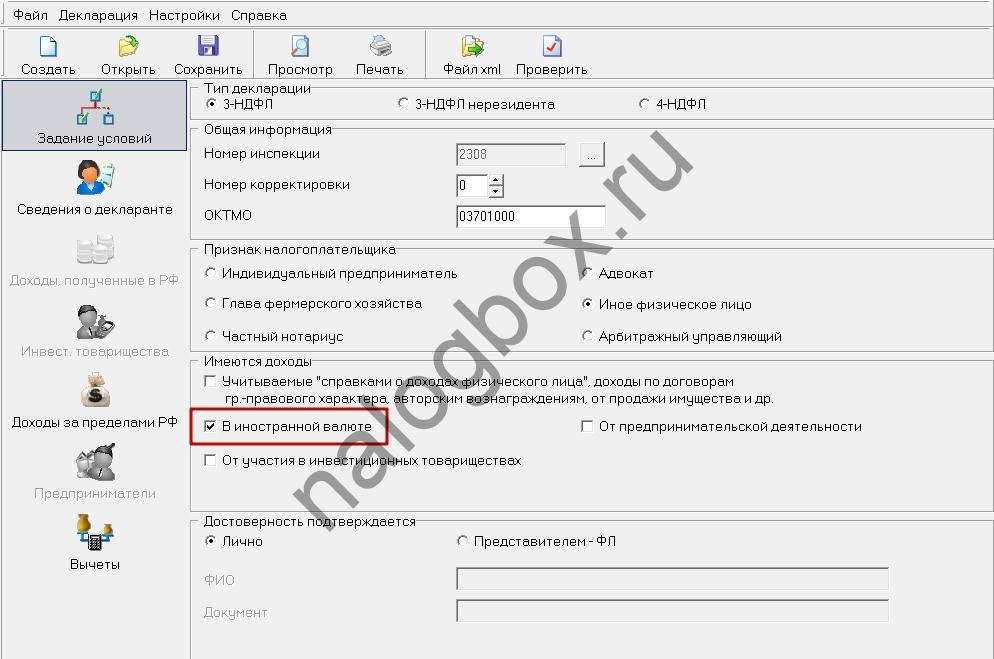

Особенности заполнения в программе:

- При задании условий отмечаем общий источник дохода.

- Платежи от российского источника заполняем на странице «Доходы, полученные в РФ». Обратите внимание на то, что для них предусмотрена отдельная вкладка. Источник выплаты добавляем через значок «+». В появившемся окне указываем реквизиты компании, полученную сумму, уплаченный налог. Поправку на вычет 601 (при необходимости) следует делать в строке «Облагаемая сумма дивидендов». Все эти данные берем из 2-НДФЛ.

В рассматриваемом примере удержанного налога нет, т.к. организация не исполнила свою обязанность налогового агента.

- Отчет готов. Его можно распечатать или сохранить в электронный файл (скачать образец декларации). Отразить дивиденды в 3-НДФЛ за 2018 год можно будет аналогично, но только в программе за соответствующий год.

Как указать код дохода 1010 в программе «Декларация»

Этот код соответствует доходу «Дивиденды». Т.к. для оформления дивидендов от российских компаний в программе предусмотрена отдельная вкладка, код в этом случае нигде не проставляется. Другое дело, если нужно заявить доходы от иностранных источников.

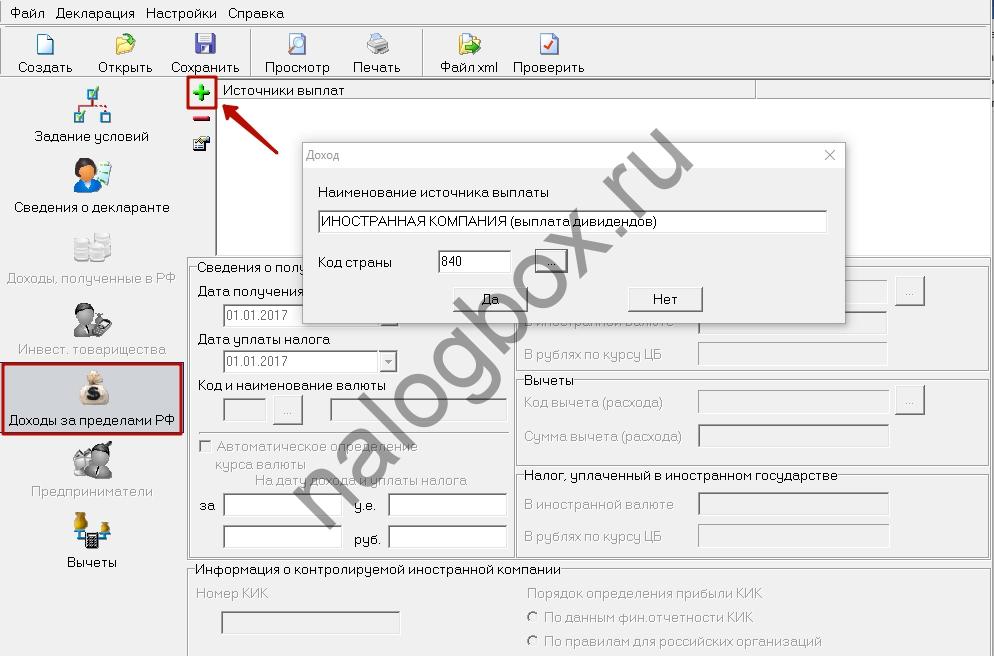

Пример 4

Порядок работы в программе:

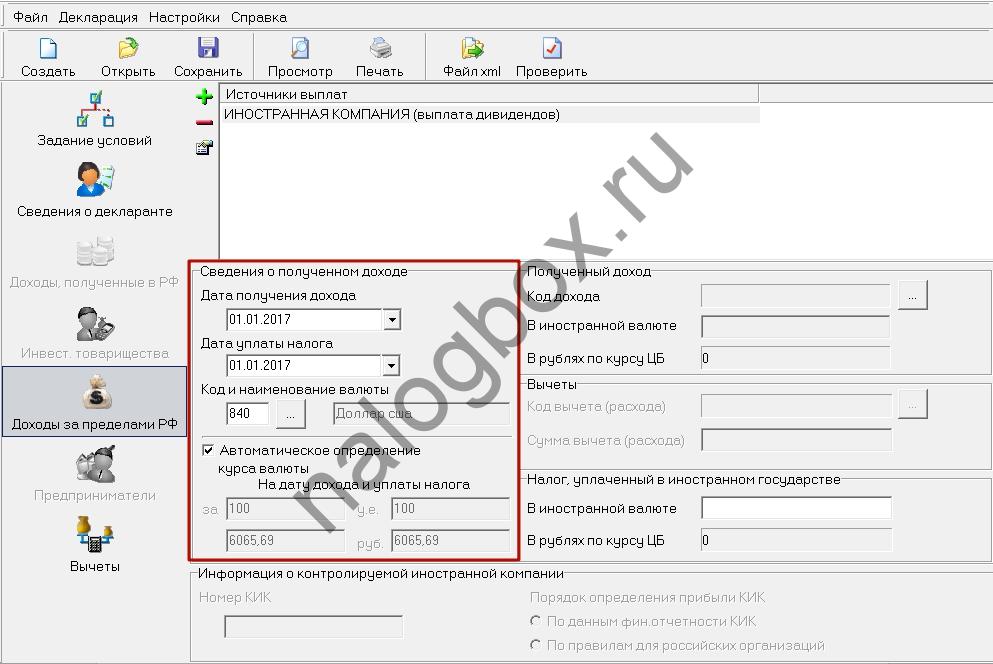

- Задаем базовые условия: указываем, что доходы получены в валюте.

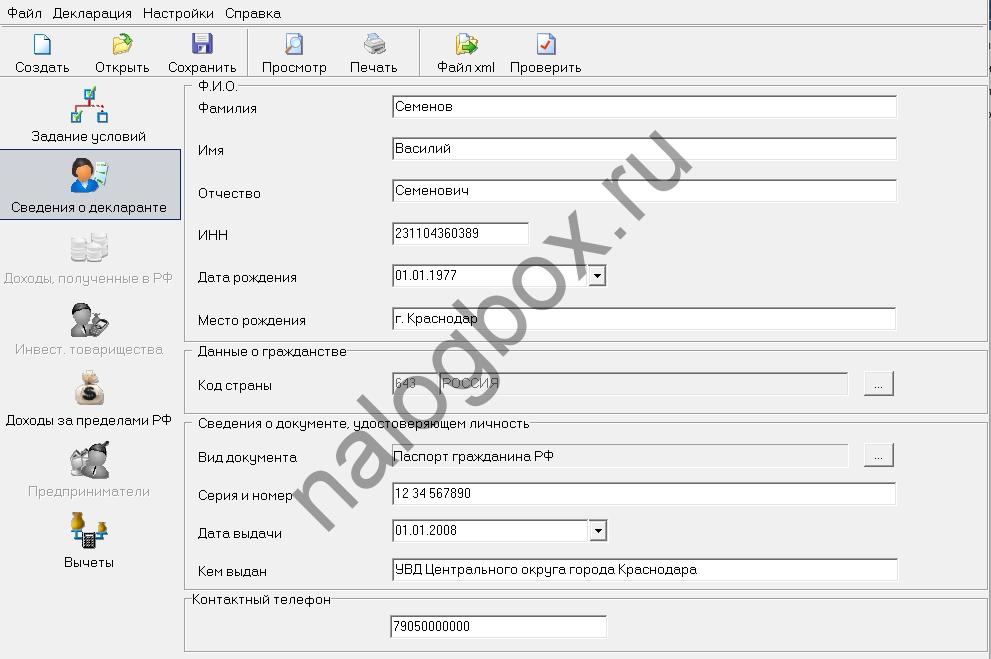

- Сведения о налогоплательщике заполняем стандартно.

- Переходим на вкладку «Доходы за пределами РФ». Добавляем новый источник (кнопкой «+»). Наименование компании разрешается писать буквами латинского алфавита. Коды страны выбираем из имеющегося списка.

- В нижнем поле указываем валюту платежа и дату операции. Программа позволяет автоматически определить курс. Если компания сразу удержала налог, дата получения дохода и выплаты налога будет одинаковая. Если налог не уплачивался, поле «дата уплаты налога» не трогаем.

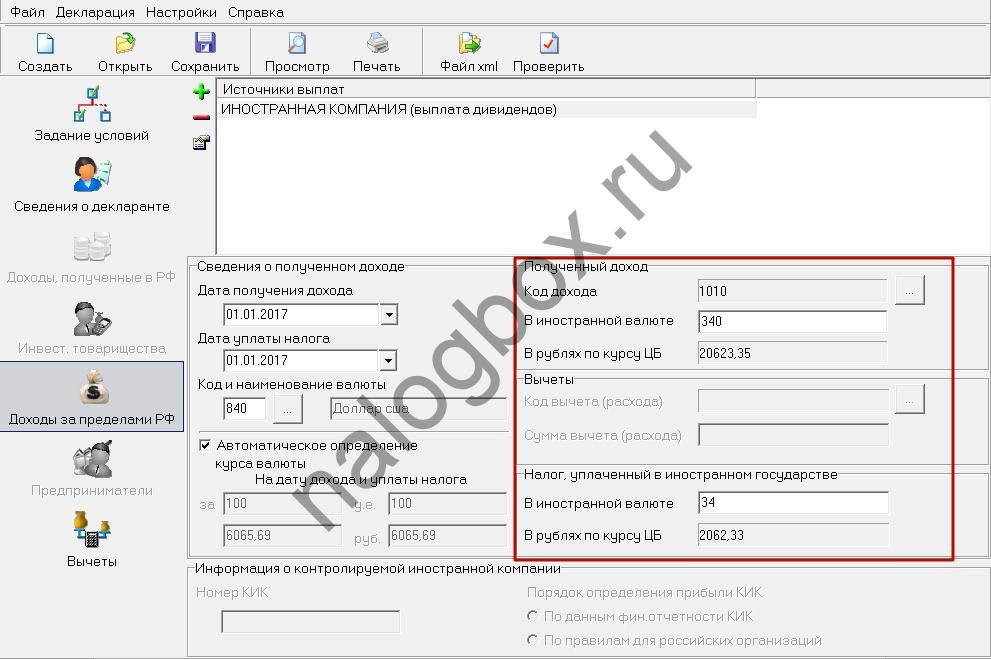

- В коде дохода выбираем 1010. Указываем размер дохода в валюте и сумму удержанного налога.

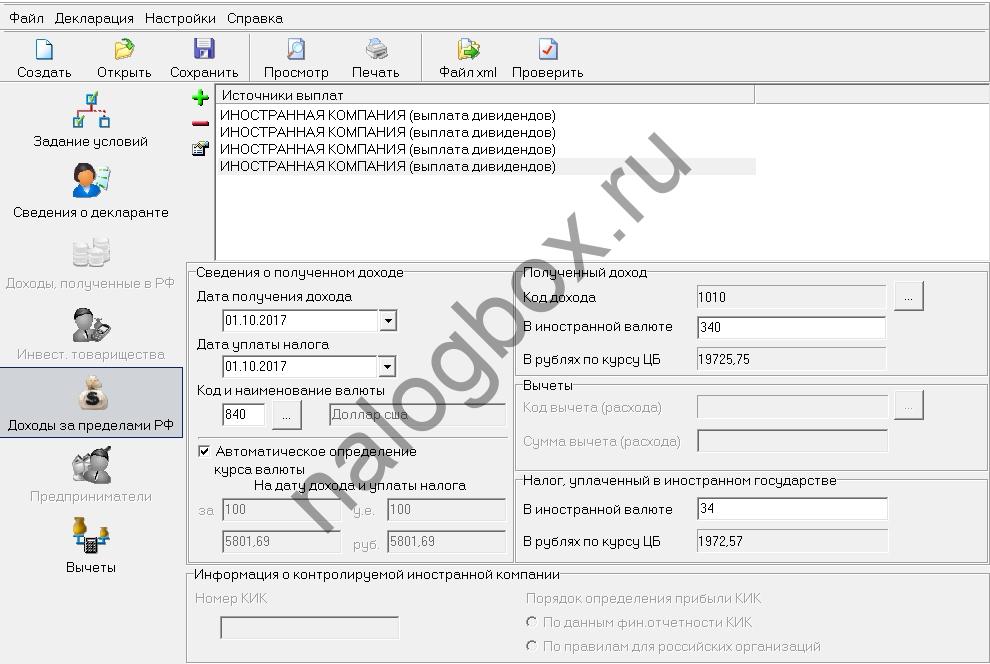

- Повторяем операции по п.3-5 по каждому случаю выплаты отдельно. В рассматриваемом примере 4 поступления по 340 $.

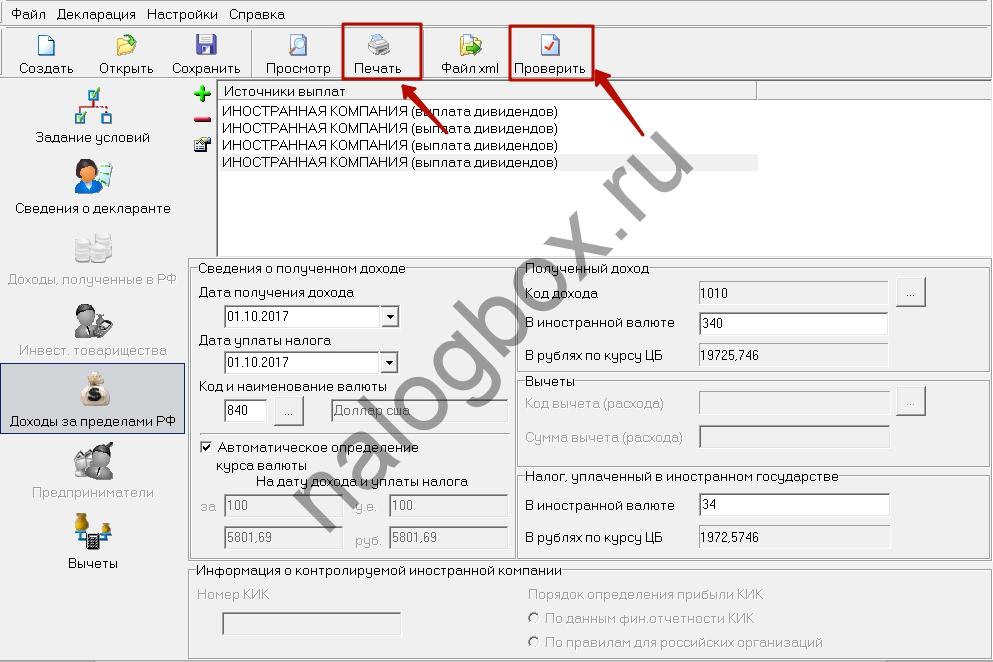

- Декларация заполнена. Остается ее проверить и распечатать (скачать заполненный образец).

Итоги

- Обязательно сдайте 3-НДФЛ при получении дивидендов от источников за пределами РФ (если вы налоговый резидент).

- Дивидендный доход вне зависимости от его источника не учитывается при расчете вычетов, установленных в ст.218 — 221 НК.

- Налоговый вычет 601 с дивидендов применяется, когда одна фирма учитывает в собственных выплатах дивиденды, полученные ею от другой компании.

Как указать код дохода 1010 в программе «Декларация»

Вы пишете: «Этот код соответствует доходу «Дивиденды». Т.к. для оформления дивидендов от российских компаний в программе предусмотрена отдельная вкладка…»

а дальше только про иностранные источники

а как пользоваться той вкладкой, если у меня отечественные источники?

Здравствуйте.

Заполняете все из справки 2-НДФЛ.

Нажимаете не на первую цифру «13», а на последнюю, зеленую. Это и есть вкладка только по дивидендам.

Здравствуйте! Какими документами надо подтверждать удержание 10% налога иностранной компанией? В отчете брокера данные об удержании этого налога отсутствуют

Артем, здравствуйте.

Здесь должен быть заключен какой-то договор, в котором должны быть прописаны условия начисления дохода и удержания налога.

Вообще существует два способа:

— ФЛ, не ИП. В этом случае с полученных доходов уплачивается НДФЛ по ставке 13% на основании представляемой в налоговый орган по месту постоянного жительства декларации о доходах в срок до 30 апреля года, следующего за истекшим годом;

— ФЛ – ИП. При этом можно применять УСН с объектом налогообложения «доходы», по ставке 6%.