Каковы риски неуплаты налога на сдачу жилья в аренду и какие расходы ждут граждан, решивших легализовать такую деятельность?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Нужно ли платить налог за сдачу квартиры в аренду?

Сдача недвижимости в аренду — деятельность по извлечению доходов. Если недвижимость — жилая и личная, то сдача квартиры в аренду облагается подоходным налогом. Если же недвижимость — нежилая либо жилая, но сдается в коммерческих целях, т. е. деятельность является бизнесом, то физические лица должны регистрировать индивидуальное предпринимательство либо юрлицо, а юрлица платят не подоходный налог, а налог на прибыль.

Важно!

ИП и юрлица могут перейти на один из спецрежимов и платить единый налог за извлекаемые доходы с аренды недвижимости.

Но мы будем рассматривать именно случай сдачи в найм жилой личной недвижимости без коммерциализации этой деятельности.

Важно!

При сдаче квартиры в аренду платится налог НДФЛ.

Причем уплату обязаны производить все категории плательщиков, даже пенсионер, частый получатель налоговых льгот, должен платить налог за сдачу квартиры в аренду без специальных привилегий.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как платить налог за сдачу квартиры в аренду?

На практике большинство граждан получают доходы от квартиросъемщиков без регистрации этих доходов в налоговой системе. И тут возникает вопрос: а стоит ли легализовать эту деятельность и платить подоходный налог за квартиросдачу?

Какие риски вы несете:

- нарушение нескольких статей Налогового кодекса России — неуплата налогов, непредставление декларации;

- при выявлении нарушений действуют санкции, которые охватят максимум трехлетний период уклонения от налогообложения, если ИФНС докажет, что сокрытие доходов имело место не первый год, — штрафы за каждый год по налогу и декларации, а также пеня за просрочки;

- риски быть выявленным по информации от соседей, от самих квартиросъемщиков, от иных свидетелей.

Как правильно сдавать квартиру в аренду и платить налоги:

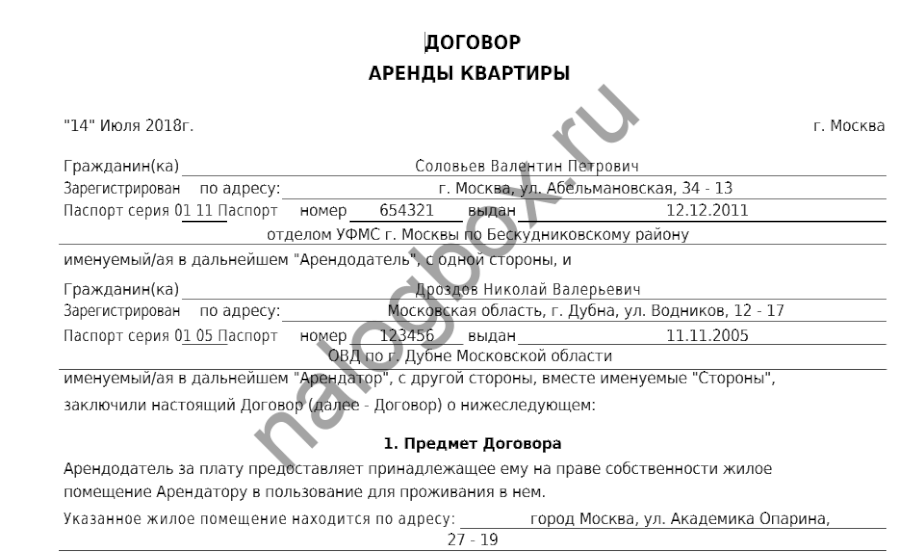

- заключать с нанимателями договор аренды в 2 экземплярах;

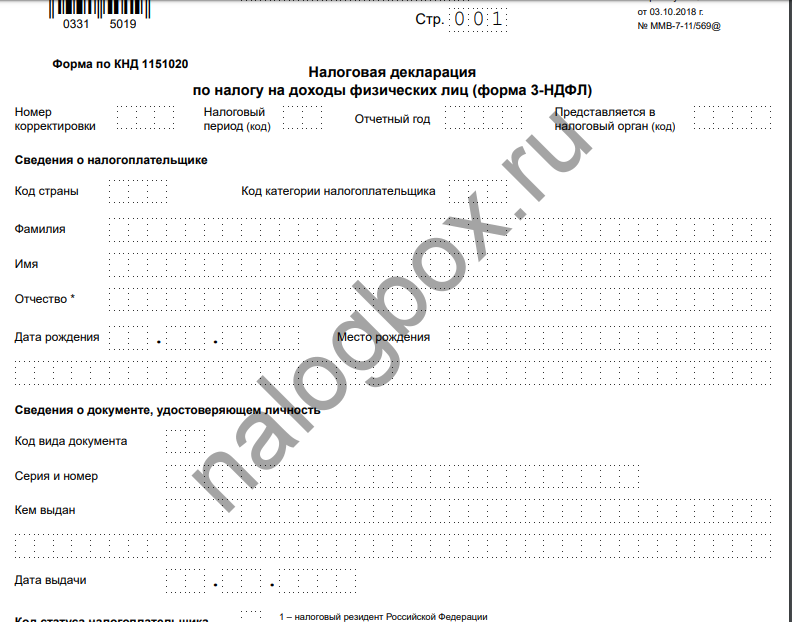

- ежегодно заполнять декларацию по форме 3-НДФЛ, в которой отражать доходы от аренды, и сдавать ее своевременно; декларация заполняется и сдается по окончанию каждого календарного года в период с начала нового года и до 30 апреля;

- после подачи декларации заплатить сам налог на доход за сдачу квартиры в аренду до 15 июля года — можно оплачивать сумму частями, главное, чтобы последняя оплата была произведена в срок.

Декларация имеет строгую форму. В 2019 году действует такой бланк.

Ее можно заполнить:

- вручную на бумажной версии; бумажные листы по запросу плательщиков бесплатно выдают в ИФНС; также можно самому их распечатать;

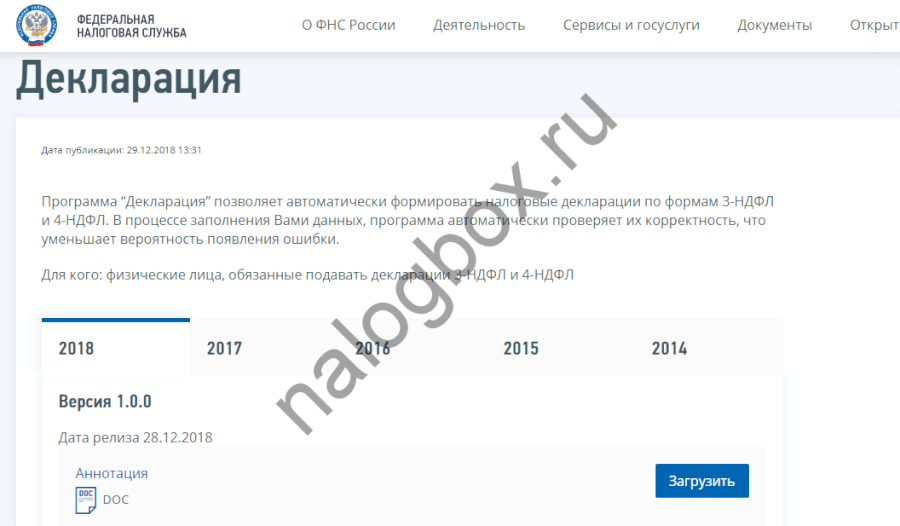

- в программе «Декларация», которую можно установить с сайта ФНС;

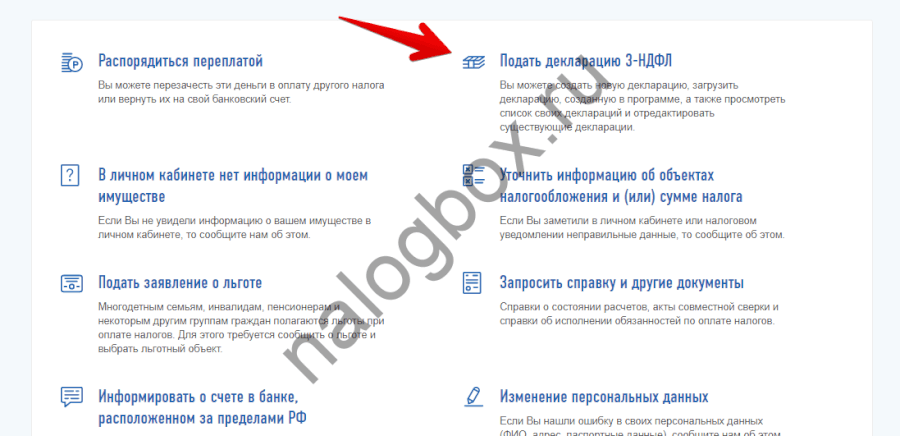

- в Личном кабинете налогоплательщика.

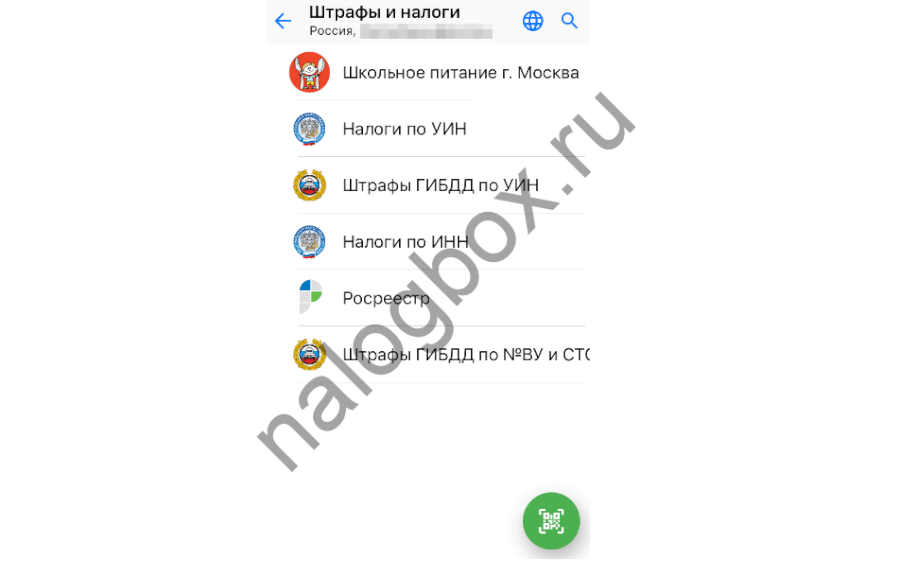

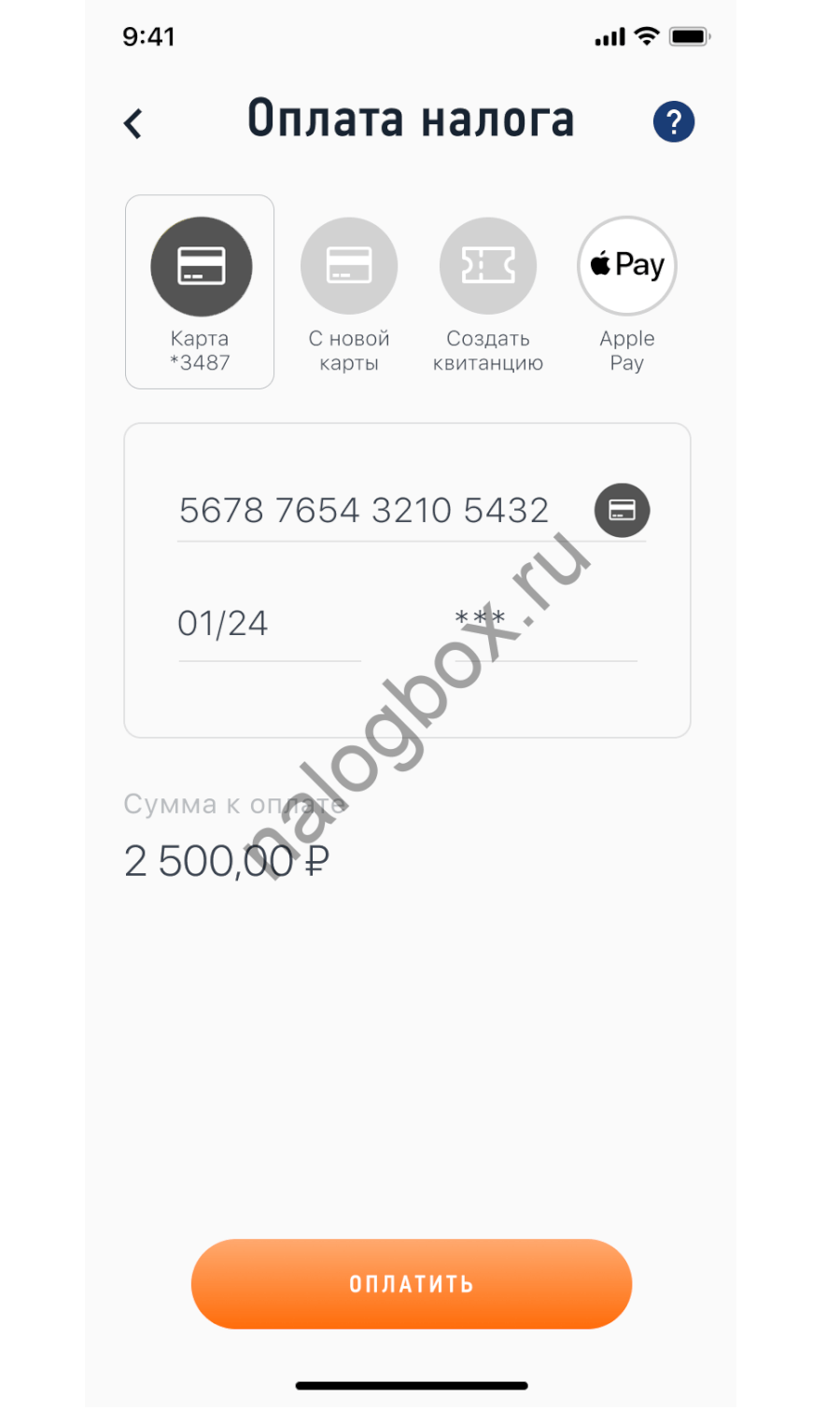

Рассчитать сумму налога вам нужно самостоятельно и отразить итоговую сумму в декларации. Затем нужно произвести уплату налога за сдачу квартиры в аренду. Как это сделать:

- можно посетить отделение Сбербанка и оплатить в кассе;

- в банкомате или терминале;

- через интернет-банкинг, тот же Сбербанк Онлайн;

- через электронные кошельки.

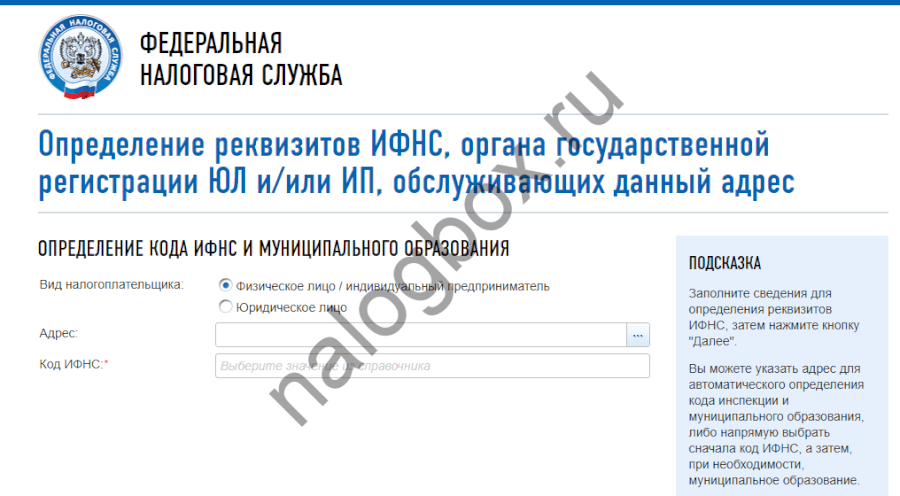

Для оплаты налога за сдачу квартиры в аренду необходимо знать реквизиты. Их можно взять в ИФНС либо найти самостоятельно. Какие реквизиты нужны:

- платежные реквизиты вашей налоговой;

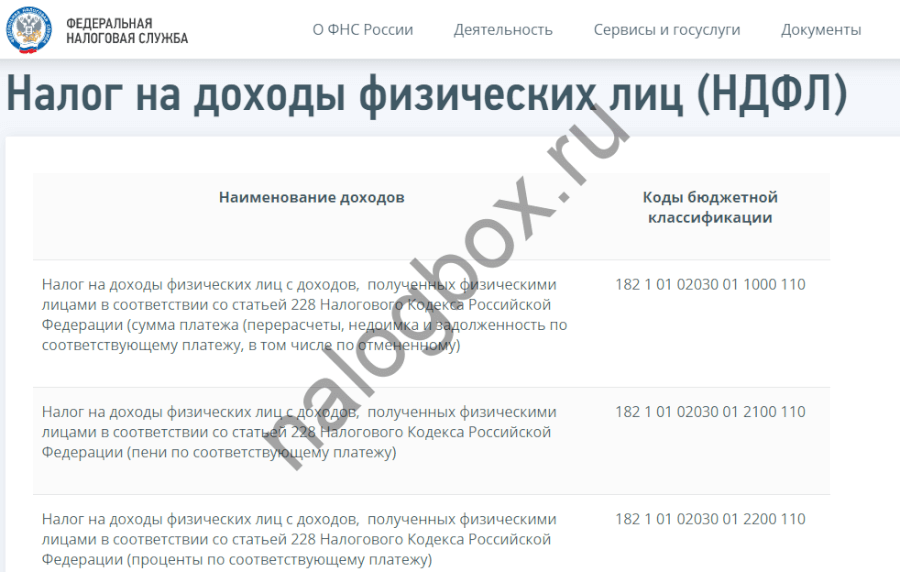

- КБК.

Платежные реквизиты легко узнать через специальный сервис ФНС России.

КБК также можно найти на сайте ФНС России.

Какой налог при сдаче квартиры в аренду?

Налог за сдачу в аренду квартиры в аренду от собственника официально составляет сумму, образующуюся в результате умножения базы и ставки. Базой являются доходы. Никаких вычетов и способов уменьшения базы по сдачи в аренду недвижимости не предусмотрено, следовательно, учитывается полная сумма доходов.

Ставка для резидентов установлена в размере 13%. Лица, не имеющие статус резидента, платят по ставке 30%.

Пример 1

Для жителей Москвы, Московской области, Татарстана и Калужской области есть возможность платить меньше — по ставке 4%, а не 13%. Они могут зарегистрироваться в качестве самозанятых через мобильное приложение «Мой налог», указывать в приложении доходы и платить каждый месяц по ставке 4%.

Разница: 240 000 × 4% = 9 600 рублей. Причем по этому режиму есть единоразовая сумма аренды квартиры, не облагаемая налогом, — вычет в размере 10 000 рублей.

Итоги

- За сдачу квартиры нужно платить НДФЛ и сдавать декларацию.

- Налог для резидентов уплачивается по ставке 13%.

- В регионах, участвующих в экспериментальном введении налога на самозанятых, могут использовать этот режим и платить за доходы от сдачи жилья по ставке 4%.