Как избежать уплаты налога при продаже нежилого помещения физлицом? Можно ли к коммерческой недвижимости использовать преференции и вычета, предусмотренные для граждан, продающих жилье?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Какой налог при продаже нежилого помещения?

В пп.5 п.1 ст.208 Налогового кодекса России указано, что реализация недвижимого имущества является доходом от источников в Российской Федерации. А в ст.209 НК РФ установлено, что доходы от источников в стране являются объектом подоходного налогообложения. Таким образом, НДФЛ для физических лиц при продаже нежилого помещения в 2019 году начисляется.

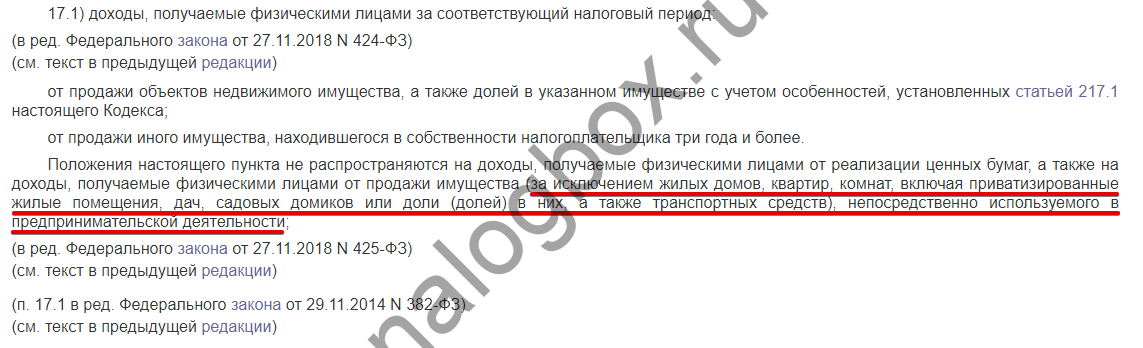

Но ведь продажа недвижимости, находящейся в собственности меньше 3 лет, не облагалась НДФЛ. Так ли это в случае нежилых помещений? Необходимо обратиться к ст.217 НК РФ. В п.17.1 сказано, что доходы от реализации недвижимости освобождаются от подоходного обложения по условиям ст.217.1. Однако тут же, в п.17.1 ст.217 НК РФ, в абз.4 написано, что освобождение не касается продажи имущества, непосредственно используемого для бизнеса.

.

Важно!

Освобождение по ст.217 НК РФ распространяется только на жилые помещения.

А если вы продали гараж, то он не является недвижимостью, т. к. не имеет фундамента и может легко переноситься без повреждения основной конструкции, на него действует освобождение по абз.2 п.17.1 ст.217 НК РФ — продажа движимых объектов.

А налог при продаже, например, офиса, физическим лицом необходимо платить в полном размере.

Пример 1

Если продавец еще и не имеет статуса резидента, то будет платить по ставке 30%.

Проблемой для физических лиц, купивших такой вид собственности, как апартаменты, является невозможность применить освобождение по п.17.1 ст.217 НК РФ, хотя фактически апартаменты используются как жилье, но юридически являются коммерческим объектом и строятся в зданиях для предпринимательской деятельности.

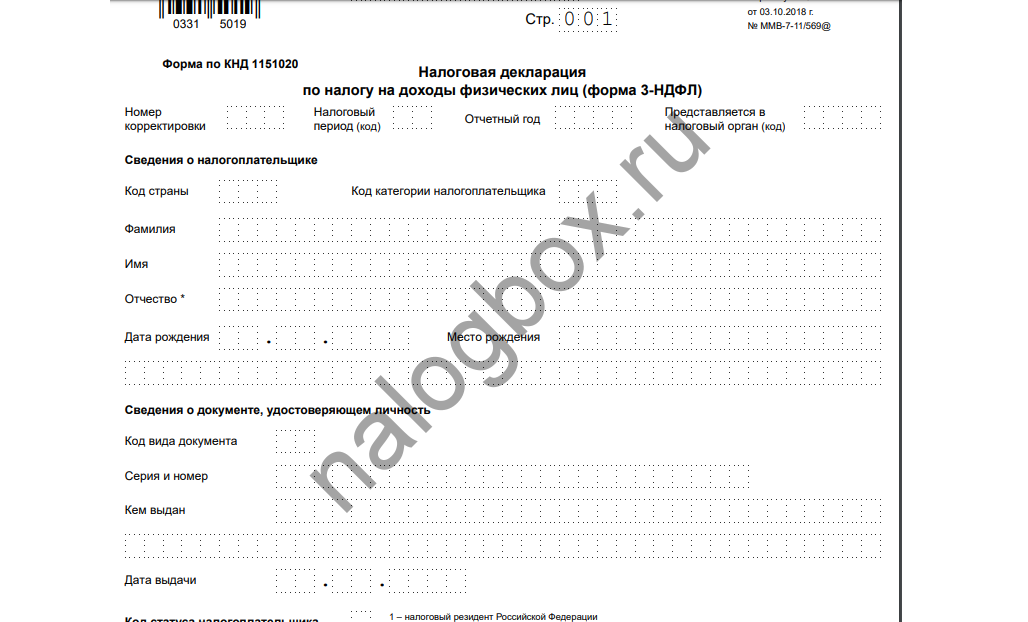

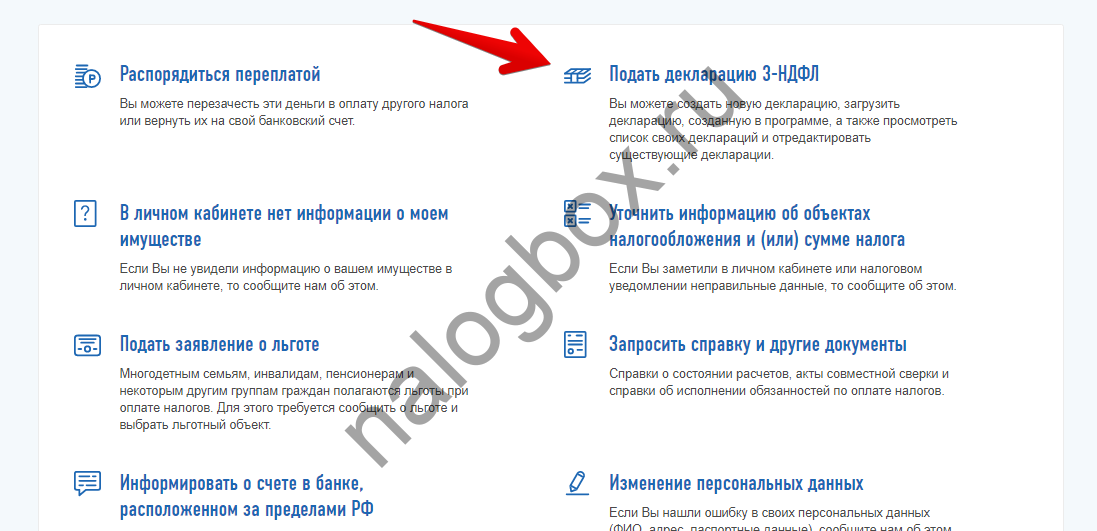

Продавец бизнес-объекта обязан не только уплатить налог, но и подать декларацию по форме 3-НДФЛ. В 2019 году действует такая форма. Декларация подается в следующем году после продажи до 30 апреля. Ее можно подать через Личный кабинет налогоплательщика.

Декларация подается в следующем году после продажи до 30 апреля. Ее можно подать через Личный кабинет налогоплательщика.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Итоги

- Продажа недвижимости облагается подоходным налогом согласно ст.208 и ст.209 Налогового кодекса России.

- Реализация нежилых помещений не освобождается от НДФЛ, а также к ней не применим вычет в размере 1 000 000 рублей.

- Нерезиденты с продажи офисов и других нежилых объектов платят по ставке 30%.