Освобождение от подоходного налога при покупке квартиры не вызывало сомнений до принятия корректировок в Налоговом кодексе России, которые запутали граждан. Разберем вопрос подробно.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Кто освобождается от уплаты налога при продаже квартиры?

По ст.209 НК РФ продажа недвижимости попадает под обложение НДФЛ, но в то же время ст.217 предусмотрены несколько вариантов освобождения от этого платежа при соблюдении определенных условий.

Но если ИФНС не владеет полной информацией о сделке и всё-таки выслала вам уведомление, вам достаточно сообщить в налоговую о наличии у вас права на освобождение. Декларацию подавать тоже не нужно.

Какие доходы не облагаются подоходным налогом:

- доходы от продажи жилья, если оно до 2016 года было унаследовано, приватизировано, получено в рамках рентного договора или подарен членом семьи либо близким родственником;

- доходы от продажи жилья, если оно было получено до 2016 года иными способами, после истечения трехлетнего срока владения имуществом;

- доходы от продажи жилья, если оно после 2016 года было унаследовано, приватизировано, получено в рамках рентного договора или подарен членом семьи либо близким родственником, — после истечения трехлетнего срока нахождения имущества в собственности;

- доходы от продажи жилья, если оно было получено после 2016 года иными способами, после истечения пятилетнего срока владения имуществом.

Почему идет привязка к 2016 году — дело в поправках в ст.217, которые были внесены законом № 382-ФЗ от 27 ноября 2014 года.

Пример 1

Поскольку правоотношения возникли до поправок по закону № 382-ФЗ, при продаже квартиры госпожа Некрасова получает освобождение исходя из п.17.1 ст.217 НК РФ.

Пример 2

Здесь уже действуют новые правила. Срок владения составляет 3 года и 6 месяцев, следовательно, госпожа Некрасова освобождается по ст.217.1 НК РФ.

Пример 3

Срок нахождения в собственности равен 2 годам и неполным 9 месяцам, значит, госпожа Некрасова обязана подать декларацию 3-НДФЛ в 2020-ом году и уплатить НДФЛ с продажи.

Если у вас соблюдены условия для освобождения, вам не нужно сообщать об этом в ИФНС — ст.217 НК РФ будет применена автоматически. Но если вам придет уведомление от налоговой, достаточно сообщить в ведомство о наличии у вас права на освобождение:

- можно посетить ИФНС лично;

- можно позвонить на горячую линию 8-800-222-22-22;

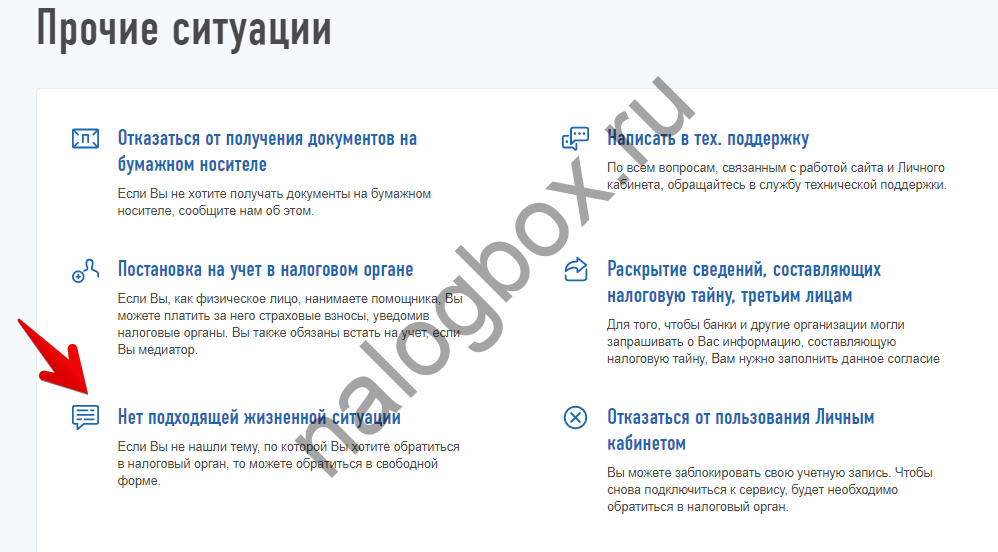

- можно написать обращние через онлайн-услугу «Обратиться в ФНС»;

- можно написать в ИФНС через Личный кабинет налогоплательщика.

.

Важно! Если вы не выждали срок для освобождения от подоходного налога при продаже, то можно уменьшить НДФЛ с помощью положений ст.220 НК РФ — через расходы или вычет.

Вычет предоставляется в пределах 1 000 000 рублей, а расходы — в размере фактических и подтвержденных документацией затрат при приобретении объекта недвижимости.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Итоги

- Освобождение при продаже жилья предоставляется в зависимости от способа получения этой недвижимости, срока владения и года, в котором оно было получено.

- Для отношений до 2016 года действует трехлетний срок владения для освобождения.

- Для правоотношений с 2016 года действует трехлетний и пятилетний срок владения для освобождения.