Взносы в ПФР составляют существенную сумму от заработной платы работника, хотя сам он не платит их. Но можно ли отказаться от них и вместо этого получать прибавку к заработку?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Можно ли отказаться от пенсионных отчислений?

Российская страховая система построена таким образом, что работодатель, имеющий наемных работников, оформленных по трудовым либо гражданско-правовым договорам, автоматически становится их страхователем. В чем это проявляется: он обязан подавать отчетность об этих сотрудниках в ПФР и, самое главное, платить за них внебюджетные взносы.

Взносы уплачиваются в 3 фонда, и один из них — Пенсионный фонд, куда переводится наибольший взнос — 22% от заработной платы сотрудника.

Пример 1

Важно!

Работодатель уплачивает взносы за персонал из прибыли фирмы и не имеет право взимать эти средства с зарплат сотрудников.

С учетом такого запрета отказ от пенсионных отчислений сотрудником кажется нецелесообразным — если не платить налог на пенсию в Пенсионный фонд, то заработок не станет выше. Однако рациональный подход позволяет заключить следующее: работодатель не удерживает взносы с зарплаты напрямую, но учитывает эти расходы, когда утверждает зарплату сотруднику. А если бы можно было отказаться от пенсионных отчислений в фонд ПФР, то зарплата была бы выше.

Во-первых, не платить пенсионные взносы в ПФР невозможно, поскольку уплачиваете их не вы, а ваш работодатель. Если работодатель не будет выполнять эту функцию, ФНС России оштрафует его по нескольким статьям Налогового кодекса. Теоретически можно договориться с руководством о зарплатах в конвертах, чтобы взносы были меньше, а реальная зарплата сотрудника — больше.

В целом, единственный способ, как не платить пенсионные отчисления, — это получать зарплату в конвертах либо работать вообще без документального оформления. Но обе эти ситуации несут риски для обеих сторон. В случае выявления сокрытия доходов и уклонения от уплаты налогов и сотрудника, и работодателя привлекут к налоговой ответственности.

Во-вторых, уклоняясь от пенсионных взносов, вы лишаете себя нормальной пенсии — если у вас не будет стажа и баллов, то вам оформят минимальное пособие, к тому же, его вы будете получать по новым правилам — по достижению 60 или 65 лет соответственно.

Даже если вы уволитесь и станете работать «на себя», т. е. в качестве индивидуального предпринимателя, то вам нужно платить фиксированные взносы во внебюджетные фонды и уклоняться от них нельзя — вас будут штрафовать и начислять пеню.

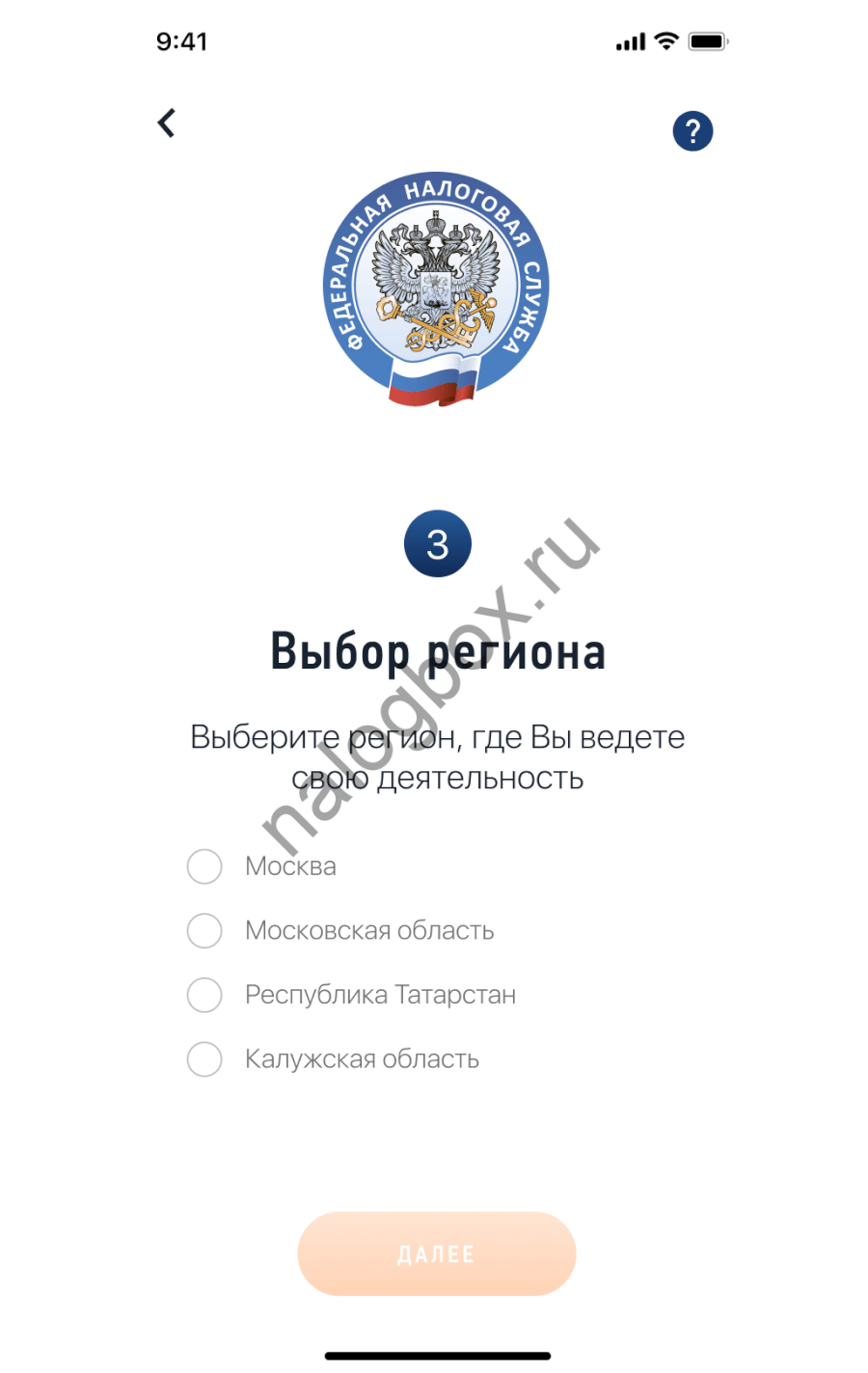

Только самозанятые граждане, выбравшие спецрежим «Налог на профессиональный доход», вправе выбирать — платить им страховые платежи или нет. Чтобы стать плательщиком этого налога, нужно скачать приложение и зарегистрироваться.

Но этот режим пока доступен только в 4 субъектах России — Москве и области, в Татарстане и в Калужской области.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Итоги

- Пенсионные взносы за сотрудников платят работодатели за свой счет.

- Возможно отказаться от пенсионных отчислений только в случае неофициальной работы.

- Самозанятые плательщики налога на профессиональный доход могут выбирать — платить или не платить страховые взносы.