Кто является плательщиком налога на доходы физических лиц в России? В каких размерах разные категории граждан платят НДФЛ и можно ли сократить или вернуть уплаченные суммы?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Налогоплательщики НДФЛ

НДФЛ — один из крупнейших федеральных налоговых платежей России, который касается практических всех граждан, а иногда — и иностранцев. Чтобы определить, кто является плательщиком НДФЛ, необходимо обратиться к ст.207 Налогового кодекса РФ. В соответствии с ней таковыми признаются:

- налоговые резиденты страны;

- лица, не являющиеся налоговыми резидентами России, если они получают доходы на территории страны.

Как различаются резиденты и нерезиденты: резидентами являются лица, которые находятся в границах России не меньше 183 дней в 12 подряд идущих месяцах. Выезд для обучения, лечения или работы на углеводородных разработках не прерывают срок.

Т.е. если в течение любых 12 подряд идущих месяцев лицо находится более календарных 183 дней в России, он является или становится резидентом: являются — россияне, большую часть времени проживающие в стране, а становятся — иностранцы, также сумевшие соблюсти это условие. Точно так же россиян может утратить статус резидента — если мало бывает в России.

Разница между этими плательщиками с точки зрения подоходного налогообложения в том, что резидент обязан платить НДФЛ с доходов на территории страны и с доходов, извлеченных за границей, а нерезидент оплачивает НДФЛ только с доходов внутри России.

Пример 1

Тонкости признания резидентства приведены в ст.207 НК РФ.

Важно!

Резидент или нерезидент признается плательщиком НДФЛ не из-за своего статуса, а при извлечении облагаемых доходов.

Перечень облагаемых доходов физических лиц приведен в ст.209 НК РФ, список не является закрытым. Также необходимо учитывать исключения — доходы, освобождаемые от подоходного налога. Они перечислены в ст.217 НК РФ.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Сколько подоходный налог в России?

Налогоплательщики НДЛФ платят налог по разным ставкам в зависимости от своего статуса или вида доходов. Все предусмотренные ставки по мере возрастания:

- 9% — по дивидендам до 2015 года и процентам по облигациям с ипотекой, эмитированным до 2007 года, а также по доходам от доверительного управления ипотечным покрытием на основании ипотечных сертификатов, выданных до 2007 года; ставка, как видно, применяется редко;

- 13% — главная ставка, действует для резидентов по большинству доходов;

- 15% — по дивидендам, получаемым нерезидентами от отечественных предприятий;

- 30% — по всем остальным доходам нерезидентов;

- 35%.

Последняя ставка применяется в случаях:

- любые выигрыши и призы в рекламных мероприятиях в части, которая больше необлагаемой части;

- экономия на процентах при получении кредитных средств в части, которая больше установленных размеров;

- проценты от банковских вкладов в части, которая больше установленных пределов;

- плата за применение денег из капитала потребительского кооператива и сельскохозяйственного кооператива.

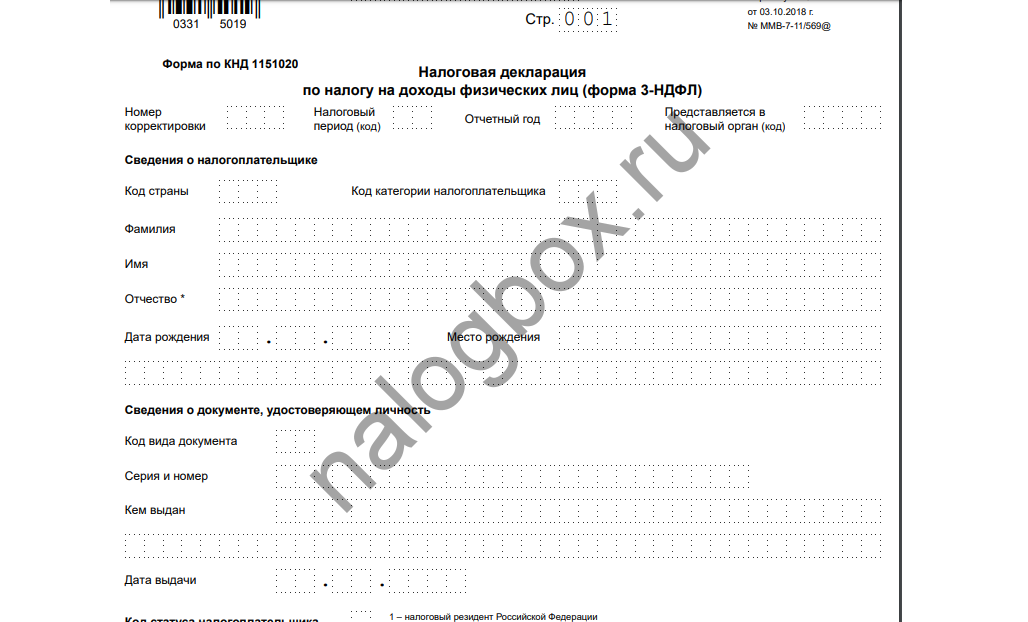

С доходов по ставке 13%, кроме дивидендов, можно получить вычеты, предусмотренные ст.218 — 221 НК РФ. Для этого нужно подать декларацию 3-НДФЛ с пакетом подтверждающей документации.

Кто платит НДФЛ с зарплаты: работник или работодатель?

В случае работы на другое лицо — фирму либо ИП — подоходный налог с зарплаты сотрудника платит работодатель, хотя реальным плательщиком НДФЛ является сотрудник.

Согласно ст.226 НК РФ работодатель является налоговым агентом Правительства России — исполняет задачу по исчислению, удержанию и перечислению в бюджет подоходного налога с трудовых облагаемых доходов своего персонала. Вдобавок к этому работодатель ежемесячно сдает в ИФНС отчетность о сотрудниках.

При нарушении функций налогового агента работодатель попадает под санкции ст.75 и ст.123 НК РФ — пеня и штрафы. Поэтому договориться с работодателем, чтобы он не удерживал НДФЛ с вашей зарплаты, а вы сами его платили, вряд ли получится.

Удержание налога происходит перед выплатой зарплаты, а далее в конце календарного месяца средства переводятся на счета Федерального Казначейства. Чтобы прекратить удержание НДФЛ с вашей зарплаты, воспользуйтесь вычетами и выберете способ получения «у работодателя» — тогда вместо возврата прежде уплаченного налога вы будете получать заработок полностью.

Итоги

- НДФЛ в России платят резиденты и нерезиденты. Резиденты платят за все облагаемые доходы, а нерезиденты — только за доходы, извлеченные в стране.

- По подоходному налогу существуют 5 ставок.

- Обязанность платить НДФЛ с зарплаты работающего физлица возложена на его работодателя.

- Можно вернуть уплаченный налог с помощью системы вычетов.