Размер штрафа за неуплату налога на доходы физических лиц — НДФЛ — в 2019 году зависит от количества просроченных месяцев и степени вины нарушителя. Чтобы ясно понимать, какие штрафные санкции грозят вам за несвоевременную оплату НДФЛ в 2019 году, разберем законодательную базу и приведем примеры по теме.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Ответственность за неуплату НДФЛ

Физические лица становятся плательщиками НДФЛ, если у них есть доходы из ст.209 Налогового кодекса России, которые не попадают в список исключений ст.217 кодекса. Основной доход гражданина — заработная плата, уплачивается у источника, а сам человек не ответственен за его перечисление в бюджет. Т.е. с зарплаты налог рассчитывает, удерживает и платит ваш работодатель, а вы получаете зарплату, уже урезанную на размер налога.

Этот способ называется «у источника», и его главная цель — лишение граждан возможности самостоятельно платить налог и пытаться уклониться от его уплаты. Механизм построен так, что работники не влияют на действия работодателя, а работодатель сам рискует попасть под санкции, если не будет исполнять возложенную на него функцию.

Все слухи о том, что Правительство РФ отменяет штрафы по НДФЛ, а налоговики не будут штрафовать за его неуплату, — как раз относятся к работодателям, их обязанностям ежемесячно переводить в бюджет налог с зарплат персонала: за несвоевременное перечисление НДФЛ фирмы не будут штрафовать при соблюдении определенных условий.

Что касается НДФЛ, который физические лица платят самостоятельно, то по нему есть 2 обязанности:

- подать декларацию 3-НДФЛ до мая года, который наступил после года получения дохода;

- уплатить сам налог — после подачи декларации и до 15 июля включительно.

При нарушении срока наступают сразу 2 санкции:

- штраф за НДФЛ за оплату не вовремя;

- пеня по налогу на доходы физических лиц.

Отдельный штраф с пеней начисляется за просрочку декларации.

Какой штраф за несвоевременную уплату НДФЛ в 2019 году:

- по ст.122 НК РФ — 20% от налоговой суммы;

- в случае умышленного деяния — 40% суммы.

Не стоит трактовать понятие умысла по собственным соображениям. Есть четкое разъяснение этого термина — подразумеваются действия в виде подделывания документов, мошеннических схем и пр. для снижения базы обложения. Поэтому для обычных физических лиц такой штраф по НДФЛ за несвоевременную оплату не грозит — к ним может применяться только первый вид неустойки.

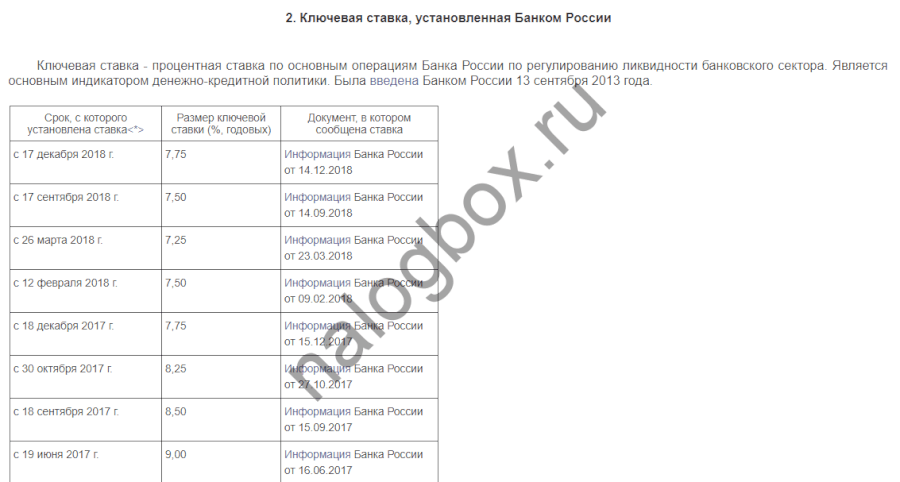

Пеня начисляется согласно ст.75 НК РФ — со следующего дня после просрочки уплаты НДФЛ, т. е. с 16 июля, и до погашения долга полностью за каждый календарный день. В соответствии с п.6 ст.6.1 НК РФ календарные дни — это все дни периода, включая и выходные, праздники. Пеня равна 1/300 ключевой ставки Центробанка, которая была утверждена на момент возникновения долга и меняется по мере изменения этой ставки. Вот ставки за последние годы:

Рассмотрим примеры.

Пример 1

Пример 2

Важно!

Пеня не может превышать сумму самого долга.

При наступлении одного из событий:

- сумма долга превысила 3 000 рублей;

- сумма долга не превысила 3 000 рублей, но прошло 3 года с момента ее образования,

ИФНС может начать принудительное взыскание подоходного налога с физических лиц: арест имущества, взыскание за счет денежных средств должника и т.д.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Итоги

- За просрочку налога нужно заплатить штраф в размере 20% от суммы долга.

- Также на любые просрочки независимо от остальных санкций начисляется ежедневная пеня.

- Если игнорировать требования об уплате налога ИФНС может взыскать долги в судебном порядке.