В связи с преобразованиями в сфере имущественного обложения населения и их воплощения в виде квитанций, в которых привычные налоги начислены в двукратных и трехкратных размерах, адресаты платежей стали интересоваться налоговым законодательством. На итоговую сумму к уплате влияют 2 основные величины: база и ставка. На последнюю влияют несколько факторов.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

От чего зависит налоговая ставка при расчете налога на имущество

Особенностью налога на жилье по сравнению с прочими фискальными платежами является то, что еще не завершена программа перевода его к единой базе обложения по данным ЕГРН. Земельный налог уже прошел этот этап и по всей стране исчисляется по единой методике. А налог на жилье еще 2 года будет в переходном состоянии, разделяясь на 2 методики расчета:

- по установленной БТИ (т. н. инвентаризационной стоимости);

- по установленной техниками из СРО (т. н. кадастровой стоимости).

По первой методике работают несколько оставшихся регионов, которые еще не успели массово переоценить имущество на своих территориях.

По этой причине в Налоговом кодексе России учтены метод расчета при использовании кадастровой оценки и метод расчета по БТИ, преференции по одной стоимости и преференции по второй. Также и налоговая ставка по налогу на имущество физ лиц определяется в зависимости от способа расчета.

Но помимо различий по методу исчисления базы обложения, ставки налога на недвижимое имущество физических лиц связаны с уровнем законодательства. Ведь это налог является местным, а значит, устанавливается местными законами каждого муниципалитета.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Кто устанавливает ставки налога на имущество физических лиц

Каждый город, каждый район издает собственный закон, решение, постановление городской или районной думой, и самостоятельно устанавливает налоговые ставки на имущество физических лиц.

Однако при этом муниципалитеты не способны выходить за лимиты ст.406 НК РФ. В соответствии с ней ставка налога на имущество физических лиц устанавливается отдельно для каждого типа облагаемой недвижимости.

При использовании старой методики расчета на федеральном уровне не была градации имущества по каким-либо критериям, а новая методики предполагает классификацию объектов на нежилые, жилые и прочие. В каждой группе есть особенности и уточнения.

Жилые:

- дома, квартиры и пр.;

- недостроенные жилые объекты;

- гаражи;

- хозяйственные постройки размером менее 50 кв.м, используемые для садоводческой, огороднической деятельности или являющиеся целью ИЖС.

- недвижимые комплексы, если в их составе присутствуют жилые строения.

Для них ставка может варьироваться от 0% до 0,3% — по усмотрению муниципалитета.

Нежилые:

- торговые и бизнес-центры;

- объекты, построенные под офисы, пункты общепита, бытовые услуги, торговые помещения.

Поименный список таких нежилых зданий ежегодно утверждается службами Правительства России. В этот же раздел входит недвижимость, если ее кадастровая стоимость выше 300 000 000 рублей. Для них принята повышенная ставка налога на имущество физических лиц — 2%. Муниципалитеты вправе понижать ее.

Для всех остальных видов недвижимости максимальная налоговая ставка на имущество физических лиц составляет 0,5%.

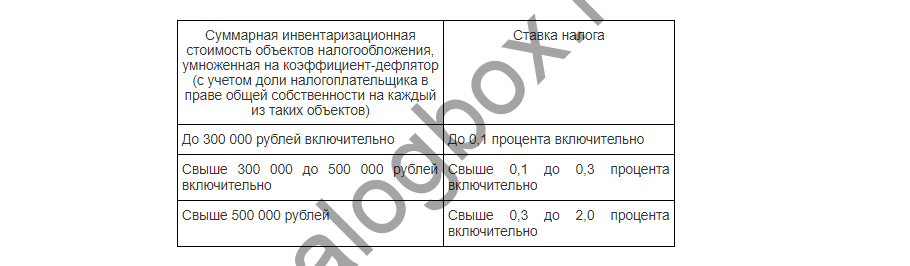

На сегодняшний день большинство регионов страны перешли к новому методу, но еще есть субъекты России, которые не успели провести все оценочные мероприятия и обновить данные ЕГРН — ведь Росреестр должен нанимать подрядчиков-оценщиков, которые будут переоценивать всю недвижимость — даже машино-места — на территории региона. Поэтому в ст.406 НК РФ в п.4 учтены отдельные ставки налога на имущество физических лиц по инвентаризационной стоимости.

Важно!

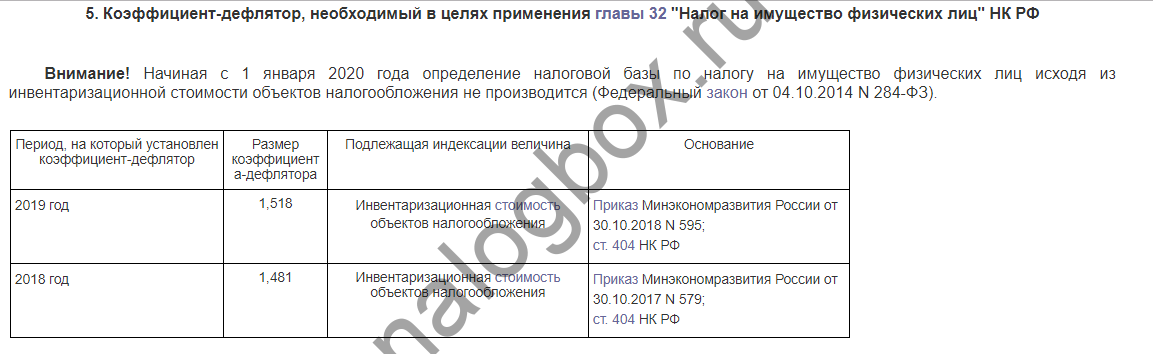

Первое отличие старого метода от нового — умножение ставки на коэффициент-дефлятор.

Стандартная формула исчисления налога — это умножение базы и ставки. В случае кадастровой стоимости Росреестр каждые 3 года (в Москве — 2) обновляет данные в ЕГРН, это позволяет оценке имущества расти соразмерно росту цен. А в случае старого метода такого обновления нет, и квартира, поставленная на учет в 2000-ом году, будет иметь ту же характеристику БТИ на 2019 год. Поэтому был предусмотрен коэффициент-дефлятор — увеличивающий ставку согласно темпам инфляции. За 2018 год он составляет 1,481 согласно приказу Министерства экономического развития № 579, принятому 30 октября 2017 года.

.

Фактически это прогрессивная шкала налогообложения — чем больше у лица недвижимости, тем больше он платит. Однако дифференциация слабая и узкая — при превышении стоимости 500 000 рублей действует предельная процентная ставка на налог на имущество физических лиц — 2%.

Муниципалитеты уполномочены утверждать разные налоговые ставки при уплате налога на имущество физических лиц в зависимости от итоговой базы (каждого объекта — при кадастровом методе, и общей стоимости всех объектов — при инвентаризационном), вида, территории нахождения, территориальной зоны.

Пример 1

С точки зрения старого метода важна общая сумма — 300 000 + 300 000 + 300 000 = 600 000 рублей. На такую сумму применяется максимальная ставка в 2%. А если бы на местности был осуществлен переход, то имела бы значение не общая сумма, а стоимость каждого дома.

Размер налоговой ставки на имущество физических лиц в 2019 году

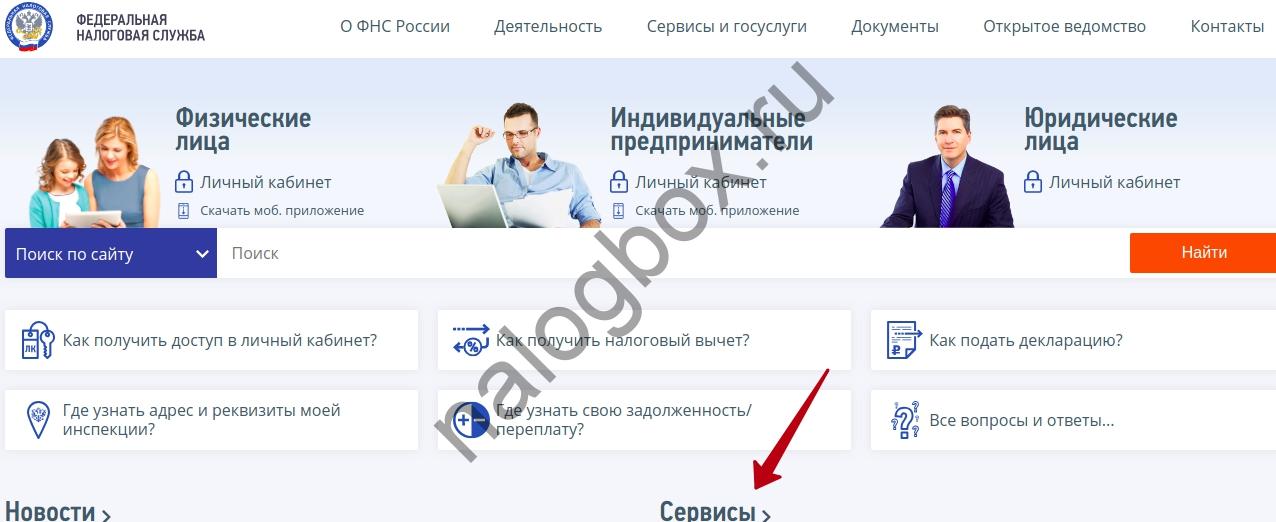

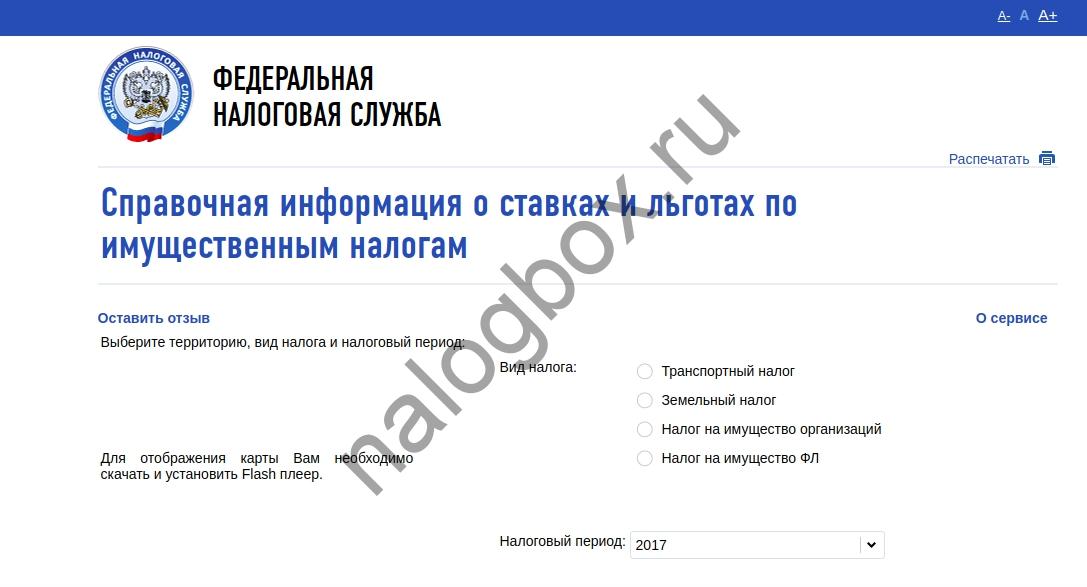

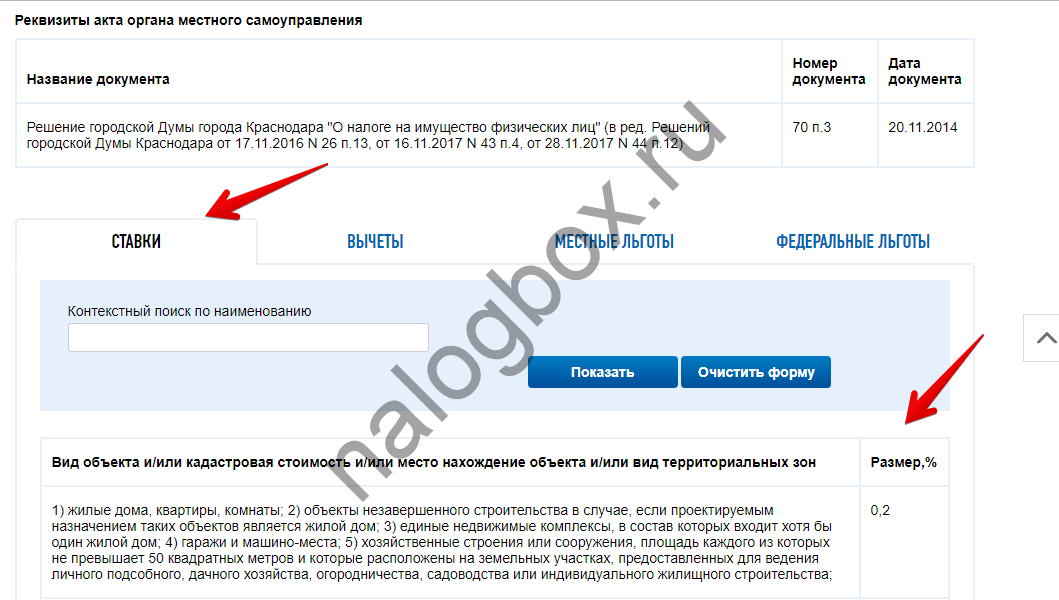

Узнать величину налоговой ставки на имущество физических лиц в своей местности вы можете через услуг ФНС на официальном сайте Службы. Как ею пользоваться:

- Войдите на сайт ФНС.

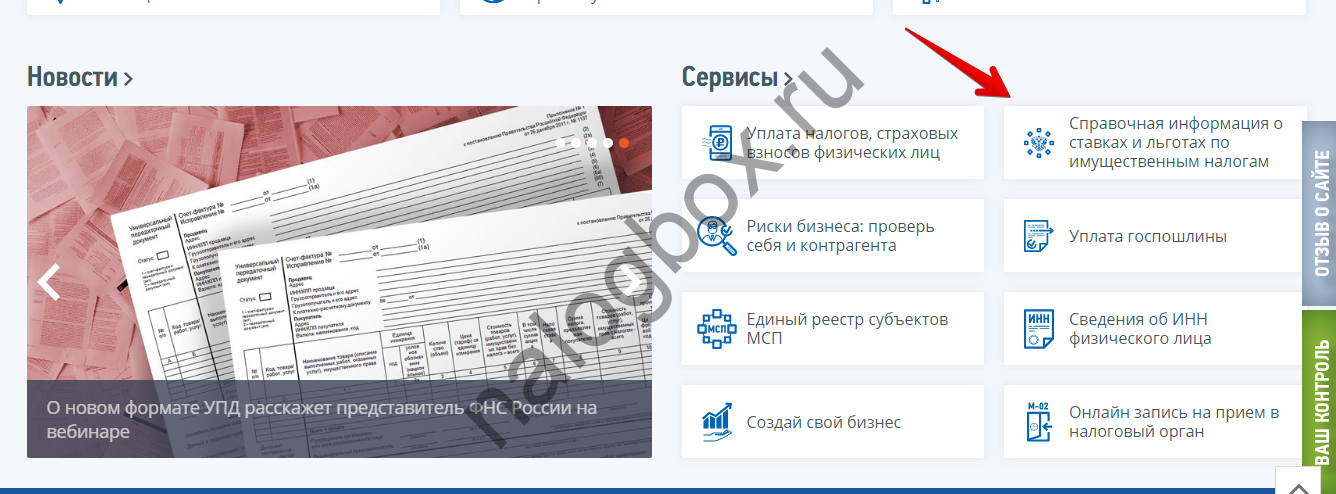

- Спуститесь к разделу сервисов и выберите услугу «Справочная информация…».

- Вас переведут на другую страницу.

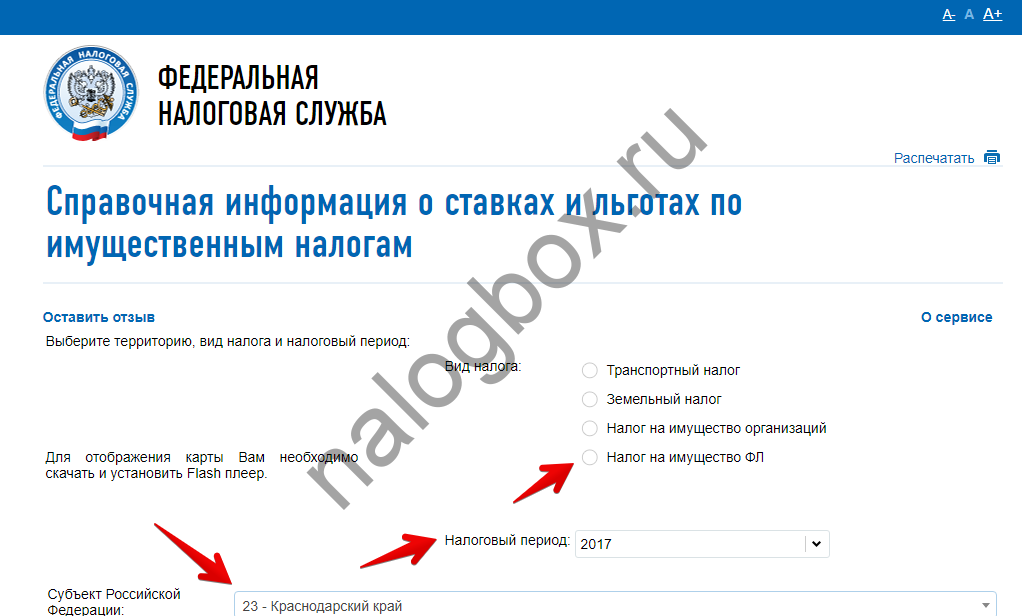

- Здесь укажите параметры фильтра — налог на имущество, год — текущий, и административно-территориальную единицу.

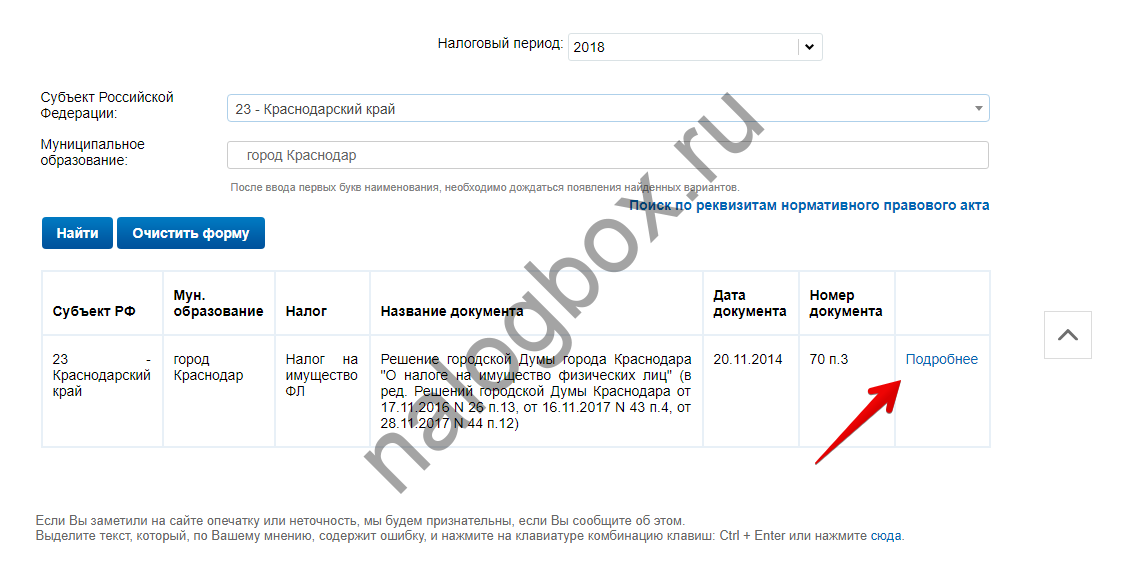

- Система найдет закон этой территории.

- Откройте закон.

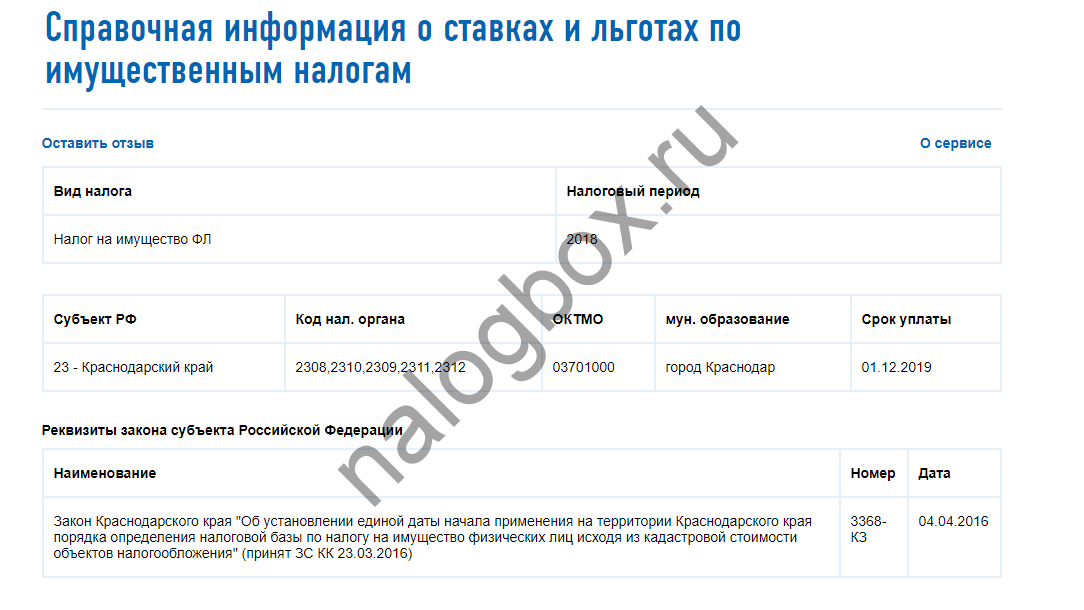

Система предоставляет справку в табличном виде.

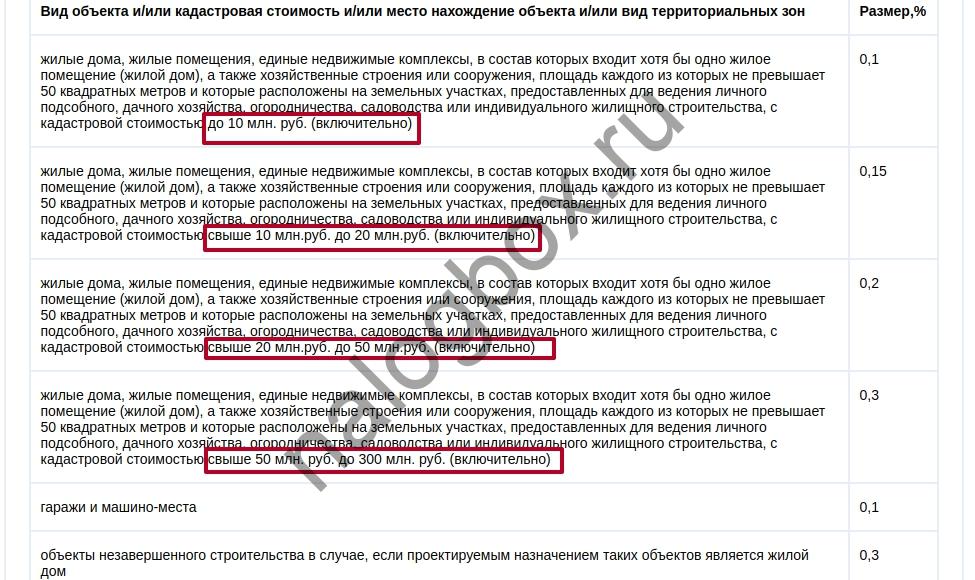

В столбце ставок просмотрите, как рассчитывается налоговая ставка на недвижимость в этой местности. Например, в Краснодаре принято решение Думы № 70. По нему ставка налога на жилой дом для физических лиц равна 0,2% — в 2 раза выше значения из кодекса, а ставка налога на имущество физических лиц для строений и сооружений нежилого назначения, наоборот, ниже — 0,7% (федеральная — 2%), и ставка для остальных видов имущества такая, как в НК РФ — 0,5%.

Как видно из справки, в Краснодаре нет ставок для имущества, оцениваемого по старому методу. Это значит, что либо город перешел полностью на новый метод, либо в нем действуют тарифы из НК РФ.

Важно!

Если законом муниципалитета не установлены ставки налога на имущество физических лиц, то при исчислении ИФНС использует федеральные размеры.

Иной пример — закон Москвы № 51. В соответствии с ним в столице решили определить ставки налога на имущество физических лиц по прогрессивной шкале, причем основная масса населения будет пользоваться минимальным тарифом, т. к. обладателей собственности ценой более 10 000 000 рублей в России — меньшинство.

Если же имущество стоит еще больше, то для него применяется отдельная ставка 2%.

Таблица ставок налога на имущество физических лиц

Узнать ставку налога на имущество физических лиц можно на сайте ФНС — через описанный сервис, или при посещении своей инспекции. Ориентиром являются федеральные тарифы, местные значения не могут выходить за пределы федерального уровня:

|

Имущество |

Процентная ставка |

|

Жилье, оцениваемое по кадастровой стоимости |

0 — 0,3 |

|

Нежилые объекты, используемые под офисы, торговые точки, пункты общепита, а также недвижимость дороже 300 000 000 рублей |

0 — 2 |

|

Остальное имущество |

0 — 0,5 |

|

При общей инвентаризационной стоимости имущества менее 300 000 рублей |

0 — 0,1 × 1,481 |

|

При общей инвентаризационной стоимости 300 001 — 500 000 рублей |

0,1 — 0,3 × 1,481 |

|

При общей инвентаризационной стоимости более 500 001 рублей |

0,3 — 2 × 1,481 |

Итоги

- Ставки по налогу утверждаются НК РФ и территориальными властями.

- Муниципалитеты вправе устанавливать изменение налоговой ставки на имущество физических лиц в диапазонах ст.406 НК РФ.

- Ставки для собственности, оцениваемой по кадастровой стоимости, и собственности, оцениваемой по инвентаризационной стоимости, различаются.

Здравствуйте, можете обьяснить почему за 2017 год налог за имущество физ лиц составлял 14.765₽ , а за 2018 год уже 24852₽?