В связи с преобразованиями в имущественном налогообложении и увеличением налогов для граждан владельцы недвижимости проявляют интерес к законодательству — а являются ли они плательщиками и как освободиться от налогового бремени?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Кто должен платить налог на имущество физических лиц?

Граждане облагаются налогом на имущество физических лиц в соответствии с главой 32 Налогового кодекса России, и согласно ей налог за квартиру должен платить собственник — в ст.400 НК РФ плательщиками признаются обладатели объектов обложения, имеющие на них право собственности.

Из этого положения вытекает, что не все объекты недвижимости облагаются, а следовательно, и не все собственники недвижимых вещей являются плательщиками, так кому же приходит налог на имущество физических лиц? Согласно ст.401 НК РФ подлежат обложению:

- жилые объекты — дома, квартиры, комнаты, доли в праве собственности;

- гаражи и машино-места;

- недостроенные сооружения;

- иные объекты.

- Под последний пункт фактически попадает любое имущество, поэтому владельцы любых недвижимых объектов, имеющих фундамент, могут оказаться налогоплательщиками налога на имущество физических лиц, даже просто фундамент без стен подпадает под ст.401 НК РФ и будет облагаться, если поставить его на кадастровый учет.

Внесение записи в ЕГРН — основное условие для обложения, ведь ИФНС узнает о недвижимых сооружениям от Росреестра, который передает все новые права и сведения из ЕГРН. Если ваше имущество не стоит в ЕГРН на учете, то инспекция может не знать о нем (кроме случаев, когда ИФНС узнала о нем еще до создания базы ЕГРН).

С одной стороны, вы не будете платить налог за такой дом, но с другой — рискуете попасть под санкции в случае обнаружения уклонения от налоговой обязанности. Ведь в ЕГРН вносится дата возникновения права собственности по документу-основанию.

Если вы не хотите подобных разбирательств, то можете подать в ИФНС сообщение о наличии объектов, о которых она не знает, налог на имущество физических лиц платить придется, но в рамках налоговой амнистии вам «простят» долги прошлых лет.

К тому же можете воспользоваться льготами — федеральными по ст.407 НК РФ и муниципальными — по местному закону. Кроме того по ст.403 НК РФ с жилого имущества вычитается часть площади, что уменьшает налог, а нежилые объекты вы можете перевести в хозяйственные и творческие помещения и также не платить — согласно ст.407 НК РФ льготным плательщиком налога на имущество физических лиц является собственник хозяйственных сооружений до 50 кв.м и помещений для профессиональной творческой деятельности независимо от площади.

Важно!

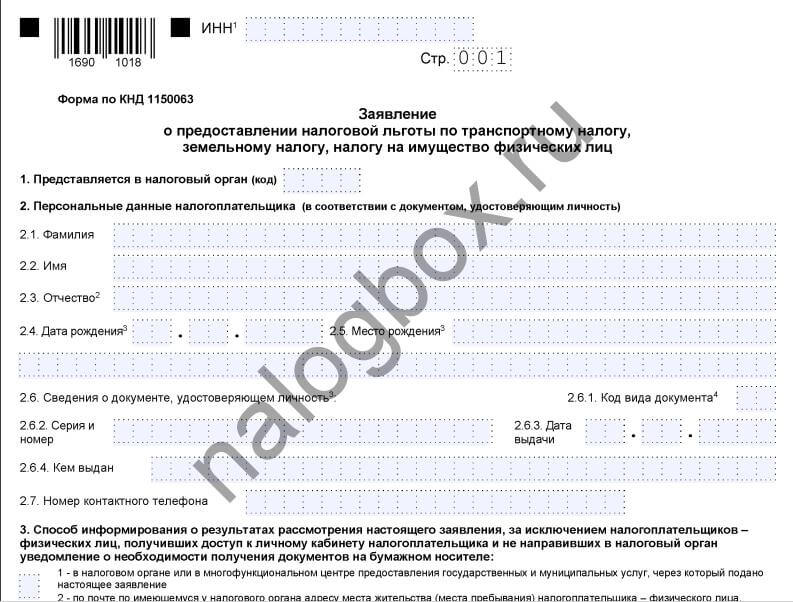

Для получения льготы нужно подать в ИФНС заявление, иначе вы не получите освобождение.

Актуальная версия заявления находится здесь.

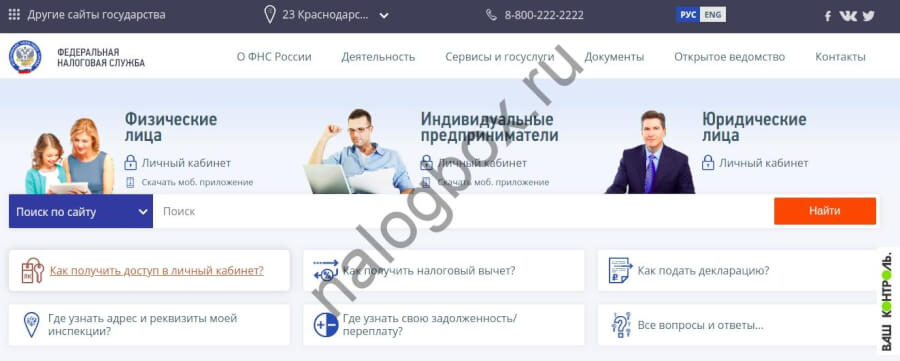

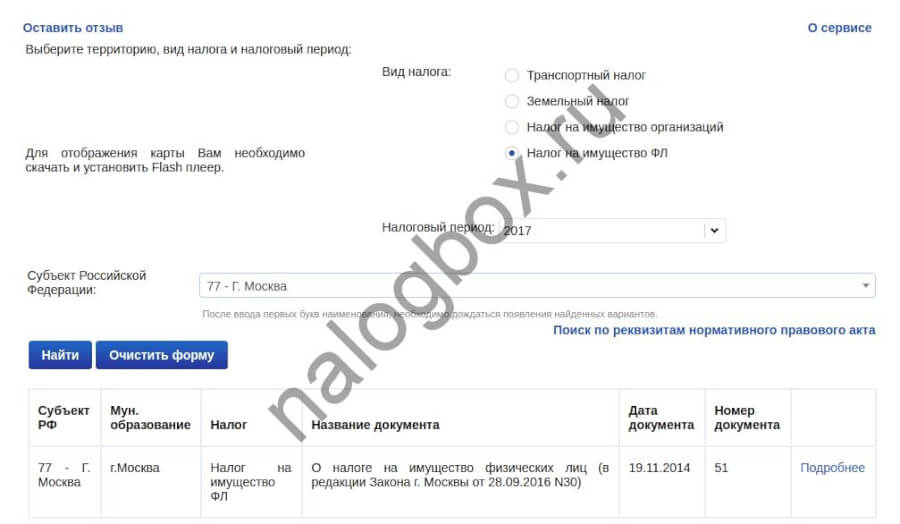

Возможно, что вы — льготник местного уровня. Узнайте, можете ли вы не платить налог на имущество, через инструкцию на сайте ФНС России:

- Войдите на сайт ФНС.

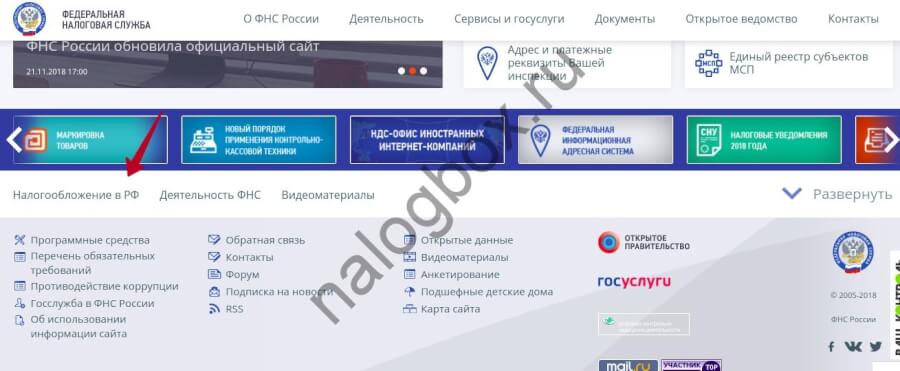

- Спуститесь к разделу налогообложения в России.

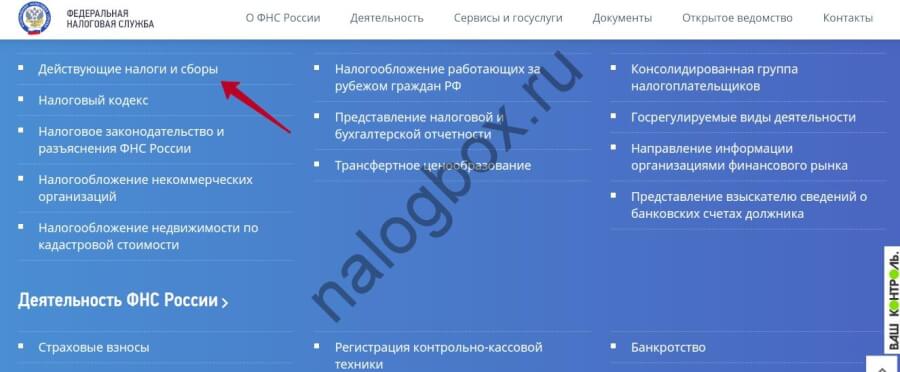

- Откройте страницу действующих платежей — налогов и сборов.

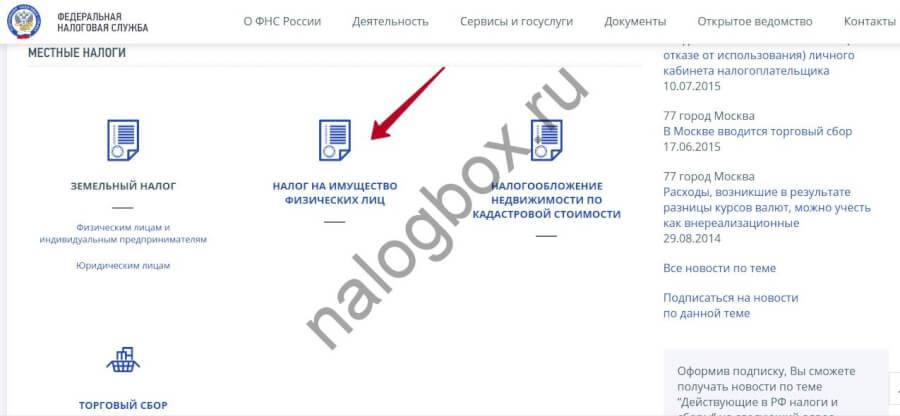

- Найдите в блоке местных налогов налог на имущество для граждан.

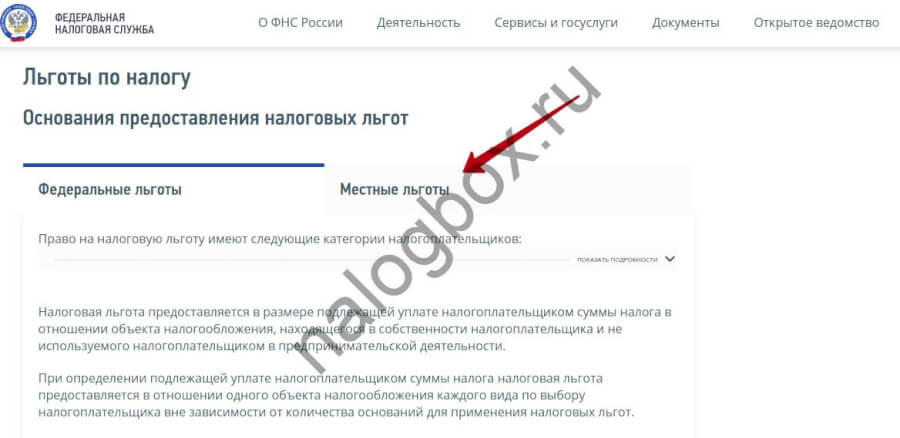

- На странице платежа найдите блок про льготы.

- Переключитесь на вкладку местных льгот.

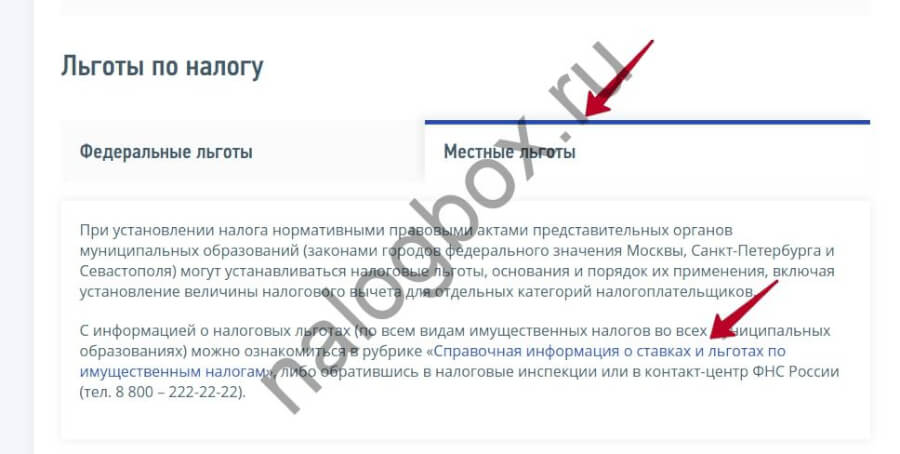

- Здесь перейдите к сервису для поиска информации о местных ставках и льготах.

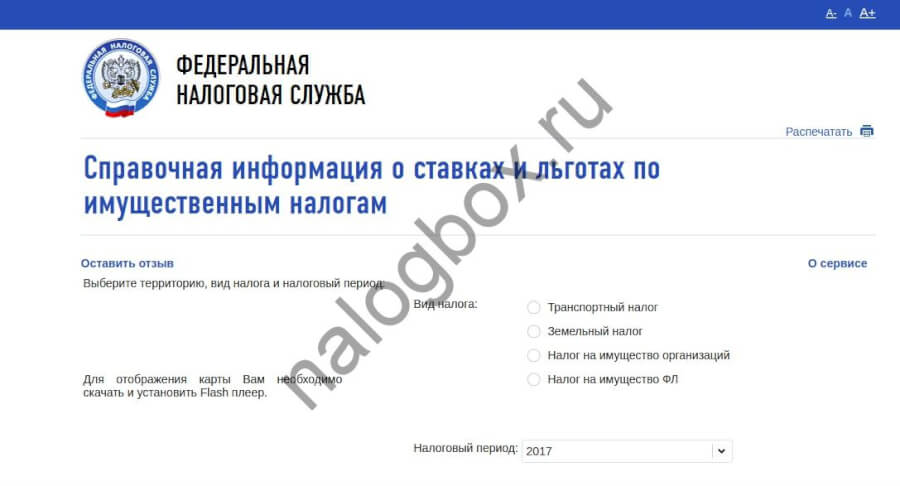

- Примените фильтры сервиса и нажмите на кнопку поиска.

- Откройте выданный закон.

.

Важно!

Даже если вы льготник, но имеете несколько объектов одного вида, то освобождение получите только по одному из них, за второй, третий и т.д. необходимо платить.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Кто платит, если документальный плательщик недееспособен?

Собственником имущества могут быть недееспособные граждане — дети или лица, не осознающие собственные действия (недееспособные) либо осознающие, но имеющие проблемы с волей (ограниченно дееспособные — страдающие наркотической, алкогольной и прочими видами зависимости).

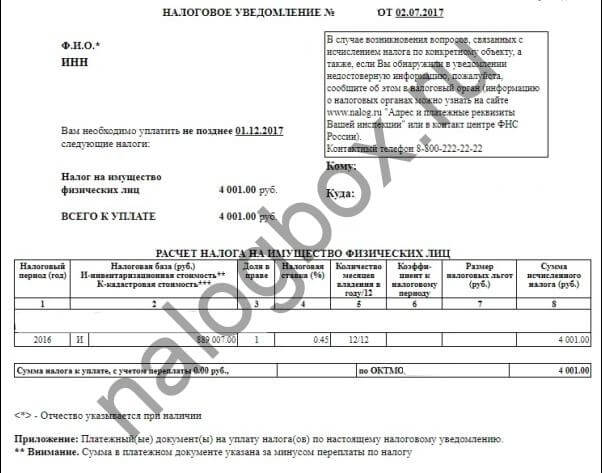

Согласно общему налоговому законодательству они тоже являются плательщиками — они числятся в базе «АИС-налог», на них оформляются налоговые уведомления и высылаются вместе с платежными извещениями.

Вид квитанции:

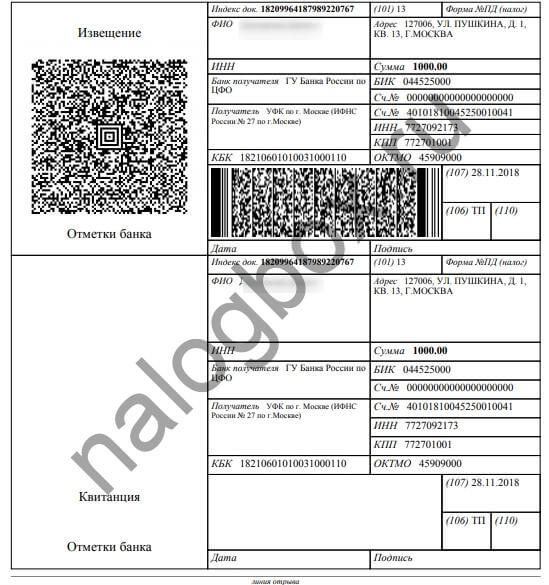

Но оплату за этих лиц обязаны производить их законные или уполномоченные опекуны. Законными опекунами являются родители — для детей, уполномоченными — для недееспособных. Ограниченные в дееспособности имеют попечителей.

Фактически налог на имущество физических лиц берут с них — опекунов и попечителей, т. к. недееспособные или ограниченно дееспособные граждане не могут самостоятельно распоряжаться собственными финансами и имуществом. Но при этом опекуны и попечители должны указывать в квитанции в графе, кто платит налог на недвижимость, — собственника, чтобы не произошло расхождения в бюджетной системе.

Если в квитанции плательщиком будет опекун, а по уведомлению — реальный собственник, то платеж уйдет в «никуда» и в течение 3 лет будет храниться в бюджетной системе в виде неидентифицированной транзакции, а далее их уже нельзя будет вернуть. В то же время задолженность не будет погашена — следовательно, возникнет просрочка платежа с начислением ежедневной пени и штрафом от 1 000 рублей.

Поэтому опекуны и попечители должны либо завести на опекаемых и подопечных счета или карты, чтобы с них оплачивать налоги в режиме онлайн, либо идти в банк и платить в окне приема. Оплачивать со своей карты или счета или электронного кошелька не рекомендуется — система сформирует автоматическую квитанцию с именем владельца карты, счета, кошелька в качестве плательщика.

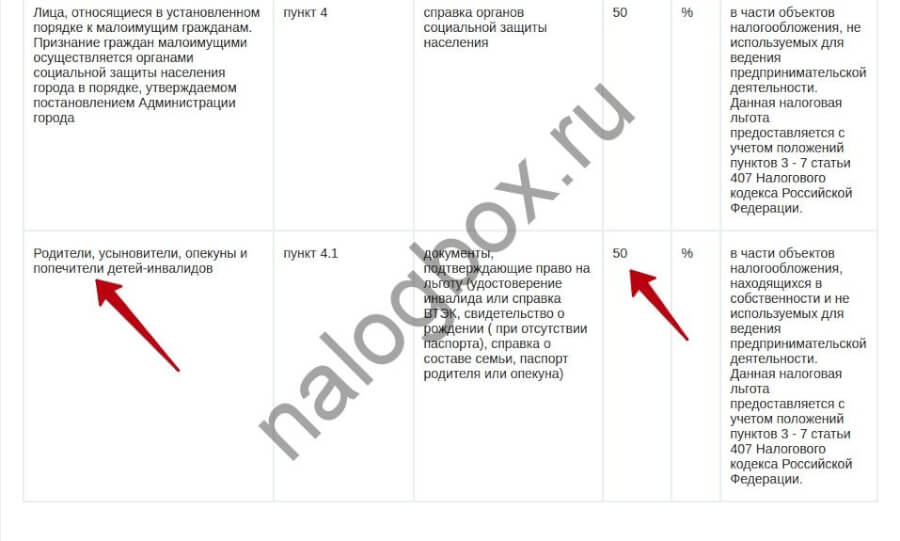

Такие категории лиц — дети, недееспособные — по местным законам зачастую имеют льготы, и их получение также предусмотрено опекунами и попечителями: они подают заявление от имени опекаемых и пользуются освобождением при расчете по имуществу опекаемых. Например, в Ростове-на-Дону дается льгота детям-инвалидам:

Итоги

- Налог на имущество физ лиц платит собственник недвижимости, признаваемой объектом обложения по ст.401 НК РФ.

- Если ваши постройки и сооружения не стоят на учете в ЕГРН, то инспекция не будет знать о них, но при обнаружении сокрытия вам могут быть начислены налоги за прошлые годы.

- За детей, ограниченных в дееспособности и недееспособных лиц платят опекуны и попечители.