Как узнать КБК для 3-НДФЛ за 2018 г.

При покупке и продаже квартиры

КБК штраф за несвоевременное предоставление декларации в 2019 г.

При заполнении деклараций и квитанций граждане сталкиваются с различными аббревиатурами и показателями, которые важно правильно указать. Декларация 3-НДФЛ в первых двух листах — титульной и разделе 1 содержит большое количество кодов и номеров, один из которых — КБК. Где его найти и как записать?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как узнать КБК налога для 3-НДФЛ за 2018 год?

В декларации 3-НДФЛ сложнее всего заполнить листы с доходами и вычетами и даже раздел 2 требует сосредоточенности и вычислений, а титульный — указания многочисленных данных. Лист раздела 1 — самый легкий и быстрый по заполнению, в нем требуется указать только 3 значения:

- КБК;

- ОКТМО;

- сумма к уплате или к возврату.

Строка 020 в 3-НДФЛ предназначена для указания КБК. Почему этот код так важен? Действующая в России бюджетная система делится на 3 уровня — федеральный, региональный и местный, а также каждые вид поступлений имеет свой код. Подобные коды необходимы для упорядоченности и учета всех доходов и расходов консолидированного бюджета.

Указывая КБК для заполнения декларации 3-НДФЛ, вы идентифицируете сущность своего отчета — чем подытожены все расчеты: поступлений в бюджет или возмещением из бюджета. В зависимости от кода формируется база ежегодных движений в казне государства.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

КБК для физ лиц в декларации 3-НДФЛ

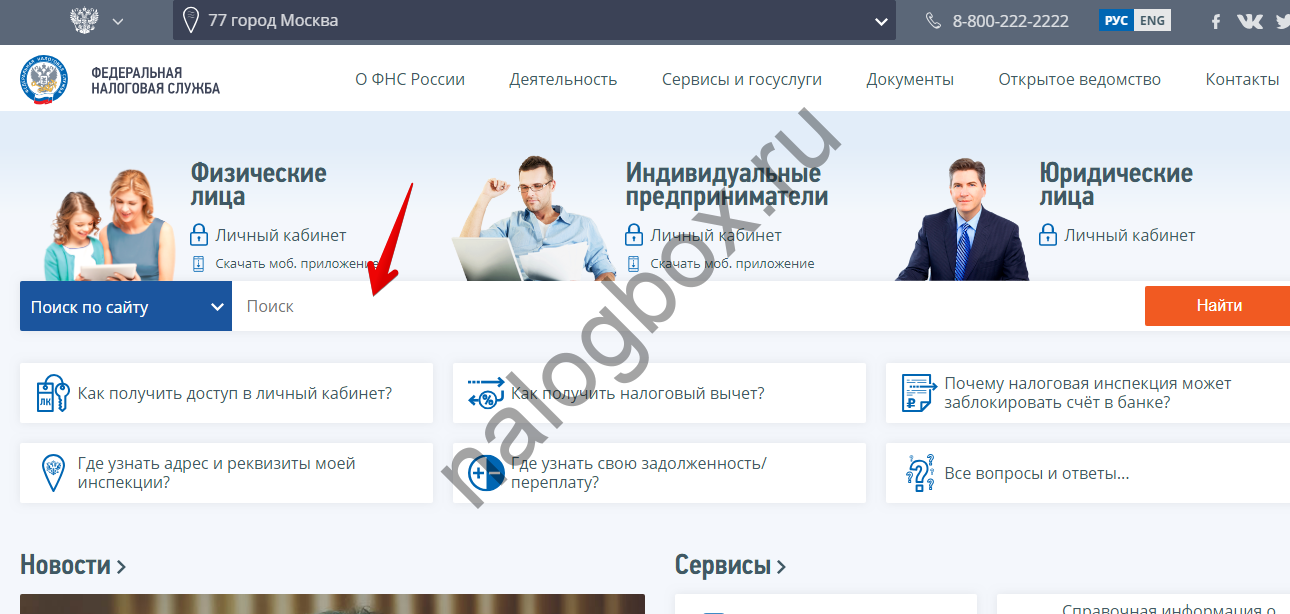

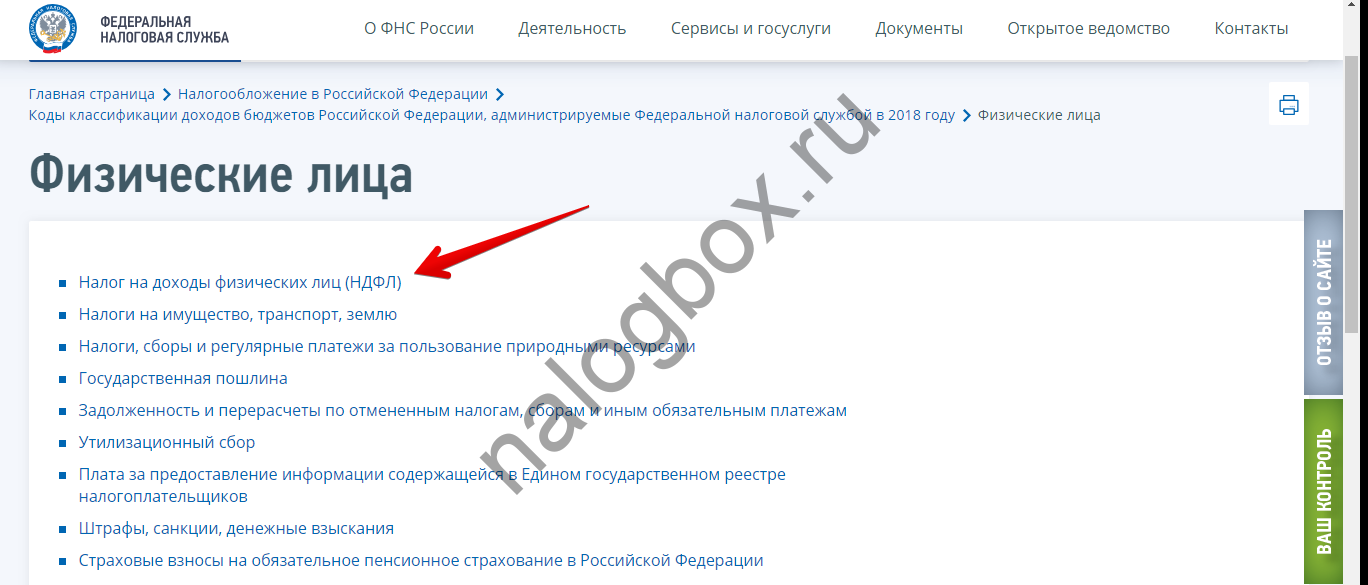

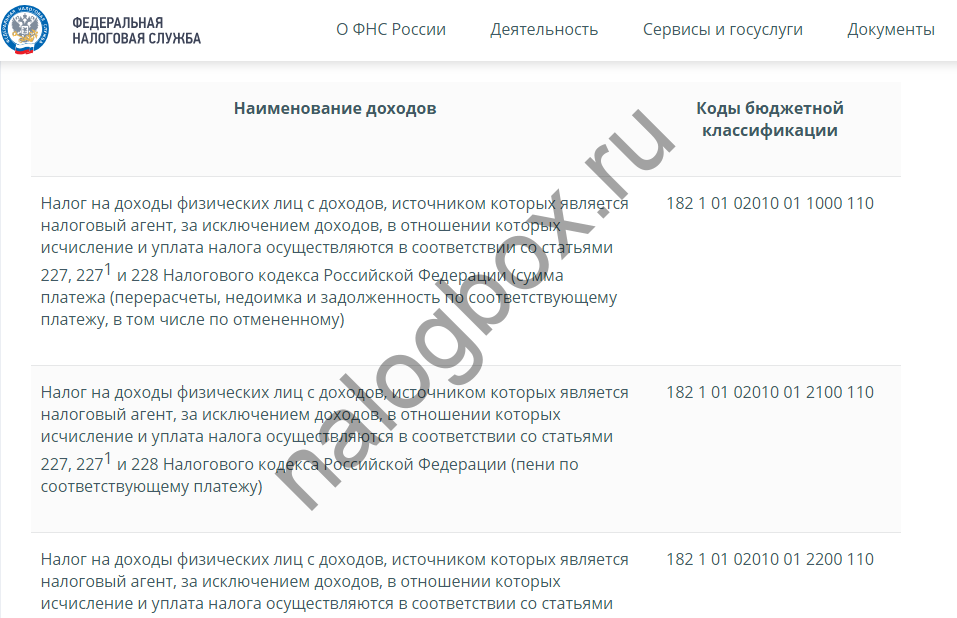

Код бюджетной классификации в 3-НДФЛ за 2018 год для физических лиц вы можете посмотреть на сайте ФНС России. Как это сделать:

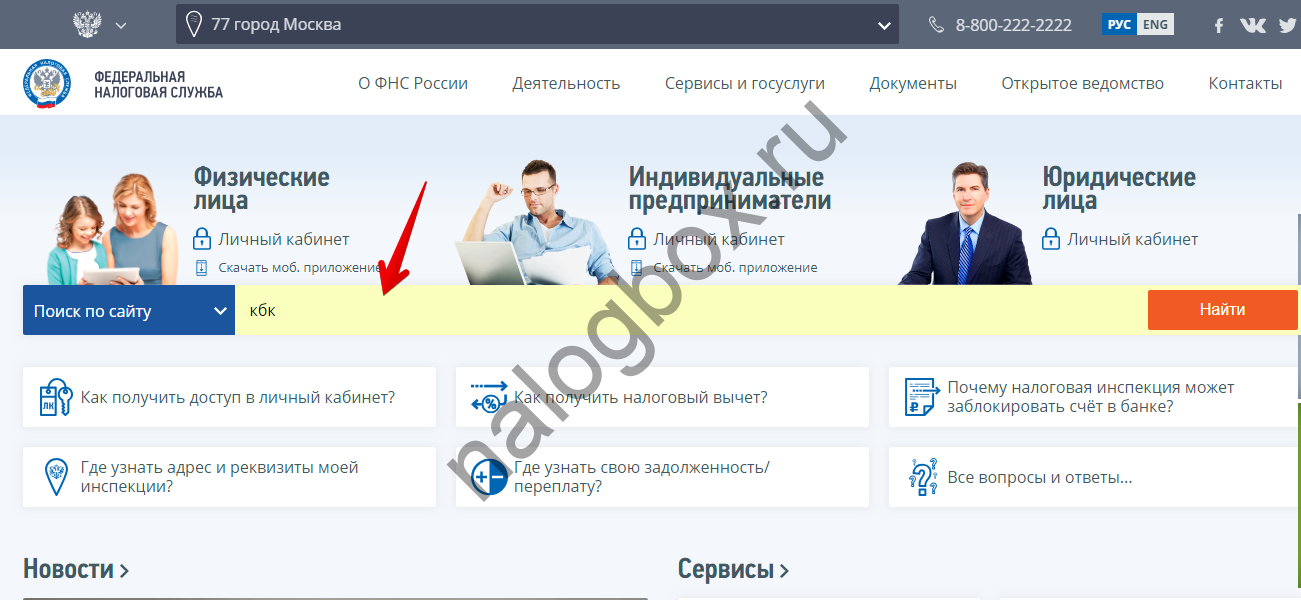

- Откройте сайт ФНС и на главной странице найдите графу для поиска.

- В строке поиска укажите — «КБК».

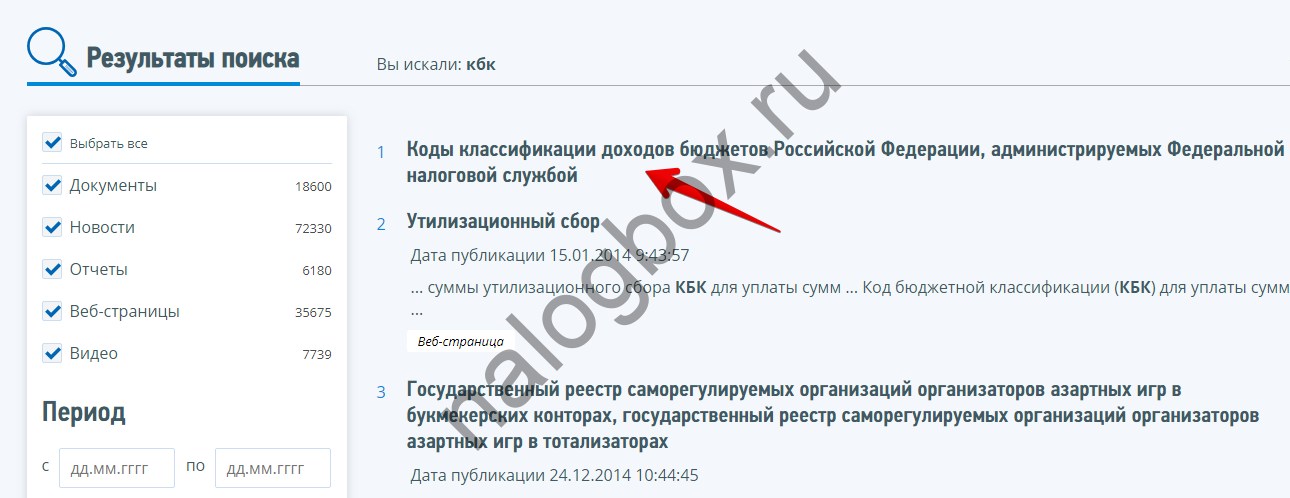

- В выданных данных выберите первую строку — коды.

- В загруженной странице нажмите на вид плательщика.

- Выберите налог.

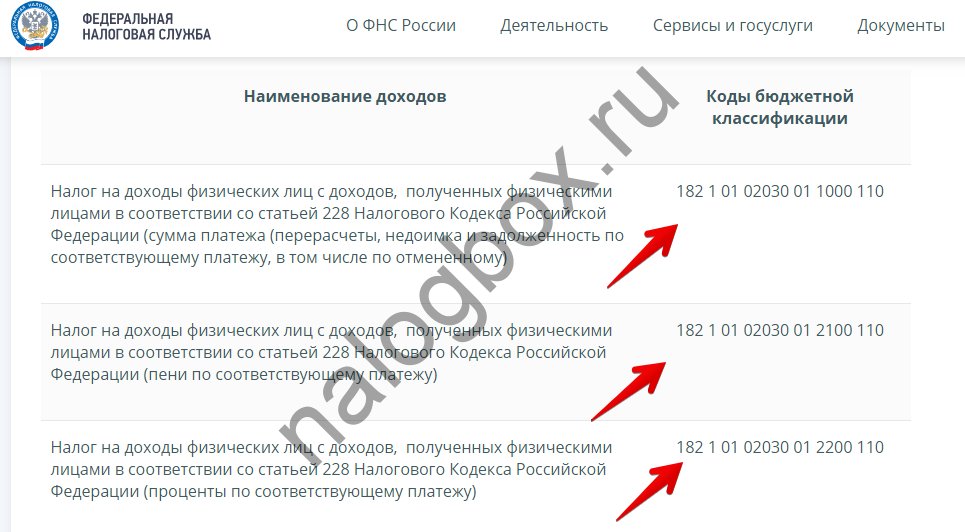

- Перед вами откроется таблица с кодами. Здесь нужно выбрать КБК в 3-НДФЛ, который подходит для вашей ситуации — уплата налога, перерасчет, пеня и пр.

КБК в 3-НДФЛ для ИП за 2018 год

Индивидуальные предприниматели подают декларацию 3-НДФЛ в 2 случаях:

- они работают на общей системе налогообложения;

- они работают на спецрежиме, но в части доходов облагаются подоходным налогом.

А за доходы, не связанные с индивидуальным предпринимательством, такие лица являются обычными гражданами — физическими лицами, и вписывают тот же КБК по уплате НДФЛ физического лица для 3-НДФЛ.

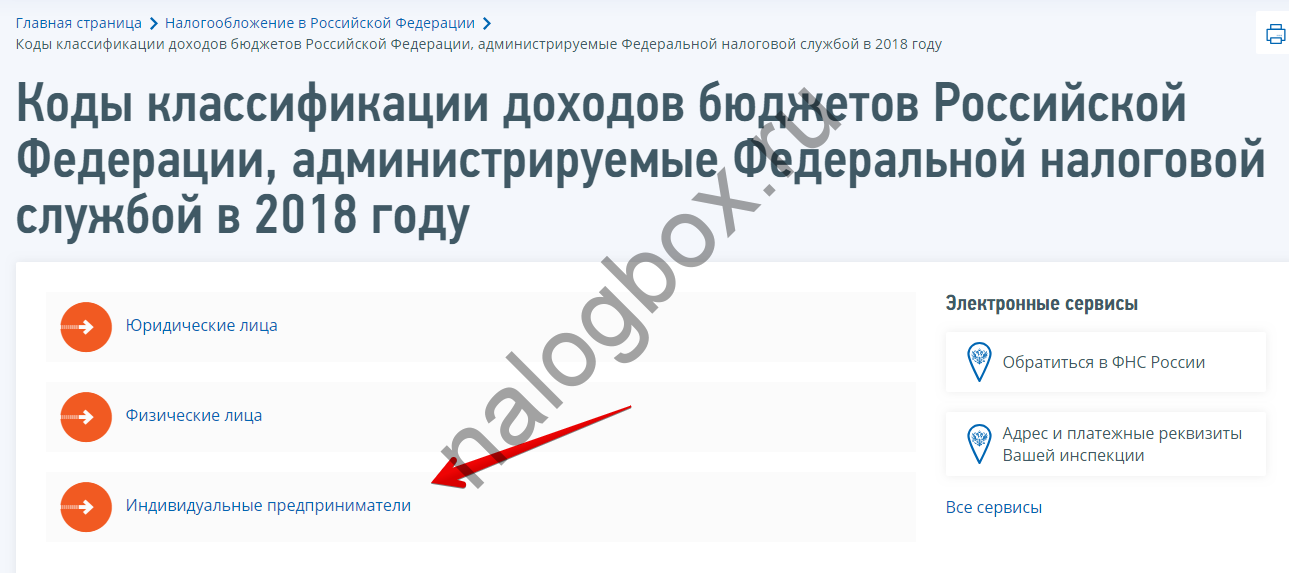

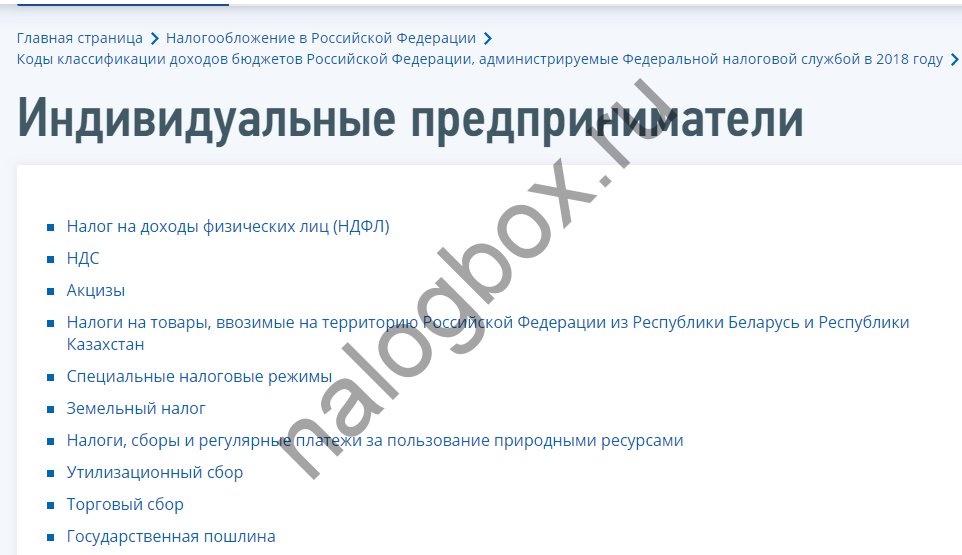

Как найти коды для ИП:

- При выборе плательщика перейти к предпринимателям.

- Здесь так же выбрать подоходный налог.

- В таблице будут все необходимые вам коды.

КБК на возврат НДФЛ за лечение

Возврат налога за расходы на лечение и пр. относится к вычетам — имущественным, социальным, стандартным или специальным. Возврат в таких случаях может быть разный:

- полный возврат уплаченного налога за прошедший календарный год (один и 3 последних лет; в одной декларации заполняются данные по одному году);

- получение вычета по месту работы — подача заявления работодателю, чтобы он прекратил взимать подоходный налог с вашей зарплаты; здесь нет возврата, но на время прекращается обложение вас налогом.

Чаще всего за лечение используют первый вариант. При этом КБК в 3-НДФЛ при оформлении вычета будет такой же, как и при уплате, но вместо цифры 3 в коде используется цифра 1:

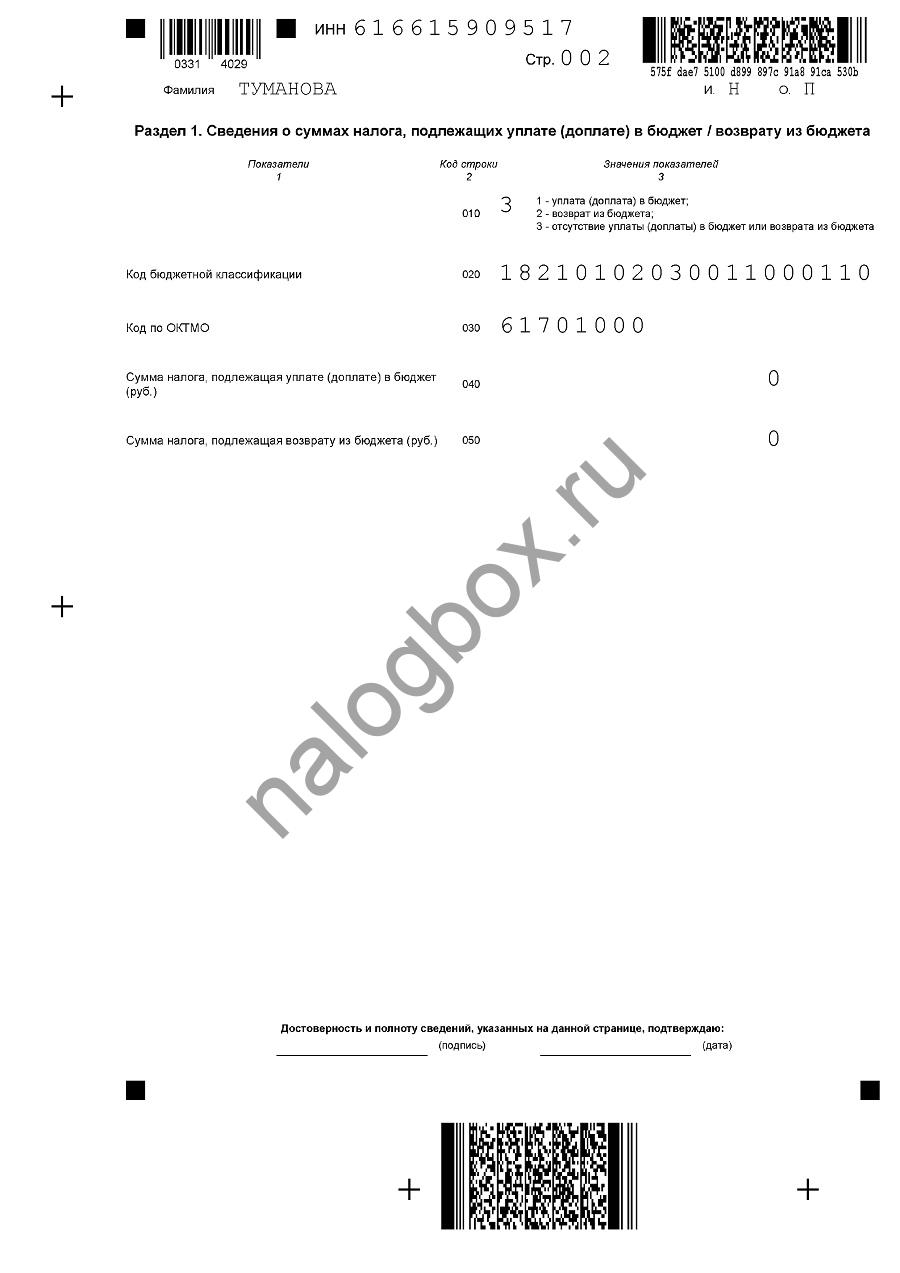

КБК в 3-НДФЛ при продаже автомобиля

Продажа машины является операцией, влекущей возникновение у продавца дохода, облагаемого НДФЛ. Даже если вы использовали вычет или предъявили расходы на покупку машины и свели базу обложения к нулю, вам необходимо заполнить декларацию и сдать в срок.

Даже если сумма равна нулю, в разделе 1 вы отмечаете отсутствие уплаты в бюджет, а в графе суммы указываете «0», при этом КБК от продажи автомобиля в 3-НДФЛ будет таким:

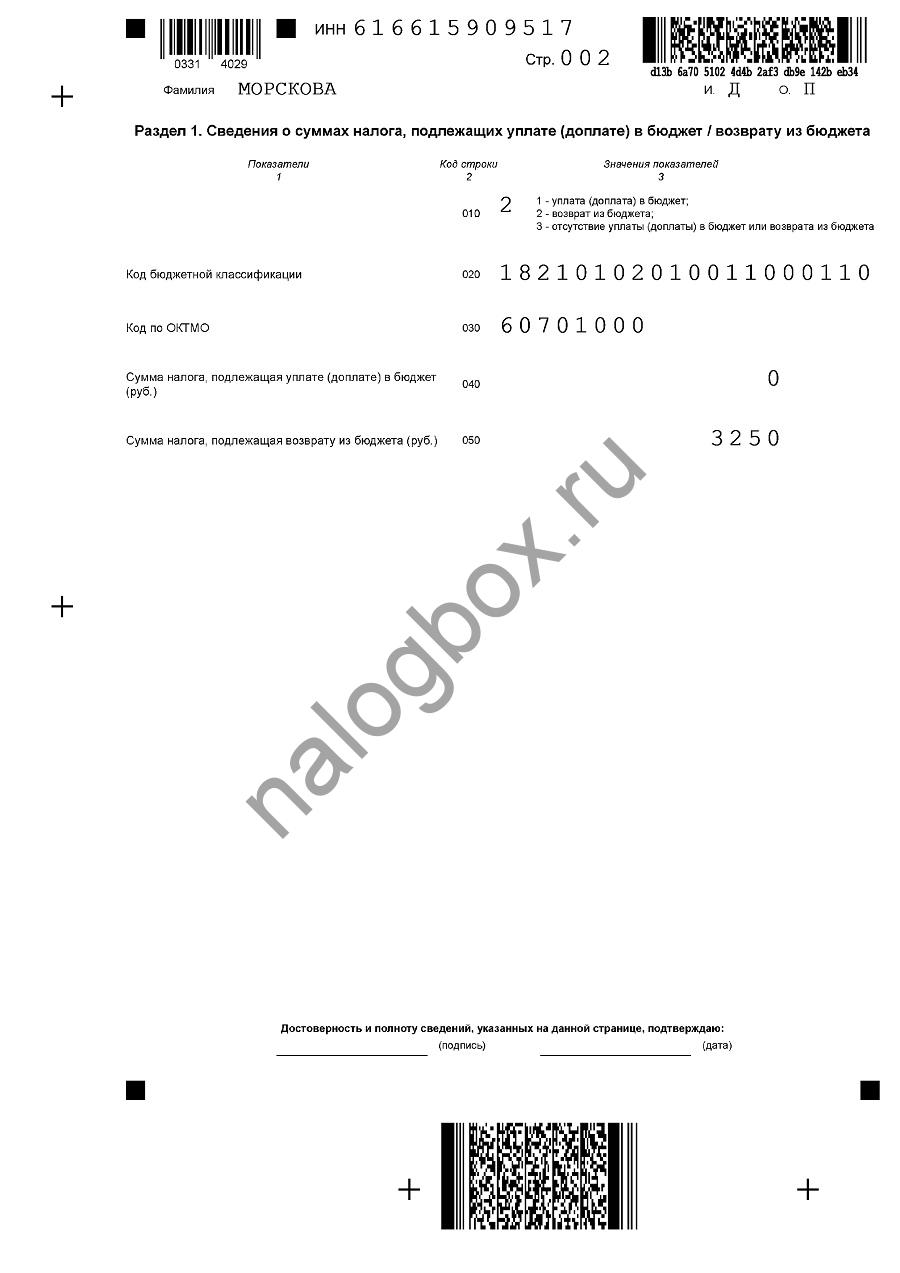

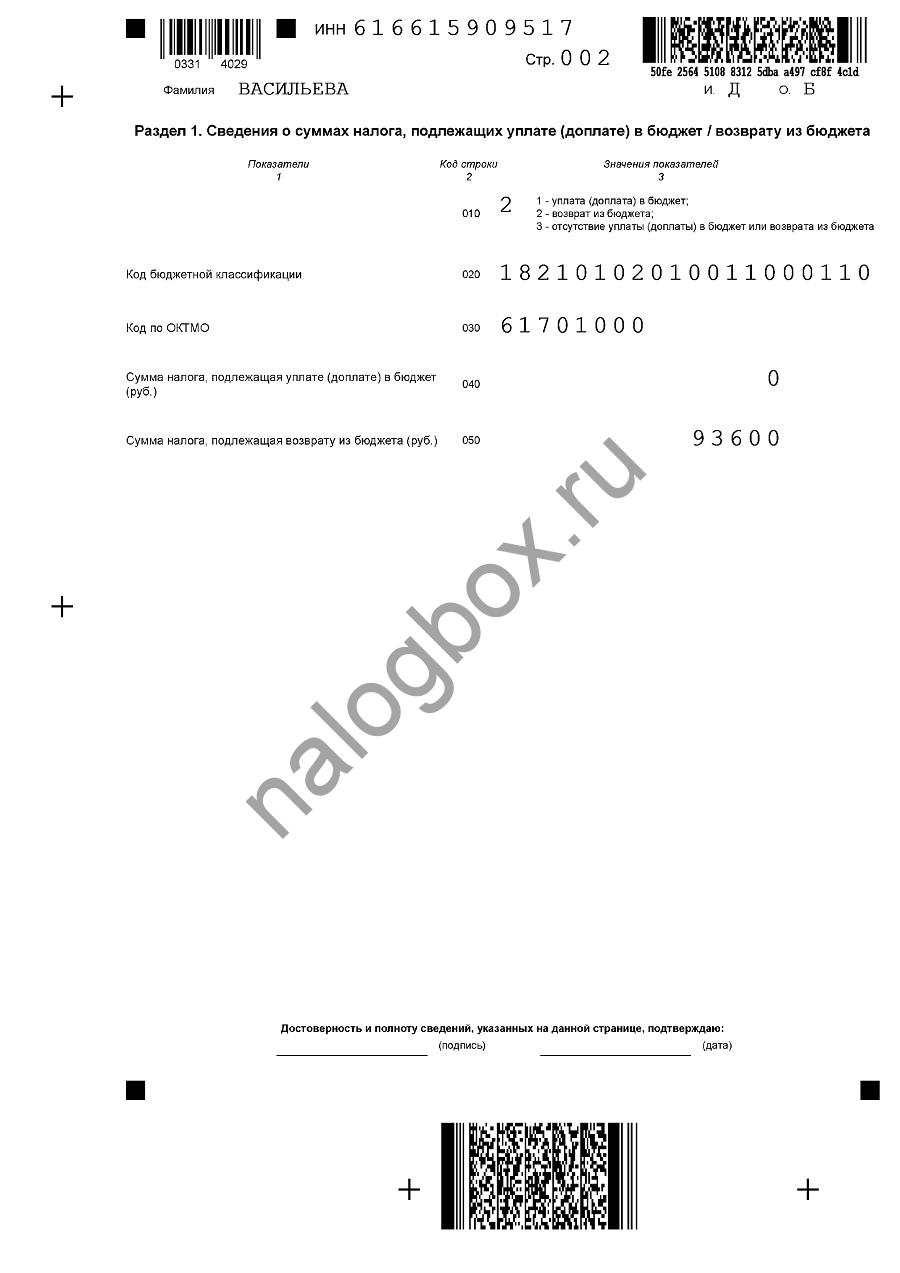

КБК в 3-НДФЛ при покупке и продаже квартиры

Продажа квартиры отражается в отчете точно так же, как и продажа машины. А покупка недвижимости дает покупателю право воспользоваться правом на возмещением 13% от расходов на квартиру, т. е. имеет место возврат из бюджета. КБК для 3-НДФЛ в 2018 году на имущественный вычет таков:

.

Важно!

Если вы получаете вычет у работодателя, вы также заполняете декларацию и вам нужны и КБК, и другие реквизиты.

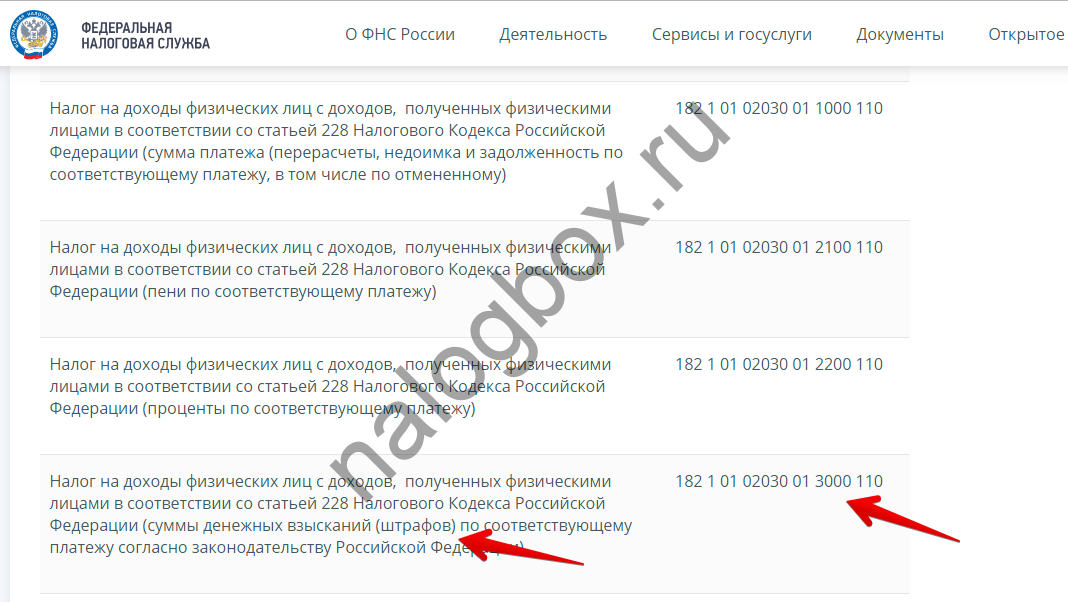

КБК штраф за несвоевременное предоставление налоговой декларации в 2019 году

В декларации штрафы не указываются, эти отчеты предназначены исключительно для отражения налогов — к уплате или возврату. Но если вы допустили налоговое правонарушение и были оштрафованы, вам необходимо оплатить его в срок, указанный в налоговом уведомлении или требовании.

ИФНС всегда прикладывает к письму квитанции с реквизитами для правильной транзакции. При потере таковых вы легко можете самостоятельно оплатить налог — например, с карты или электронного кошелька, зная КБК и другие реквизиты.

Посмотреть КБК по штрафам можно также на сайте ФНС в указанном разделе кодов бюджетной классификации:

Итоги

- Для каждого вида платежа существуют свой бюджетный код.

- Если вписать неправильный КБК в декларацию, это будет основанием для отказа по ней и необходимости подавать корректировочный отчет.

- Актуальные коды можно посмотреть на сайте ФНС России.

Спасибо Вам за полезную информацию!