За какой период можно вернуть стандартный налоговый вычет на ребенка

Как получить налоговый вычет на детей за прошедшие года в налоговой инспекции

Как получить налоговый вычет на ребенка-инвалида за прошлые годы

Возможность возврата налога на детей через налоговую предусмотрена п. 4 ст. 218 НК. В статье расскажем об особенностях заполнения декларации и сроках ее подачи.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

За какой период можно вернуть стандартный налоговый вычет на ребенка

Устанавливая количество лет, за которые можно возвратить НДФЛ, налоговики ссылаются на п. 7 ст. 78 НК. В нем говорится, что заявление на возврат налога разрешено подавать в течение 3 лет после его уплаты.

Пример 1

Марина в 2014 г. родила дочку и сразу вышла на работу. Никакого заявления женщина не писала, поэтому ей на работе вычет на ребенка не предоставляли. Поняв свою ошибку, в 2018 г. Марина пошла в налоговую и сдала декларации сразу за 3 года (2015-2017). ФНС вернула ей излишне уплаченный НДФЛ. Налог за 2014 г. женщина вернуть не сможет, так как срок подачи заявления истек.

Важно!

Для целей получения вычета налогоплательщик вправе подать декларацию в любое время в течение года.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как получить налоговый вычет на детей за прошедшие года в налоговой инспекции

По правилу, закрепленному в п. 3 ст. 218 НК, налогоплательщик получает вычет на работе. Однако в некоторых случаях работодатель отказывается снижать НДФЛ, например:

- работник не написал заявление;

- сотрудник предоставил неполный комплект документов;

- работодатель решил, что сотрудник не имеет права на пересчет налога.

Пример 2

Сергей женился на женщине с ребенком. После свадьбы он обратился в бухгалтерию. Работодатель посчитал, что Сергей не вправе претендовать на пересчет НДФЛ, и в вычете на неродного ребенка отказал. Мужчина дождался конца года и обратился в налоговую. Изучив декларацию и документы, ФНС вернула Сергею переплату по НДФЛ.

Чтобы оформить налоговый вычет на ребенка в налоговой инспекции, нужно сделать следующее:

- Взять в бухгалтерии справку 2-НДФЛ по тому месту работы, с доходов от которого вы планируете получить возврат налога. За каждый год выдается отдельная справка.

- По данным, приведенным в 2-НДФЛ, заполнить декларацию 3-НДФЛ. Указать в ней сумму полученного дохода, размер вычета, на который вы претендуете, и сумму НДФЛ к возврату.

- Отдать заполненную декларацию в ФНС по месту жительства с комплектом подтверждающих документов (копия свидетельств о рождении, о браке и пр.). Для сверки документов при себе нужно иметь их оригиналы.

- Дождаться окончания камеральной проверки. Стандартно она занимает 3 месяца.

- Написать заявление на возврат налога и указать в нем банковские реквизиты для перечисления денег. Это можно сделать одновременно с подачей декларации.

- Получить деньги на счет, указанный в заявлении. Перечисление проводят в течение месяца со дня подачи заявления, но не раньше окончания проверки декларации.

Декларация заполняется различными способами:

- на бумажном бланке от руки (он есть в любом отделении или на сайте ФНС);

- в бесплатной программе с последующей распечаткой;

- онлайн в личном кабинете на официальном сайте налоговой.

Каждый год в бланк могут вноситься изменения, поэтому заполнять нужно декларацию по форме конкретного года. Это же правило относится и к работе через программу.

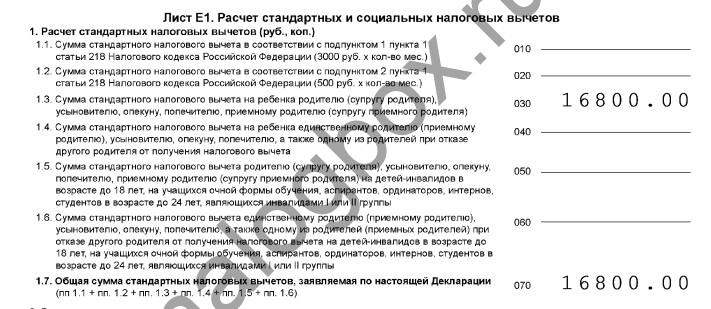

Порядок заполнения 3-НДФЛ приведен в Приказе ФНС от 24.12.2014 № ММВ-7-11/671@. Стандартные вычеты отражаются на листе Е1. Сумма обычного вычета на ребенка вносится в строку 030 и отражается вместе с остальными в строке 070.

Пример 3

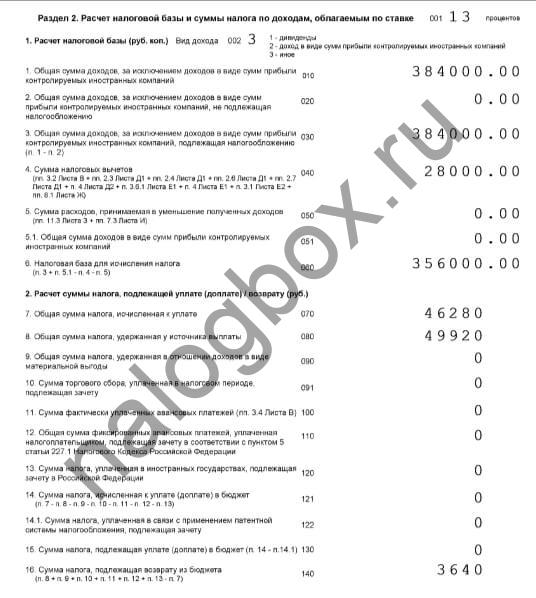

У Василия 2 детей. Он работает инженером и получает в месяц 54 000 руб. В 2017 г. работодатель не предоставил стандартный вычет, и в 2018 г. Василий решил заполнить декларацию и вернуть налог за прошлый год самостоятельно:

- Посчитаем сумму вычета за месяц: 1 400 + 1 400 = 2 800 (руб.) на двоих детей.

- Определим период начисления: 54 000 × 7 = 378 000 (руб.) — в июле доход Василия превысит положенный лимит. Значит, вычет ему положен за 6 месяцев, с января по июнь.

- Выясним общую сумму вычета за год: 2 800 × 6 = 16 800 (руб.) — эту сумму Василий указывает в строке 030 листа Е1 и строке 040 Раздела 2.

- Посчитаем, сколько НДФЛ заплатил Василий за 2017 г.: 54 000 × 12 × 13% = 84 240 (руб.).

- Определим, сколько он должен заплатить НДФЛ с учетом вычета: (54 000 × 12 – 16 800) × 13% = 82 056 (руб.)

- Наконец, выведем сумму налога, которую Василию вернут из бюджета: 84 240 – 82 056 = 2 184 (руб.) – это число указывается в строке 140 Раздела 2 декларации и строке 050 Раздела 1.

Как получить налоговый вычет на ребенка-инвалида за прошлые годы

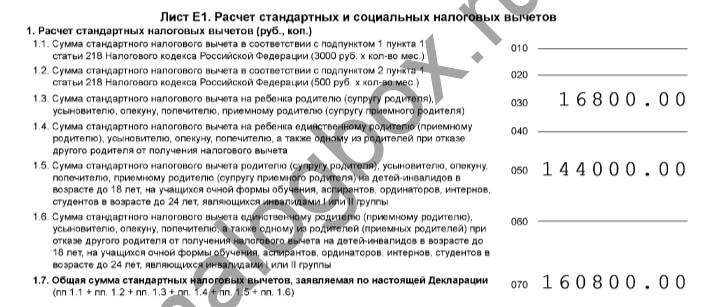

Общий порядок подачи декларации для оформления любого вида вычета одинаковый. При получении его на ребенка-инвалида есть несколько нюансов:

- среди подтверждающих документов обязательно должна присутствовать действующая справка об установлении инвалидности;

- на листе Е1 декларации сумма вычета по инвалидности указывается в строке 050, для этого же вычета в двойном размере – в строке 060;

- детский вычет прописывается в строке 030.

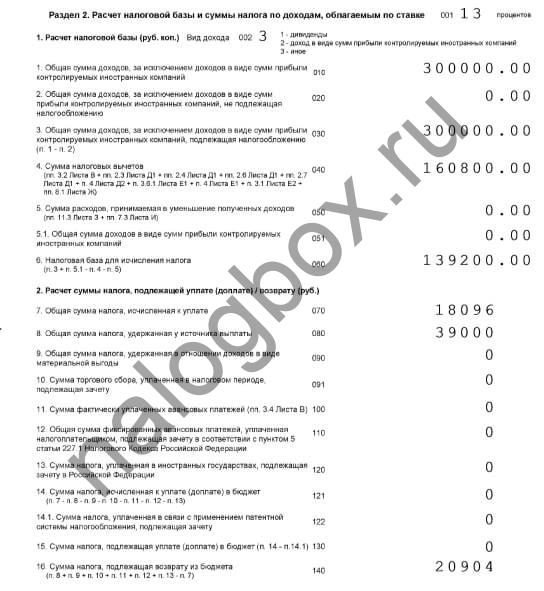

Пример 4

У Алисы сын-инвалид. При зарплате 25 000 руб., или 300 000 руб. за год, она имеет право на возврат части НДФЛ за все 12 месяцев. Общая сумма вычета за год составляет: (1 400 × 12) + (12 000 × 12) = 160 800 руб. Посчитаем, сколько вернут Алисе из бюджета (руб.):

- 300 000 × 13% = 39 000 — фактически уплаченный НДФЛ.

- (300 000 – 160 800) × 13% = 18 096 — НДФЛ с учетом вычета.

- 39 000 – 18 096 = 20 904 — сумма к возврату.

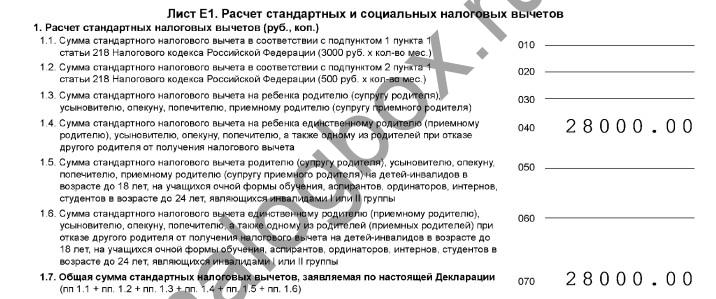

Как получить двойной налоговый вычет на ребенка в налоговой

Как указано в абз. 12 и абз. 15 пп. 4 п. 1 ст. 218 НК, двойной вычет предоставляется в 2 ситуациях:

- единственному родителю;

- при отказе одного из родителей от его получения в пользу другого.

И в том, и в другом случаях налоговая потребует предоставить подтверждающие документы (письменный отказ, свидетельство о смерти, справку из ЗАГС и пр.)

Для заявления двойного вычета в декларации 3-НДФЛ на листе Е1 предусмотрена строка 040, в отношении ребенка-инвалида — строка 060.

Пример 5

Светлана — мать-одиночка. Ее сыну 2 года. Сумма положенного ей вычета — 2 800 руб. за каждый месяц. Светлана своевременно не предоставила в бухгалтерию заявление и решила действовать через налоговую. Зарплата 32 000 руб. позволяет ей вернуть неиспользованный налоговый вычет на ребенка за 10 месяцев. Сдав декларацию, Светлана в итоге получила из бюджета 3 640 руб., или 13% от общей суммы вычета 28 000 руб.

Итоги

- Стандартный налоговый вычет на ребенка можно получить в налоговой, если работодатель не оформил его совсем или начислил в меньшем объеме, чем положено.

- Больше чем за 3 года возврат налогового вычета произвести нельзя. За более ранние периоды НДФЛ возврату не подлежит.

- Подавать декларацию следует в ФНС по месту жительства. Делать это разрешено в любое время в течение года.

Добрый день! Расскажите как правильно заполнить декларацию на стандартный налоговый вычет на ребенка онлаин на сайте фнс? Ситуация такая было 3 работы одновременно на онной из них зарплата была небольшая, и если выбрать этого работодателя то вычет рассчитывается в размере 2184 руб, но если посмотреть с другой стороны и считать нарастающим итогом по всем работодателям то выходит что вычет положен только за 3 месяца или 546 руб. Если я в 3 ндфл заявлю вычет у первого работодателя не будет ли ко мне вопросов со стороны налоговой по поводу не правильной суммы нарастающего дохода с начала года?

Добрый день! Не подскажите как правильно посчитать вычет на ребенка? Вот у меня муж был устроен на работу в 2017 году в июне месяца и в это время у нас было двое детей, а в 2018 году в марте родился 3 ребенок. а зарплата у него была 25000. Как правильно посчитать? Не смогли бы нам примерно посчитать?

Анна, здравствуйте.

До марта 2018 года вычет на первого и второго ребенка 1200, а с марта 2018 года появится вычет на 3 го ребенка 3000. Вычеты на детей предоставляются с месяца рождения ребенка.

Вычет в 2017 году (с июня о декабрь) составит 16800 руб.(1200*2*7)

Вычет в 2018 году составит 58800 руб. (1200*2*12+ 3000*10)

Как написать заявление на возврат, если оформляю онлайн декларацию 3-ндфл

Наталья, здравствуйте.

В разделе «Жизненные ситуации» — «Распорядиться переплатой» — Заполнить все данные по налогу на доходы.

Добрый день.

Я отец-одиночка ребёнка-инвалида.

Правильно ли я считаю налоговый вычет за 2018 год, работаю с 22.08.

Я должен получить- 13936( округленно).

(((1400*2)+(12000*2))*4.25(месяцев))*13%

Валерий, здравствуйте.

Размер вычета в вашем случае равен: (1400*2+12000*2)*4, а сумма возврата НДФЛ равна (1400*2+12000*2)*4*0,13.

А если человек уже не работает в той фирме?

Марат, здравствуйте.

Если вычет на детей не предоставлен, а человек был устроен официально, то можно подать документы на вычет через налоговую.

Добрый день! Подаю декларацию. В ней вычеты на ребенка+покупка жилья+лечение.

К декларации необходимо приложить 3 заявления (на каждый возврат)?

Елена, здравствуйте.

К одной декларации заполняется одно заявление.

Здравствуйте. Подскажите, пожалуйста, заполняю 3 НДФЛ за 2018 год на возврат налогового вычета на ребенка. С апреля 18 по август 18 находилась на больничном, как мне оформить декларацию. Я показываю только те месяца в которых получала доход от работодателя (т. е. янв, фев, март, сент. окт, нояб., дек)?? Больничный же выплачивает ФСС, значит с него вычет я не получаю, правильно??

Ольга, здравствуйте.

Все месяцы заносите. Если не было доходов, то пишите «0».

Здравствуйте. Подскажите,сейчас заполняю налоговый вычет на ребенка за 3 года (2016,2017,2018). Я заполняю 3 декларации отдельно на каждый год? Могу я скачать декларацию за 2018 и оформить вычеты за эти года? Или для каждого года скачивается своя декларация (за 2016 заполняется 2016года декларация и тд..)?

Екатерина, здравствуйте.

За каждый год заполняется своя декларация.

Светлана, добрый день. А если за эти года уже подавались 3НДФЛ на вычет по покупке недвижимости?

Александра, здравствуйте.

Тогда нужно оформить уточненные декларации, чтобы перенести остаток по имущественному вычету и получить вычеты на ребенка.

Здравствуйте я в данный момент нахожусь в декретном отпуске и вот могу ли вернуть подоходные за прошедшие 2 года до 2019 года?

Феруза, здравствуйте.

Если вы в 2017-2018 гг работали, и вам работодатель не предоставил вычет на ребенка, то можете получить в этом году, подав декларацию.

Добрый день! подскажите,если я в 2018 году делала возврат налога на лечение за 2017,могу ли я в этом году подать декларацию на возврат вычета на ребенка за 2017 год?

Ольга, здравствуйте.

Да, вам необходимо в декларации заполнить и раздел по вычету на лечение (который вы уже получили), и по вычету на ребенка.

Здравствуйте.

Позвольте и мне задать вопрос.

Я — единственный родитель двух несовершеннолетних детей, следовательно имею право на двойной налоговый вычет.

В 2017 и 2018 году работодатель предоставил мне налоговый вычет, но не в двойном размере.

Могу я подать 3 — ндфл (ранее не подавала) и получить недостающие деньги?

Как рассчитывается двойной размер, если я получила 15400р за одного ребёнка и 15400р за второго (это до 350 000р), то вторая половина равна тоже 15400+15400?

Милена, здравствуйте.

Да, в этом году вы можете подать документы и декларации за 2017,2018гг.

Вам нужно посчитать за каждый год отдельно.

В 2017 году за каждый месяц у вас размер вычета равен 2800 на одного ребенка и 2800 на второго. Но только до тех пор, пока доход не превысит 350 000 рублей.

И также нужно посчитать по 2018 году.

В 2019 году можно получить за 2016-2018?

Елена, здравствуйте.

Да, за последние три года.

Чтобы получить двойной вычет: достаточно ли только заявления от супруги, если она не работала?

А если работала?

Яков, здравствуйте.

Если она не работала, у нее нечего на вычет и передавать. Если работала, то достаточно заявления.

Подскажите а если в декабре 18 г. подам декларацию,то смогу вернуть налог за 15год?

Люся, здравствуйте.

Да, сможете.

Какая сумма пособия выплачивается на ребёнка инвалида до 18лет,если мать работает?

Чтобы вернуть вычет за 3года обязательно обращаться в налоговую?или можно через работодателя?

Анна, здравствуйте.

Да, через налоговую только, так как весь НДФЛ уже в бюджете.

Здравствуйте.

Если речь идет о вычете, то на ребенка-инвалида выплачивается стандартный вычет 1400 рублей каждый месяц (если есть отец и обеспечивает, то есть не двойной) и также 12000 рублей каждый месяц (опять же если не двойной).

здравствуйте подскажите пожалуйста какие документы нужны

Анна,здравствуйте.

На сына первые 6 месяцев 1400, а дальше 1400+12000, дочь 12 мес по 1400.

Вам нужно подойти в бухгалтерию работодателя и написать заявление, а также предоставить подтверждающие документы.

Добрый вечер. А можно вернуть стандартный вычет на ребенка по 3-НДФЛ за 2017 и 2018 годы, если у меня было уведомление на имущественный вычет и НДФЛ в эти годы у меня не удерживали. Спасибо

Добрый день! Расскажите как правильно заполнить декларацию на стандартный налоговый вычет на ребенка онлаин на сайте фнс? Ситуация такая было 3 работы одновременно на онной из них зарплата была небольшая, и если выбрать этого работодателя то вычет рассчитывается в размере 2184 руб, но если посмотреть с другой стороны и считать нарастающим итогом по всем работодателям то выходит что вычет положен только за 3 месяца или 546 руб. Если я в 3 ндфл заявлю вычет у первого работодателя не будет ли ко мне вопросов со стороны налоговой по поводу не правильного нарастающего дохода с начала года