Что значит «Сумма налога удержанная»

Что такое «Сумма налога перечисленная»

Что такое «Сумма фиксированных авансовых платежей»

Кто такой уполномоченный представитель

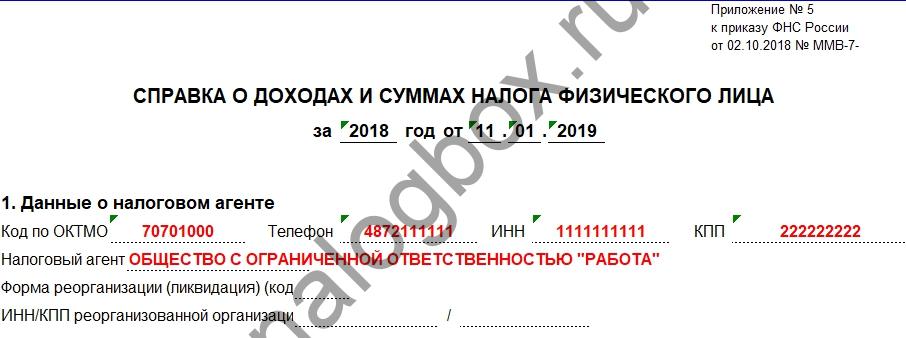

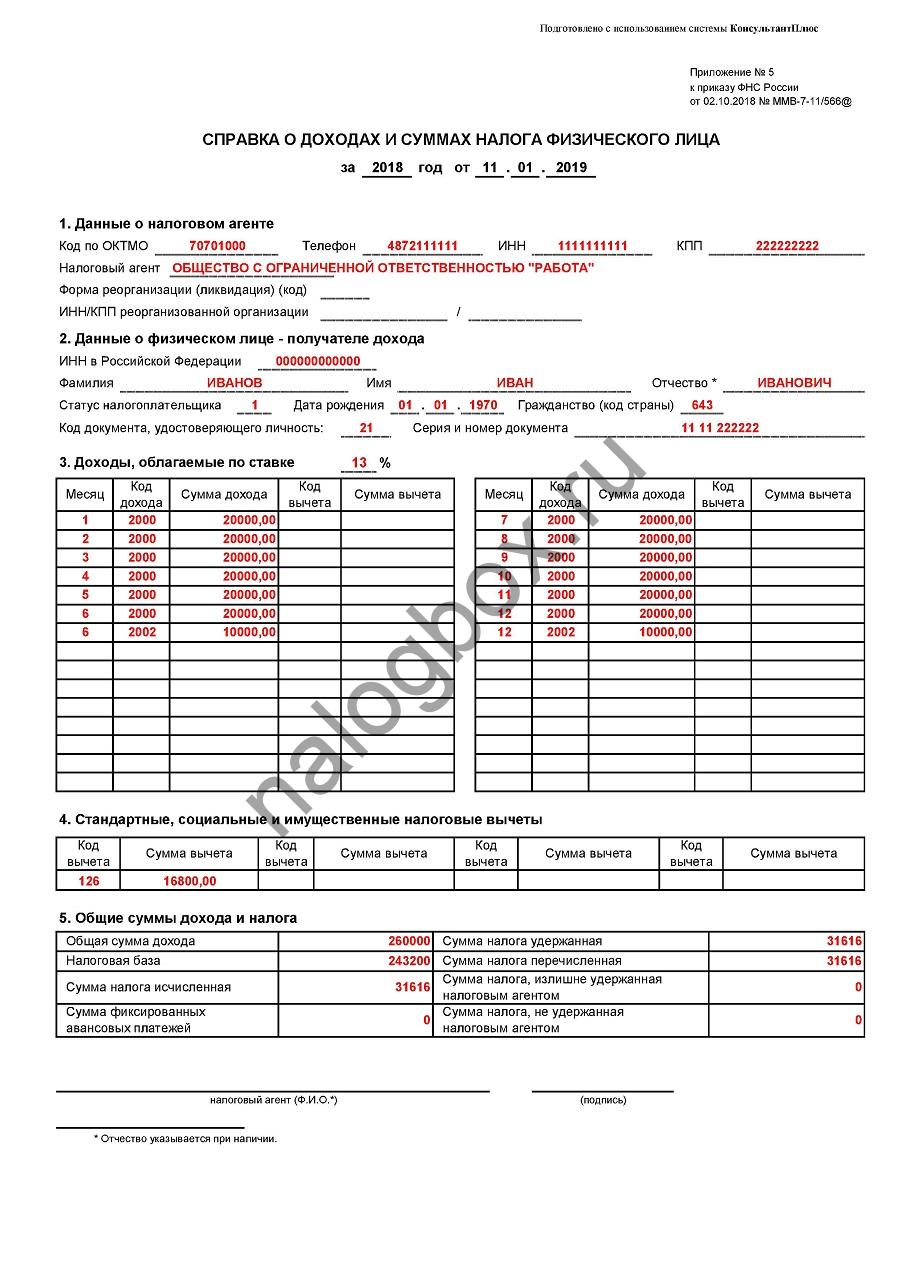

Приказом ФНС от 02.10.2018 № ММВ-7-11/566@ утверждены новые формы справки о доходах. Работодатели обязаны предоставлять их за отчетный период 2018 г. В статье расскажем, как разобраться в справке 2-НДФЛ. Поясним, что скрывается за непонятными кодами и сложными формулировками.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Расшифровка справки 2-НДФЛ

Необходимо сразу уточнить, что упомянутый приказ ФНС ввел 2 новые формы:

- собственно справку по форме 2-НДФЛ (КНД 1151078) и

- справку о доходах и суммах налога физ. лица.

По первой форме компании и ИП подают сведения налоговикам. Вторая предназначена для выдачи работникам по их заявлениям (п.3 ст.230 НК).

Итак, начнем разбираться, как читать справку 2-НДФЛ, выдаваемую работнику. Всего документ содержит 5 разделов:

- В Разделе 1 содержатся общие сведения о налоговом агенте, выдавшем документ.

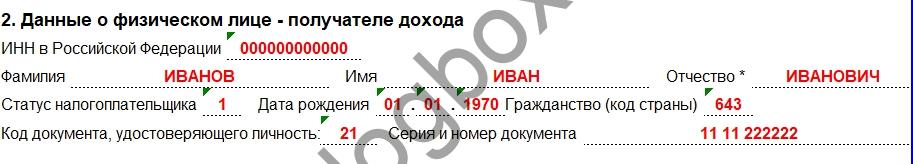

- Раздел 2 посвящен личным данным самого работника. Здесь есть несколько кодовых обозначений. «1» в статусе налогоплательщика означает, что работник является налоговым резидентом РФ. Код страны проставляется в соответствии с классификатором ОКСМ (643 — код России). Код документа «21» соответствует общегражданскому паспорту.

- В Разделе 3 справки 2-НДФЛ расшифровываются полученные сотрудником доходы в разрезе по месяцам. При этом каждому виду дохода соответствует собственный код. Например, доход 2002 в справке 2-НДФЛ — это суммы выплаченных премий, а 2000 — зарплата. Подробнее на этих кодах мы остановимся ниже.

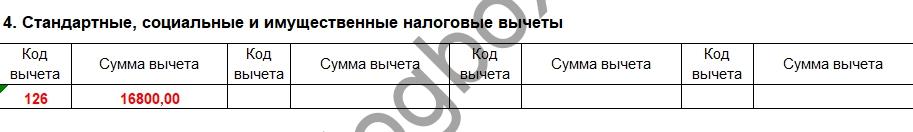

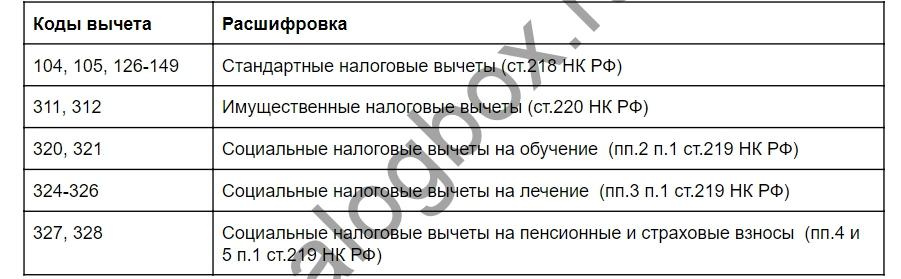

- В Разделе 4 налоговый агент указывает, предоставлял ли он гражданину стандартные, социальные или имущественные вычеты в течение отчетного года. Если да, то прописывает код вычета и его размер.

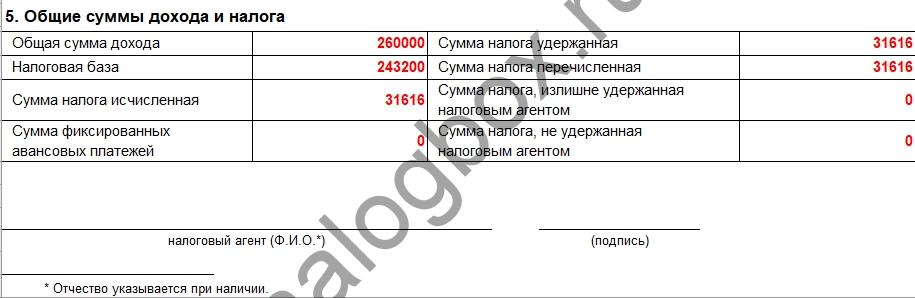

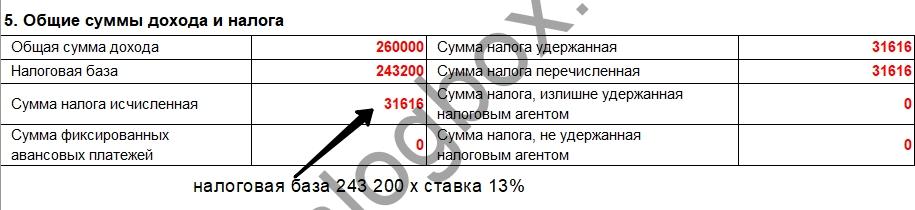

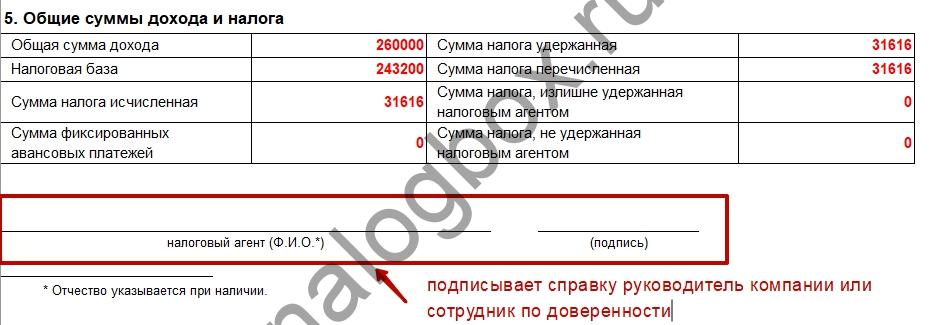

- Наконец, в 5-ом Разделе прописаны общие суммы полученного дохода и уплаченного в бюджет налога. Их мы подробнее разберем ниже.

Итого в заполненном вид справка имеет примерно следующий вид:

.

Важно!

Все коды, обозначающие виды доходов и вычетов, содержатся в Приказе ФНС от 10.09.2015 № ММВ-7-11/387@.

Коды для зарплаты и премий мы уже называли, перечислим еще несколько:

- Кодом дохода 2012 в справке 2-НДФЛ обозначаются отпускные.

- Если человек в течение года брал больничный, в справке 2-НДФЛ появится доход 2300 — пособие по временной нетрудоспособности.

- Когда гражданин видит в справке 2-НДФЛ доход 2010, это значит, что он получил вознаграждение по договору ГПХ.

- Если компания выплачивает физ. лицу дивиденды, они отразятся в справке 2-НДФЛ с кодом дохода 1010.

Коды налоговых вычетов, которые могут быть указаны в справке, также многочисленны. В общей таблице мы сгруппировали их по видам:

Что такое налоговая база в справке 2-НДФЛ

С одной стороны, в соответствии с п.1 ст.210 НК в налоговой базе по НДФЛ учитываются все полученные человеком доходы, в денежной и натуральной формах. С другой, в п.3 ст.210 НК указано, что база по НДФЛ, взимаемому по ставке 13%, уменьшается на сумму налоговых вычетов, предусмотренных ст.218 — 221 НК.

Итог!

В справке 2-НДФЛ налоговая база — это сумма всех указанных в ней доходов за минусом предоставленных вычетов.

Пример

Что значит «Сумма налога удержанная» в справке 2-НДФЛ

Налоговый агент обязан удержать с выплачиваемых работнику доходов НДФЛ и перечислить его в бюджет. Все этапы по расчету и уплате налога — это строки Раздела 5 в справке 2-НДФЛ «сумма исчисленная, удержанная и перечисленная».

Сначала налог нужно исчислить, т. е. умножить рассчитанную базу на ставку:

Следующий этап: налоговый агент удерживает исчисленный за каждый месяц налог. То есть выплачивает сотруднику зарплату уже за вычетом 13%. Сумма удержанного за год налога отражается в соответствующей строке справки:

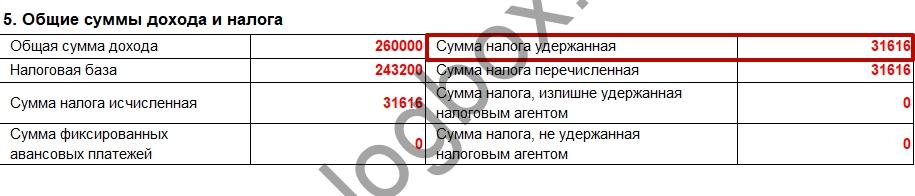

Что такое «Сумма налога перечисленная» в справке 2-НДФЛ

В этой строке отображается та сумма НДФЛ, которую работодатель или другой налоговый агент фактически перечислил в бюджет. По правилам она должна быть равна сумме удержанного налога. На практике иногда с уплатой НДФЛ у работодателя возникают сложности. Тогда данные в двух строках будут различаться.

Что включено в прочие доходы НДФЛ

Как мы уже упоминали, все полученные сотрудником доходы отражаются с соответствующими кодами в Разделе 2 справки. Если для какого-то вида дохода в справочнике нет конкретного кода, его обозначают кодом 4800 «Иные доходы». К ним относятся, например:

- сверхнормативные суточные;

- денежная компенсация за использование в служебных целях личного имущества;

- доплаты к больничным и декретным, которые предприятие делает в соответствии с внутренними правовыми актами;

- вознаграждение по ученическому договору и т. д.

Что такое «Сумма фиксированных авансовых платежей» в справке 2-НДФЛ

Эта строка располагается в Разделе 5 справки о доходах. Она заполняется только в том случае, когда речь идет об иностранцах, работающих по патенту. В соответствии с п.2 ст.227.1 НК эта категория граждан обязана платить НДФЛ в виде фиксированного авансового платежа.

Как написано в п.6 ст.227.1 НК, налоговый агент, при получении соответствующего уведомления от ИФНС, уменьшает сумму НДФЛ к перечислению на размер уже уплаченного работником аванса.

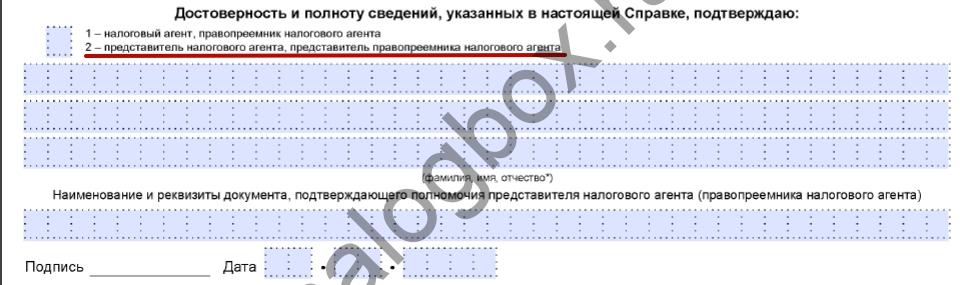

Кто такой уполномоченный представитель в справке 2-НДФЛ

В форме справки 2-НДФЛ, по которой компании отчитываются в налоговую, предусмотрены специальные коды для лица, подписывающего документ:

- 1 — для руководителя налогового агента;

- 2 — для его уполномоченного представителя.

Таким представителем выступает лицо, у которого есть доверенность, выданная руководителем компании или ИП. Например, главный бухгалтер или сотрудник, выполняющий его функции.

Где в справке 2-НДФЛ указана облагаемая сумма дохода

В справку 2-НДФЛ входят только те доходы, которые облагаются НДФЛ по определенной ставке. Необлагаемые (например, декретные) там просто не указываются.

В Разделе 5 документа предусмотрены строки, в которые вносятся значения общей суммы доходов и налоговой базы. Как мы уже объяснили выше, при определении налоговой базы из доходов вычитают суммы предоставленных вычетов.

Вывод!

Итоговая облагаемая сумма дохода в справке 2-НДФЛ отражается в строке «Налоговая база».

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Итоги

- В справке о доходах отражены доходы гражданина за конкретный год, с которых уплачивается НДФЛ.

- Формы документа, предоставляемая в налоговую и выдаваемая сотруднику на руки, различаются.

- Чтобы прочитать справку 2-НДФЛ корректно, необходимо знать коды, которыми обозначаются разные виды доходов и вычетов. Все они указаны в Приказе ФНС от 10.09.2015 № ММВ-7-11/387@.

В какой строке сумма которая перечисляется на руки?

тупое объяснение