Заполнение 3-НДФЛ на имущественный вычет в 2018 году

3-НДФЛ на имущественный вычет онлайн

Заполнение в программе «Декларация»

Образец при строительстве жилого дома

Образец на возврат за отделочные материалы

Чтобы получить 13 % от расходов на покупку или ремонт жилья, нужно подать в ИФНС декларацию 3-НДФЛ. В этой статье мы подробно рассмотрим как заполнять декларацию на имущественный вычет в разных ситуациях.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как правильно заполнить декларацию 3-НДФЛ на имущественный вычет в 2018 году: инструкция

Ее можно заполнить:

- на бумажном бланке (скачать бланк 3-НДФЛ можно здесь);

- в программе «Декларация» — дома или на рабочем компьютере в ИФНС;

- онлайн — через портал «Госуслуги» или в личном кабинете на сайте ФНС;

- можно платно заполнить декларацию и любые другие документы через юридическую фирму.

Пример 1

Для имущественного вычета нужно заполнить в декларации страницы:

- Д1;

- А;

- раздел 2;

- раздел 1;

- титульная.

Под рукой должны быть документы на жилье и справка 2-НДФЛ.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как заполнить декларацию 3-НДФЛ на имущественный вычет онлайн

Сайт ФНС России позволяет заполнить, проверить, распечатать и даже отправить удаленно декларацию для физических лиц.

Как пользоваться сервисом:

- Откройте сайт nalog.ru.

- На главной странице будет 3 больших сервиса с кнопками для входа в личный кабинет. Нажмите на кнопку для физических лиц.

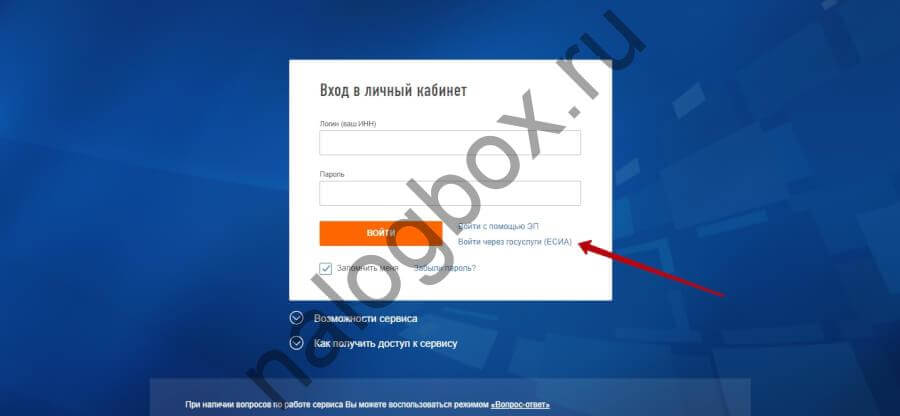

- Откроется форма для входа. Если вы зарегистрировали личный кабинет, то просто введите свои пароль и логи. Если вы не обращались в налоговую для регистрации сервиса, но у вас есть подтвержденный аккаунт на портале «Госуслуги», то можно войти через него. Если нет ни того, ни другого, нужно создать учетную запись либо на «Госуслугах», либо на сайте ФНС. Это можно сделать в МФЦ.

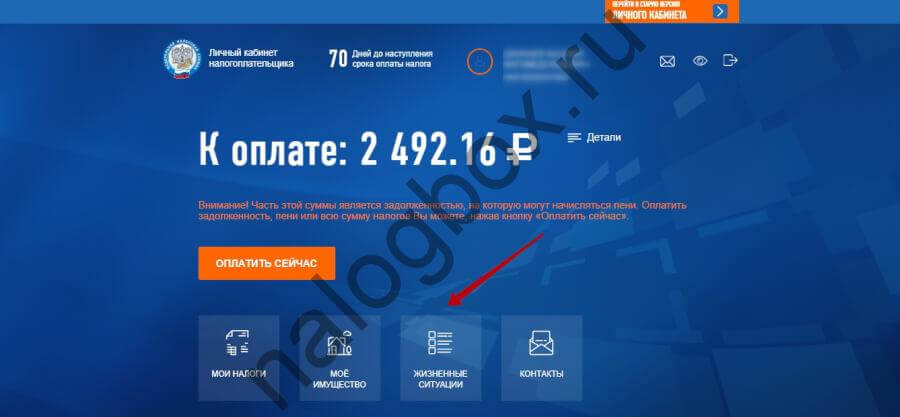

- В открывшемся кабинете найдите вкладку «Жизненные ситуации».

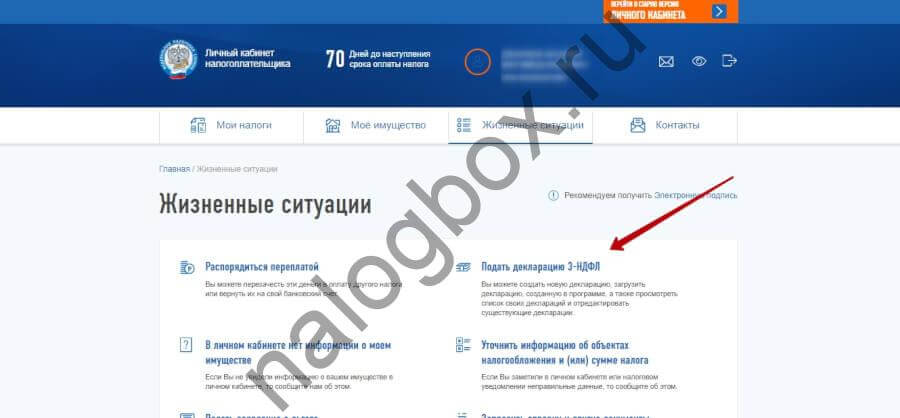

- Выберите подачу деклараций.

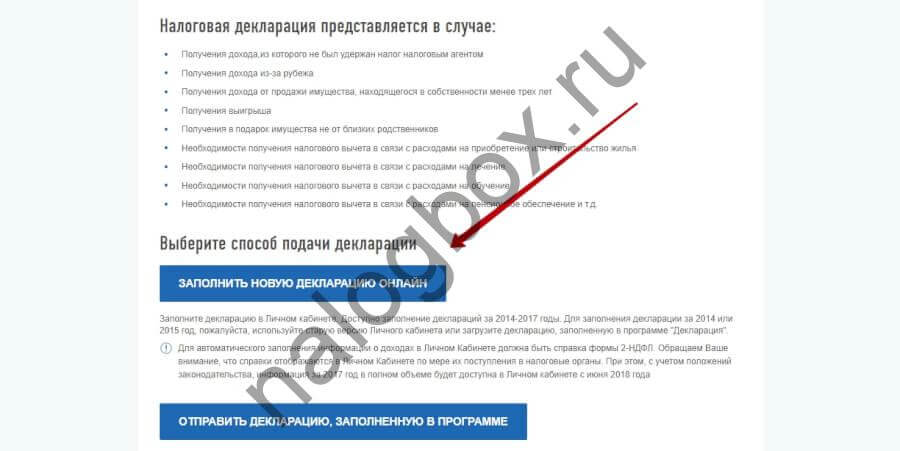

- Прокрутите открывшуюся страницу вниз и нажмите на кнопку для заполнения новой декларации.

- Если у вас нет электронной подписи (далее — ЭП), то воспользоваться сервисом вы не сможете, о чем он вам сообщит во всплывшем окне и предложит создать ЭП. Цифровая подпись — это специальный пароль, только с ним вы можете сдать декларацию онлайн. Создание ЭП занимает 1-2 минуты — нужно придумать пароль и ввести его дважды. Сама регистрация длится в течение суток.

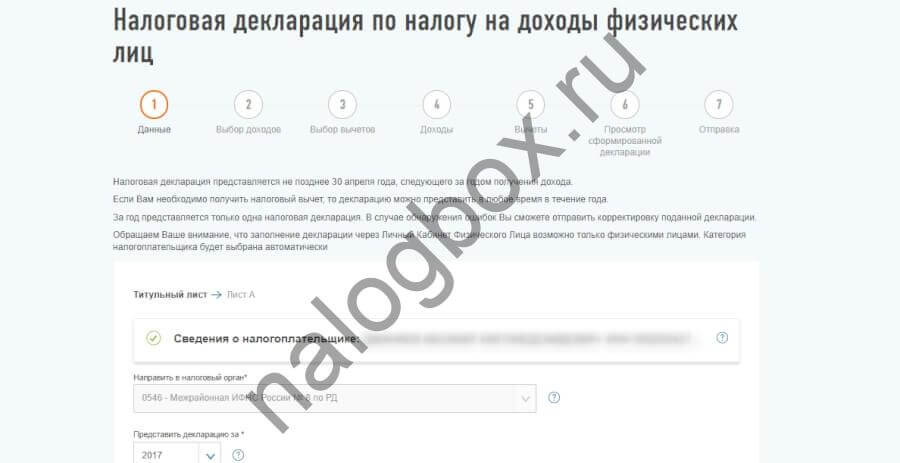

- Если ЭП создана, то откроется форма для заполнения декларации в 7 шагов. Первый шаг — титульная страница. Здесь не нужно ничего писать — сервис перенесет ваши персональные данные из личного кабинета. Изменять их необходимо, только если вы подаете декларацию за другого человека, будучи его уполномоченным представителем.

- Второй шаг — вид дохода. Тоже оставляете без изменений и переходите дальше.

- На шаге выбора вычетов поставьте флажок напротив имущественных.

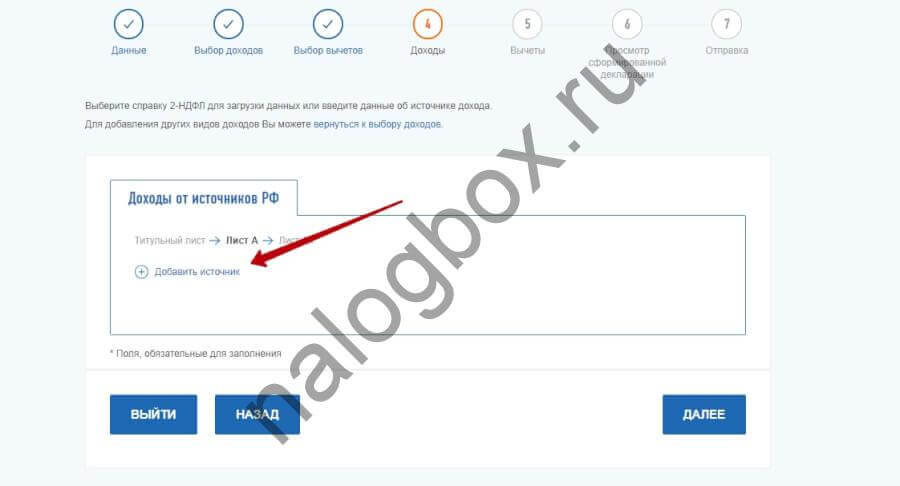

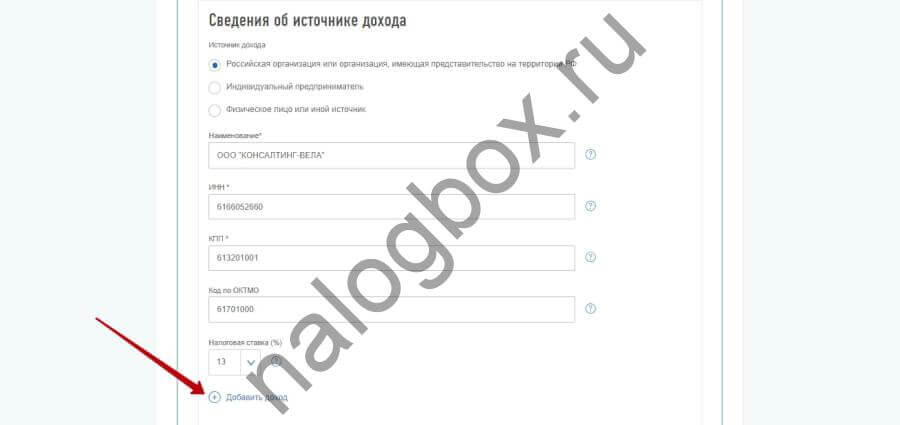

- На четвертом шаге нажмите кнопку «Добавить источник». Впишите название и реквизиты организации, в которой вы работаете. Их можно посмотреть в справке 2-НДФЛ. Затем нажмите на кнопку «Добавить доход».

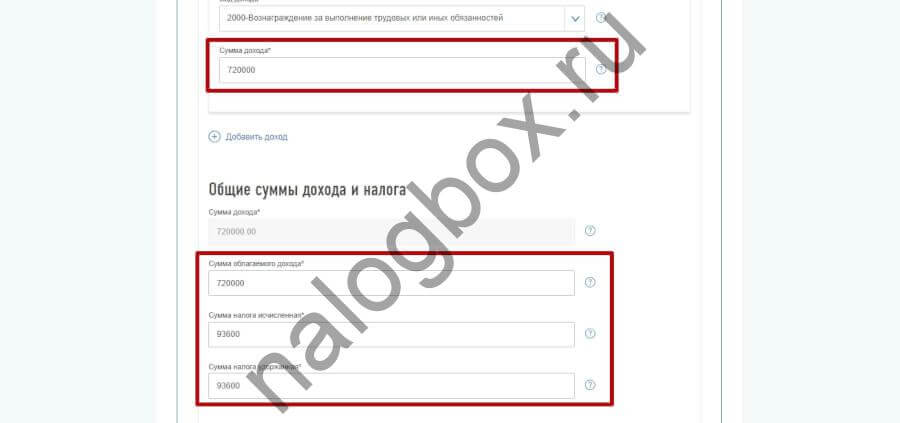

- Кодом зарплаты является код «2000». Укажите общую сумму доходов за год — посмотрите в итогах справки 2-НДФЛ. Впишите налоговую базу и размер налога — тоже из справки.

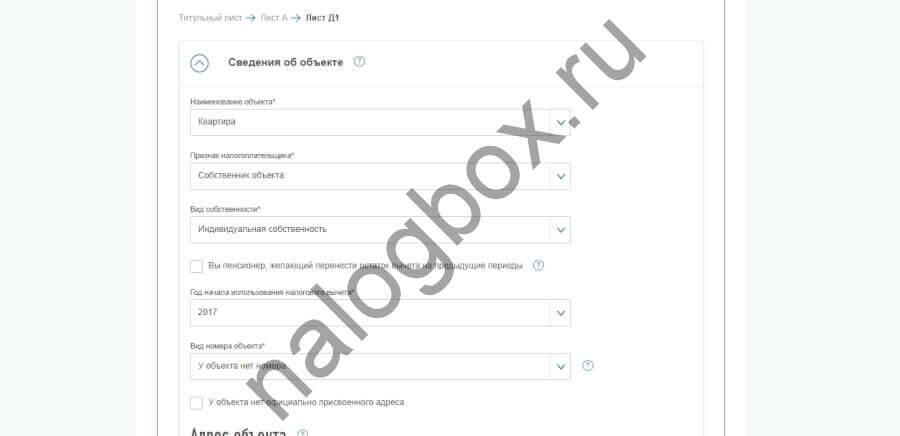

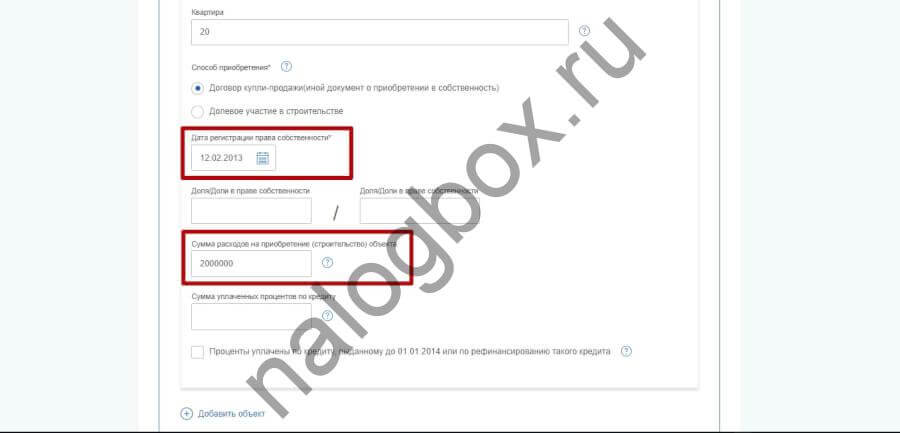

- На пятом шаге впишите информацию о купленном жилье — по предложенным графам. Опирайтесь на официальные документы — например, выписка из ЕГРН. Нужно указать также размер расходов, но даже если они больше 2 000 000 рублей, можно указывать только 2 000 000, т. к. это максимальный размер вычета. Если есть расходы на уплату процентов, то максимальная сумма — 3 000 000, она указывается в отдельной графе.

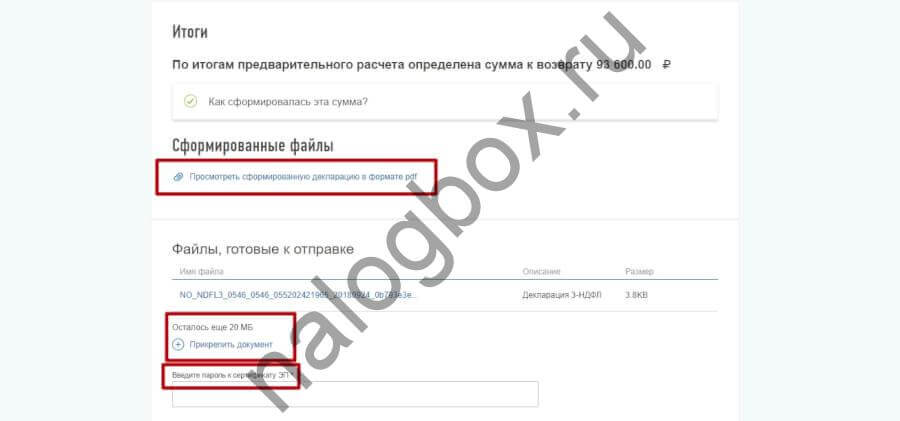

- На шестом этапе вы можете посмотреть итоги — здесь нужно прикрепить документы, ввести пароль ЭП. Можно открыть декларацию в формате PDF и распечатать ее, чтобы сдать в бумажном виде.

- На седьмом — отправление декларации через интернет прямо в ИФНС.

Заполнение декларации 3-НДФЛ на имущественный вычет в программе «Декларация»

Ваши действия:

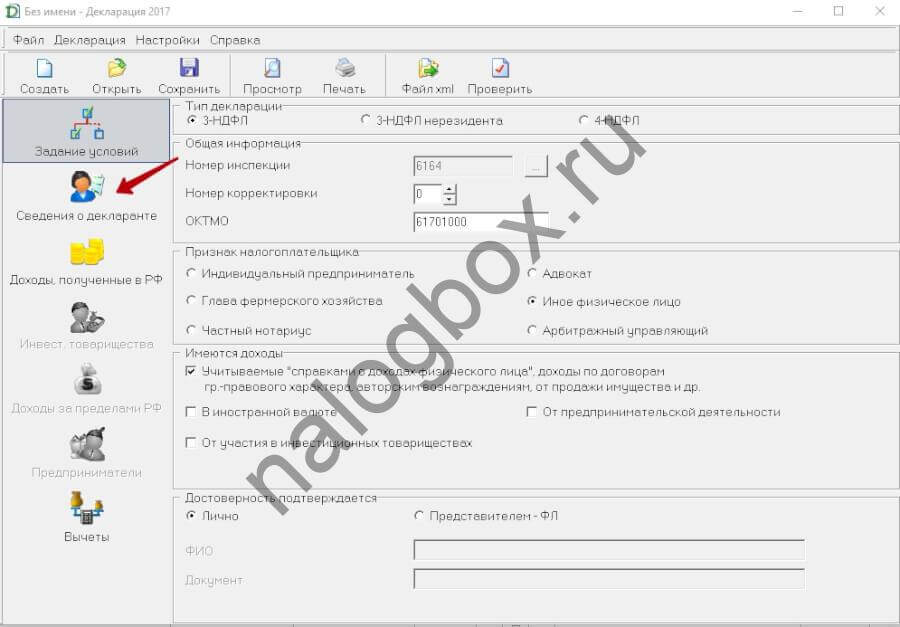

- Загрузите программу по ссылке. Установите ее и откройте.

- В первом блоке укажите номер своей инспекции, ее ОКТМО, остальное оставляете без изменений.

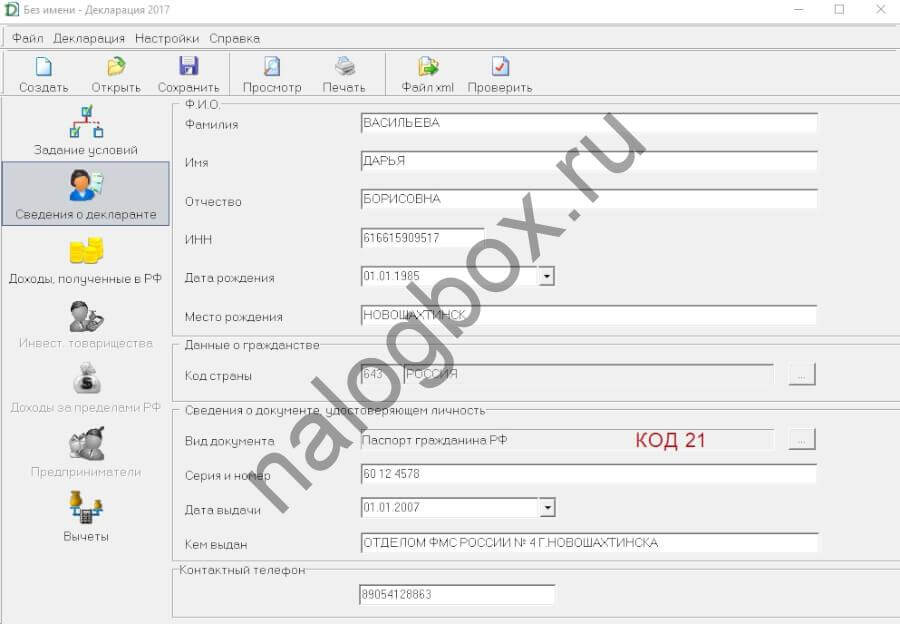

- Во втором блоке укажите ваше имя и другие данные. Код документа — 21.

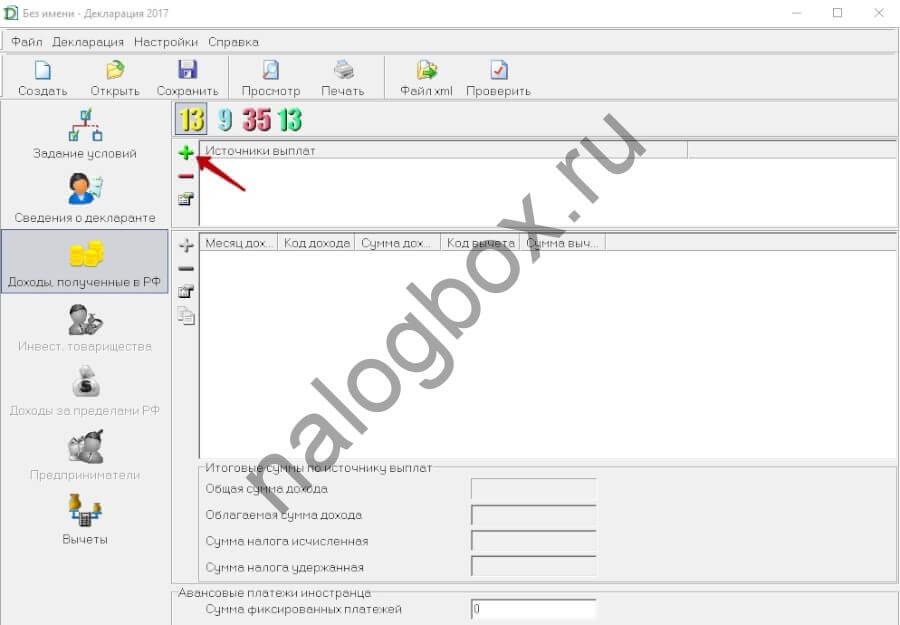

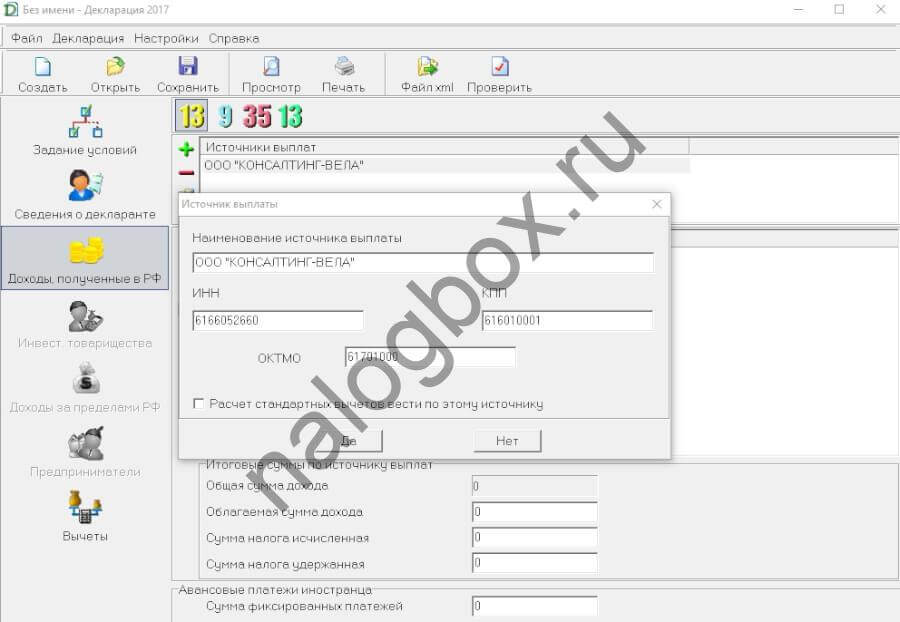

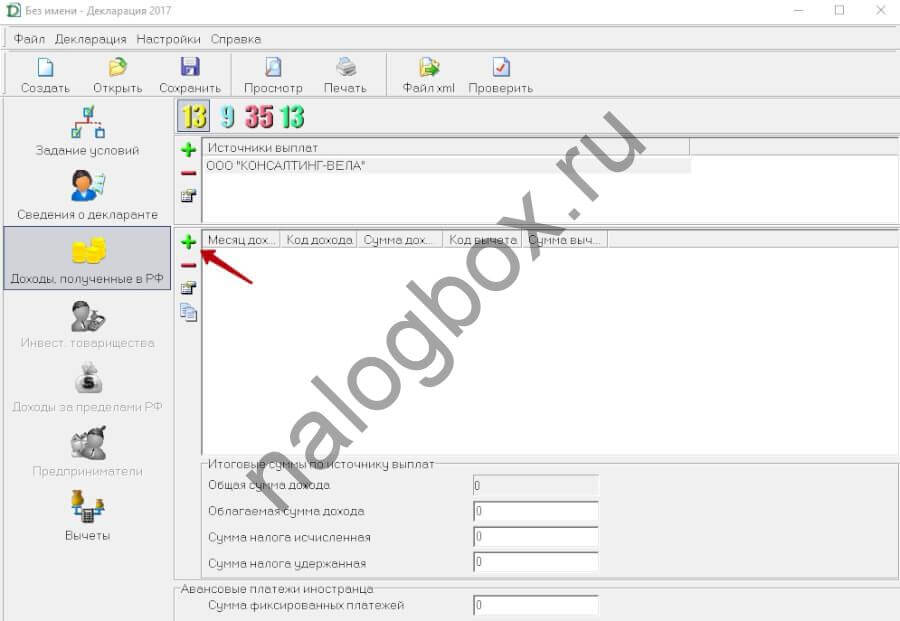

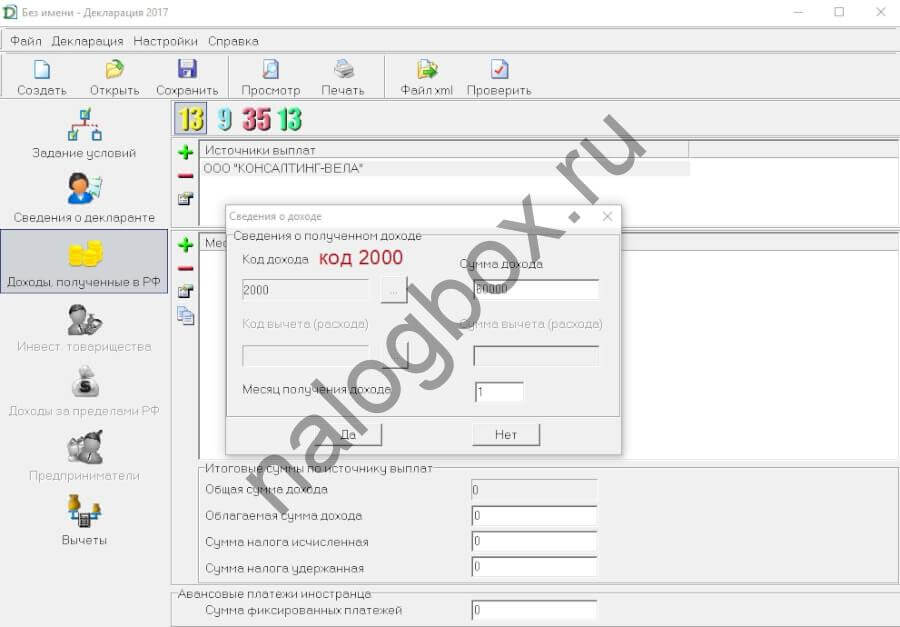

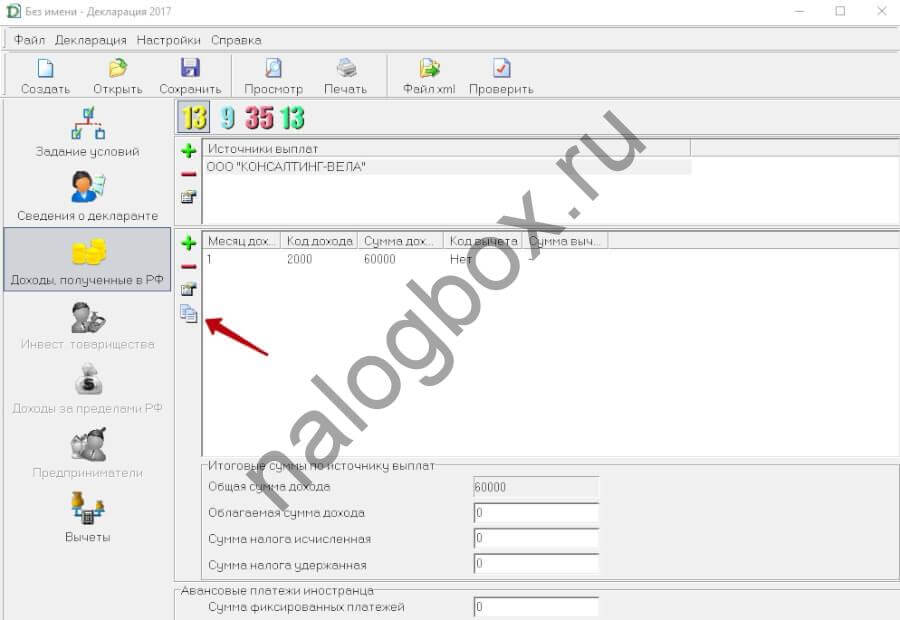

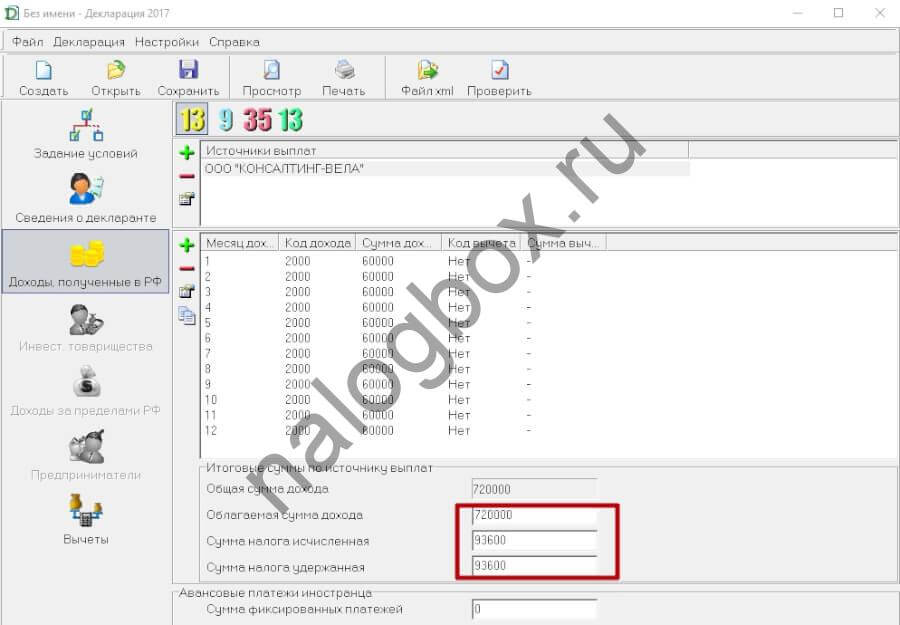

- В третьем разделе нужно сначала добавить источник доходов, т. е. место работы, а затем сами доходы. Если зарплата всегда одинаковая, то можно один раз вписать и дальше продублировать необходимое количество раз. Код зарплаты — 2000.

- Когда укажите доходы за все месяцы, перепишите из справки 2-НДФЛ итоги в последние 3 строки блока «Итоговые суммы».

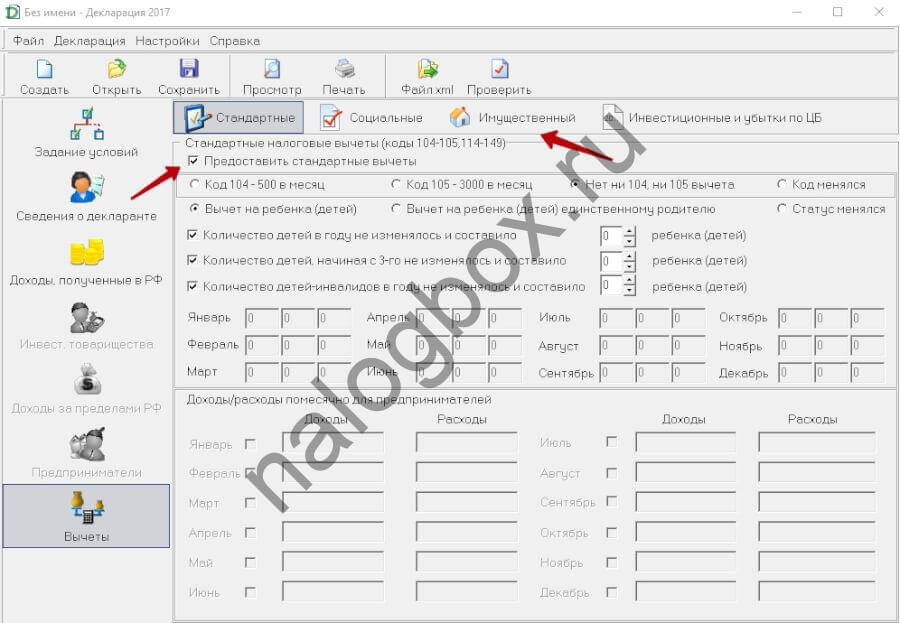

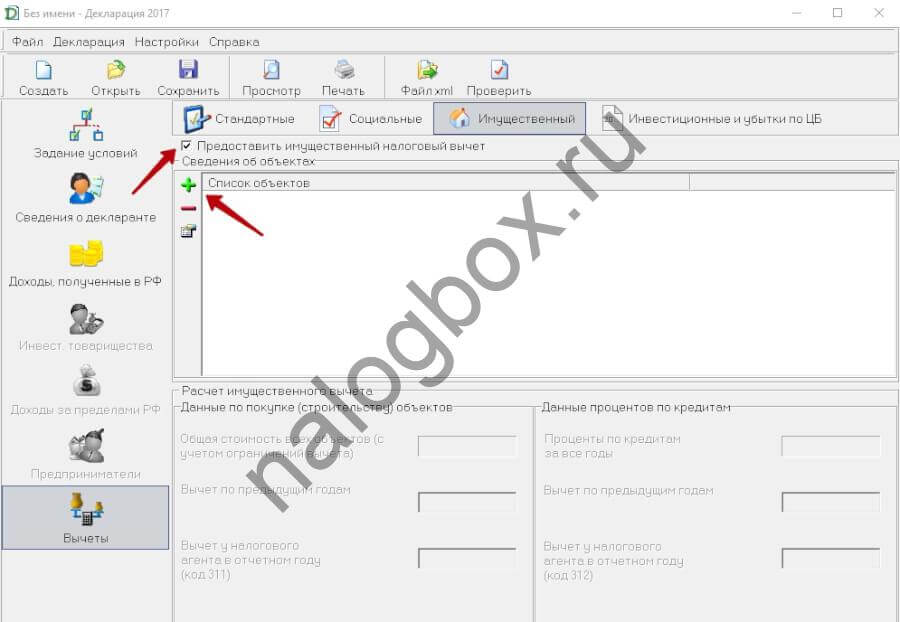

- Откройте раздел вычетов. Если у вас нет детей, уберите флажок из стандартных вычетов, перейдите сразу к имущественным.

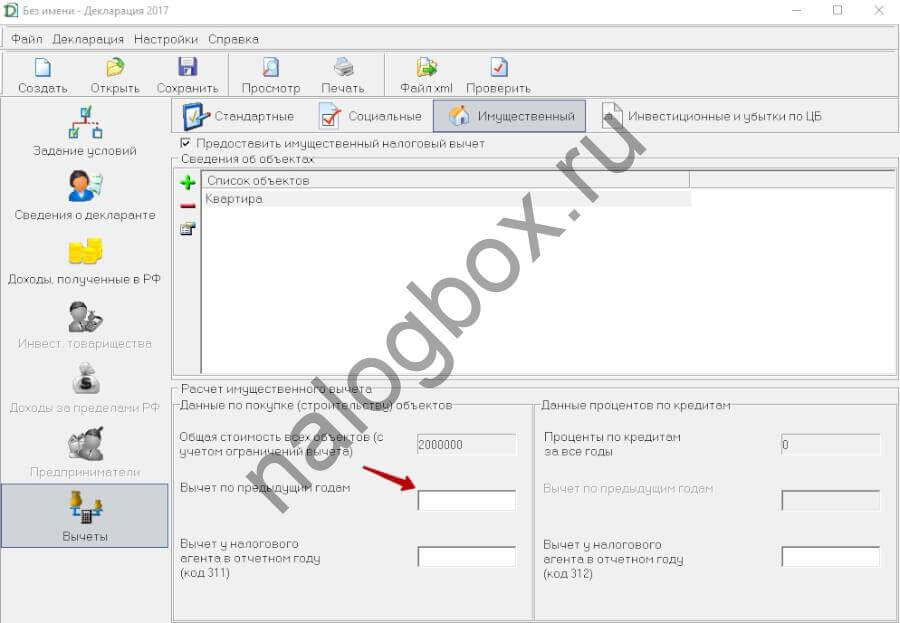

- Поставьте флажок на предоставлении вычета. Добавьте объект.

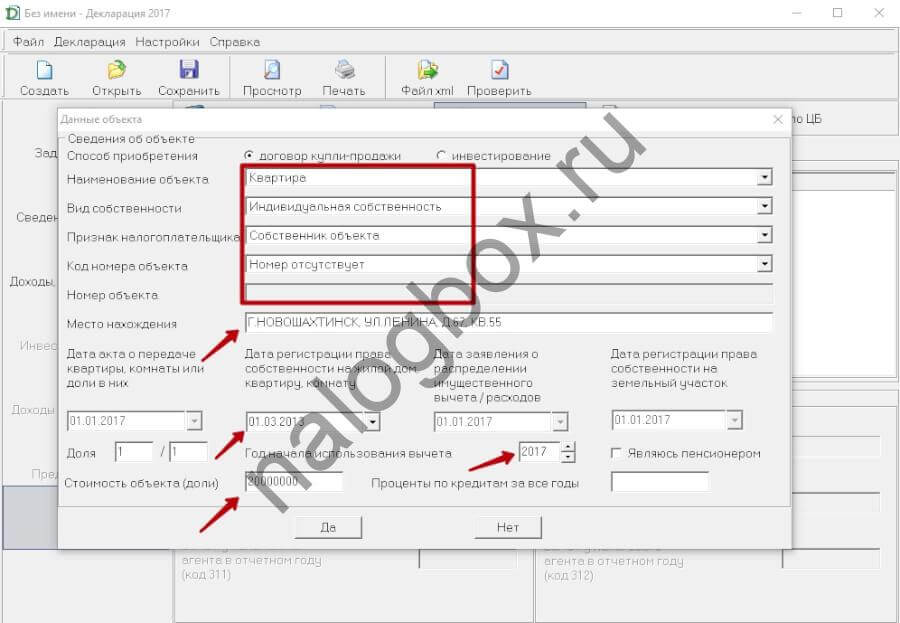

- Укажите данные о купленной квартире. Обратите внимание на год начала. Год начала использования налогового вычета в 3-НДФЛ — это первый год, в котором вы подали документы, а не год покупки.

Заполнение 3-НДФЛ, если уже один раз делали возврат, такое же, но после добавления объекта, нужно указать сумму вычета, которая уже получена.

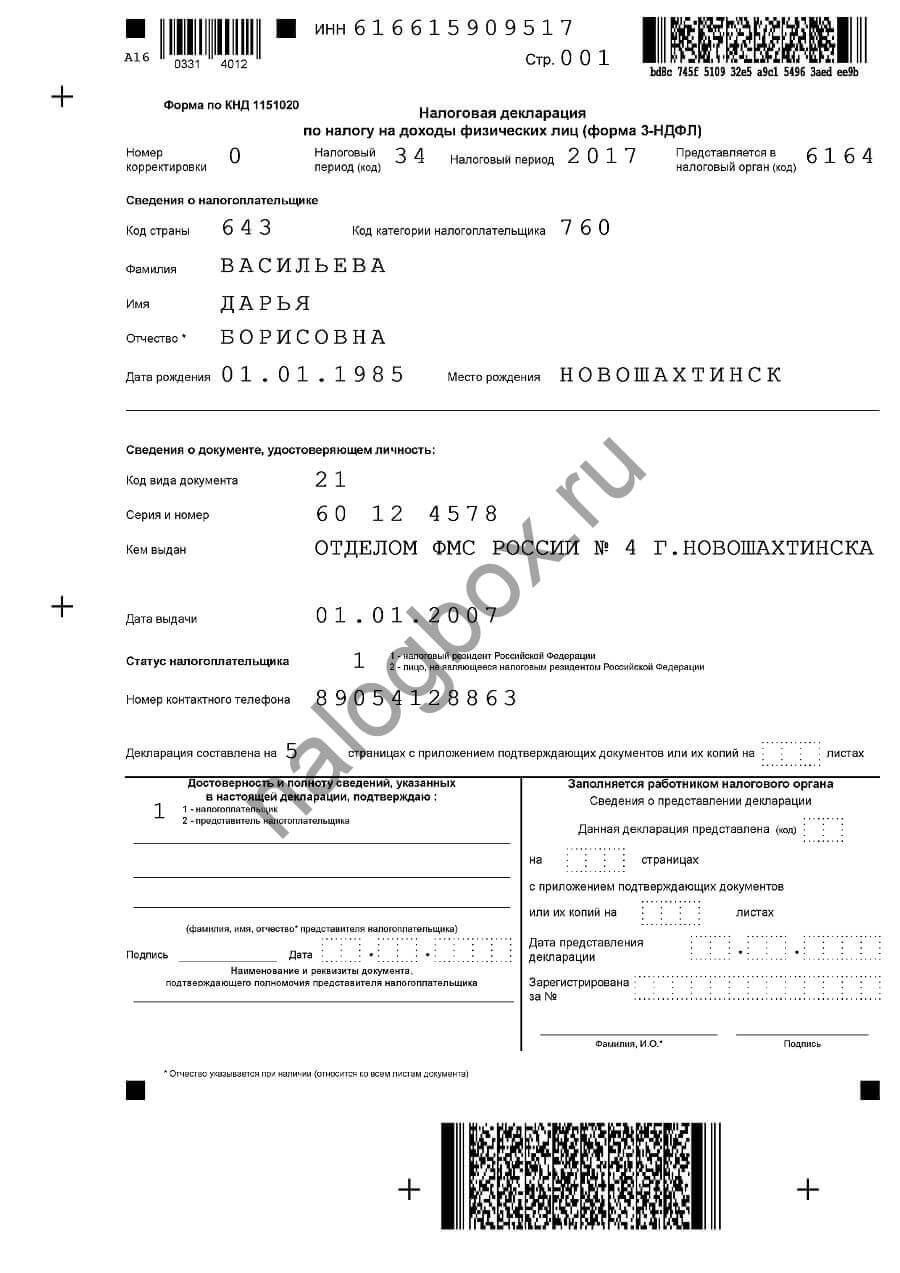

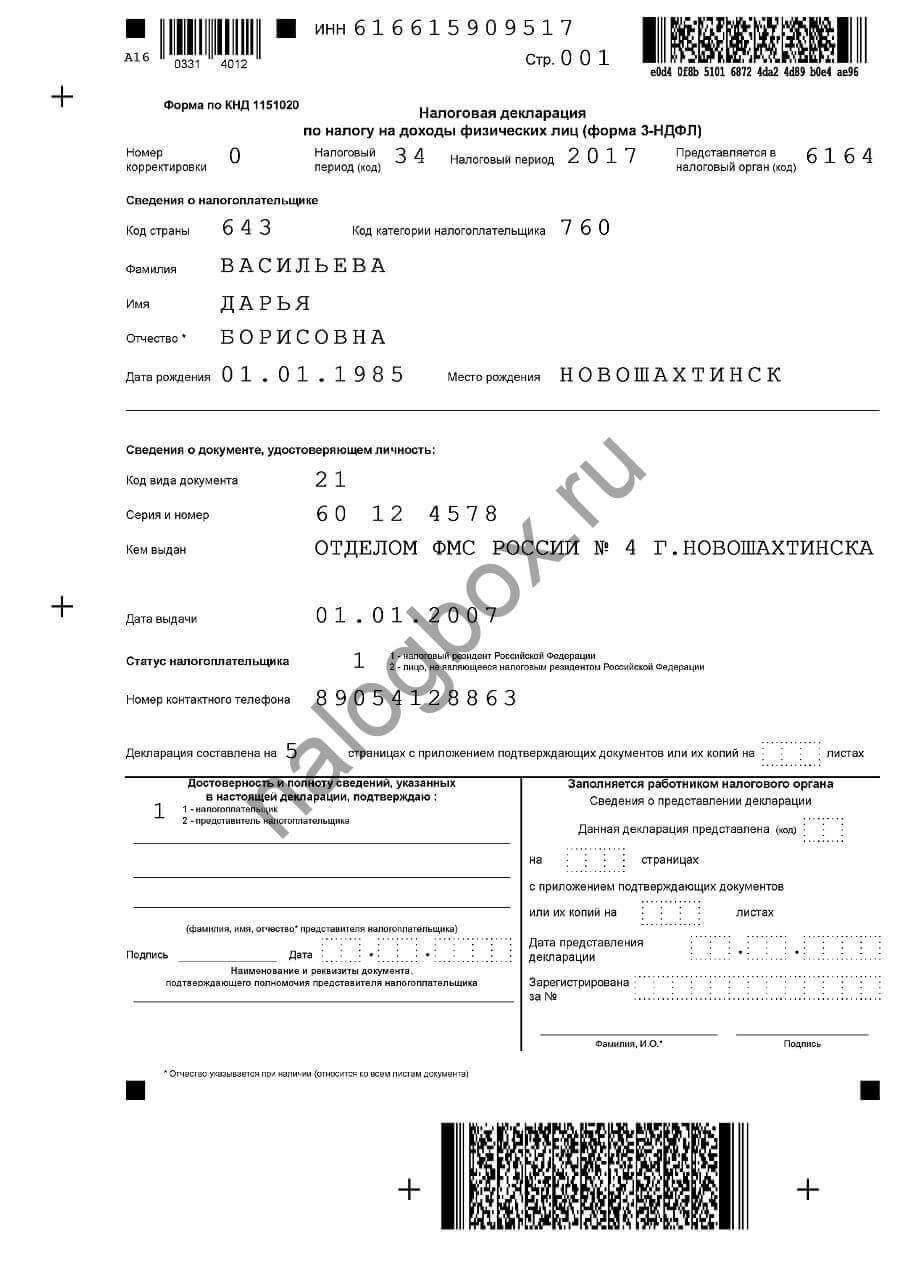

Пример и образец заполнения декларации 3-НДФЛ на имущественный вычет

Ваши действия:

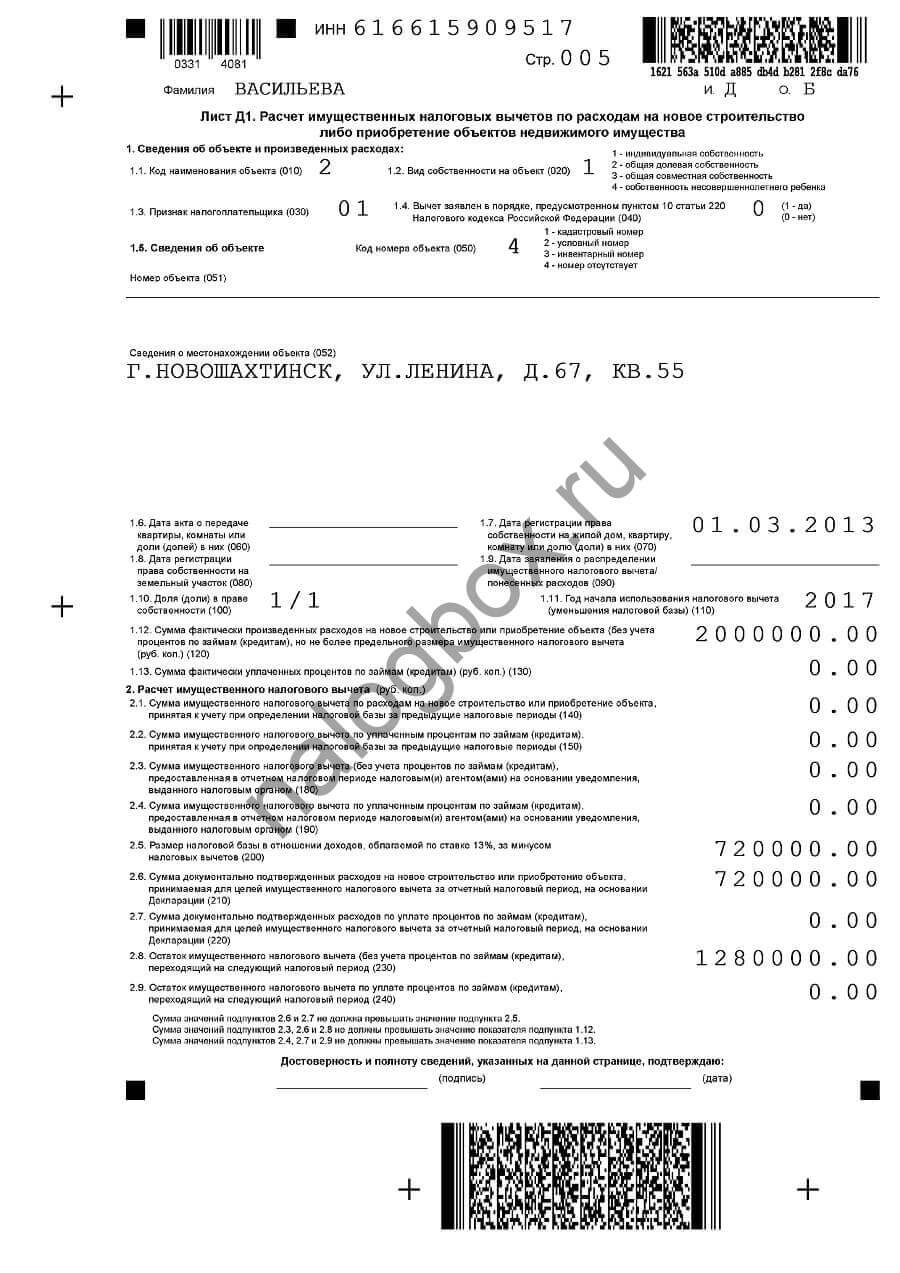

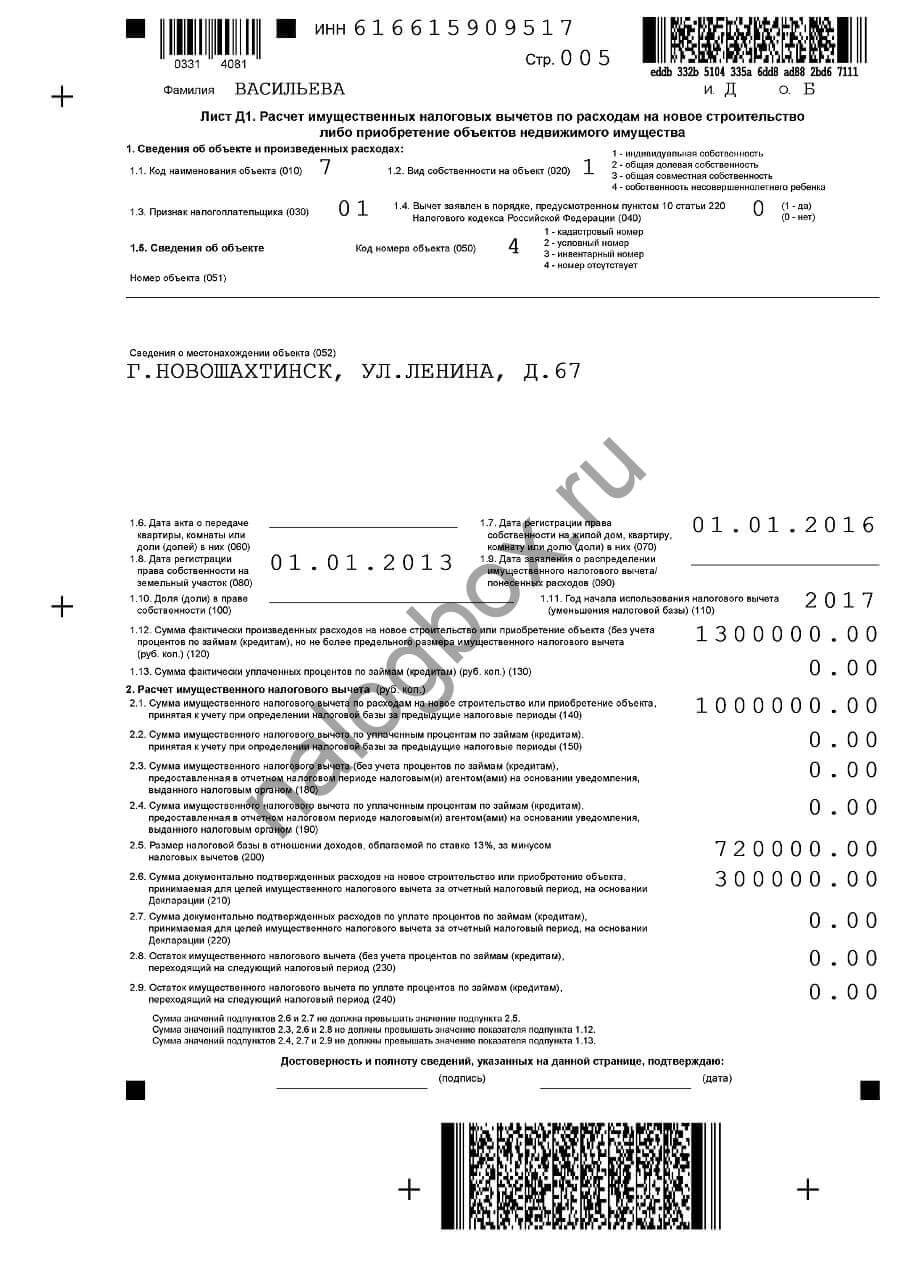

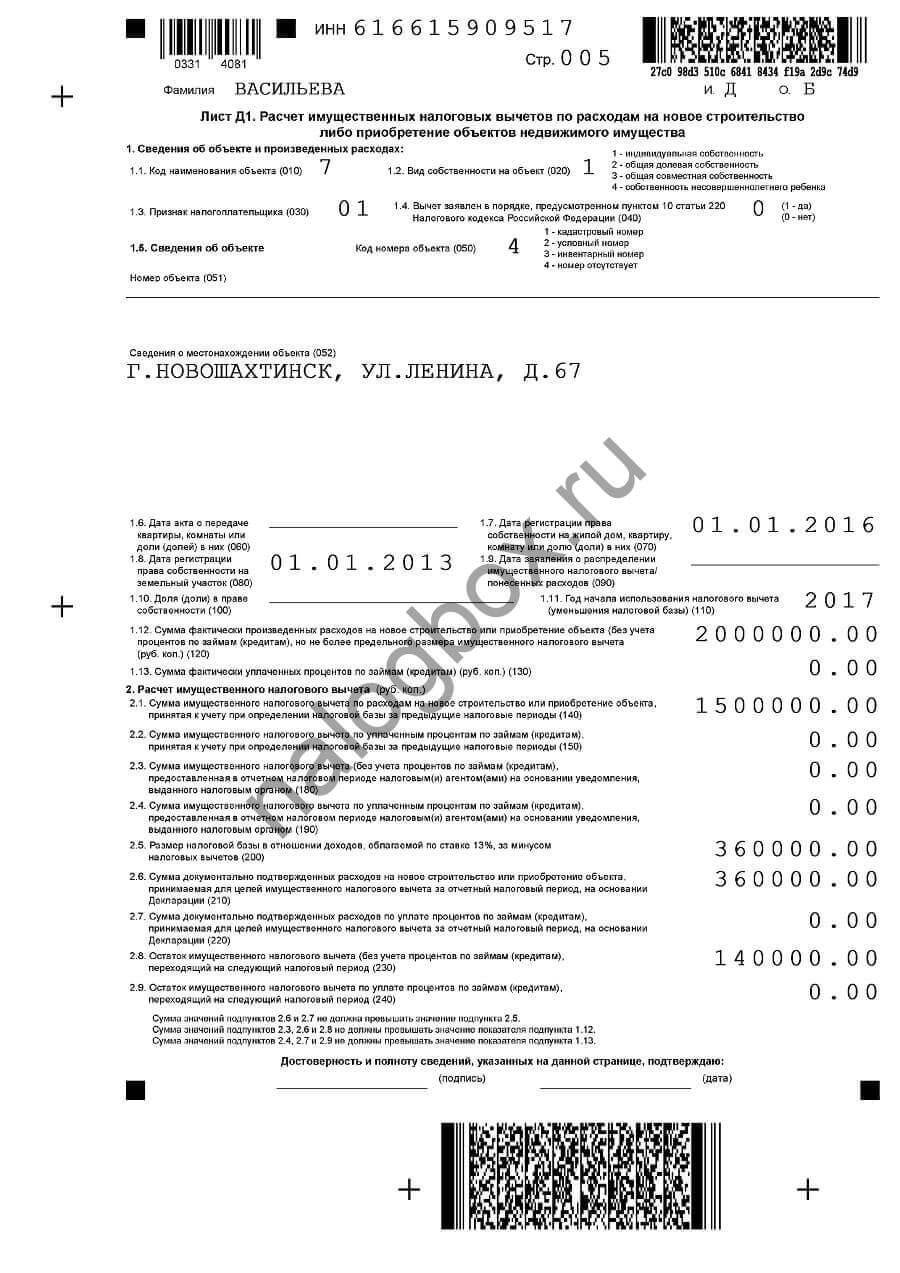

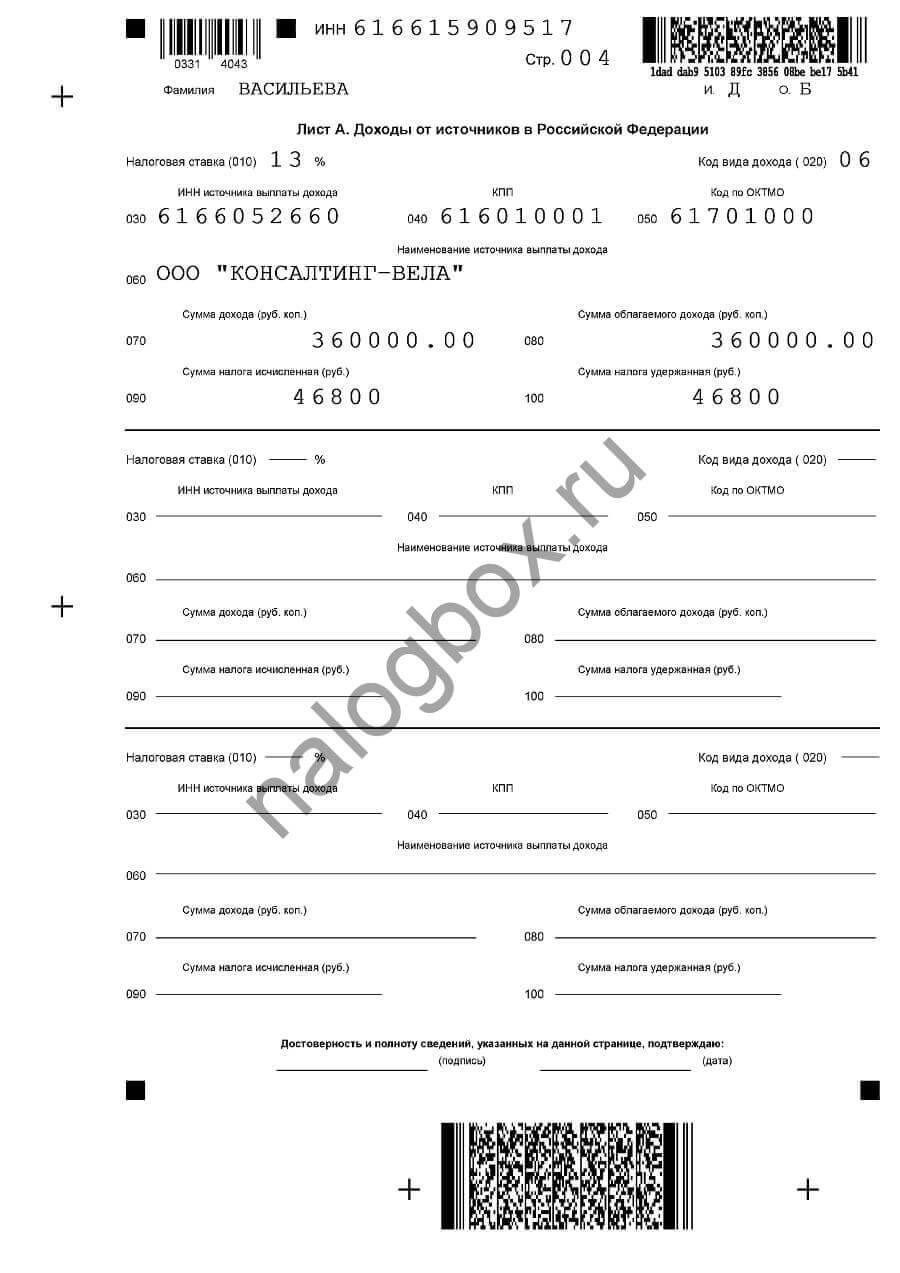

- Заполнение начинайте с листа Д1. Если вы подаете отчет первый раз, то лист заполняется просто — нужно указать общий размер вычета: 2 000 000 рублей, а если вы потратили меньше, то фактическую сумму расходов. Также нужна налоговая база за год — посмотрите в справке 2-НДФЛ. Остаток вычета получается путем вычитания из общего размера вычета налоговой базы.

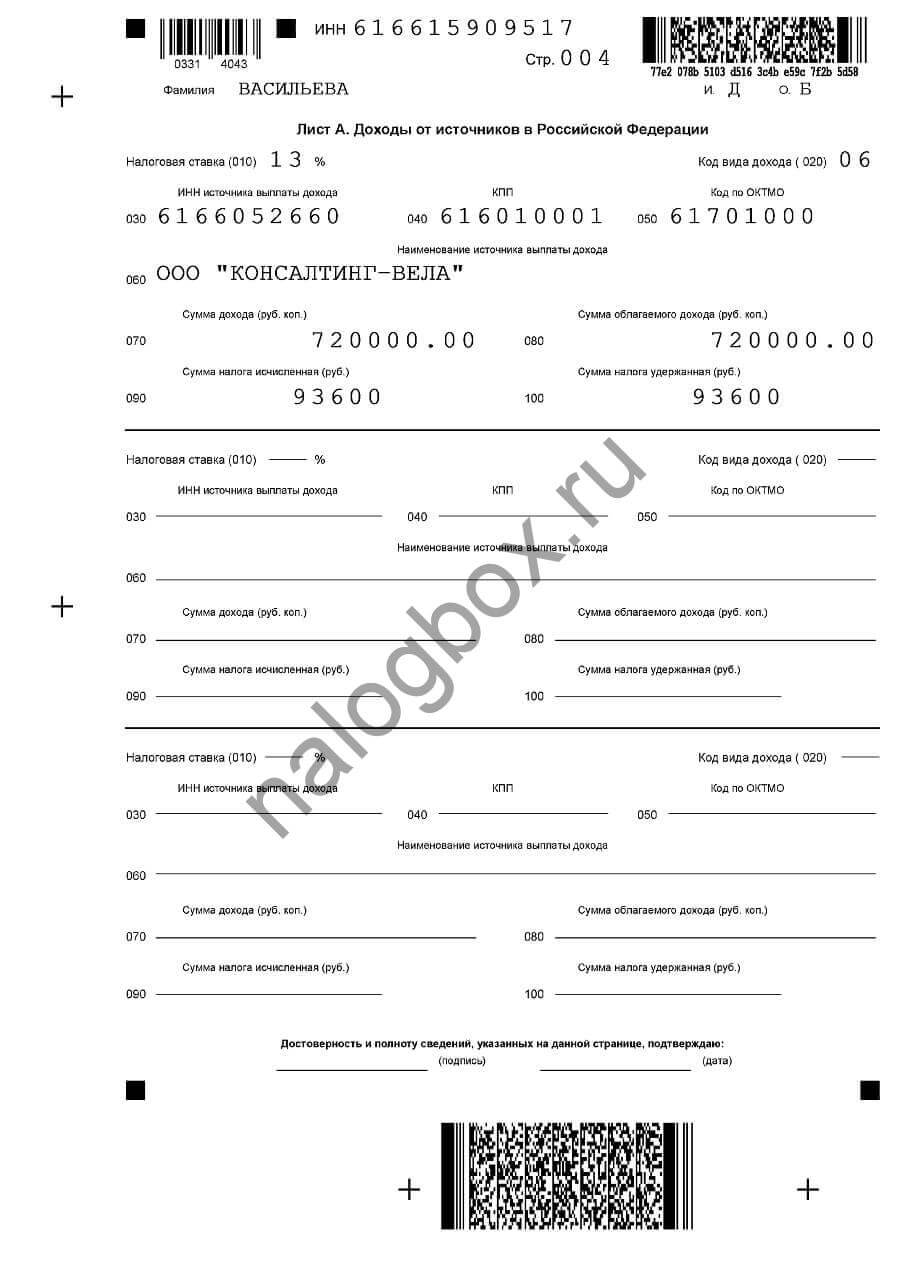

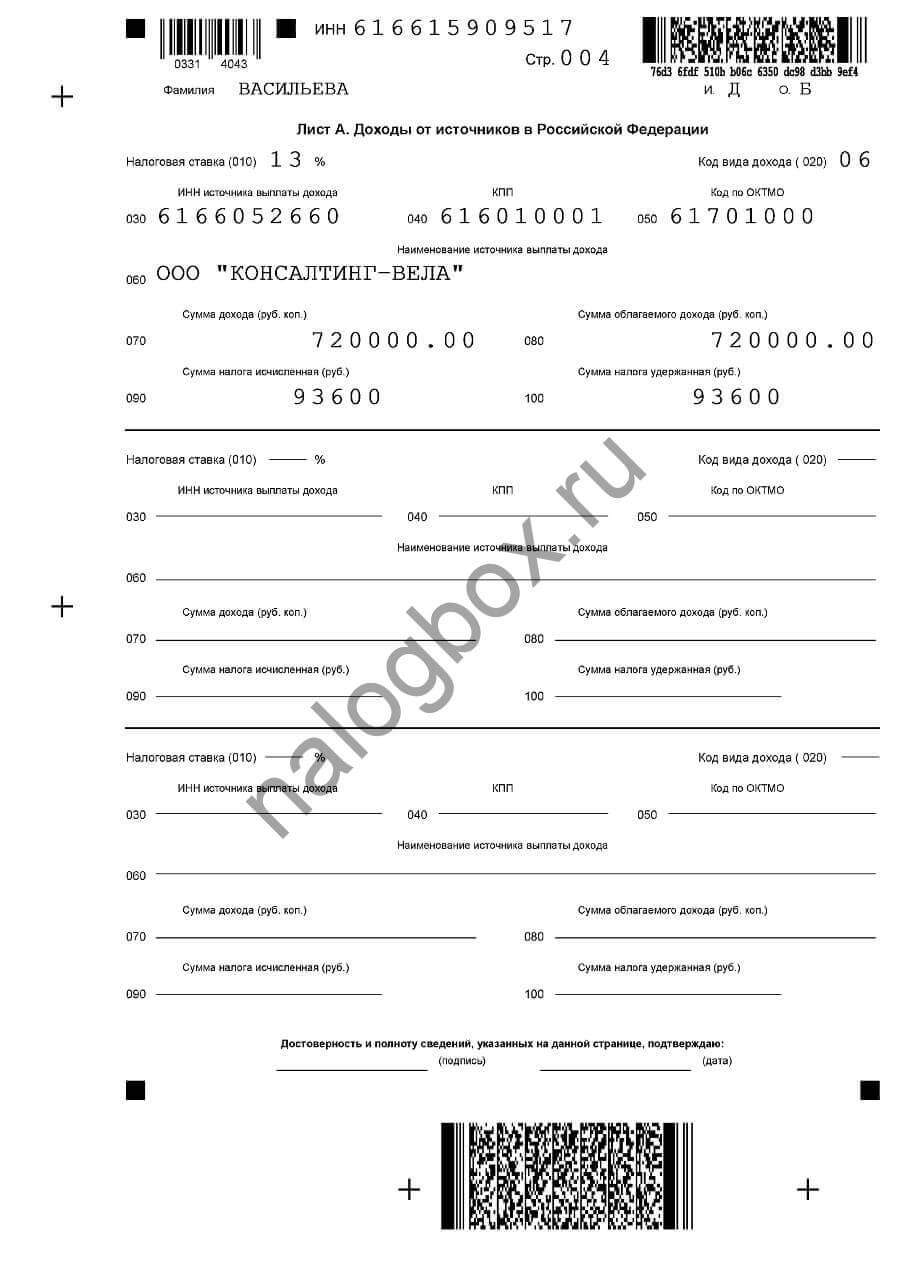

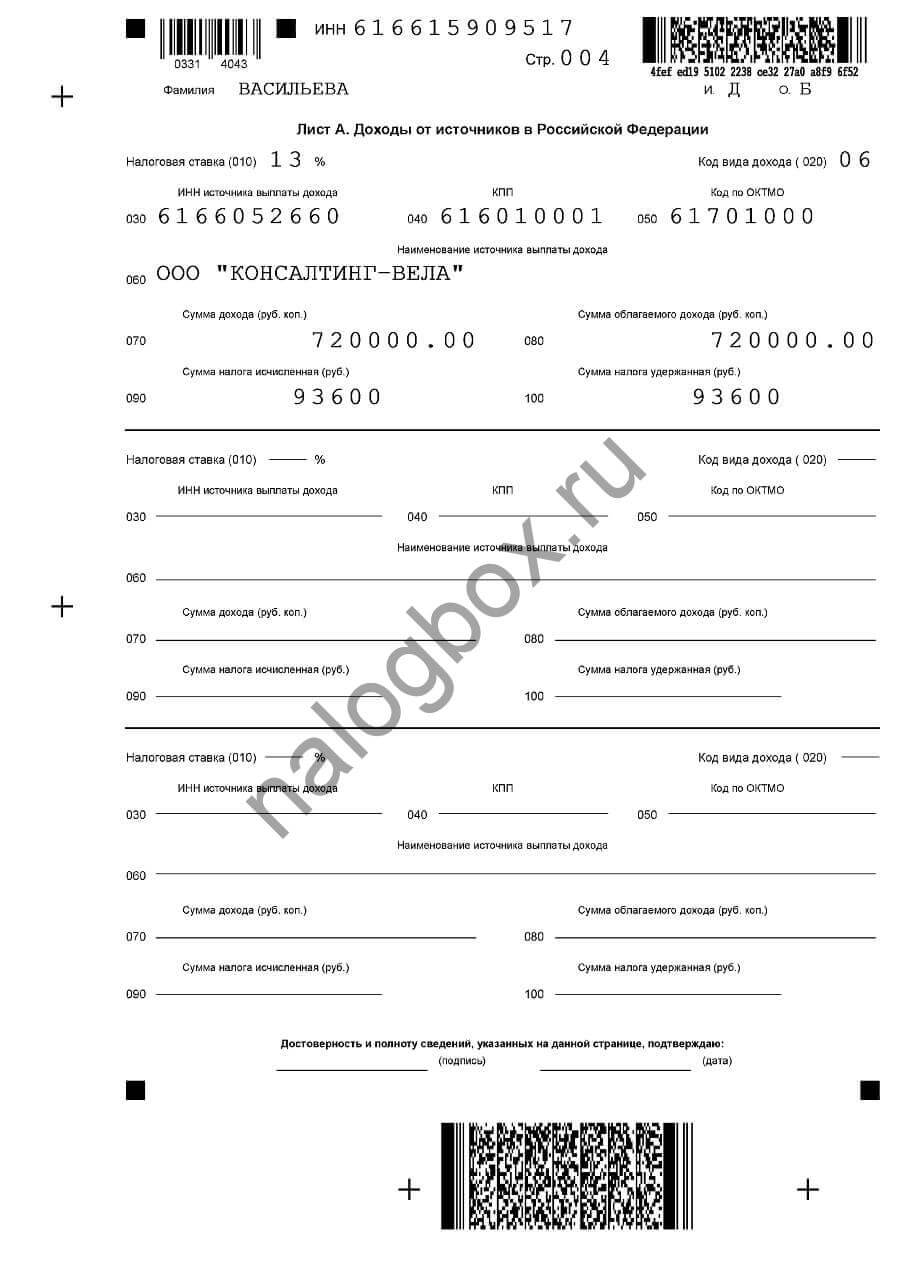

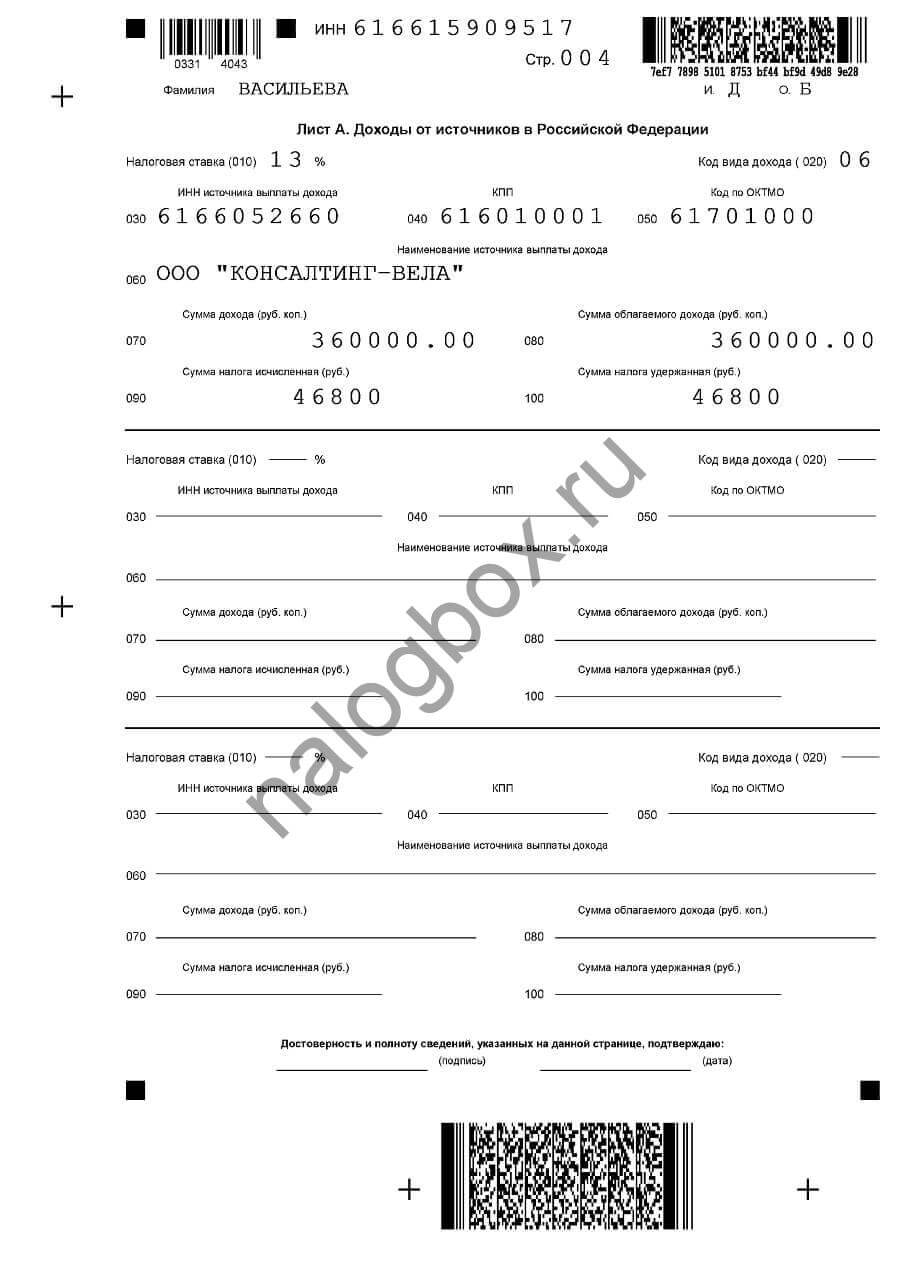

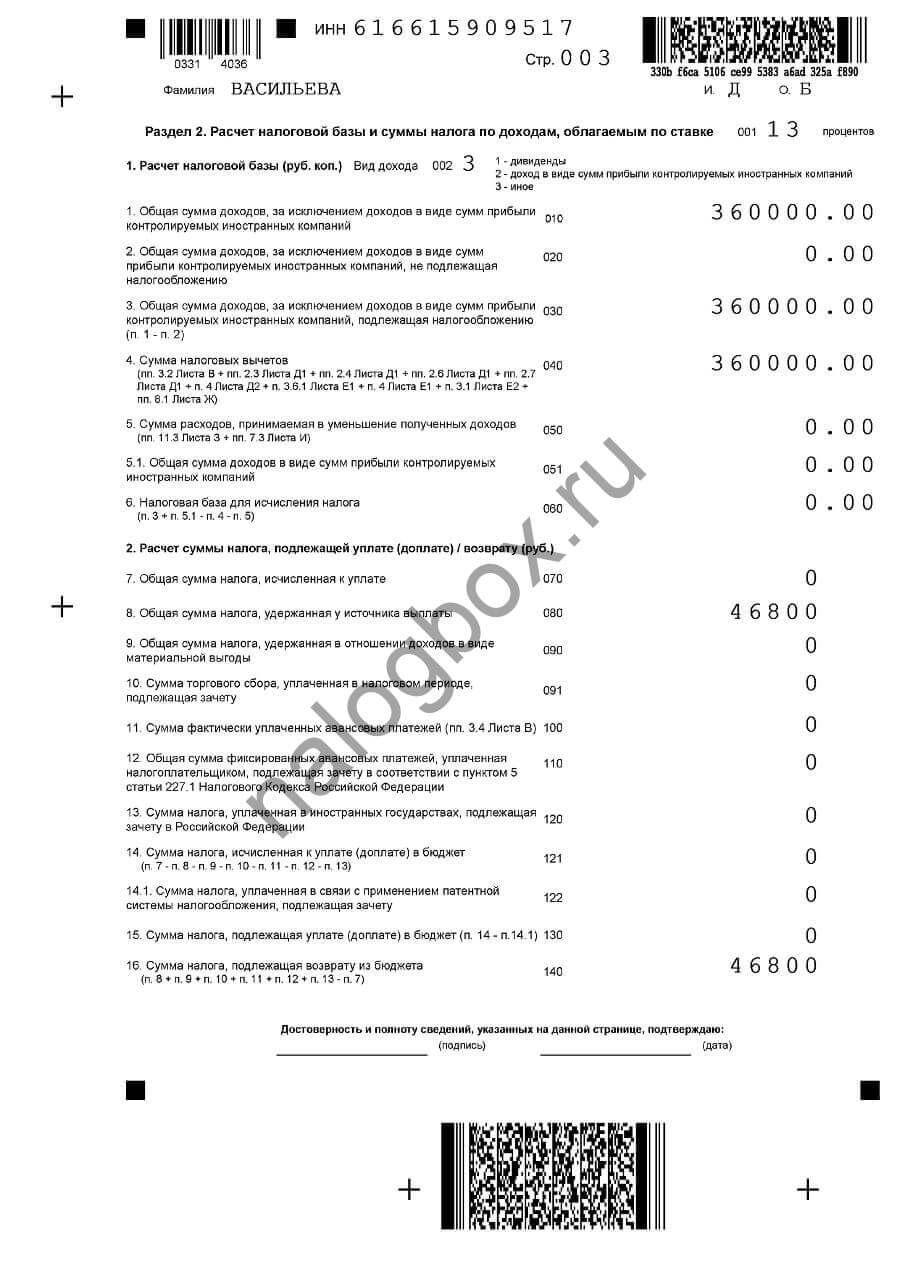

- На листе А указываете данные из справки 2-НДФЛ — реквизиты своей организации, а затем суммы — налоговая база, начисленный и удержанный налог.

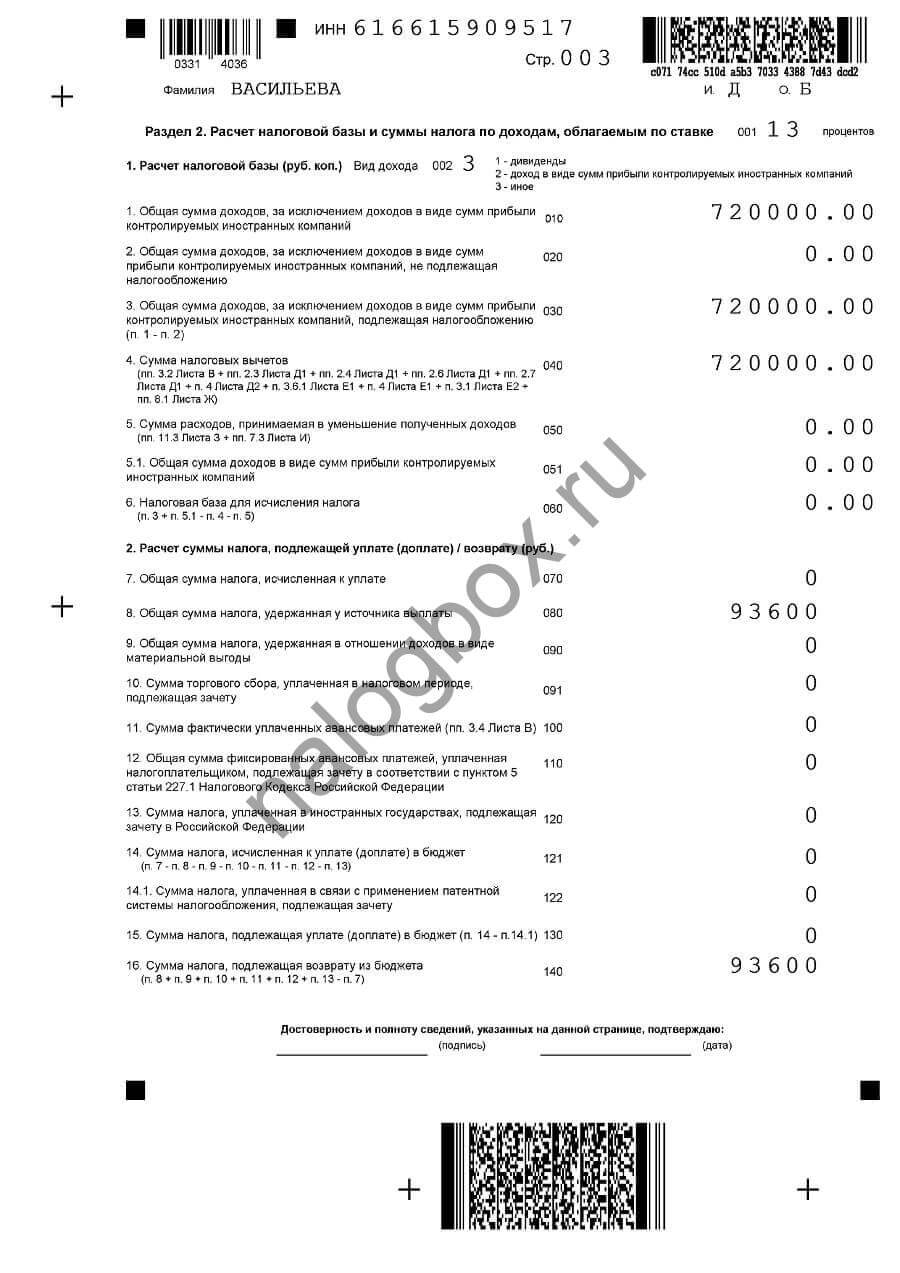

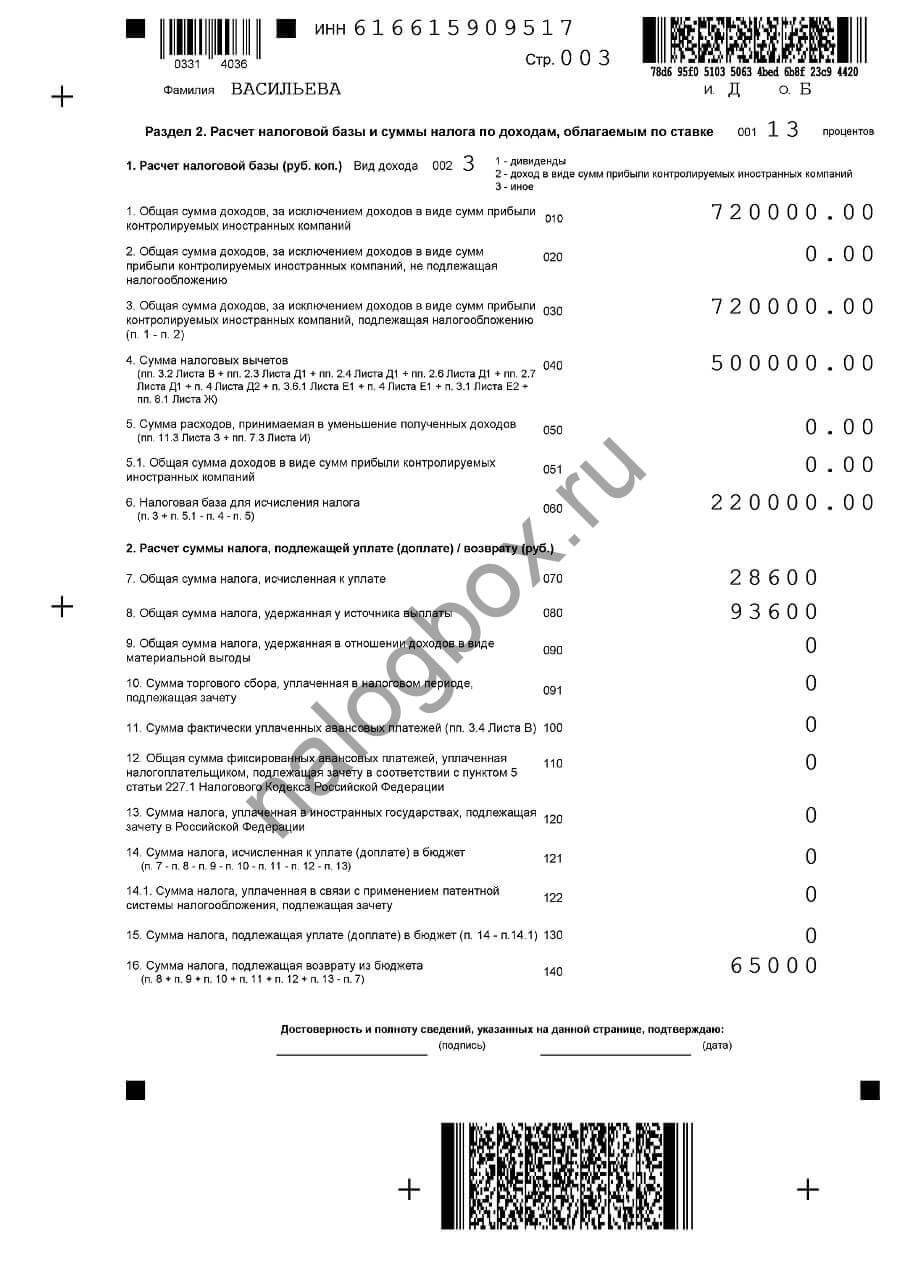

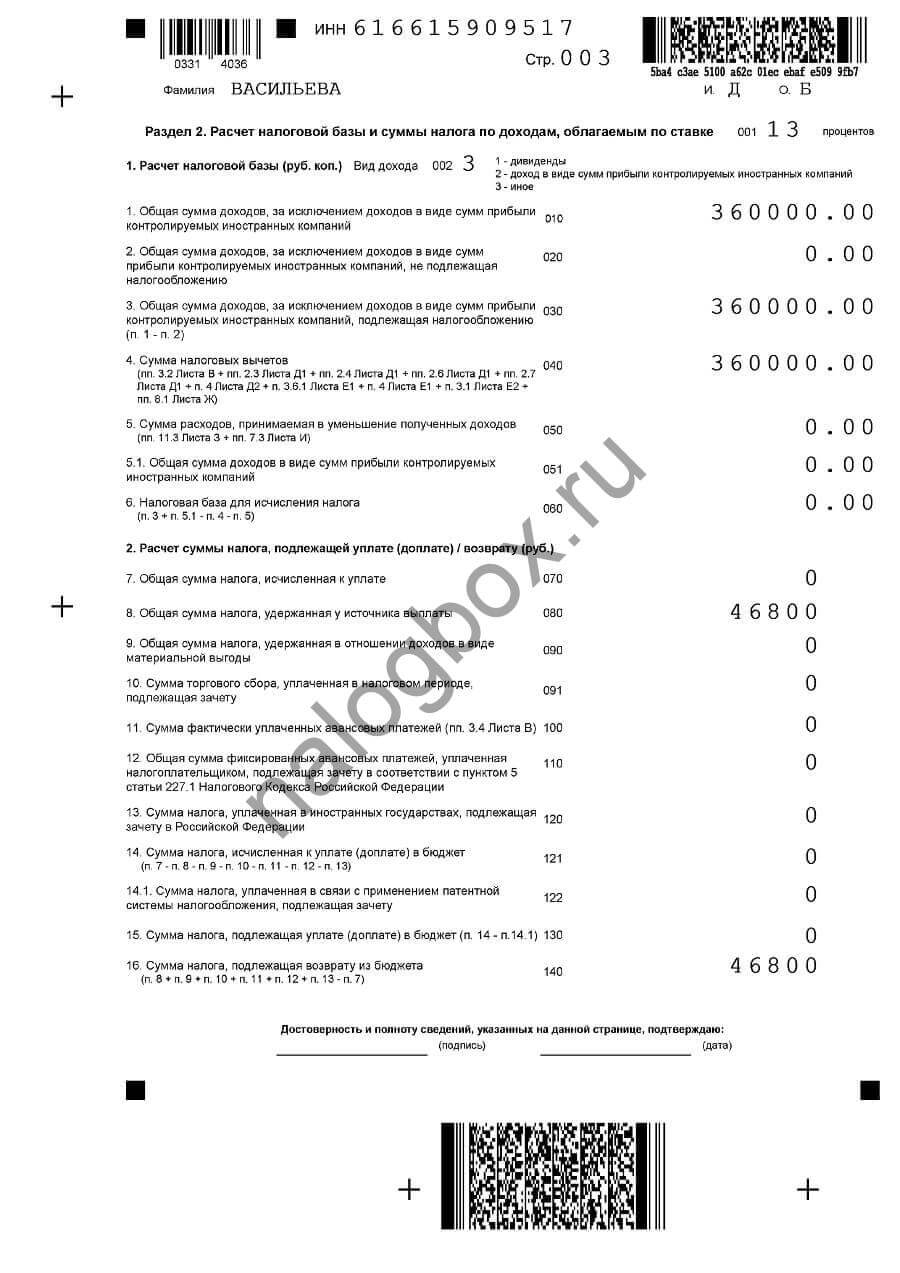

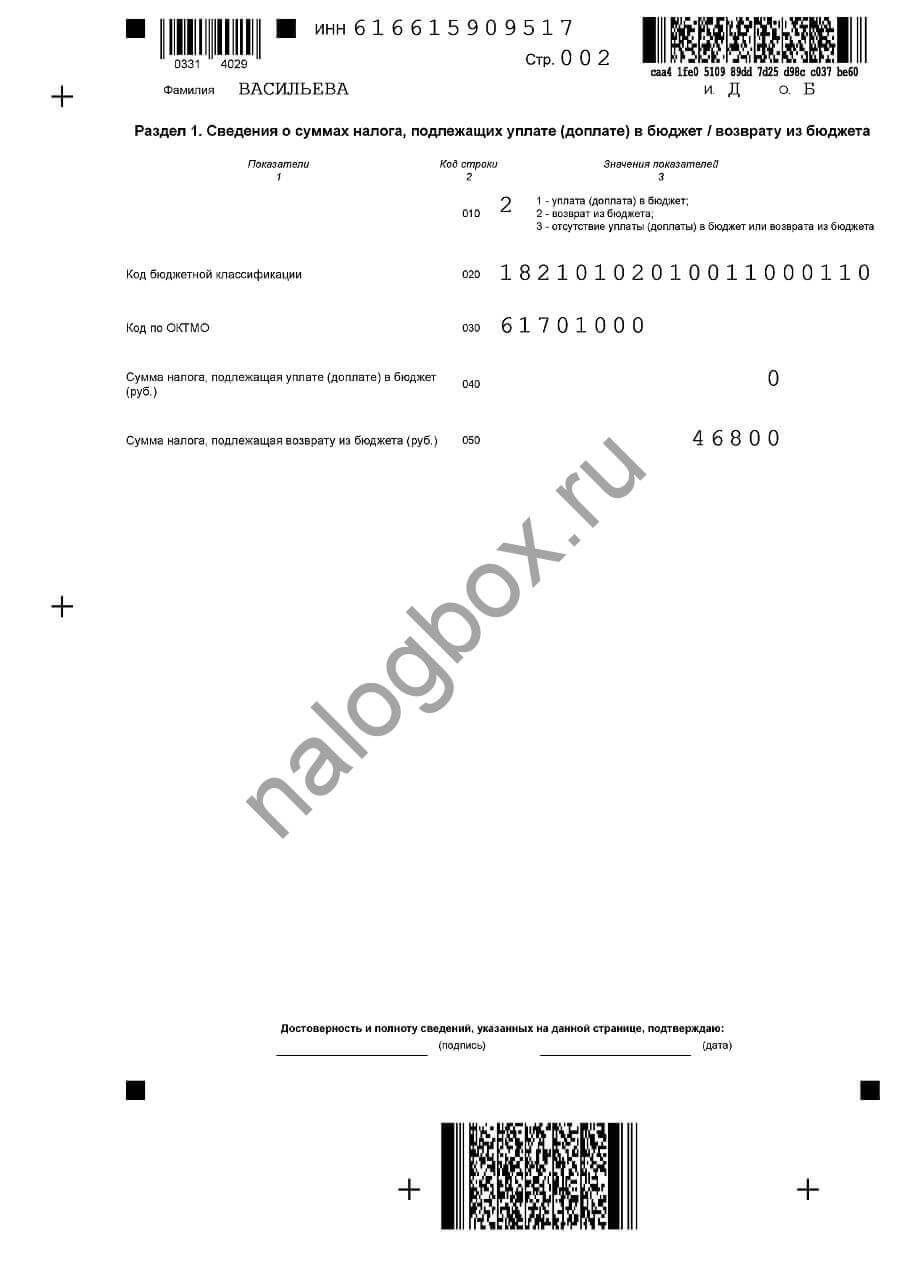

- В разделе 2 нужно указать те же суммы — впишите их в те же строки, что и на нашем образце.

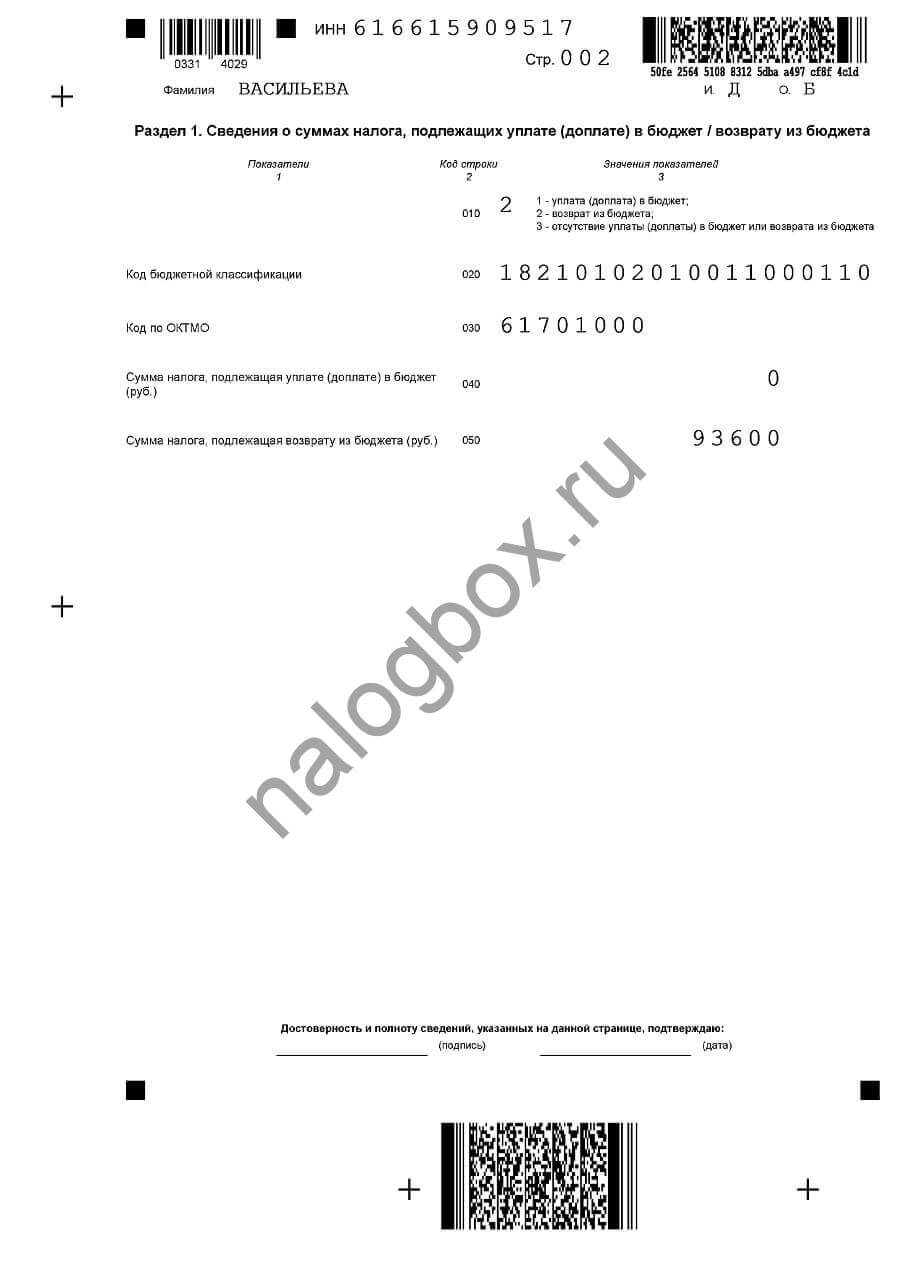

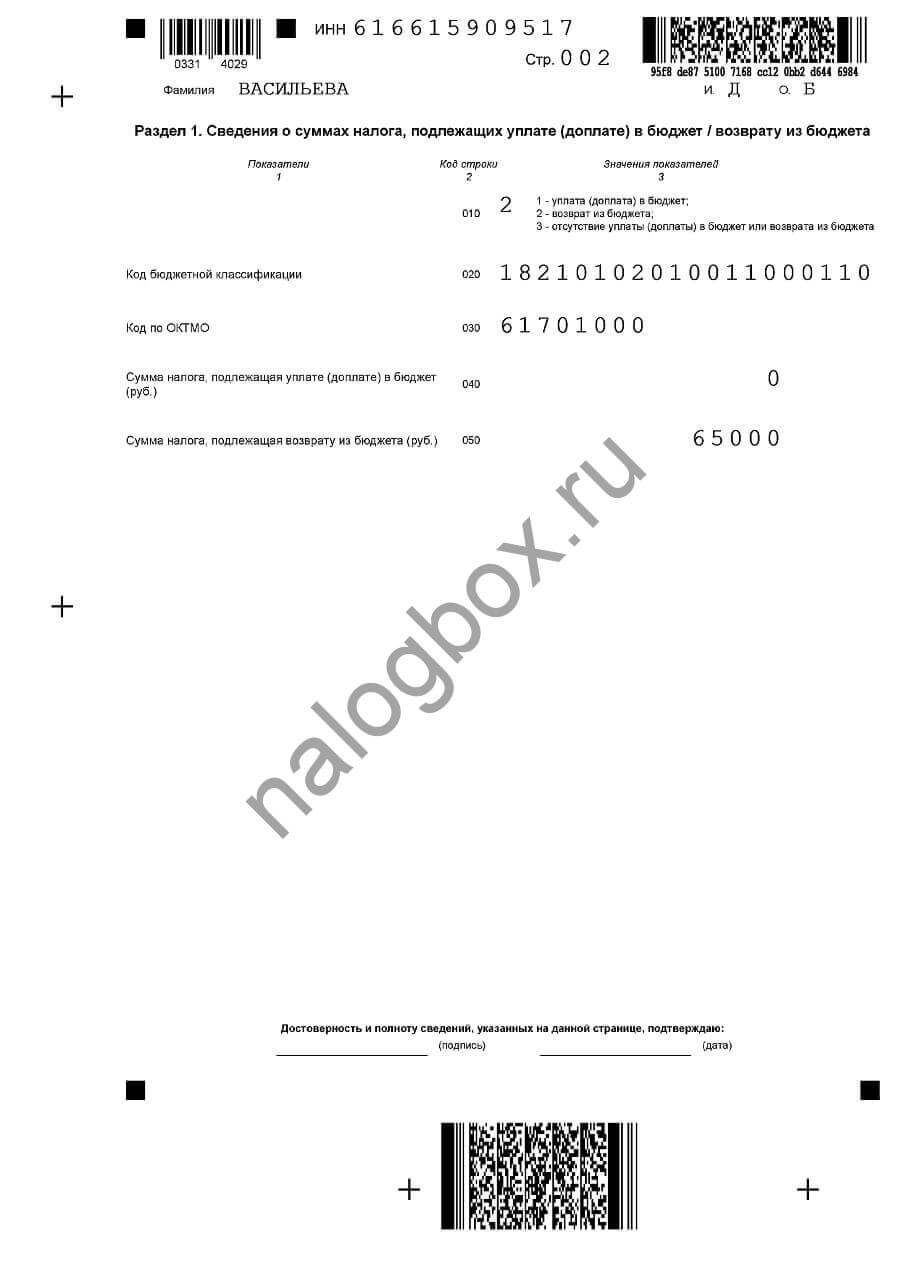

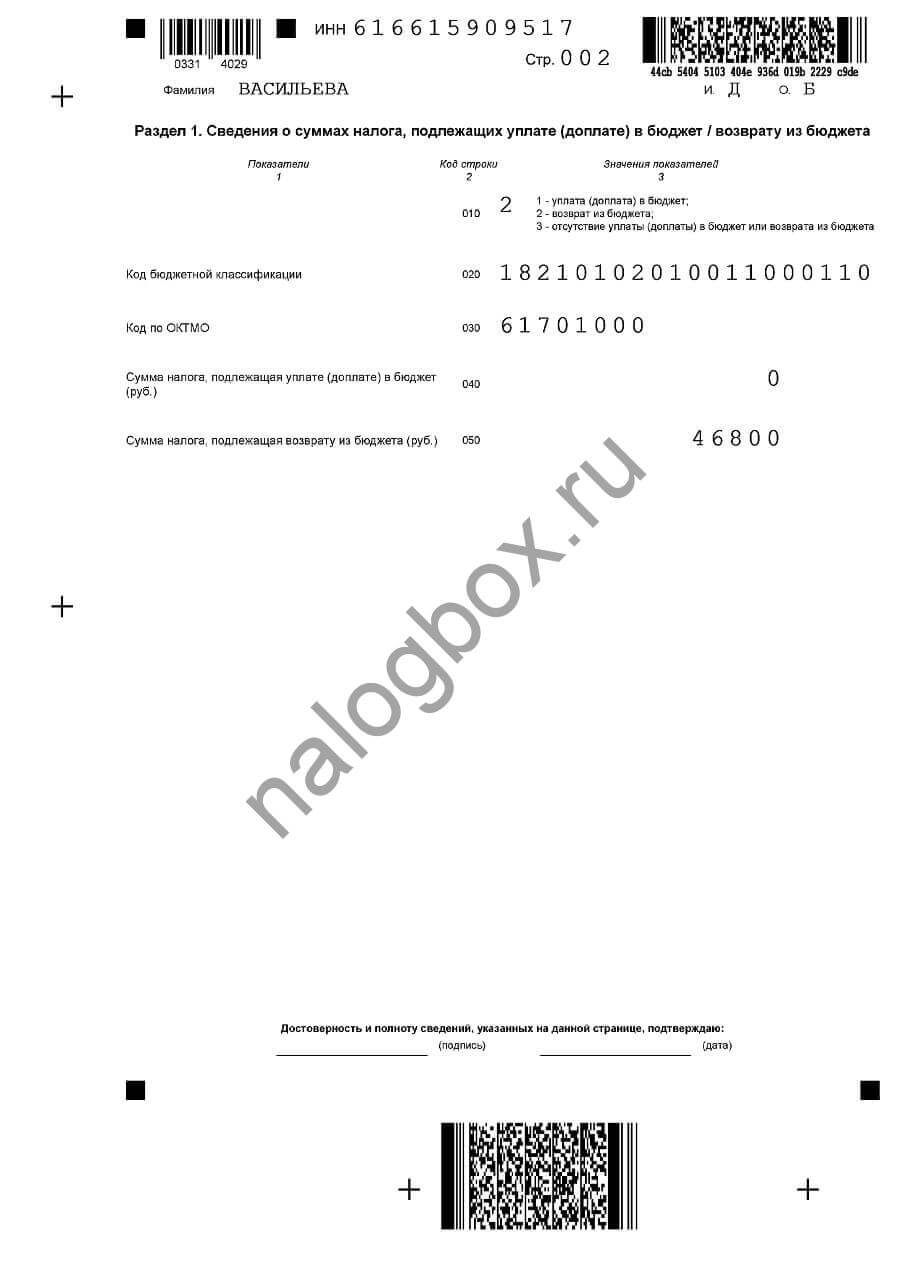

- В разделе 1 указываете платежные реквизиты — КБК, ОКТМО и размер возврата — возьмите его из итогов раздела 2.

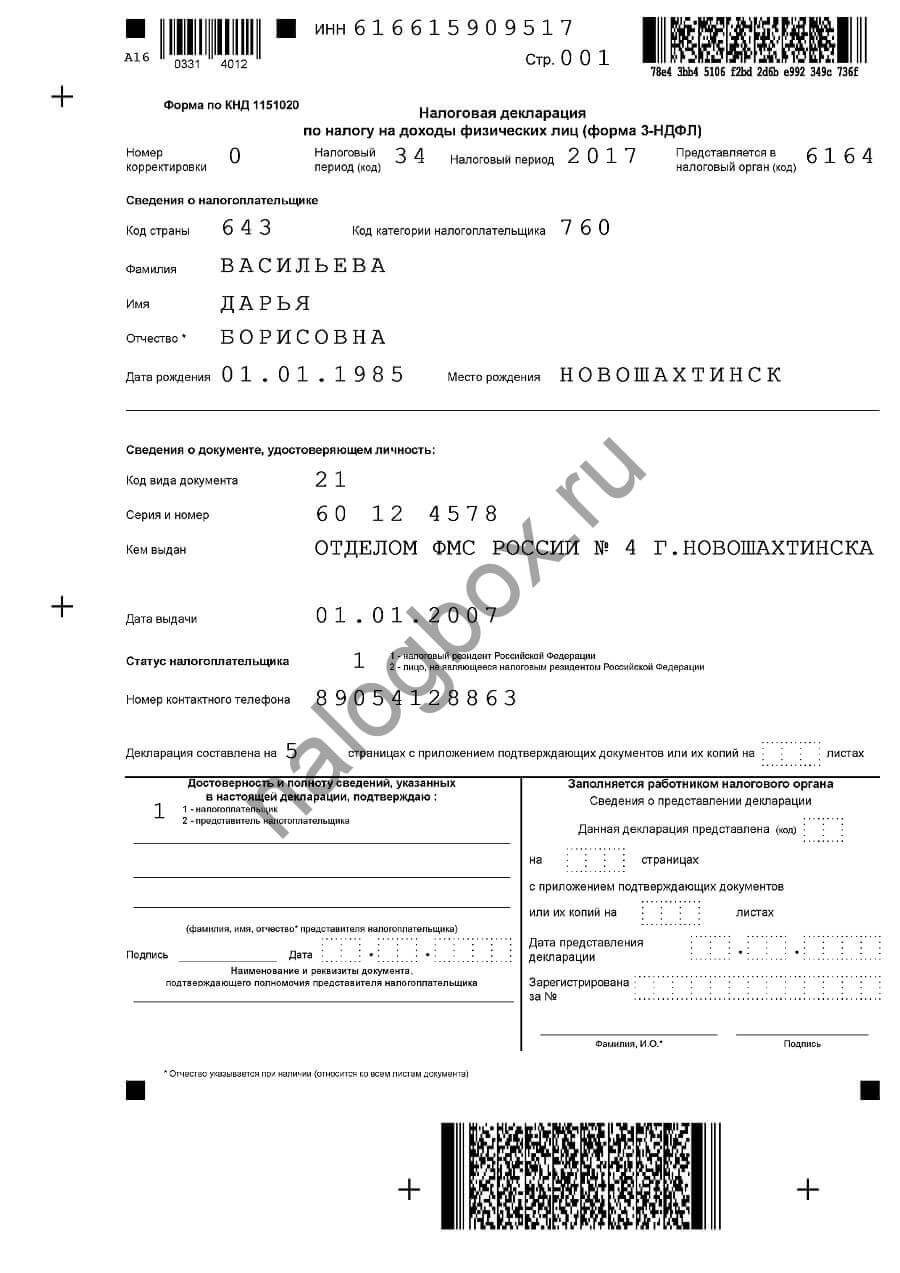

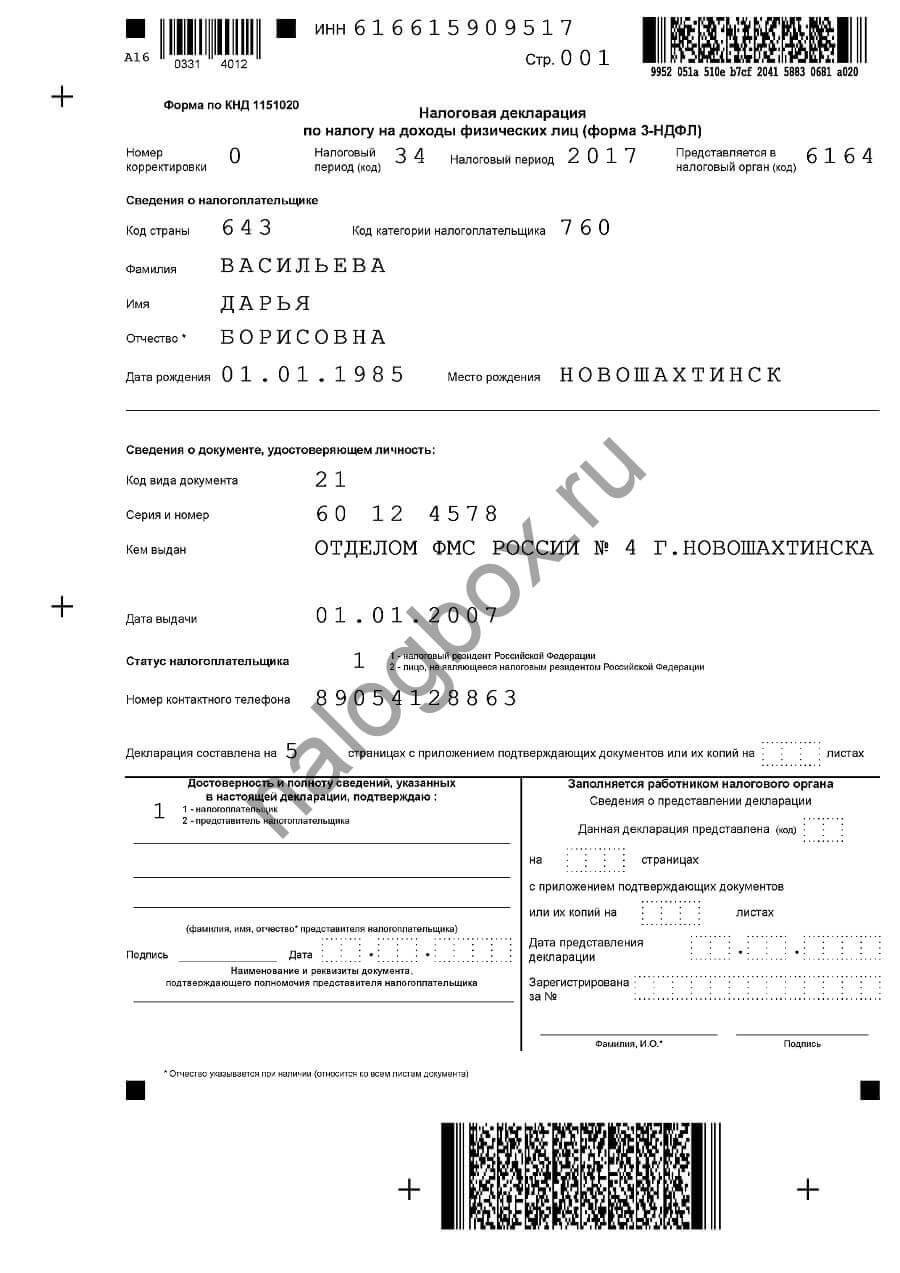

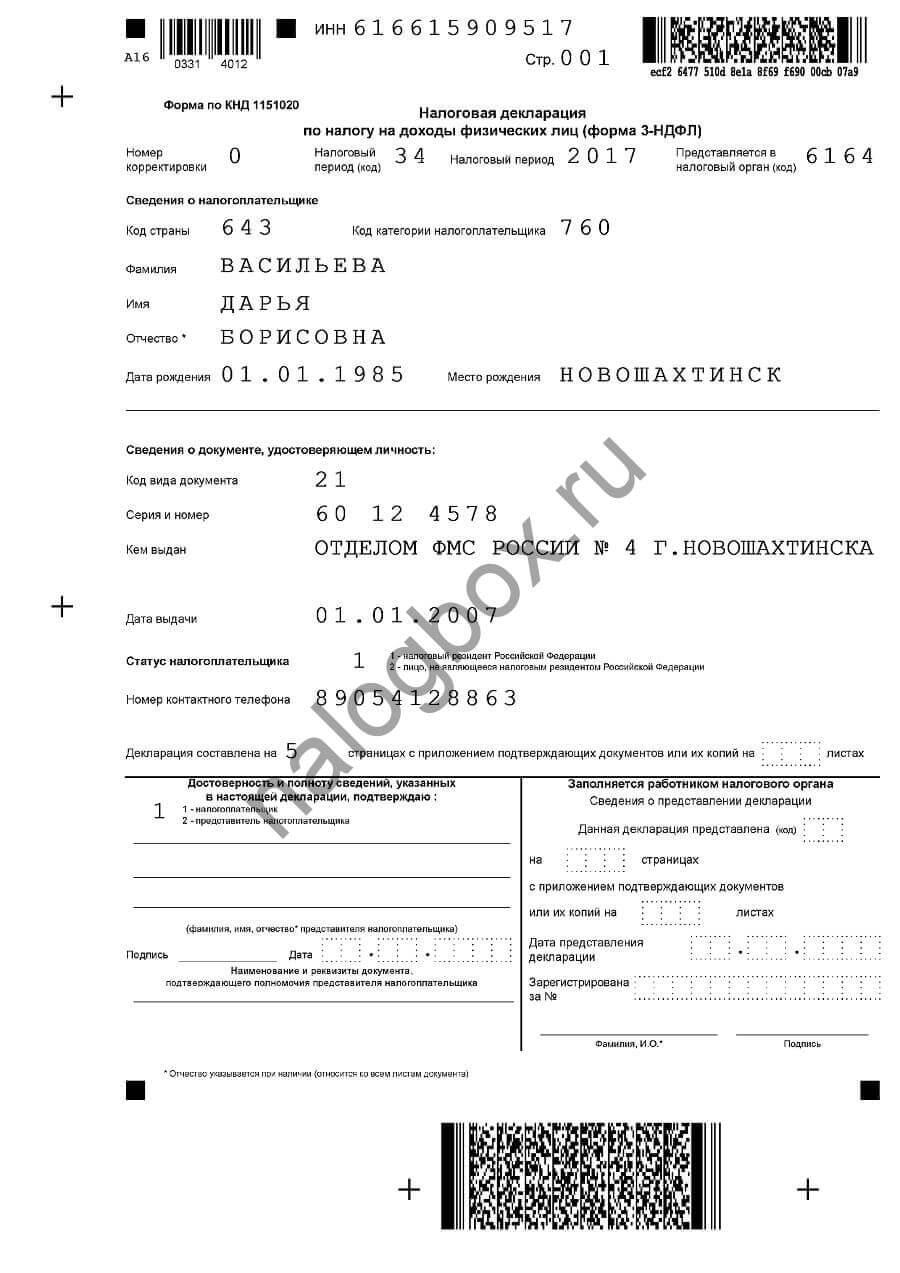

- Титульную страницу заполните по паспорту.

Загрузить заполненный образец вы можете здесь.

Образец заполнения 3-НДФЛ при строительстве жилого дома

В соответствии со ст. 220 Налогового кодекса России получить имущественный вычет можно не только за расходы на покупку жилья, но и индивидуальное жилищное строительство (далее — ИЖС).

Не все расходы на ИЖС можно включить в расходы на вычет. Можно учесть затраты на:

- строительные работы и услуги, а также отделка;

- отделочные и строительные материалы;

- разработку проекта и сметы;

- оснащение дома инженерными и коммунальными подключениями;

- покупку недостроенного дома.

Соискателю нужно сохранять и требовать все документы от поставщиков материалов, работ и услуг — квитанции, акты приема-передачи, договоры, расписки и пр., так как без них налоговая не предоставит вычет.

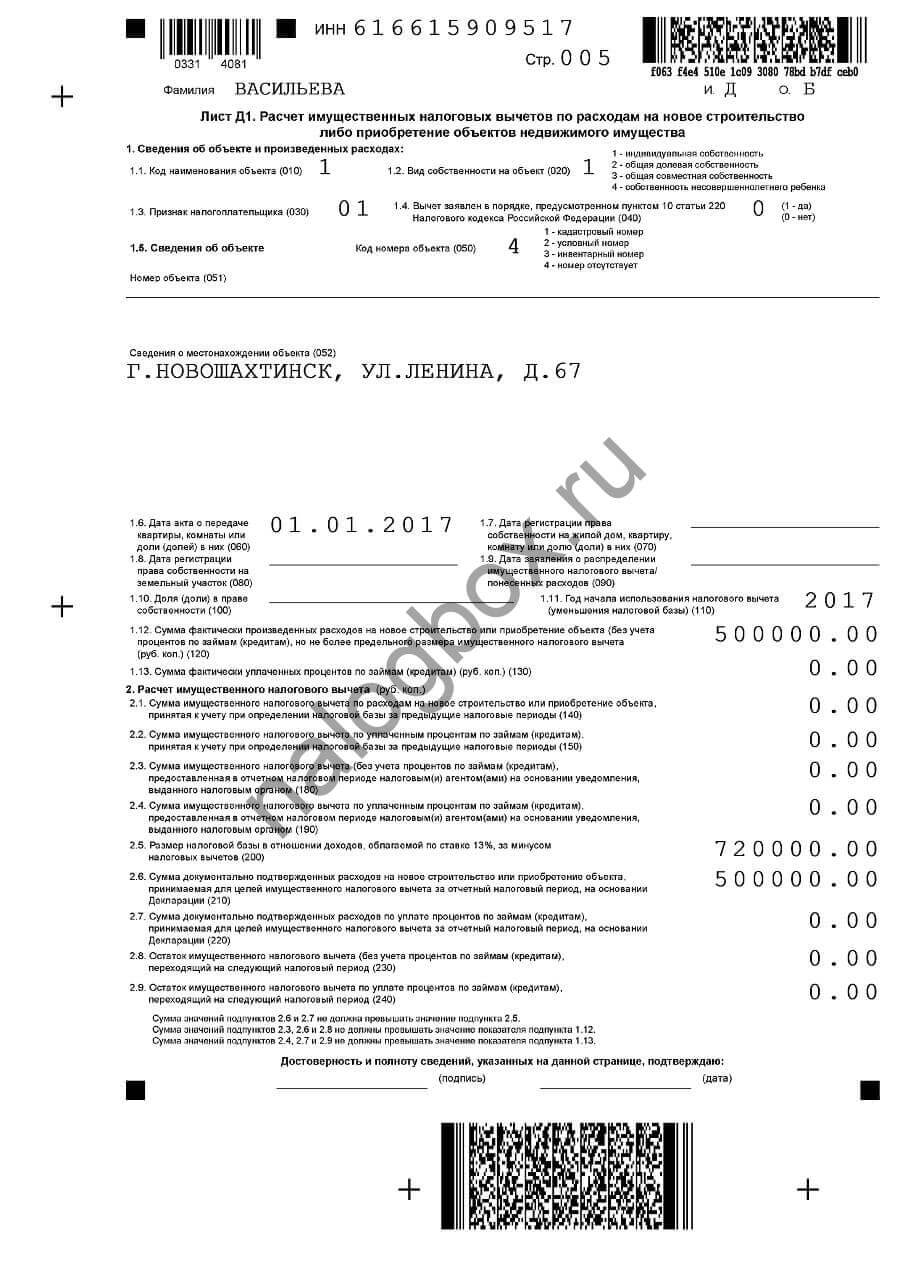

Пример 2

Пример заполнения 3-НДФЛ для налогового вычета за недвижимость в виде расходов на ИЖС:

Из примера видно, что заявительница не израсходовала полный объем вычета, а значит, согласно ст. 220 НК РФ, она сможет в будущем использовать оставшиеся 1 500 000 рублей при возникновении расходов на жилье — опять на ремонт или покупку другого объекта.

Также она не получила весь налог, который уплатила за год. Она уплатила 93 600, а вернула 65 000. Оставшуюся часть можно вернуть, если у нее были расходы на лечение или обучение себя, супруга, детей, братьев, сестер, или иные расходы из ст. 217 — 220 НК РФ.

Скачать этот пример можно здесь.

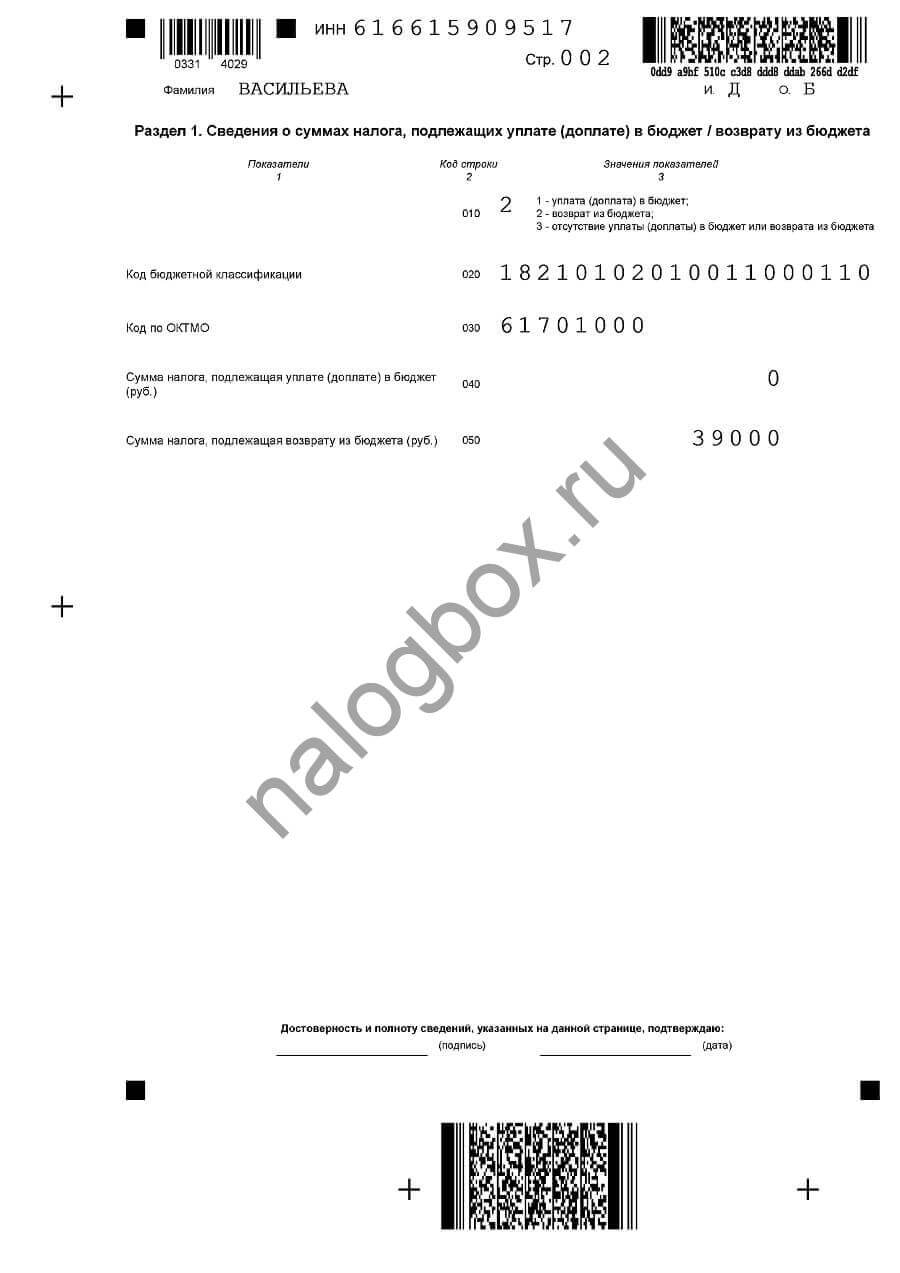

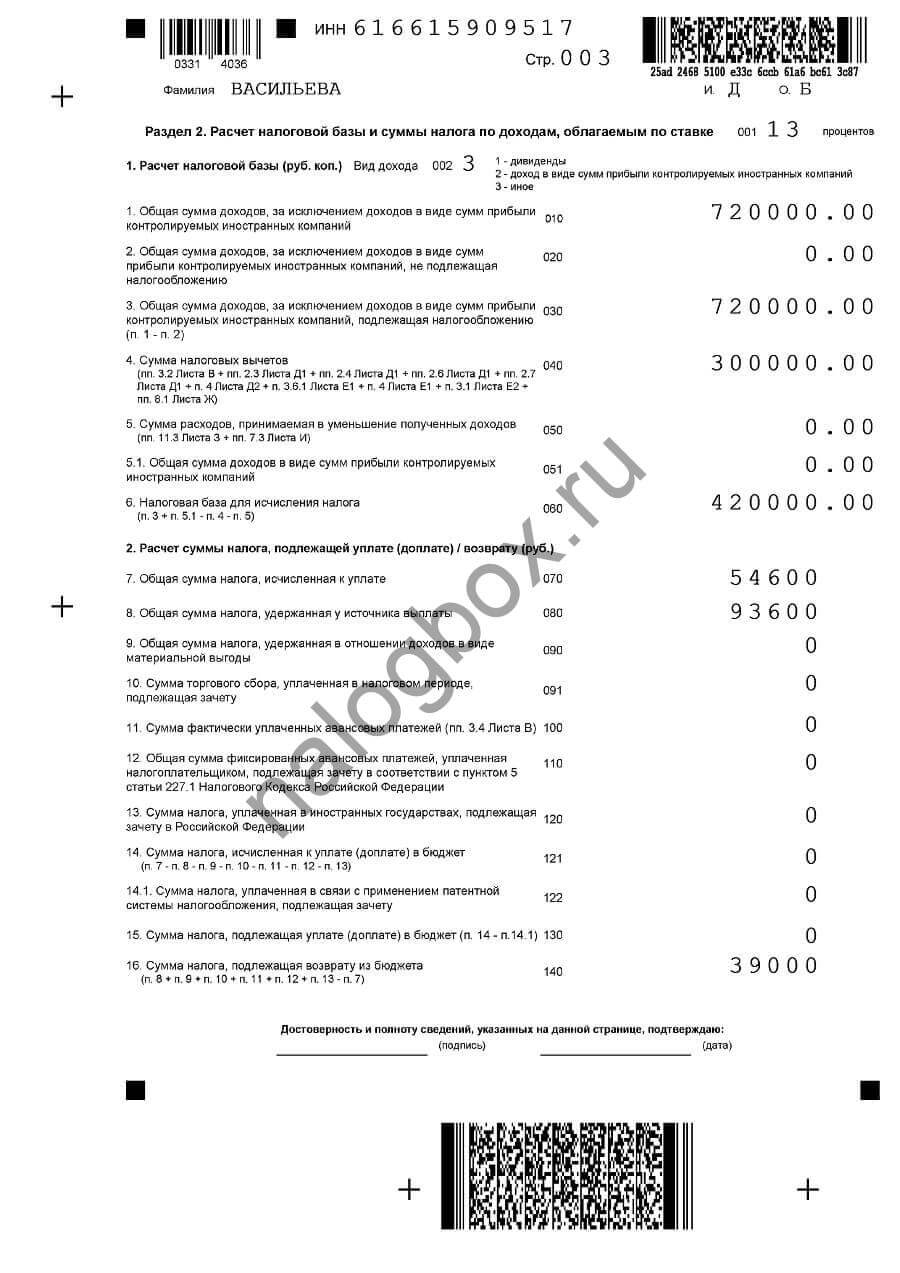

Образец 3-НДФЛ на возврат налога за отделочные материалы

Пример 3

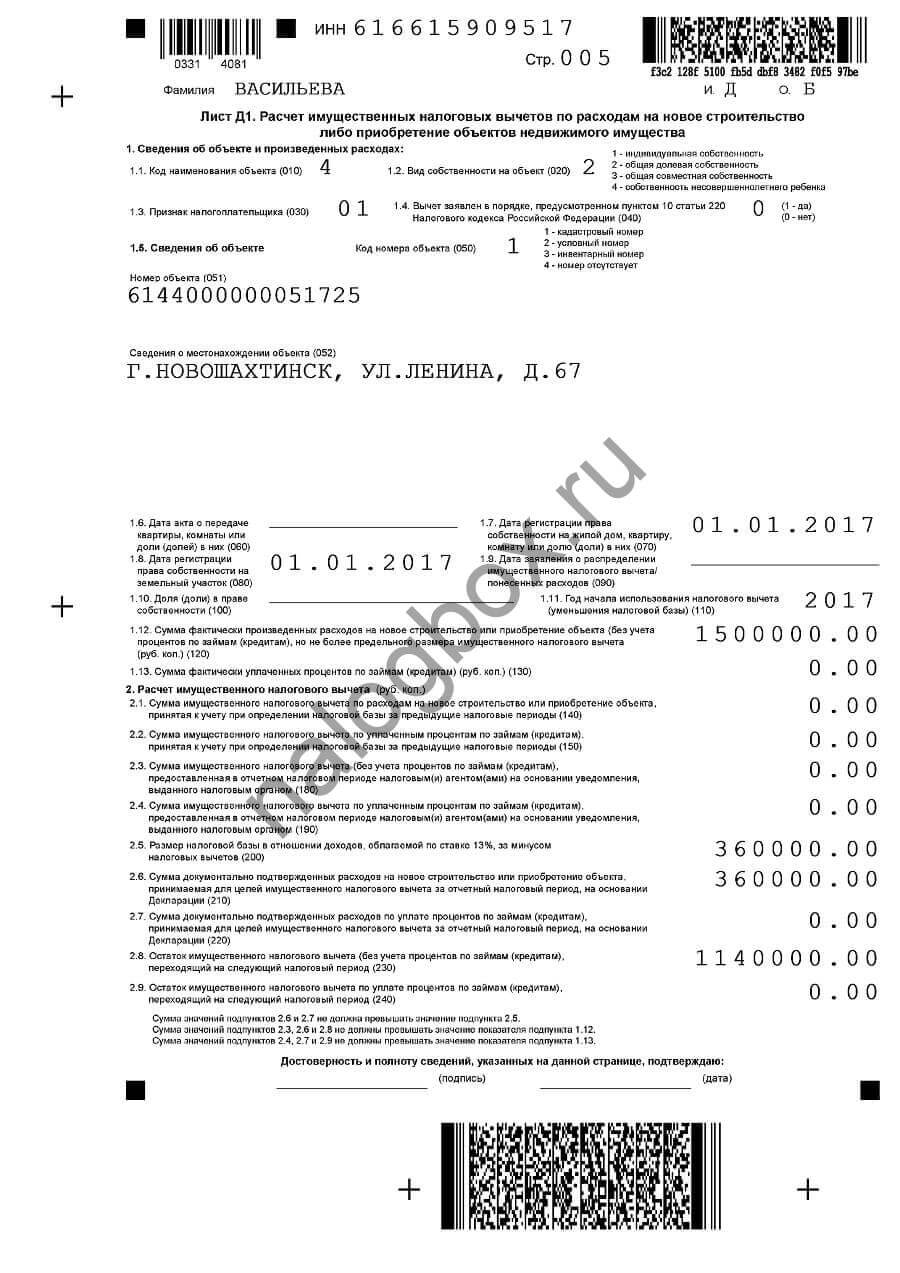

Как будет выглядеть ее декларация:

В листе Д1 видно, что она использовала 1 000 000 рублей раньше, а сейчас предъявляет расходы в размере 300 000 рублей, из которых ей возвращается 13%, т. е. 39 000 рублей. Остатка, переходящего на следующий год, нет, так как у Васильевой пока нет иных расходов. Но она вправе в будущем предъявить еще 700 000 рублей, ведь каждый гражданин вправе один раз в жизни получить полный размер вычета.

Посмотреть образец в формате PDF можно по ссылке.

Образец заполнения 3-НДФЛ при покупке дома с земельным участком

Пример 4

Ее декларация:

В данном случае имеет место имущественный вычет 3-НДФЛ за неполный год — Васильева отработала только 6 месяцев. Остаток вычета — 140 000 рублей — перешел на следующий год. Но она пенсионерка, а пенсии не облагаются НДФЛ. У Васильевой сохраняется право дополучить остаток в будущем — при возникновении у нее доходов и уплаченного налога. Ведь вернуть можно только то, что заплатил в бюджет.

Загрузить этот пример можно отсюда.

3-НДФЛ при разделе имущества

Если жилье было куплено в браке, а потом супруги развелись, каждый из них сохраняет право получить полноценный вычет в 2 000 000 рублей (а если была ипотека — еще 3 000 000 рублей) от совместного объекта недвижимости.

Однако фактически возвращены по данному объекту будут суммы в зависимости от долей. Если супруги договорились или через суд установили доли пополам, то и от этой квартиры каждый вернет только половину, а остаток можно будет получить в будущем по другому объекту и по другим расходам.

Пример 5

Образец декларации:

Образец декларации скачать можно здесь.

Как подать 3-НДФЛ на имущественный вычет

В налоговый орган представляется заполненная декларация, которая подписана заявителем. В день подачи нужно проставить на всех листах дату. ИНН указывать необязательно, но желательно. Также требуется пронумеровать форму и указать общее число страниц на титульной.

Важно! К отчету обязательно прикладываются необходимые документы:

— справка с места работы;

— документы на квартиру и расходы;

— паспорт.

При подаче нужно предъявить и оригиналы документов, чтобы регистратор сверил их с копиями. Если вы подаете декларацию онлайн, то копии нужно прикрепить перед отправкой, а также подтвердить электронной подписью.

Если квартира совместная, то можно приложить и заявление о распределении вычета, а можно и не распределять, и тогда весь вычет будет получать заявитель. Если жилье оформлено на несовершеннолетнего, то 3-НДФЛ на ребенка подают родители, а ребенок по достижении совершеннолетия сможет получить имущественный вычет по собственным жилищно-строительным расходам.

3-НДФЛ при отчуждении имущества

Если квартира продается, а не покупается, то действует совершенно иной механизм имущественного вычета.

Важно!

При продаже квартиры имеет значение, сколько лет она находилась в собственности владельца и когда была приобретена.

Если квартира приобретена до 2016 года, то:

- при нахождении в собственности более 3 лет, продажа не облагается;

- при нахождении в собственности менее 3 лет, продажа облагается подоходным налогом — с выручки нужно заплатить 13%.

Если квартира приобретена после 2016 года, то действуют изменения в НК РФ, внесенным федеральным законом № 382-ФЗ от 29.11.2014 г:

- при нахождении в собственности более 5 лет, продажа не облагается;

- при нахождении в собственности более 3 лет, продажа не облагается, если квартира подарена близким родственником, приватизирована, унаследована и получена в результате ренты;

- в иных случаях продажа облагается, причем размер налоговой базы зависит от кадастровой стоимости объекта — если она больше суммы выручки, то налог будет считаться от кадастровой стоимости.

При этом заполняется не лист Д1, а лист Д2. Размер вычета при продаже равен 1 000 000 рублей. Заявителю ничего не возвращается, только уменьшается налог, который он должен заплатить с продажи.

Подскажите пожалуйста квартиру купила в2013 году по ипотеке, сейчас хочу подать на имущественный вычет по ипотеке и процентам. могу ли я подать на имущественный вычет за один год . Если у меня сумма налогового вычета позволяет возместить мне в полном объеме? Тогда мне выплаты по кредиту (чеки/квитанции) подавать как за все года начиная с 2013 или только за последний год? И обязательно ли предоставлять чеки и квитанции или достаточно от банка выписки по уплаченному кредиту за эти годы и отдельно сумму по %?

И мне нужно подавать декларацию за каждый год или все года сразу по имуществу одну и все года по %?