Имущественный вычет регулируется ст.220 НК. С помощью него можно:

- компенсировать часть расходов на покупку или строительство жилья;

- уменьшить НДФЛ к уплате от продажи недвижимости и прочего имущества.

В статье рассмотрим, как необходимо заполнять 3-НДФЛ на имущество в таких случаях. Правила оформления отчета и бланк закреплены в Приказе ФНС от 03.10.2018 № ММВ-7-11/569@.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Примеры и образец заполнения 3-НДФЛ на имущественный вычет при покупке имущества

Такое основание для пересчета НДФЛ действует только в отношении жилой недвижимости, а также земельных участков под ИЖС или с готовым домом (пп.3 и 4 п.1 ст.220 НК).

Для заполнения 3-НДФЛ на покупку жилья понадобится:

- документы на имущество (договор, акт передачи, выписка из ЕГРП);

- справка о доходах;

- справка об уплаченных ипотечных процентах (при необходимости).

Краткая инструкция по заполнению декларации по имущественному вычету:

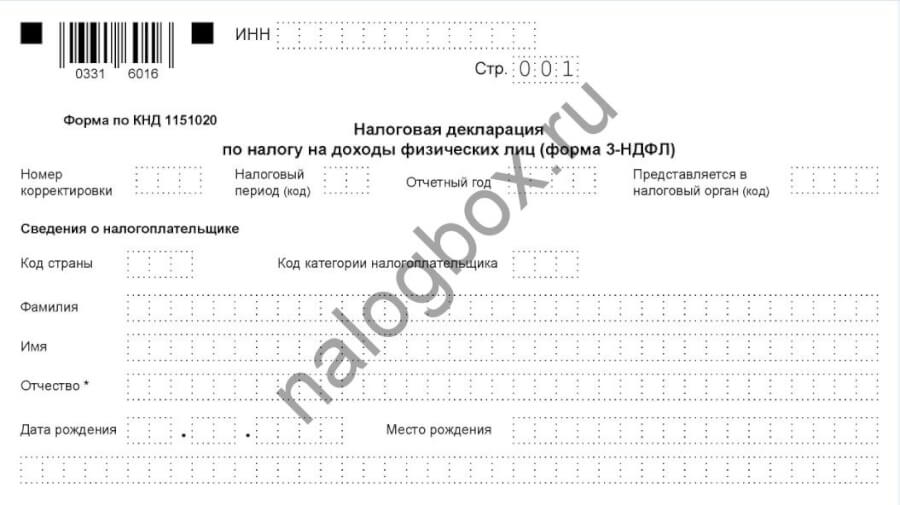

- Заполняем титульную страницу: личные данные, реквизиты паспорта, необходимые коды.

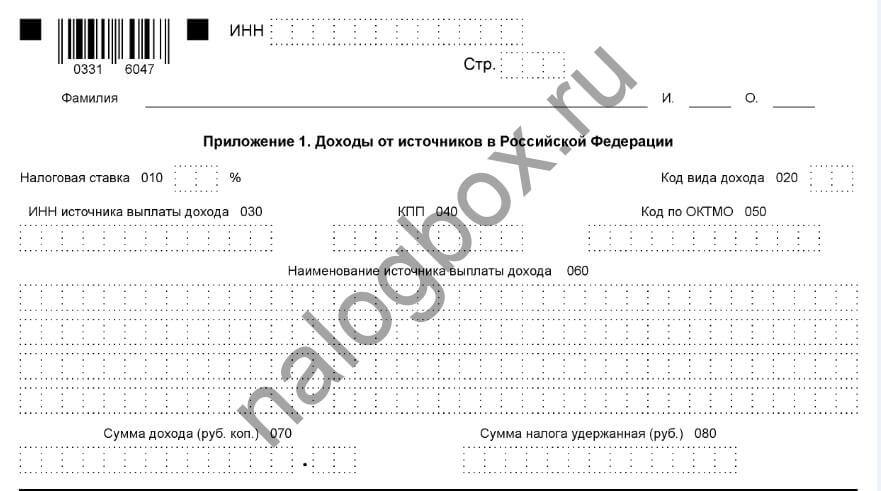

- В Приложение 1 заносим сведения из справки 2-НДФЛ о полученном доходе и его источнике.

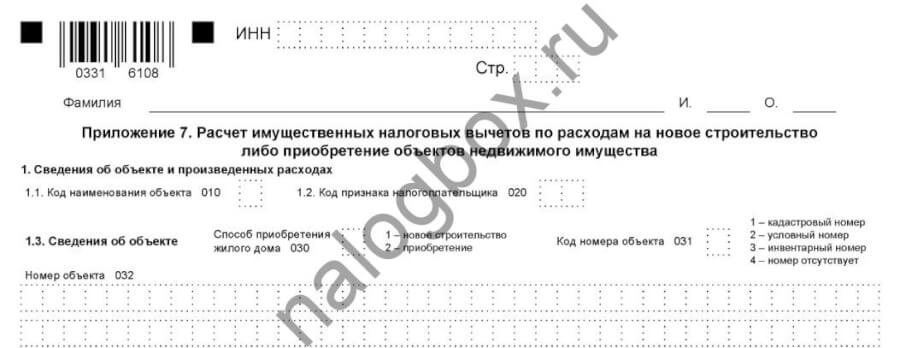

- Переходим в Приложение 7. Здесь нужно указать информацию по приобретенному жилью, провести расчет базы для возврата НДФЛ.

.

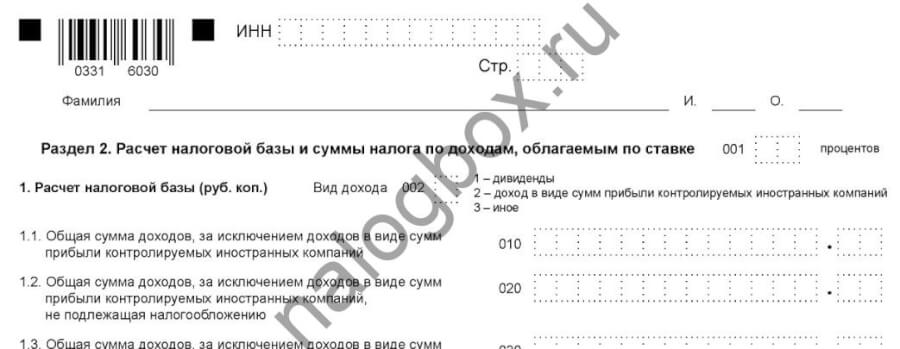

- Итоговые данные из Приложений 1 и 7 переносим в Раздел 2. Считаем НДФЛ к возврату.

- Наконец, заполняем Раздел 1.

- Нумеруем все листы декларации. На титульном листе указываем количество страниц отчета и прилагаемых документов.

Далее покажем на примере, как оформить декларацию на имущественный вычет за 2018 г. по приведенной инструкции.

Пример 1

Олег из г. Челябинск в 2018 г. приобрел однокомнатную готовую квартиру за 2 840 300 руб. Для этого ему пришлось взять ипотеку. По ней Олег уже заплатил в 2018 г. только процентов без гашения основного долга 209 004 руб.

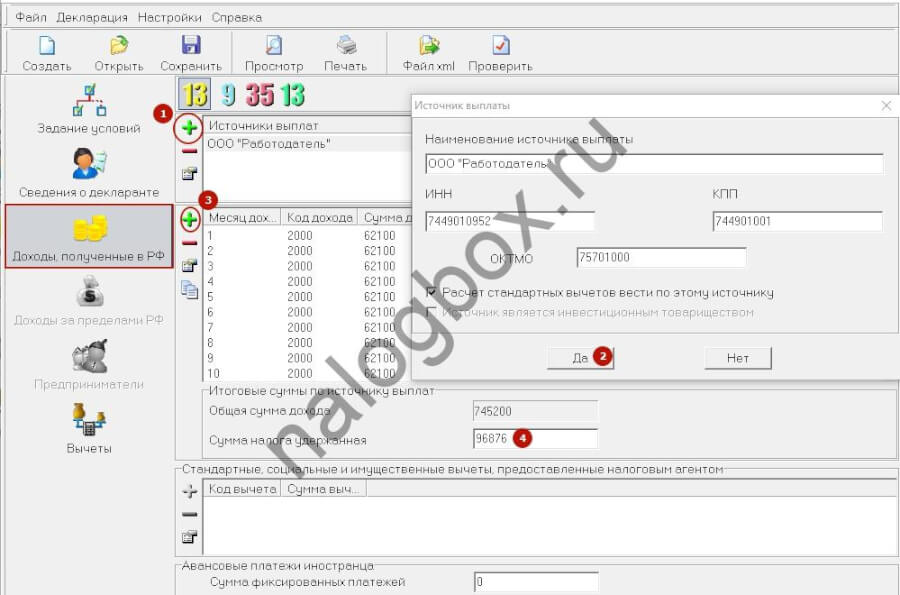

Олег работает на промышленном предприятии. Его годовой доход за 2018 г. по справке 2-НДФЛ составил 745 200 руб. Из этого дохода работодатель удержал 13% НДФЛ — 96 876 руб.

Ранее Олег не покупал недвижимость. За 2018 г. никаких других расходов он также заявлять не планирует. Вот как Олег заполняет декларацию:

- Сначала оформил титульный лист: указал данные паспорта и ИНН. Чтобы узнать нужный код налоговой, воспользовался сервисом на сайте ФНС.

- Все данные для Приложения 1 Олег взял из справки о доходах, в т.ч. сведения о полученном доходе и удержанном НДФЛ.

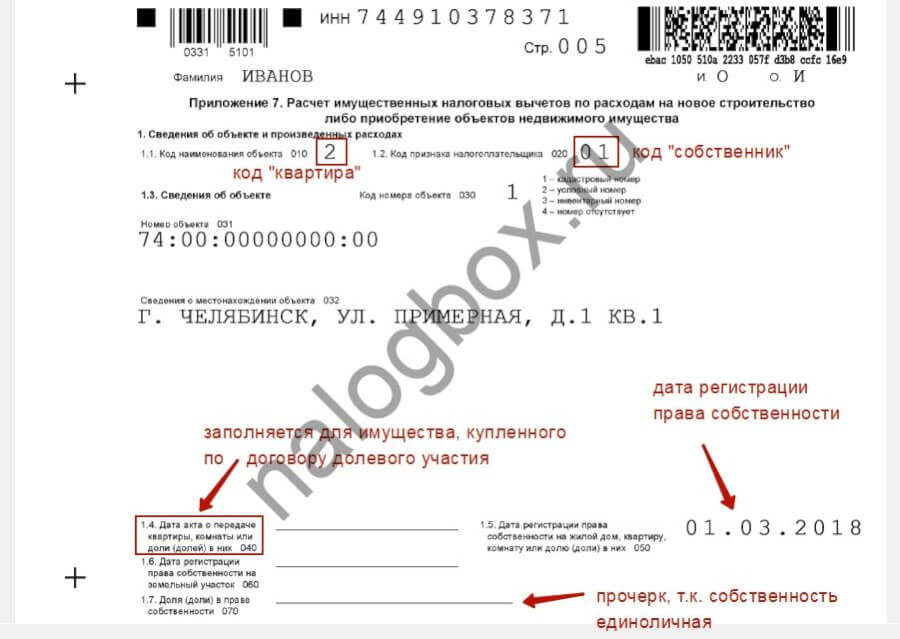

- Далее Олег перешел к Приложению 7. Указал адрес купленной квартиры, ее кадастровый номер и долю.

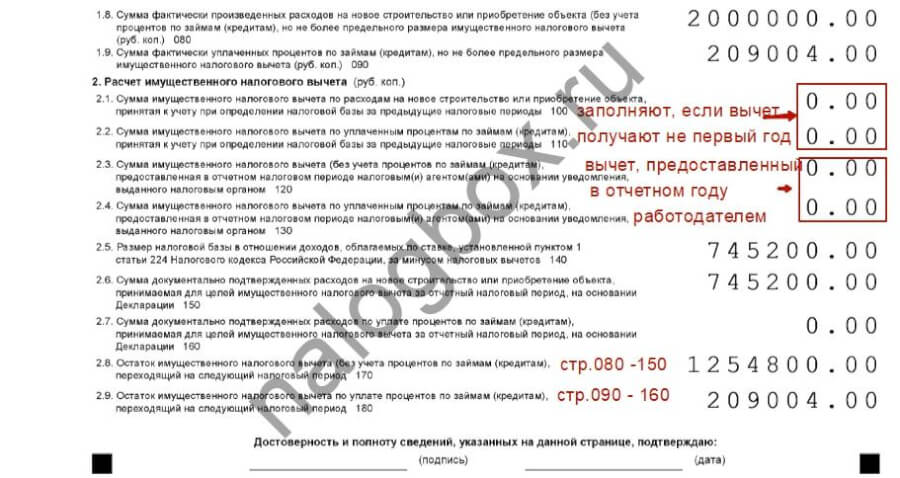

- Несмотря на то, что Олег потратил больше, задекларировать он вправе только 2 000 000 руб., т.е. максимум. Порядок заполнения второй части Приложения 7:

- в стр.080 и 090 он указываются общие затраты на покупку и уплаченные проценты;

- в стр.140 — налоговая база (полученный доход по справке минус другие заявленные или предоставленные работодателем в отчетном году вычеты);

- значение в стр.150 не может превышать число в стр.140;

- в стр.170 и 180 указывается остаток, переходящий на следующие периоды.

.

Важно!

Размер всех полученных за год вычетов (с учетом тех, что уже предоставил работодатель) не может превышать общий размер годового дохода.

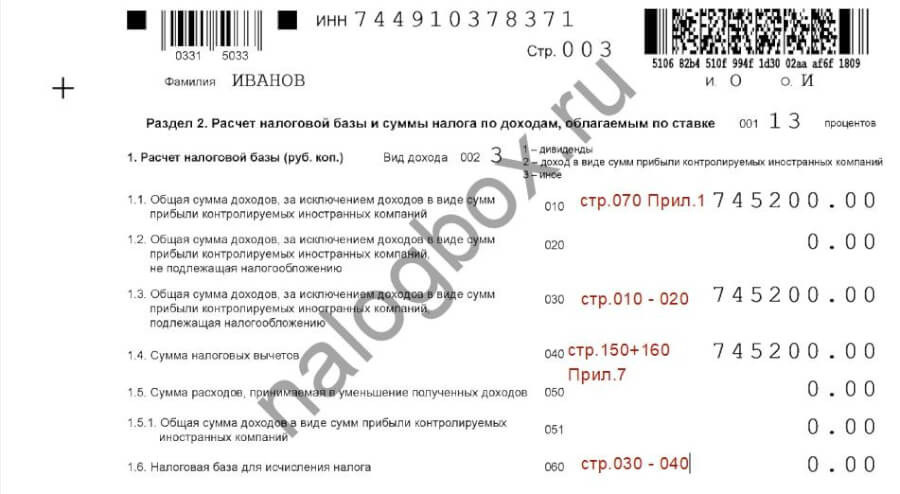

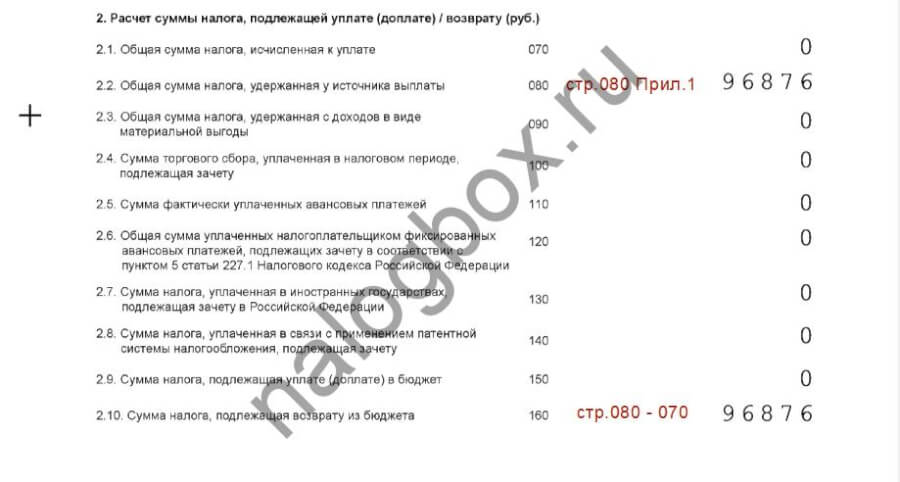

- В Раздел 2 Олег перенес данные о доходе из Приложения 1 и о вычете из Приложения 7.

- На том же листе он отразил сумму НДФЛ, которую ему вернут из бюджета.

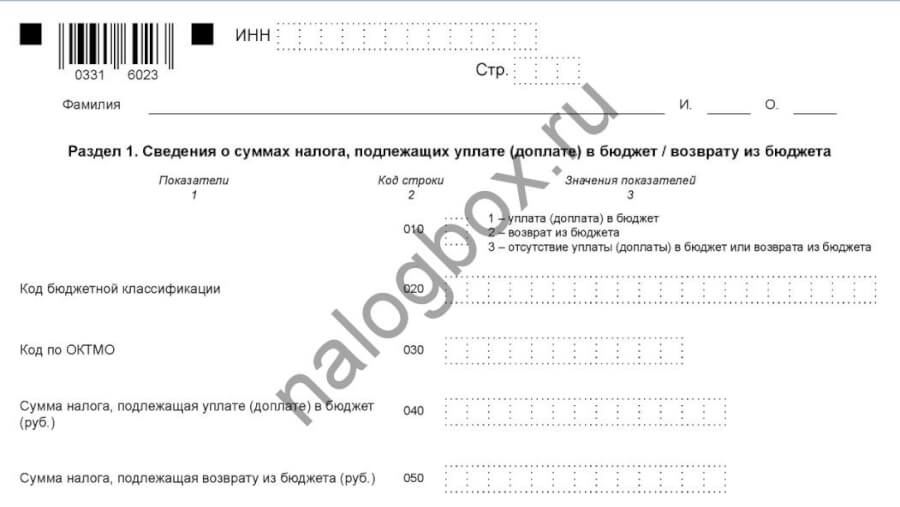

- Рассчитанную сумму НДФЛ Олег перенес в Раздел 1.

Итого по декларации Олег сможет получить 96 876 руб. ранее уплаченного НДФЛ. В следующем году он заявит оставшийся 1 254 800 руб. и уплаченные за 2 года ипотеки проценты.

Скачать образец заполнения 3-НДФЛ на имущественный вычет по новой форме 2019 года по приведенному примеру можно здесь.

Помимо заполнения декларации вручную, можно воспользоваться другими способами:

- скачать специальную программу «Декларация»;

- заполнить и оправить отчет онлайн в Личном кабинете.

Кратко разберем, как работать в программе, на примере 3-НДФЛ на покупку земельного участка под ИЖС.

Важно!

В соответствии с пп.2 п.3 ст.220 НК вычет на землю под ИЖС можно получить только после того, как зарегистрировано право собственности на построенный дом.

Пример 2

Олег в 2017 г. купил землю под ИЖС за 2 130 100 руб. В 2018 г. построил на ней дом и зарегистрировал права на него.

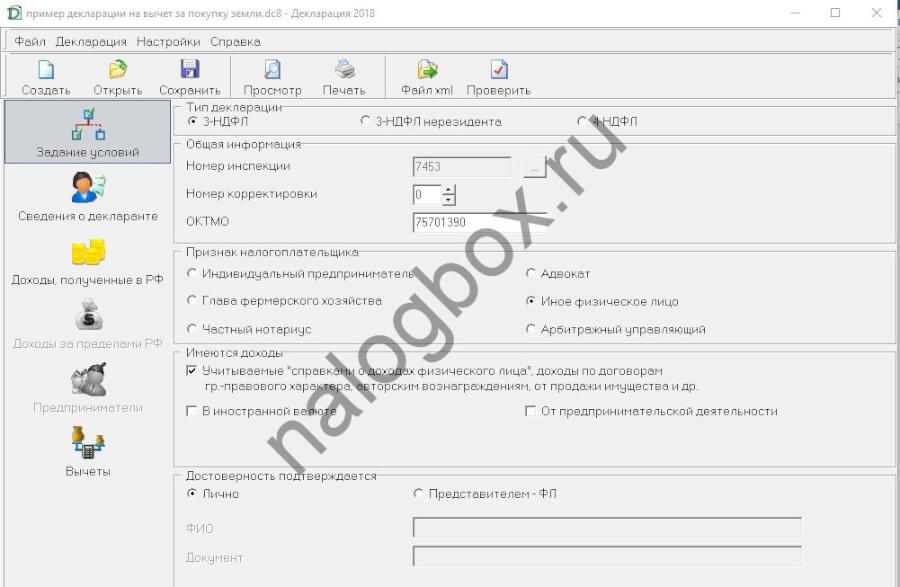

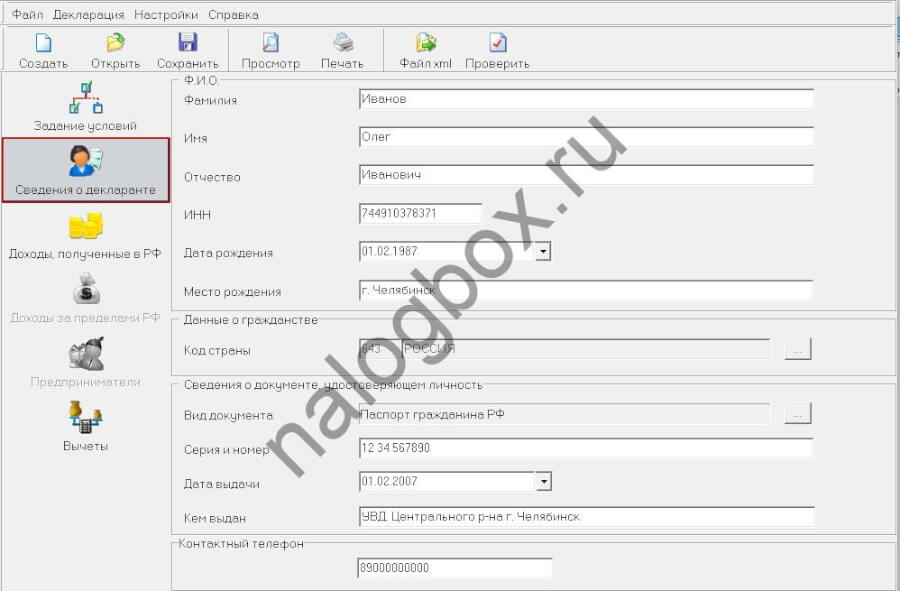

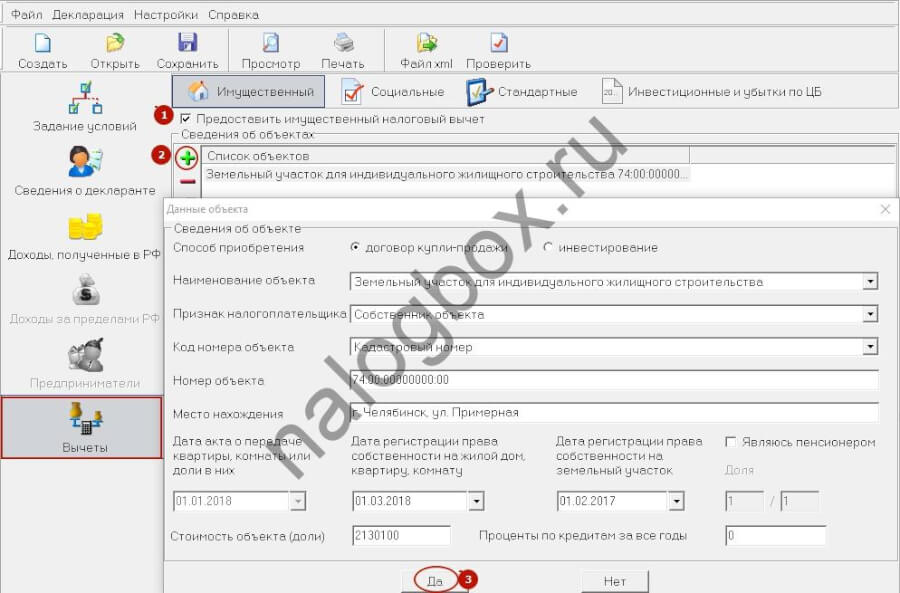

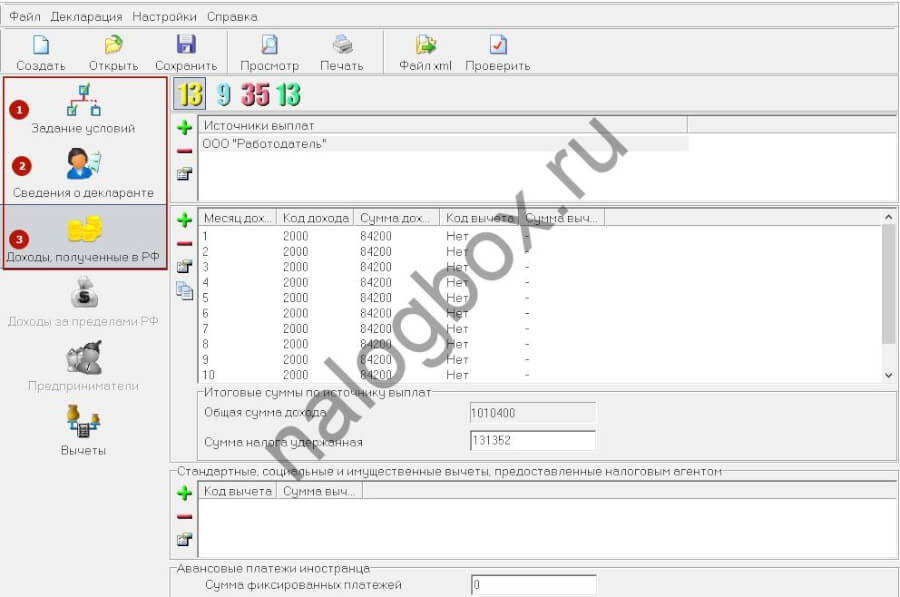

Порядок заполнения 3-НДФЛ в программе:

- Общие условия.

- Личные данные налогоплательщика.

- Декларирование доходов по справке 2-НДФЛ.

- Отражение информации по земельному участку.

Итого получается вот такая декларация.

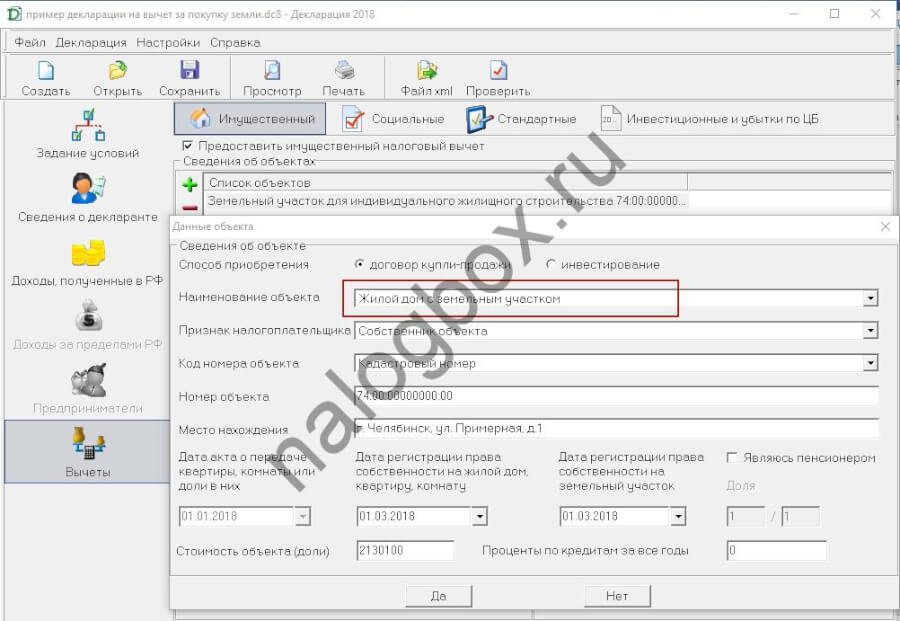

Работать в программе очень удобно:

- нет нужды вручную рассчитывать сумму вычета, это делает система;

- достаточно один раз забить все сведения, и программа сама разнесет их по нужным полям и страницам;

- не нужно искать правильные коды, они проставляются автоматически.

Так, заполняя 3-НДФЛ при покупке дома с земельным участком, просто выберите соответствующий объект вычета:

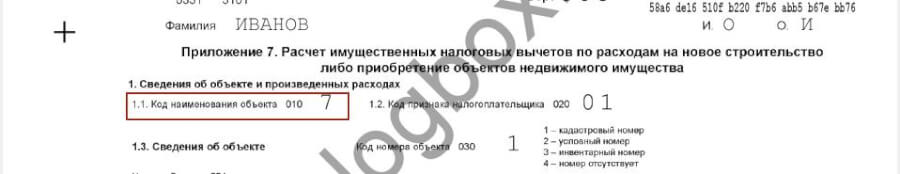

Нужный код автоматически проставится в Приложении 7.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Заполнение 3-НДФЛ в 2020 году на имущественный вычет при продаже имущества

В этом случае вычет можно получить двумя способами на выбор:

- в фиксированном размере (для жилой недвижимости и земли — 1 000 000 руб., для прочего имущества — 250 000 руб.);

- в сумме фактических затрат на покупку этого продаваемого имущества, при наличии подтверждающих документов.

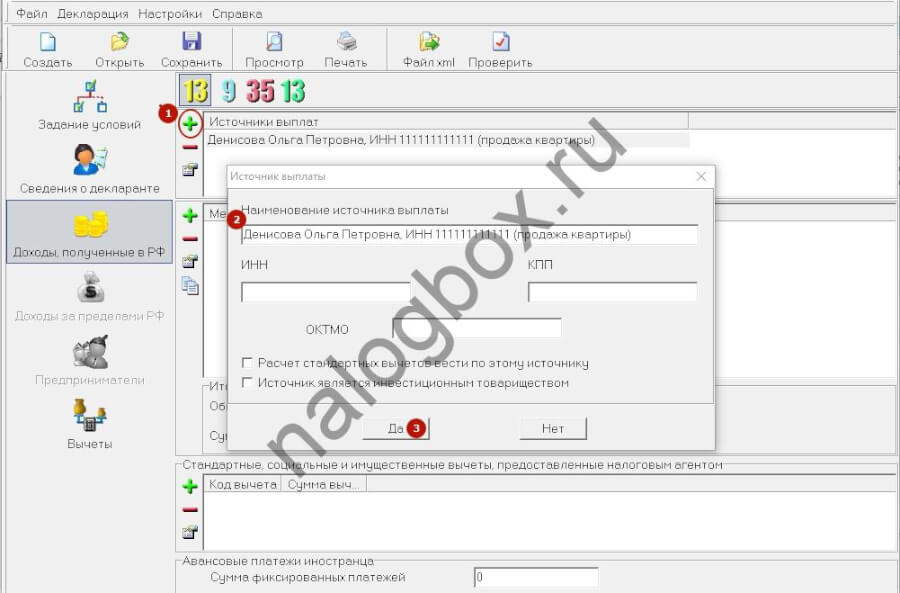

Доход с продажи отражается на бумажном бланке в Приложении 1 (+ расчет к нему), а вычет — в Приложении 6. Рассмотрим заполнение имущественного вычета в программе «Декларация 2019» на примере продажи квартиры.

Пример 3

Максим в 2018 г. продал квартиру за 3 150 300 руб., которой владел 2 года. Жилье досталось ему в наследство от родителей, поэтому затраты на его приобретение Максим указать не может. Кадастровая стоимость жилья на 01.01.2018 — 3 400 300 руб.

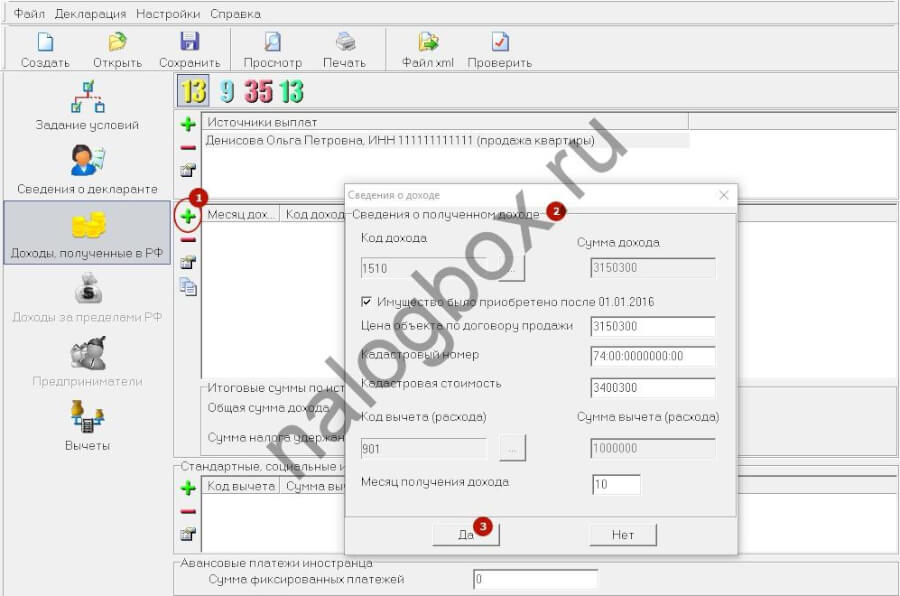

Особенности заполнения 3-НДФЛ в программе:

- На вкладке с доходами в графе источник выплат указывает данные покупателя.

- Указываем данные по сделке и кадастровую стоимость. В этом же окне заявляем вычет.

Итого Максим обязан заплатить в бюджет НДФЛ в сумме: (3 150 000 – 1 000 000) × 13% = 279 539 (руб.). Пример декларации можно посмотреть и скачать здесь.

Как заполнить 3-НДФЛ при строительстве жилого дома

Общие правила заполнения 3-НДФЛ на имущественный вычет в этом случае не отличаются от уже рассмотренных выше.

В соответствии с пп.3 п.3 ст.220 НК в состав расходов на строительство дома могут включаться затраты:

- на проектно-сметную документацию;

- материалы;

- приобретение недостроенного дома;

- строительные работы;

- обеспечение дома водой, энергией, канализацией, в т.ч. подключение к общим сетям.

Важно!

На все расходы в налоговую нужно будет предоставить платежные документы.

Пример 4

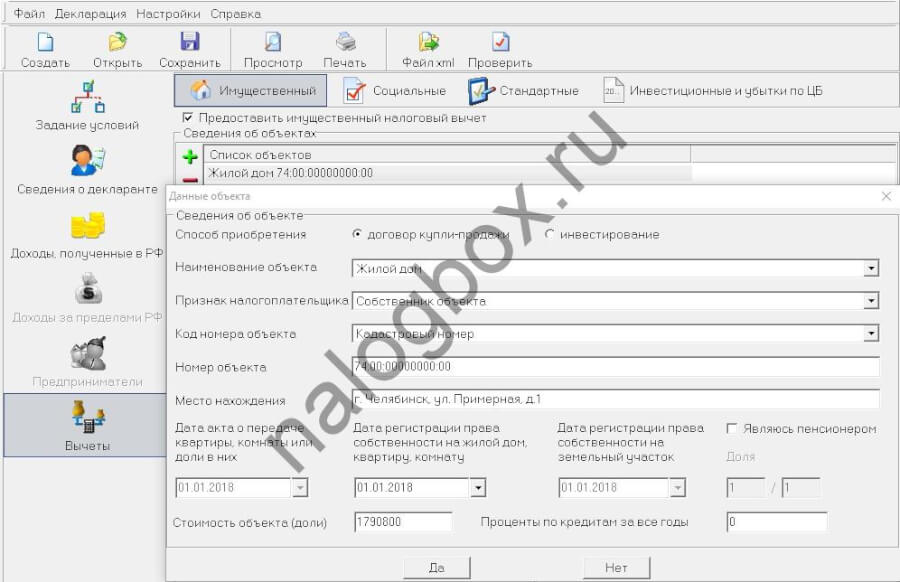

В 2018 г. Сергей закончил строительство дома на своем участке и зарегистрировал собственность. С учетом разработки проекта, покупки материалов и оплаты работ стройка обошлась ему в 1 790 800 руб. В 2019 г. для подачи 3-НДФЛ на имущественный вычет Сергей решил воспользоваться программой:

- Сначала заполнил первые три вкладки: о себе и заработанных доходах. Для этого он взял на работе справку 2-НДФЛ за 2018 г.

- На вкладке вычетов указал данные о построенном доме и задекларировал сумму понесенных расходов.

- Распечатал получившуюся декларацию (скачать).

Итоги

- Особенности заполнения декларации зависят от вида заявляемого имущественного вычета.

- Для удобства оформления проще воспользоваться не бумажным бланком, а специальной программой или заполнить отчет онлайн.

- При НДФЛ к возврату не забудьте вместе с декларацией подать специальное заявление на возврат денежных средств.

Добрый день. Квартира по ДДУ в новостройке с 2017г стоимостью 2млн+1млн отделка+800тыс проценты по ипотеке. Возврат я получила с 2млн и заканчиваю в 2020г получать возврат с процентов, а муж получил возврат с 1 млн отделки. Вопрос 1: при продаже квартиры в 2020г какую сумму фактич понесенных расходов я имею право указать?

Вопрос 2: за 2020г мне требуется заявлять остаток возврата по процентам и необходимо задекларировать сумму понесенных расходов по продаже этой квартиры — все заполняется в одной декларации или поотдельности?

Валентина Ивановна

Здравствуйте! Я оплатил остаток кредита за квартиру в январе 2018 со своих денег 870.000 тыс.р, в октябре этого же года вышел на пенсию, в январе 2019 подал декларацию на возврат за 2016, налоговая база составила 687043 тыс.р.! Подскажите как сумма имущественного вычета учтенная в предыдущих периодах указывается в листе Д1 и как расчитать ее на 2018 год, т.к я в 2018 году купил зем.участок и в 2019 зарегистрировал на нем жилой дом?

Иван, здравствуйте.

Для ответа на ваш вопрос необходимы подробные исходные данные: когда была приобретена квартира, по какой цене, какая была общая сумма кредита и какие проценты. За какие периоды сданы декларации, и какие суммы вычета там были заявлены. А потом уже уточнять переходящий остаток.

1. Квартира приобретена по договору ДДУ с привлечением материнского капитала. Договором определены конкретные доли на квартиру: доля жены, доля мужа, доля ребенка, доля ребенка. Платежи оформлены от каждого дольщика пропорционально его доли. Жена собирается получит вычет исходя из расходов за ее долю (1 156 000 руб).

вопрос: 1.1. какой признак налогоплательщика указывать в 3-НДФЛ?

1.2. какую сумму указывать в общих расходах на имущество?

Денис, здравствуйте.

1. Если супруга будет получать вычет именно со своей доли, то признак налогоплательщика — собственник объекта.

2. В общих расходах на имущество нужно указать стоимость своей доли за минусом доли мат.капитала, но она может воспользоваться вычетом за детей, и тогда Общая сумма расходов будет равна = 2 000 000 — маткапитал. И тогда надо менять признак налогоплательщика.

Евгений Беляев

юрист-консультант

Приветствую вас! Я дежурный юрист сайта, Евгений.

Могу чем-нибудь помочь? Моя консультация бесплатна. Задавайте вопрос.

Здравствуйте! Как правильно заполнить декларацию 3-НДФЛ при разнице начисленной и удержанной сумм налога. Удержано меньше, чем начислено. Но в декларации в налоговой базе учитываются все начисления. Соответственно завышается сумма использованного налогового вычета. Как быть?

Наталья, здравствуйте.

Надо отразить, как есть. Поскольку с вас работодатель удержал НДФЛ, вы имеете право его вернуть. А как поступит налоговый орган в этом случае: либо он обяжет работодателя перечислить задолженность в бюджет, или вам предложить свой вариант.