В пп.4 п.1 ст.208 Налогового кодекса России указано, что доход от сдачи в аренду имущества, которое находится в пределах РФ, считается объектом обложения НДФЛ.

На практике очень редко граждане декларируют поступления от нанимателей своих квартиры и таким образом уклоняются от уплаты подоходного налога. Но если этот факт будет выявлен, то нарушителя ждут санкции.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как заполнить декларацию 3-НДФЛ при сдаче в аренду квартиры

Чем грозит непредставление отчетности за доходы от сдаваемой недвижимости:

- расчет всех сумм, подлежащих уплате в бюджет за последние 3 года;

- штраф в размере 20-40% от суммы налога — ст.122 НК РФ;

- пеня за каждый день просрочки в размере 1/300 ключевой ставки Центробанка — ст.75 НК РФ;

- штраф за непредставление декларации — 5-30% от суммы налога и не меньше 1 000 рублей — ст.119 НК РФ.

Поэтому лучше заполнить форму 3-НДФЛ своевременно и уплатить налог.

Срок для подачи декларации — следующий год после получения доходов, до 30 апреля. Но из-за праздников срок может передвигаться до ближайшего рабочего дня. Следовательно, 3-НДФЛ при сдаче квартиры в аренду за 2018 год вам нужно представить до мая 2019 года.

Важно!

При заполнении декларации обратите внимание на версию бланка — она должна соответствовать году, за который вы отчитываетесь. Все актуальные версии можно загрузить здесь.

Отчет можно заполнить 4 способами:

- самостоятельно вручную на бумажном бланке;

- самостоятельно в программе;

- самостоятельно онлайн;

- платно в посреднической фирме.

Самый доступный и простой способ — заполнение бумажного бланка. При этом нужно соблюдать строгие требования приказа ФНС № ММВ-7-11_671@, принятого 24 декабря 2014 года:

- писать печатными большими буквами;

- использовать темную пасту;

- все буквы, цифры и другие символы помещать в отдельных клетках, даже точку или дефис нужно писать в обособленной ячейке;

- не черкать и не исправлять в строках;

- применять выравнивание справа — все числа писать с конца строки;

- не записывать копейки, вместо них — «00», а сами копейки округлять до рублей.

Все эти строгие предписания связаны с системой автоматического списывания деклараций и переноса данных в базу «АИС-налог» без ручного ввода инспектором.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

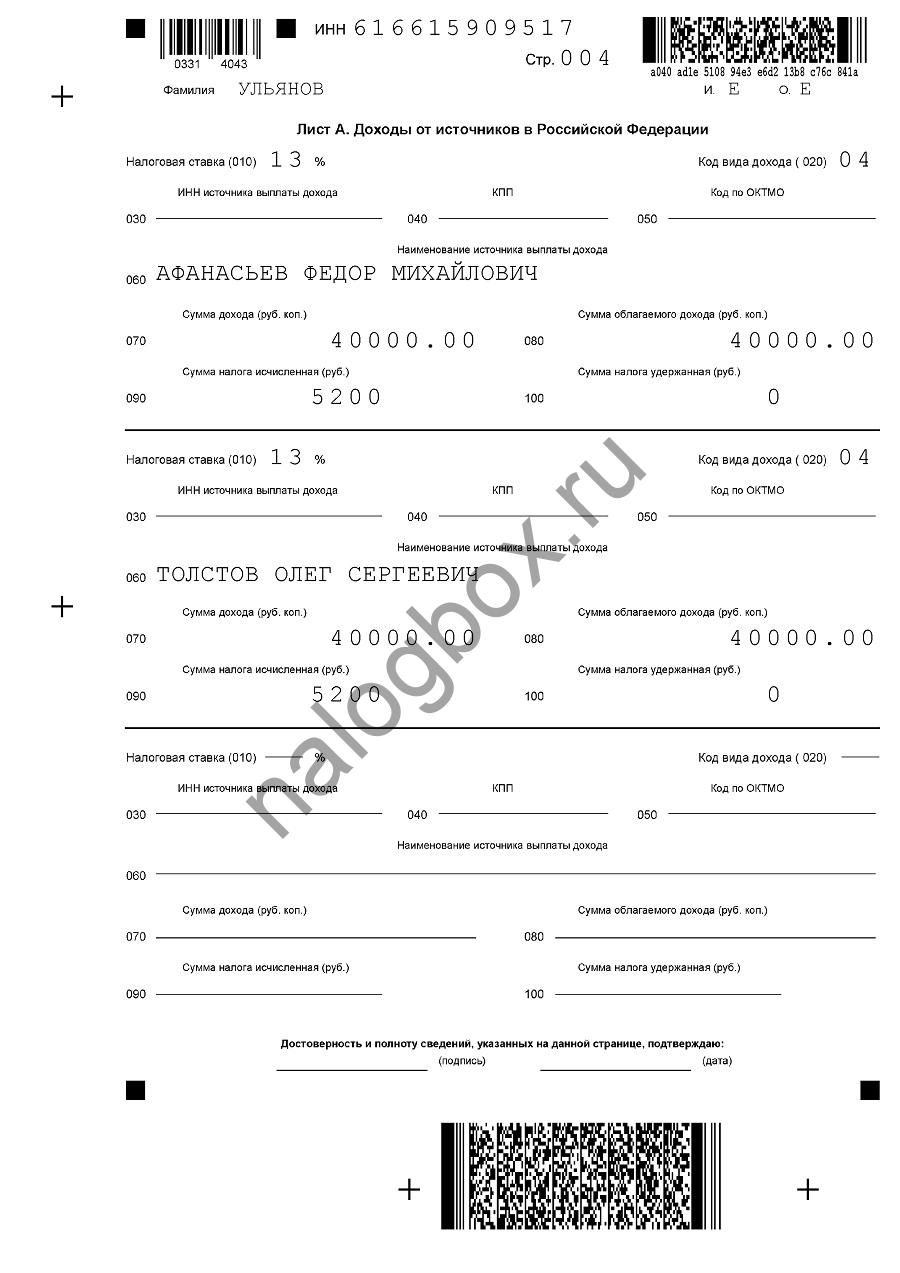

Образец и пример заполнения 3-НДФЛ при сдачи квартиры в аренду

Декларация 3-НДФЛ при сдаче в аренду имущества заполняется очень легко. Вам потребуется минимальное количество листов, если только больше никаких доходов или вычетов у вас за год не было.

Какие листы нужны:

- титульный;

- раздел 1;

- раздел 2;

- лист А.

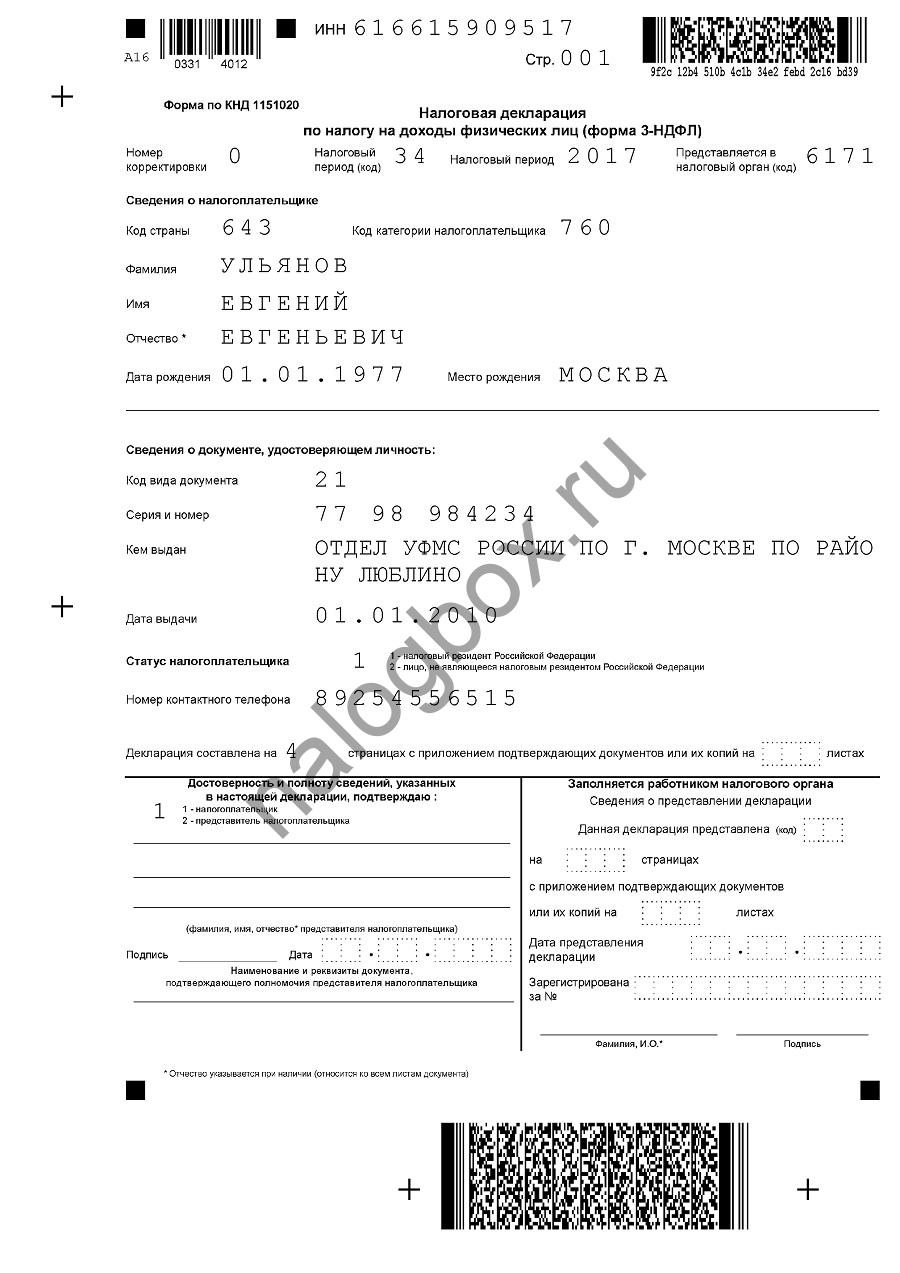

Пример 1

За этот год наниматели заплатят 80 000 рублей — за 4 месяца. Это и будет доход, который нужно задекларировать хозяину квартиры.

3-НДФЛ при аренде недвижимости заполняется по следующей схеме:

- Сначала нужно внести записи в лист А. Укажите свой ИНН. Если вы не знаете его, то есть несколько способов быстро восстановить этот номер — через сервис налоговой «Узнай свой ИНН», в котором достаточно ввести паспортные данные. Можно посмотреть в аккаунте на «Госуслугах», если он у вас зарегистрирован. А если вы в здании ИФНС, спросите у любого свободного инспектора за компьютером.

- Впишите свою фамилию и инициалы. Это единственная строка, где разрешается писать прописными, а не печатными, буквами.

- Страница будет «004».

- Напротив графы 010 укажите ставку — для резидентов это 13%.

- Код вида дохода при аренде квартиры в 3-НДФЛ это «04».

- Строки 030-050 заполняются, если ваш наниматель — организация или ИП. В противном случае пропустите их.

- Напротив графы 060 укажите имя нанимателя — это и есть источник ваших доходов. Если нанимателей несколько и с каждым заключен договор, каждого необходимо указывать отдельно. Если при этом на листе не хватит граф для всех, нужно взять еще один лист А и продолжить.

- Строка 070 — это доходы за год. Посчитайте их и укажите сумму.

- Строка 080 — т. е. база обложения. В данном случае ничего не уменьшает базу, поэтому перепишите сюда значение из строки 070.

- По графе 090 нужно указать размер налога — умножьте базу на ставку.

- В строке 100 — ноль, т. к. вы еще не заплатили налог, он только начислен.

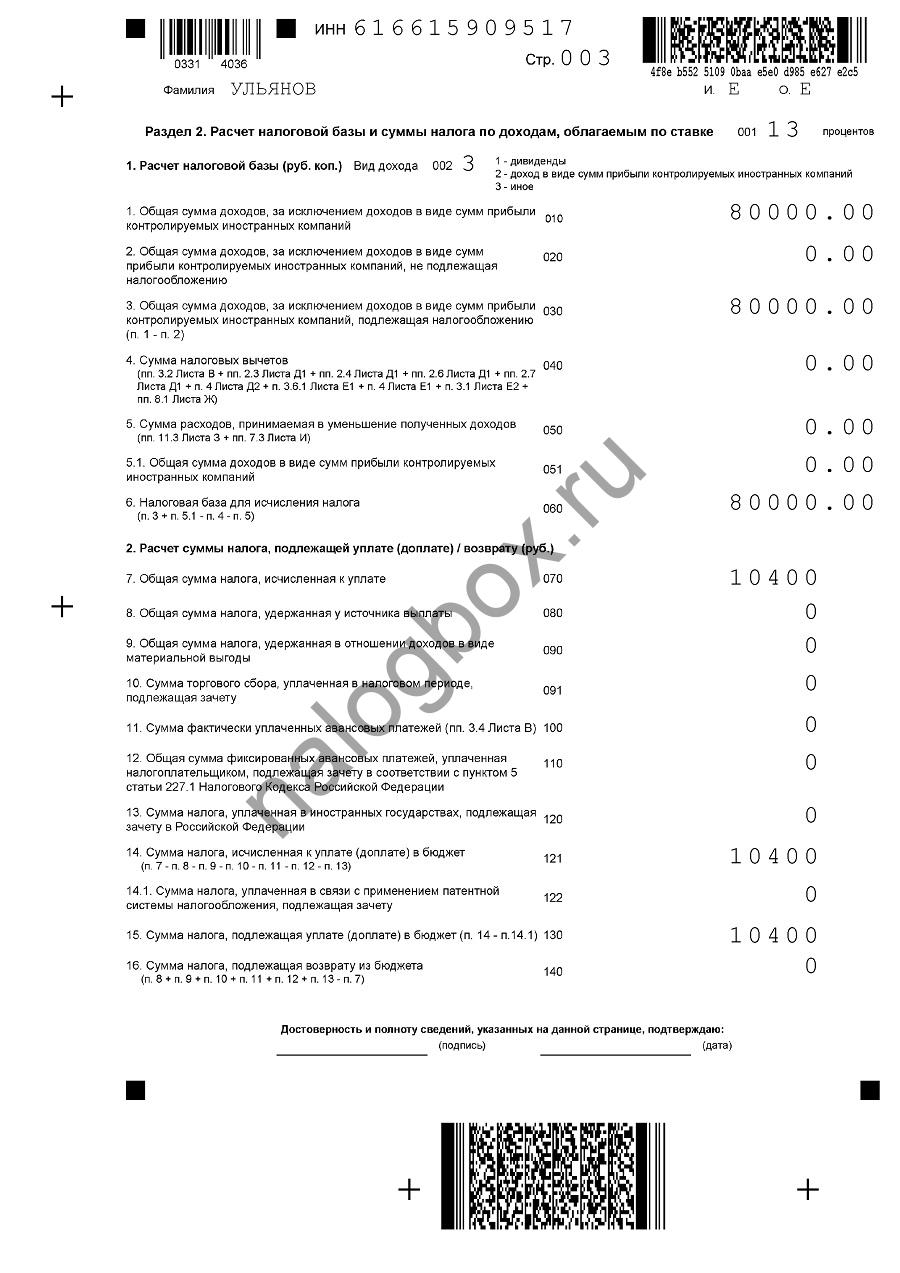

- Перейдите к разделу 2. Также в начале впишите ИНН, фамилию, номер страницы. По ст.80 НК РФ гражданин не обязан указывать ИНН в декларации, но лучше это сделать.

- Ставка та же.

- Вид дохода — «3».

- Напротив строки 010 впишите общие доходы — сложите все доходы от аренды за год.

- По строке 030 — перепишите сумму.

- Графа 060 — база. Сложите базы из листа А, если их несколько, либо укажите одну, если источник дохода был один.

- Графа 070 — сложите начисленные суммы налога из листа А.

- В строки 121 и 130 перепишите полученную сумму.

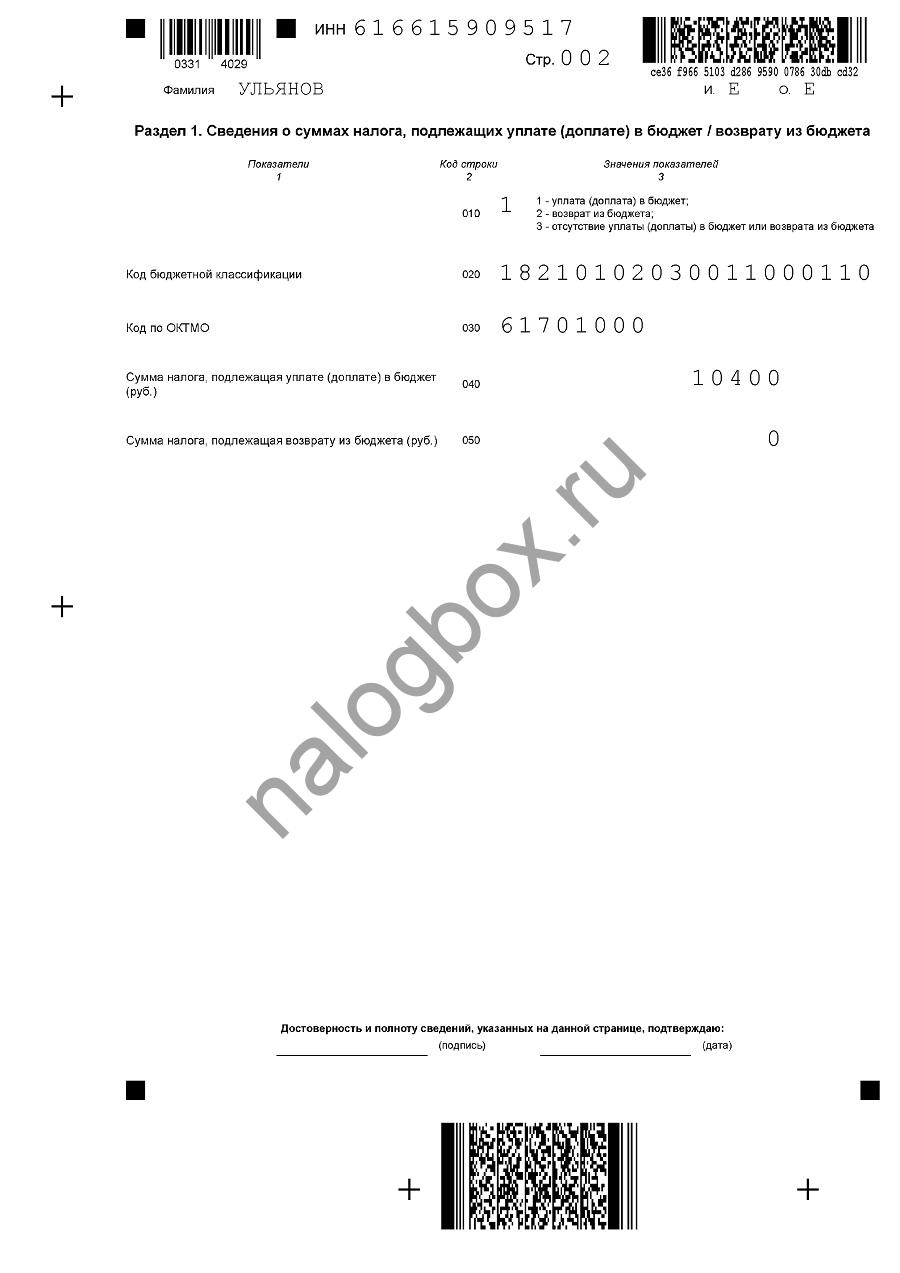

- Перейдите к разделу 1. Первичные сведения такие же, как и были.

- Напротив строки 010 выберите единицу, так как вы должны платить НДФЛ.

- Затем перепишите с нашего образца КБК.

- ОКТМО можете посмотреть на сайте налоговой через специальный сервис;

- Строка 040 — итог раздела 2.

- Перейдите к титульной странице — заполните ее, используя коды из нашего примера. Код инспекции можете посмотреть также на сайте налоговой.

В день подачи поставьте на всех листах даты и подписи, приложите к отчету:

- копию паспорта;

- копию договора аренды;

- копии платежных бумаг.

Подать отчет можно:

- в налоговую;

- в МФЦ;

- через почту;

- онлайн.

Также можно передать ее через представителя, если у того есть заверенная у нотариуса доверенность.

Образец декларации можно загрузить отсюда.

3-НДФЛ при сдаче в аренду нежилого помещения физ лицом

3-НДФЛ при получении дохода с аренды нежилых помещений, например, офиса или склада, заполняется, если физическое лицо не имеет ИП и не превращает сдачу недвижимости в бизнес.

Если же это — его предпринимательская деятельность, то в ОКВЭД предусмотрена группа кодов «68» для такого бизнеса, а гражданину нужно открывать ИП:

- заполнить заявление Р21001;

- уплатить пошлину 800 рублей;

- сделать копию паспорта.

В результате подачи этих форм ИФНС внесет в реестр ЕГРИП запись о новом предпринимателе и выдаст ему свидетельство ОГРН.

Теперь лицу нужно выбрать специальный режим и в зависимости от него подавать или не подавать декларацию. Например, на патентной системе не нужно сдавать отчетность, но требуется вести простой журнал доходов и расходов.

Необходимость в регистрации ИП обусловлена и тем, что контрагентам, снимающим офисы или склады, нужно вести с вами документооборот и учитывать расходы за аренду в своем финансовом результате, а без ИП вы не сможете обмениваться с ними документами.

Нужно ли сдавать 3-НДФЛ при сдаче в аренду автомобиля

3-НДФЛ за аренду автомобиля также делиться за обычную аренду своего личной машины и организацию предпринимательской деятельности с несколькими машинами. Например, владельцы машин сдают их в таксопарки.

В первом случае заполняется декларация 3-НДФЛ по стандартному алгоритму — минимальные 4 листа с приложением подтверждающих документов.

Во второй ситуации лицу также необходимо срочно создавать ИП или юридическое лицо, иначе он попадет под санкции ст.116 — 117 НК РФ с начислением подоходного налога, НДС и налога на имущества за последние 3 года такой деятельности. Класс ОКВЭД для такого бизнеса — «77».

Итоги

- Аренда недвижимости относится к облагаемым доходам физического лица из ст.208 НК РФ, за которые нужно подать декларацию.

- 3-НДФЛ за аренду имущества состоит из 4 листов.

- Если сдача имущества является бизнесом лица, то нужно регистрировать ИП и отчитываться в рамках выбранного специального налогового режима.