Сумма земельного налога для физических лиц, как правило, небольшая, и многие пренебрежительно к ней относятся и пропускают установленный законодательством срок для уплаты. Однако просрочка срока влечет как минимум штраф и пеню, а при большой сумме долга — взыскание платежей в суде.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Что будет, если не платить налог на землю

Регламентация земельного налога содержится в главе 31 Налогового кодекса, а также в огромном количестве местных нормативно-правовых актов муниципалитетов, но неуплата земельного налога грозит санкциями именно из НК РФ.

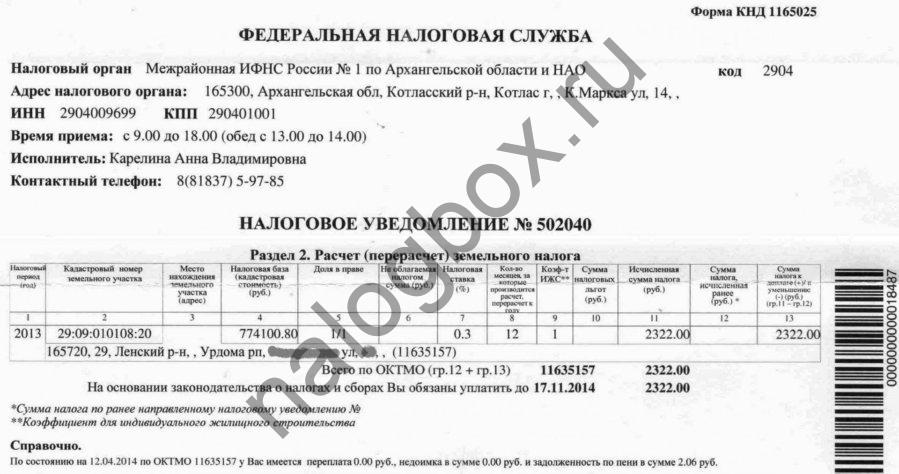

Физические лица освобождены от обязанности самостоятельно рассчитывать этот платеж и заполнять и подавать декларацию — это вменено только организациям. За обычных граждан расчет производит ИФНС, формирует соответствующее уведомление и направляет его адресату за несколько месяцев до наступления срока уплаты.

Важно!

Если гражданин пользуется «Личным кабинетом налогоплательщика», он может настроить получение электронных писем от ИФНС, и уведомления будут приходить ему туда, а почтовые письма высылаться не будут.

Если проигнорировать письмо инспекции и нарушить срок, то гражданина ждет штраф за неуплату налога на землю, а также начисление пени.

Штраф назначается согласно принципам ст.122 НК РФ, а пеня — ст.75.

В случае крупной суммы инспекция вправе принудительно взыскать накопившиеся долги различными способами, предусмотренными законодательством, в т.ч. привлечь к делу судебных приставов.

Первое, что предпримет инспекция при неуплате земельного налога физическими лицами, это вынесет постановление об установлении штрафа в размере:

- 20% от суммы долга;

- 40% от суммы долга, если будет выявлено, что нарушение произведено намеренно.

Минимальный штраф составляет 1 000 рублей.

Также за каждый день просрочки будет начисляться пеня — 1/300 от ключевой ставки Центробанка.

Пример 1

Шепелеву нужно будет заплатить штраф — 1 000 рублей, а также пеню. Пеня в его случае составит: 1/300 × 8,25% (ставка Центробанка, действовавшая на 2 декабря 2017 года) = 0,00274997. За 364 дня она накопится в размере = 1 500 × 364 × 0,00274997 = 1 502 рубля.

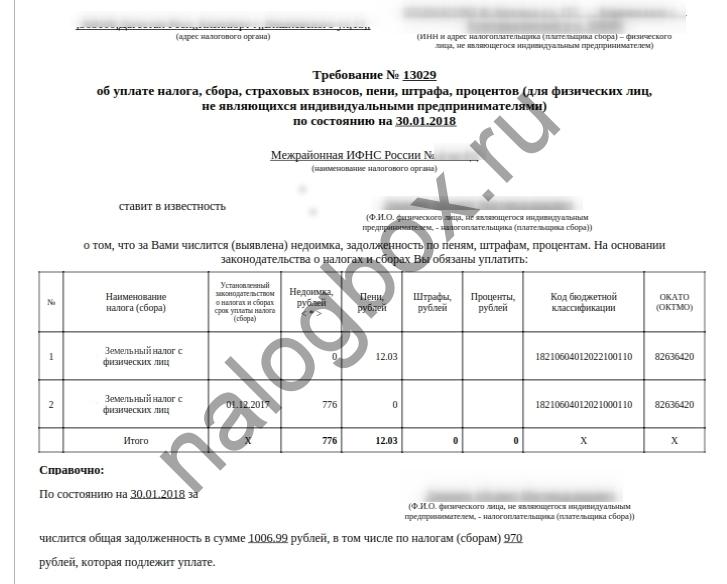

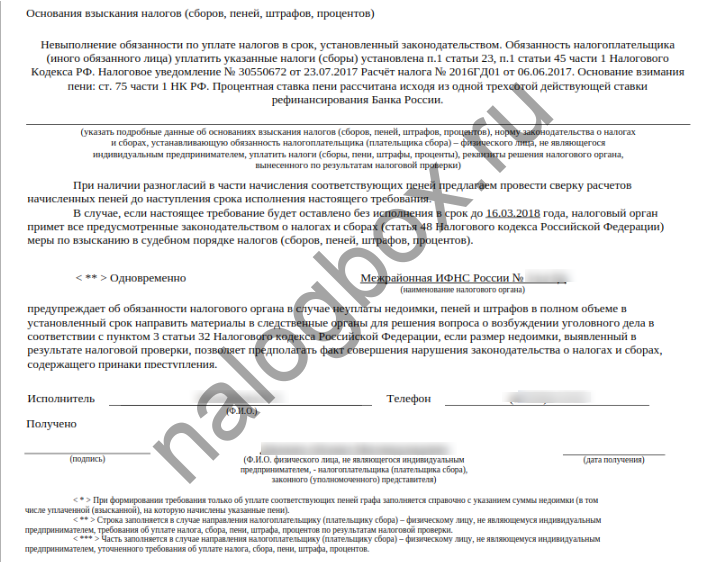

Инспекция направит нарушителю требование об уплате налога, штрафа и начисленной за этот период пени. Требование направляется в течение 3 месяцев после дня обнаружения долга. А если долг не больше 500 рублей — в течение года.

Разумеется, при небольших суммах ИФНС не предпримет иных действий для взыскания платежей, а вот при крупной сумме (как правило, таковые по земельному налогу бывают у больших предприятий) применяются меры из ст.73 — 77 НК РФ — вплоть до ареста имущества. В отношении обычного гражданина может применять ст.48 НК — принудительное взыскание в судебном порядке.

Если гражданин не отреагировал ни на уведомление, ни на требование, ИФНС может подать на него в суд для погашение долга за счет имеющейся собственности и счетов, если общая сумма всех недоимок и неустоек больше 3 000 рублей. Иск направляется в суд в течение полугода со дня нарушения срока уплаты, копия обязательно высылается и ответчику.

Если же сумма долгов меньше 3 000, то ИФНС ждет 3 года с даты нарушения срока самого первого платежа — как только долги превысят 3 000, в течение полугода можно подавать иск в суд.

Взыскание коснется всего имущества гражданина в следующей очередности:

- деньги на счетах и кошельках;

- наличные деньги;

- иное имущество, кроме вещей личного обихода самого гражданина и его семьи (сюда входит и жилье, в котором проживают эти лица).

По вынесенному судебному постановлению возбуждается исполнительное производство — начинают работу судебные приставы, которые и занимаются непосредственным взысканием накопившихся задолженностей. Гражданин считается исполнившим свои обязанности перед ИФНС со дня погашения долгов.

Если гражданин не может выплатить недоимки и штрафы, он может пойти 2 путями:

- получить отсрочку или рассрочку в порядке главы 9 НК РФ;

- возбудить банкротство в судебном порядке.

Второй способ имеет существенный минус — зачастую непосильные для банкрота расходы на процедуру.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Срок исковой давности по уплате земельного налога

В ст.59 НК РФ перечислены ситуации, при которых долги перед бюджетом «прощаются» и списываются. Для физических лиц это:

- банкротство гражданина в судебном порядке — в части платежей, которые не удалось погасить после расчета по имеющемуся имуществу;

- смерть гражданина;

- решение суда о невозможности взыскать платежи принудительно из-за пропуска инспекцией срока для подачи иска (полгода) без возможности восстановить срок;

- решение пристава о прекращении исполнительного дела, если с даты возникновения долгов прошло больше 5 лет, при условиях:

- сумма долгов меньше 500 000 рублей;

- или суд прекратил дело о банкротстве из-за невозможности гражданина оплатить расходы на процедуру.

При этом важны и другие сроки давности:

- срок для привлечения к ответственности (т. е. для назначения штрафа) — 3 года со следующего дня после пропуска срока для уплаты; установлен ст.113 НК РФ.

- срок давности взыскания недоимки по земельному налогу — 6 месяцев.

Как посчитать пени по земельному налогу: пример

В ст.75 НК РФ указано, что пеня зависит от размера учетной ставки Центробанка на момент ее начисления. Учетная ставка меняется раз в несколько месяцев.

С 17.09.2018 года применяется значение в 7,5%. Но для пропустивших срок уплаты важно значение ставки на декабрь 2017 года, а тогда оно составляло 8,25.

Если пропущен срок и предыдущего года, то нужен размер декабря 2016 года — 10,5.

Пример 2

За каждый пропуск ему назначат штраф — 2 000 рублей за 2 года.

Процент пени на земельный налог 2016 года будет начисляться, пока нарушитель не расплатится с бюджетом. Если Шепелев до сих пор не погасил долг, то начисление пени по земельному налогу за первый пропущенный срок составит:

- со 2 декабря 2016 года до 1 октября 2018 года — 664 дня;

- сама пеня за этот период: 1 000 × 1/300 × 10,5% × 664 = 232 рубля.

По второму платежу действует та же схема, но количество дней на 364 будет меньше: 1 000 × 1/300 × 10,5% × 300= 105 рублей.

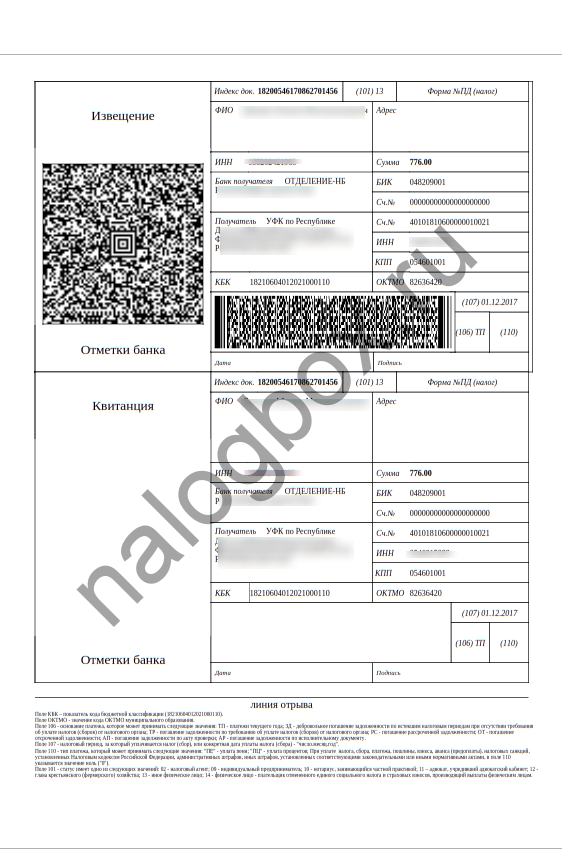

Образец платежки по пени по земельному налогу

В случае начисления пени, как и при назначении штрафа, гражданину высылается общее требование об уплате всех этих платежей — в таблице указываются в отдельных столбцах размеры пени и штрафа.

К такому документу прикладывается извещение для оплаты сумм в банке.

Итоги

- Срок налоговой давности по земельному налогу для физических лиц — 3 года для назначения штрафа и 6 месяцев для подачи иска в суд.

- Земельный налог можно не платить, пока сумма общего долга не превышает 3 000 — ИФНС не сможет подать в суд за меньшую сумму.

- Несмотря на срок давности, на нарушителя налагается пеня, которая продолжает расти до исполнения обязанности.

Здравствуйте! Подскажите что происходит с теми кто вступил в наследство, но не зарегестрировал свои права на земельный участок и часть дома, соотвественно налоги не платит(могут ли они потерять свое право на владение этой землей?). Этот земельный участок поделен на 3 доли и дом стоящий на нем, налоги платит только 1 человек за свою долю, остальные 2 чел не платят, и продать участок не дают, хотя и не пользуется им, можно ли отказаться от своей доли не встречаясь с ними, чтобы перестать платить налог за то чем не можешь пользоваться?

Здравствуйте. Спасибо за статью , очень помогла. Хотел узнать могут ли у меня конфисковать землю коммерческого назначения, если я не платил налог за т

Два года? Мне не приходила квитанция по оплате с налоговой .

Здравствуйте.

Могут наложить арест. Передать иск в суд на взыскание. Затем судебный процесс в службу судебных приставов. Если уплаты не последует, то могут провести взыскание за счет продажи земли.