Платится ли налог, если земля в аренде

Разница между арендной платой и налогом

Обязан ли арендатор возмещать налог

Налог на арендованную землю интересует предприимчивых граждан, готовых заниматься сельскохозяйственной или иной деятельностью на предоставленных им участках, но если им придется платить налог и он будет высок — стоит ли арендовать?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Нужно ли платить налог на землю, если земля в аренде

Аренда — это предоставление собственником (арендодателем) на оплачиваемой основе имущества другому лицу (арендатору) для владения и пользования. Отношения между этими двумя сторонами регулируются Гражданским кодексом России и гражданским правом, а основным документом является договор аренды, в котором стороны обязаны прописывать существенные условия, соответствующие законодательству, и дополнительные — по своему усмотрению и без нарушения прав сторон.

Согласно Налоговому кодексу России в ст.388 земельный налог платит арендодатель, т. к. налогоплательщиками признаются владельцы земли, пользующиеся ею на правах собственности, бессрочного пользования и наследуемого владения. Арендодатель как раз является собственником — только собственник может сдать свое имущество другому лицу — и земельный налог платит собственник. А арендатор — лишь пользователь, на него не распространяются обязательства по НК РФ.

Важно!

По договору аренды стороны могут предусмотреть, что налог на землю должен платить арендатор в качестве части арендной платы или арендную плату в размере земельного налога.

Договором могут быть предусмотрены любые условия между сторонами, если они не запрещены законом.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

В чем разница между арендной платой за землю и налогом на землю

Арендная плата за землю — это не налог, это частный платеж, он не устанавливается на государственном уровне и к тому же выплачивается за право пользования имуществом, в то время как налог — это безвозмездный и индивидуальный платеж в форме отчуждения для финансирования деятельности государства, т. е. отличие между арендой земли и земельным налогом:

- в источнике определения — государство и частные лица;

- в природе платежа — безвозмездный или двусторонний (арендатор не выплачивает деньги безвозмездно, он дает их, чтобы владеть и пользоваться землей).

В разговорной речи любые платежи за имущество иногда называют налогом, в т.ч. коммунальные платежи, поэтому может возникнуть заблуждение, что арендная плата за землю является налогом, но все существующие в России налоги содержатся в НК РФ, даже страховые взносы, которые раньше контролировались Пенсионным фондом, — если в НК РФ нет какого-либо платежа, значит, этот платеж не является налоговым.

Обязан ли арендатор возмещать земельный налог

Уплата земельного налога арендатором может быть предусмотрена по договору аренды, но если такого условия нет в нем, то хозяин участка не вправе вменить нанимателю выплаты фискальных платежей любого характера — более того, при принуждении или упорстве в вопросе хозяин рискует нарушить гражданское и уголовное законодательство, т. к. плательщиком является он и перенести налоговое бремя на иное лицо не вправе.

Даже если в договоре предусмотреть формы платы за землю — земельный налог и арендную плату, то это установление будет касаться только правоотношений между сторонами, а с точки зрения ИФНС плательщиком все равно останется хозяин имущества — нельзя прийти в инспекцию, показать договор аренды и просить изменить в базе плательщика, т. к. это будет нарушением НК РФ — плательщиком является собственником. Договор может установить реального плательщика, а номинальным всегда будет оставаться гражданин, описанные в ст.388 НК РФ.

Важно!

Даже если договориться, что земельный налог при сдаче в аренду участка погашает пользователь, он не должен делать это с помощью своей банковской карты или счета.

При оплате платежей через онлайн-сервисы формируется автоматическая квитанция, в ней в качестве плательщика будет указан владелец карты, счета, кошелька. А в квитанции, которую выслала ИФНС, плательщик — собственник. Поэтому произойдет несоответствие, и такой платеж не будет принят — налог останется не оплаченным, а после истечения срока для оплаты, на него будет начисляться пеня за просрочку и возможно наложение штрафа.

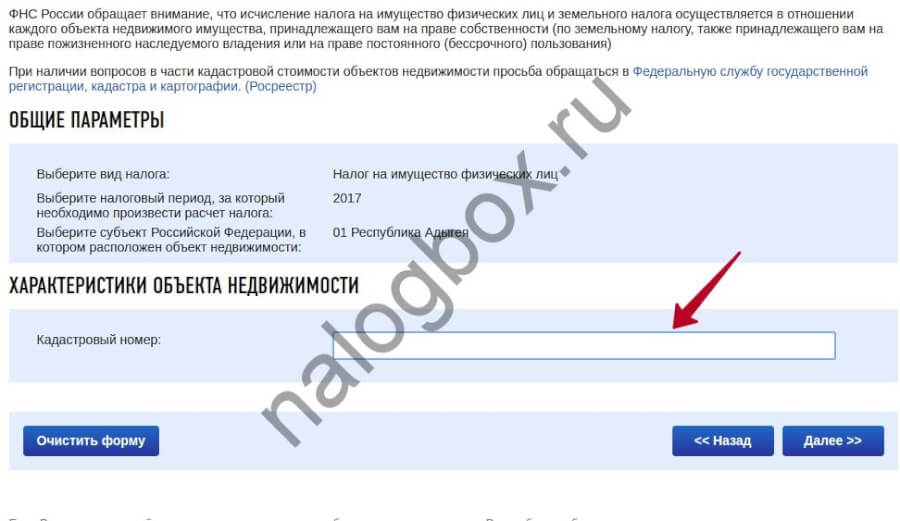

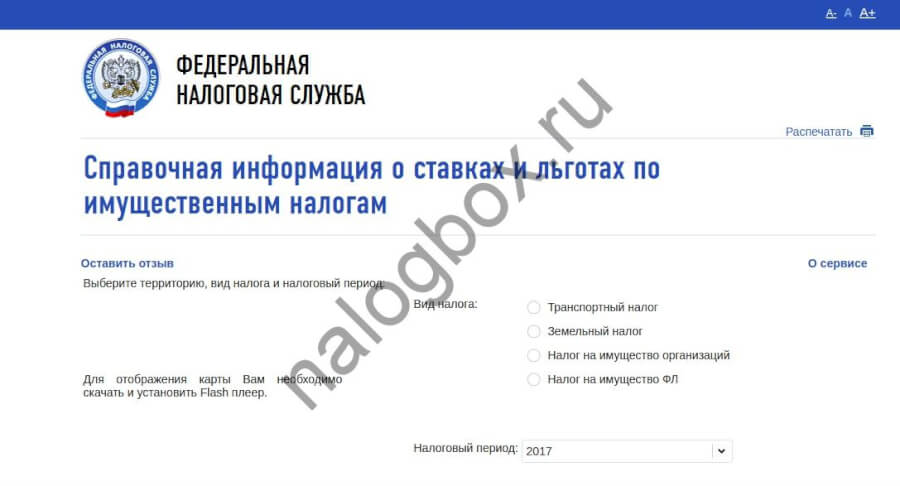

Если по договору решено, что пользователь оплачивает земельный налог, то стороны могут заранее узнать, в каком размере придется платить — воспользовавшись сервисами ФНС: онлайн-калькулятором и справочной информацией о ставках и льготах на различных территориях России.

Сервис Калькулятор ФНС:

Сервис Справочная информация:

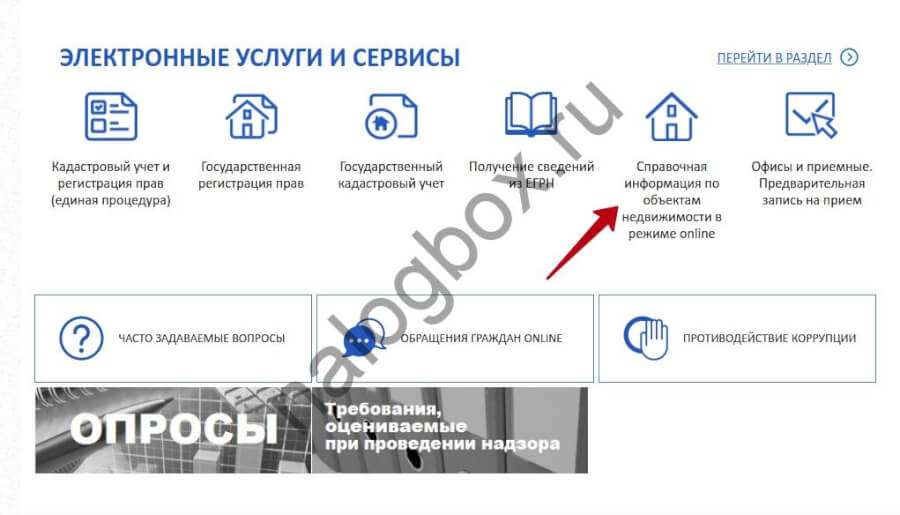

Чтобы рассчитать налог, необходимо знать кадастровую стоимость. Вы можете узнать ее на сайте Росреестра:

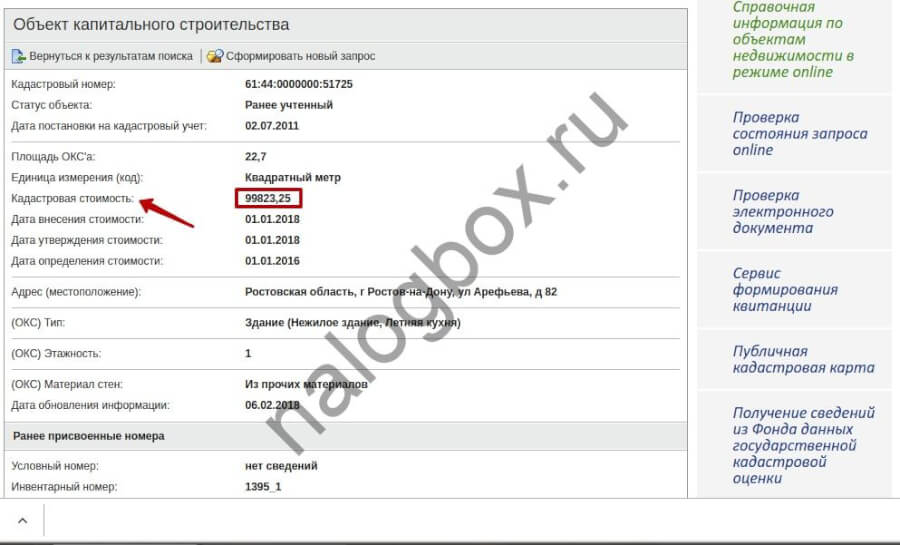

Если правильно указать параметры поиска, то сервис выдаст информацию о кадастровой стоимости вашего имущества:

Кто платит земельный налог при аренде муниципальной земли

Земельный налог при аренде земли у государства оплачивается также собственником — муниципалитетом или государством. Однако здесь важно учесть, по какому договору участок передан пользователю — если по договору наследуемого владения или бессрочного пользования, то общее правило не действует. В случае наследуемого владения собственником является муниципальное образование — пользователь не может распоряжаться землей: продать ее и проводить иные операции, но может наследовать ее и возводить на ней разрешенные постройки. Также в случае бессрочного пользования — оно действует для юридических лиц.

В этих двух ситуациях оплатой налога за аренду земли занимается арендатор. Однако на сегодняшний день подобные сделки не предусмотрены законодательством — все такие отношения являются остатками советского права и законов. А в случае обычном аренды по Земельному кодексу России пользователь земли не признается плательщиком.

Итоги

- Если земля не в собственности, платить налог не нужно.

- Стороны могут в договоре прописать условие, что арендатор будет возмещать размер земельного налога в качестве арендной платы или ее части.

- При аренде государственной земли действуют общие правила.