В современных реалиях трудно найти государство, в котором призы и выигрыши в лотерею и другие случайные доходы граждан не будут облагаться подоходным налогом. Вот и в России установлен свой размер налога на выигрыш в лотерею, а в 2019 году он зависит от вида лотереи и статуса победителя.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Облагается ли налогом выигрыш в лотерею?

В ст.208 Налогового кодекса России перечислены доходы граждан, попадающие под НДФЛ. Среди них нет выигрыша в лотерею, но это не значит, что сумма приза не облагается налогом. В ст.208 есть пункт 10 — иные доходы, в которые и относятся призы и прочие результаты розыгрышей.

А в ст.209 НК РФ указано, что любые доходы от российских, иногда — и иностранных, источников являются объектом подоходного налогообложения. Значит, с выигрышей необходимо уплачивать НДФЛ.

Однако для разных видов лотерей и разных видов плательщиков предусмотрены разные ставки в соответствии со ст.224 НК РФ:

- ставка налога на лотерейный выигрыш в России, который связан с рекламой товаров, услуг или работ, равна 35% для всех плательщиков;

- ставка налога с выигрыша в лотерею, не связанную с рекламой, например, «Русское лото», для граждан Российской Федерации и иностранцев, являющихся налоговыми резидентами страны, равна 13%;

- ставка налога с выигрышей в лотереи, проводимые вне рекламных акций, для лиц, не являющихся налоговыми резидентами страны, равна 30%.

Таким образом, важно — рекламный или нерекламный характер розыгрыша, а также резидент или нерезидент — плательщик.

Важно!

Резиденты России с нерекламных розыгрышей, например, в лотерею «Столото», платят налог с 13% суммы выигрыша.

При этом важно учитывать п.28 ст.217 НК РФ: по призам и выигрышам от рекламных акций НДФЛ не взимается в части, не превышающей 4 000 рублей. А сумма, превышающая этот лимит, облагается по ставке 35%. По лотереям нерекламного характера не предусмотрена минимальная сумма выигрыша, не облагаемая налогом, платить нужно в полном объеме.

Пример 1

Резидентом России является лицо, которое живет в стране не меньше 183 дней в 12 подряд идущих месяцах. Выезд до полугода в целях учебы и лечения не прерывает этот срок. Таким образом, резидентом может быть и россиянин, и иностранец.

Пример 2

Пример 3

Если организатор лотереи является налоговым агентом государства, то согласно ст.226 НК РФ он удержит с выигрыша причитающуюся сумму и перечислит в бюджет, а гражданину выплатит выигрыш уже за минусом налога. Тогда победителю лотереи не нужно представлять в ИФНС какие-либо документы и платить НДФЛ.

Но если организатор лотереи не произвел такие действия, то по ст.228 НК РФ гражданин обязан:

- задекларировать полученный доход с помощью декларации 3-НДФЛ;

- после подачи декларации уплатить налог.

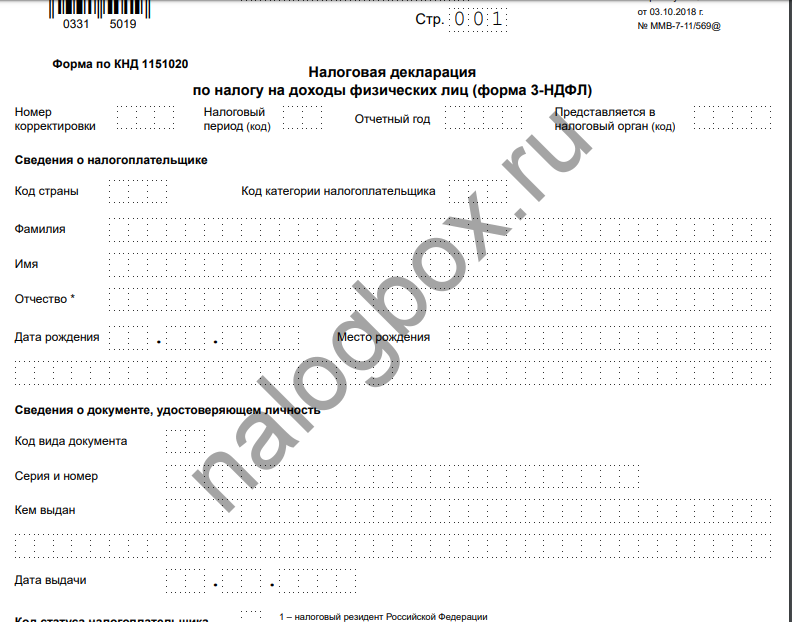

Декларация подается в период с начала нового календарного года и до конца апреля, т. е. с первого рабочего дня января и до 30 апреля включительно. За 2018 год подается декларация по такой форме.

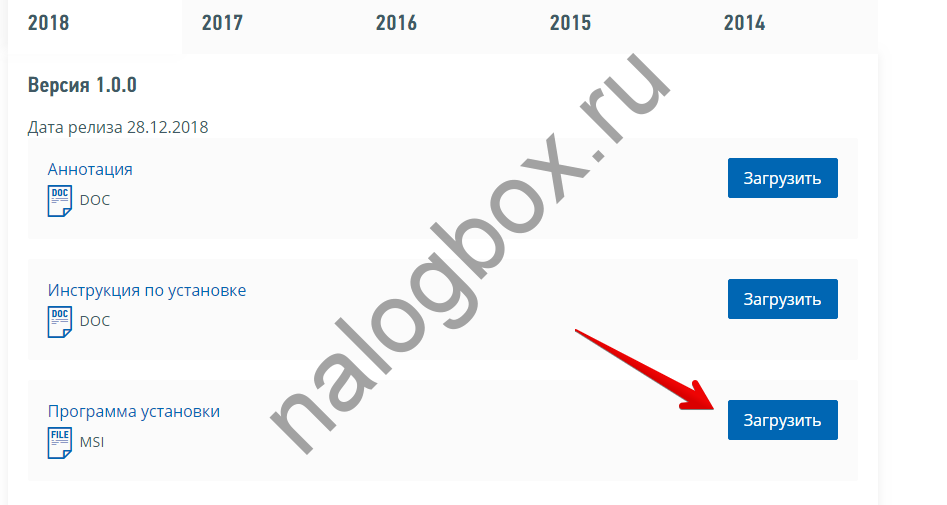

Если вы заполните отчет через программу ФНС России либо в Личном кабинете налогоплательщика, то актуальная форма будет сформирована автоматически на основании года, который вы укажете в онлайн-версии или на основании версии скаченной программы.

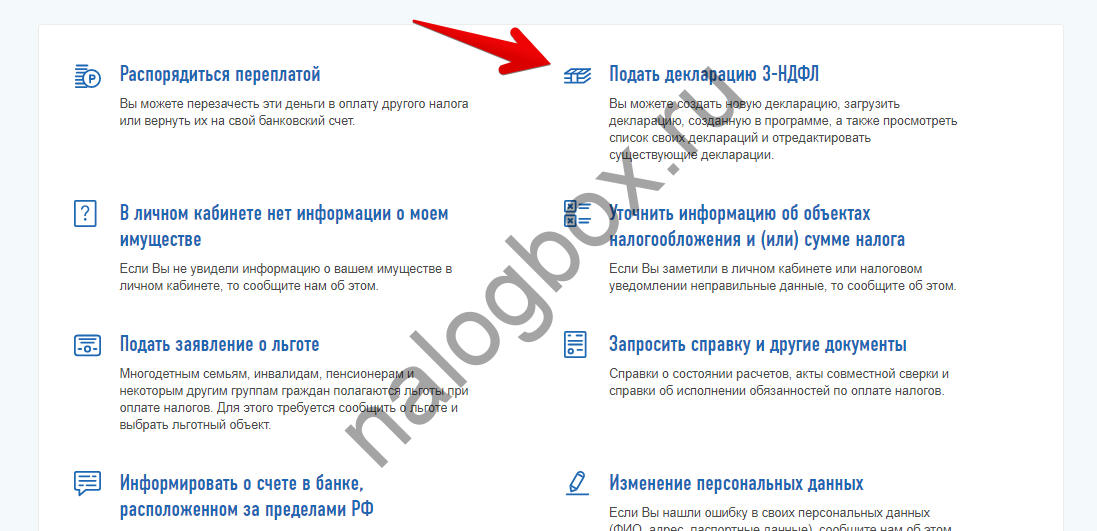

Подать декларацию также можно онлайн.

Уплата налога производится после представления декларации и до 15 июля. Оплатить НДФЛ можно в банке либо онлайн. Реквизиты рекомендуется уточнить в ИФНС.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Итоги

- Выигрыши с лотерей облагаются НДФЛ.

- Налог с выигрыша в лотерею нерекламного характера не нужно платить, если сумма выигрыша меньше 4 000 рублей.

- По лотереям, проводимым в рамках рекламных проектов, НДФЛ уплачивается по стандартной ставке 13%.

- Нерезиденты платят по ставке 30%.

- С лотерей нерекламного характера взимается налог по ставке 35%, действующей на всех плательщиков — резидентов и нерезидентов.