Расчет налога с продажи земельного участка

Налоговые льготы при продаже земли

Нужно ли платить налог с продажи участка физическим лицам, если земля была в собственности более 3 лет? Каков размер налога с продажи земли в 2019 году — разберем в материале.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как рассчитать налог с продажи земельного участка?

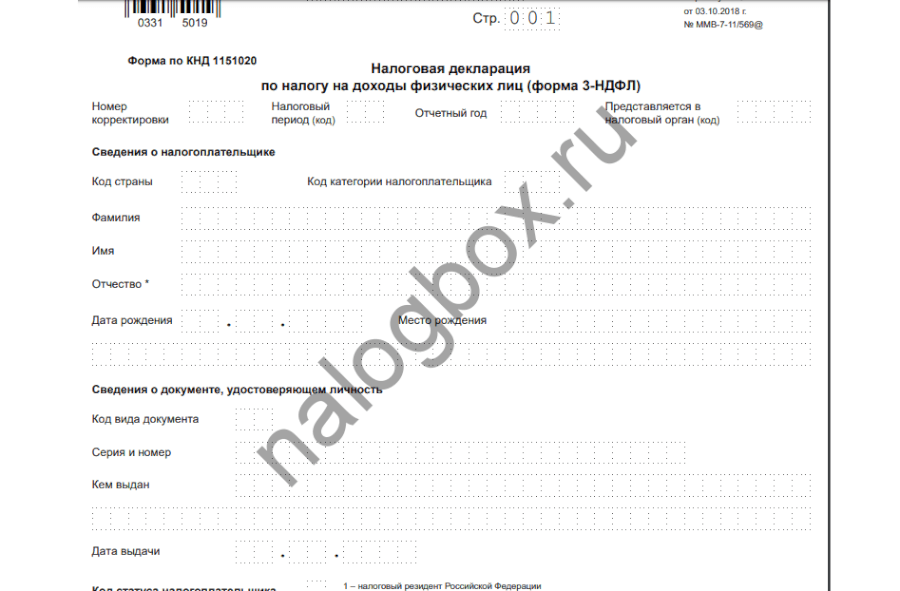

В отличие от имущественных платежей налог на доходы с продажи любого участка — земельного пая, части участка ИЖС, садового участка рассчитывается гражданами самостоятельно. Более того, весь расчет и результаты необходимо отразить в специальном бланке — декларации по форме 3-НДФЛ.

Подоходный налог при купле-продаже земельного участка физическим лицом в 2019 году берется согласно правилам главы 23 Налогового кодекса России. Так, базой обложения является выручка — цена сделки. Для сделок, произошедших после 1 января 2016 года, налог с продажи земельного участка платится исходя из наибольшей из двух величин: рыночная стоимость или кадастровая стоимость с коэффициентом 0,7.

Пример 1

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Кто платит налог при продаже земельного участка?

Уплата налога при продаже земельного участка возложена на собственников недвижимости — физических лиц. Таковы делятся на следующие категории:

- резиденты страны — лица, которые находятся на территории России как минимум 183 дня в течение 12 подряд следующих месяцев, т. е. необязательно в течение календарного года; не прерывают срок выезды для целей учебы и лечения, а также для работы на морской добыче углеводородов;

- лица, не являющиеся резидентами, т. е. не попадающие под эти условия.

Как видно из определений, резидентами могут быть и россияне, и иностранцы. Точно так нерезидентами могут являться не только иностранные граждане, но и российские.

Важно!

Плательщиками являются владельцы земельных участков на праве собственности.

Право собственности переходит к лицу не с даты государственной регистрации имущества и даже вовсе без него, а со следующих событий:

- дата покупки по договору купли-продажи;

- дата по дарственной;

- дата по договору приватизации;

- дата по договоры ренты;

- даты открытия наследства — еще даже до оформления свидетельства о праве на наследство.

Если же продавец — юридическое лицо, то при продаже земельного участка оно платит не НДФЛ, а налог на прибыль.

Льготы по налогам при продаже земли

В ст.217 НК РФ предусмотрена норма, позволяющая освободиться от бремени налогообложения полученной выручки. Норма делится на 2 периода:

- правоотношения, возникшие до 2016 года;

- правоотношения, имевшие место после 2016 года.

К ним относятся не только сама продажа, но и правоотношения по приобретению проданного участка — был ли он куплен, получен в дар, унаследован и пр. до или после 2016 года.

Если участок приобретен до 2016 года, то освобождаются от уплаты:

- лица, получившие участок в результате наследования, приватизации, ренты или дара от близких родственников либо членов семьи;

- лица, получившие участок иным образом, но владевшие им более 3 лет.

Соответственно, НДФЛ с продажи земельного участка в собственности менее 3 лет нужно платить в полном объеме.

Что касается правоотношений после 2016 года, то освобождаются:

- лица, получившие участок в результате наследования, ренты, дара от близких родственников или членов семьи либо приватизации, если владели им более 3 лет;

- лица, получившие участок иным образом, но владевшие им более 5 лет.

Как использовать льготу — от вас не требуется никаких действий. ИФНС сама применит освобождение. Но если вам всё же придет письмо от налоговой, следует просто сообщить в инспекцию об истечении минимального срока владения для освобождения. Можно сделать это следующими способами:

- посетить ИФНС;

- позвонить по номеру 8-800-222-22-22;

- написать обращение через сайт ФНС либо в Личном кабинете налогоплательщика.

.

Важно!

Освобождение не распространяется на случаи продажи коммерческой недвижимости.

Как продать участок без НДФЛ?

Еще один способ продажи земельного участка без налога — это использование налогового вычета или представление расходов.

Вычет — сумма, на которую можно уменьшить базу обложения. В данном случае базой является рыночная цена земельного участка по договору. Максимальный вычет установлен ст.220 НК РФ — 1 000 000 рублей. Если цена земли меньше, то вычет равняется этой цене.

Имущественный вычет можно использовать один раз в год. А вот представлять расходы вы вправе неограниченное количество раз. Что значит представить расходы — уменьшить базу обложения на сумму ваших расходов при покупке этого участка.

Пример 2

Уменьшение базы отражается в декларации 3-НДФЛ, которую обязаны сдавать все лица, получившие доходы в календарном году помимо зарплаты.

Итоги

- Продажа земельного участка облагается налогом.

- Если с момента получения участка в собственность прошло 5 лет, действует автоматическое освобождение от НДФЛ.

- Для участков, полученных до 2016 года, нужно выждать 3 года.

- Если выждать срок нет возможности, можно снизить базу обложения на 1 000 000 рублей либо на сумму расходов, которые вы понесли при покупке этого участка.