Полученное по наследству в законном или завещательном порядке недвижимое имущество сразу попадает под налоговые последствия в виде НДФЛ и имущественного налога. Как продать унаследованную квартиру без уплаты налогов, разберем в материале.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Надо ли платить налог при продаже имущества, полученного по наследству?

Получение наследства в России не облагается НДФЛ за исключением доходов от авторских прав и патентов, о чем сказано в ст.217 п.18 Налогового кодекса, но при продаже имущества, полученного по наследству, налог начисляется в порядке ст.217 и ст.217.1 НК РФ.

В ст.217 в п.17.1 указано, что реализация недвижимости освобождается от подоходного налогообложения при соблюдении правил ст.217.1 НК РФ. А правила этой статьи разделены на 2 периода — до 2016 года и после 1 января 2016 года. Разделение произошло из-за поправок, внесенных федеральным законом № 382-ФЗ от 27 ноября 2014 года: эти поправки касаются правоотношений, возникающих с 2016 года. А правоотношения, имевшие место до 2016 года, регулируются старыми правилами.

Итак, как можно продать квартиру, полученную по наследству, после вступления в права без уплаты налогов — выждать минимальный срок владения недвижимостью.

Условия освобождения, предусмотренные по ст.217.1 НК РФ:

- налог за продажу наследуемой квартиры не начисляется, если она унаследована до 2016 года;

- при продаже квартиры, полученной в наследство после 2016 года и бывшей менее 3 лет в собственности, надо платить налог.

Важно!

Срок владения имуществом отсчитывается не с даты вступления в права и не с даты госрегистрации права собственности, а с даты открытия наследства.

Согласно ст.1113 Гражданского кодекса России день смерти считается датой открытия наследства. Ведь с квартиры нужно платить налог на имущество, а смерть собственника не приостанавливает его начисления: в период от смерти до оформления прав новым владельцем тоже нужно платить, поэтому за этот срок обязанность возложена на получателя наследства.

Пример 1

Срок владения, учитывая день смерти прошлого хозяина составляет 3 года и 1 месяц. Следовательно, НДФЛ при продаже дома, полученного по наследству, платить не нужно, т. к. истек минимальный период владения.

При продаже земли, дачи, доли и прочей жилой недвижимости после вступления в наследство действует такой же налог и с такими же условиями освобождения. А при продаже автомобиля, полученного по наследству, налог начисляется без деления на периоды до 2016 года и после 2016 года — если машина была в собственности больше 3 лет, платить не нужно. Если авто находилась во владении преемника наследства меньше 3 лет — придется заплатить НДФЛ с продажи.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Платит ли пенсионер налог с продажи квартиры, полученной по наследству?

Наличие пенсионного удостоверения или достижение возраста выхода на пенсию никак не влияет на налог при продаже наследственной квартиры полученной по завещанию — он будет начисляться по правилам ст.217 и 217.1 НК РФ.

Но и пенсионеры, и другие плательщики могут воспользоваться предусмотренными ст.220 НК РФ способами уменьшения суммы:

- вычет;

- расходы.

Вычет — это сумма, которая вычитается из базы обложения. Базой является выручка от реализации. Для недвижимости вычет может достигать 1 000 000 рублей, а для движимых объектов — 250 000 рублей.

Важно!

Использовать вычет можно не чаще одного раза в календарный год.

Пример 2

База — 1 100 000 рублей. Если использовать максимум вычета база составит: 1 100 000 — 1 000 000 = 100 000 рублей. Налог: 100 000 × 13% = 13 000 рублей.

Пример 3

После использования вычета база по квартире равна: 1 500 000 — 1 000 000 = 500 000 рублей, а по автомобилю: 200 000 — 200 000 = 0 рублей. Налог общий: 500 000 × 13% = 65 000 рублей. В случае с машиной вычет использован в размере базы, т. к. база не может быть меньше нуля.

Если у вас были расходы при приобретении проданного имущества, можно уменьшить базу на их размер при возможности их подтвердить документами. <Но в случае наследования расходов быть не может, поэтому этот способ снижения базы неприменим.

Важно!

Нельзя к одному и тому же объекту применить и вычет, и расходы.

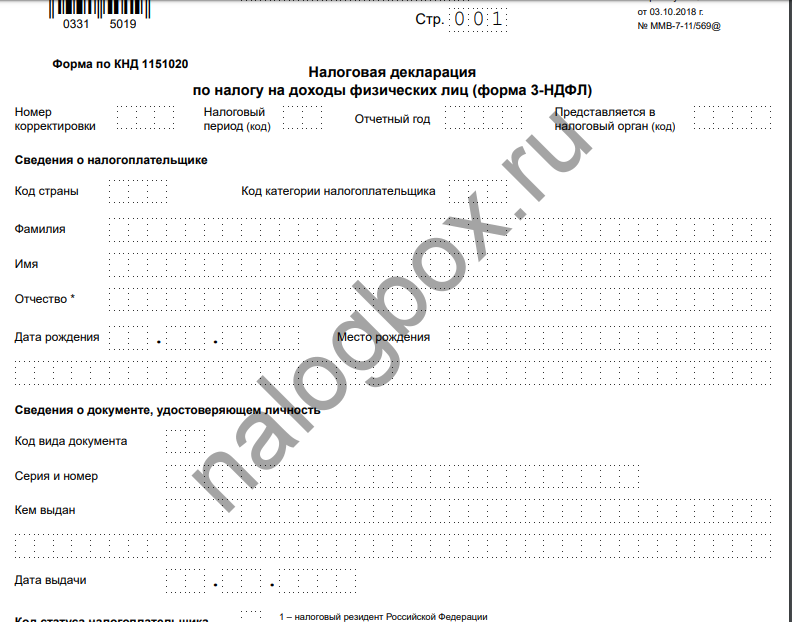

Даже если НДФЛ равен нулю, нужно подавать декларацию 3-НДФЛ. Форма за 2019 год находится здесь.

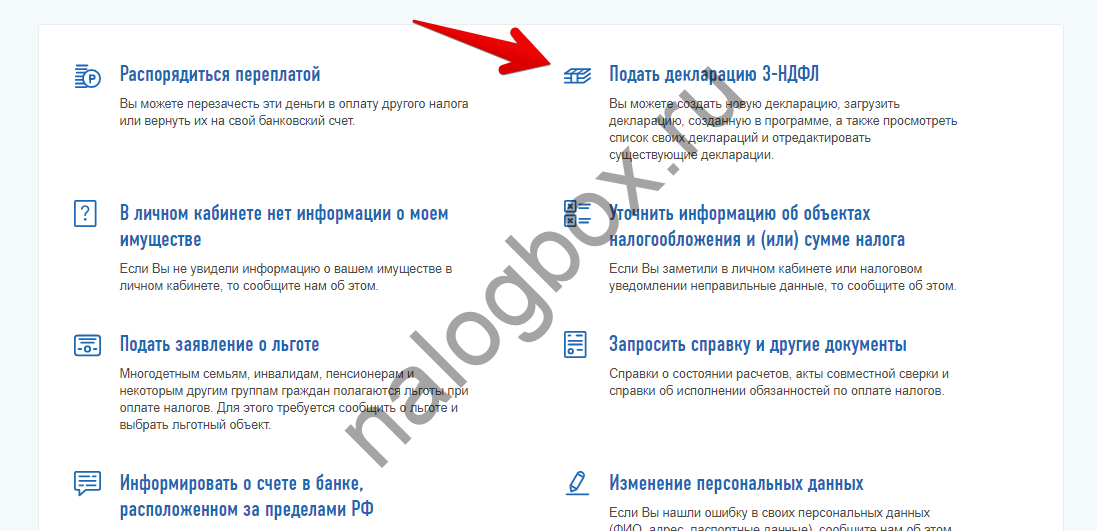

Можно подать отчет с помощью Личного кабинета налогоплательщика.

Налог от принудительной продажи наследства

НДФЛ с реализации имущества не зависит от того, какие обстоятельства побудили собственника продать унаследованную квартиру. В целях налогообложения важны объект, база и наличие либо отсутствие права на освобождение и использование вычетов.

Есть еще один законный способ продать жилье без НДФЛ — разделить право собственности на доли, например, подарить их близким родственникам или членам семьи. При дарении близкой родне и семье за дар не нужно уплачивать налог.

После этого каждый совладелец продает свою долю, оформляя отдельный договор купли-продажи. Каждая доля будет рассматриваться как обособленный объект и к нему можно применить полный размер вычета — 1 000 000 рублей.

Пример 4

Итоги

- За продажу недвижимости, полученной в наследство после 2016 года, нужно заплатить подоходный налог, если она была в собственности меньше 3 лет.

- Если наследство открыто до 2016 года, то при продаже не нужно платить НДФЛ вообще.

- Налог можно уменьшить на размер имущественных вычетов.

- Тот, кто не платит налог с продажи квартиры, полученной по наследству, попадает под санкции в виде штрафов и пени.

Наследство лот родителей 2018 г.-дом, по 1/2 доли, предполагаемая сумма продажи дома 1,8 млн., т,е по 900 тысяч. » на брата». Мой доход пенсия по инвалидности, сестра работает, возможно ли нам получить налоговый вычет в 1 млн. Спасибо

досталась 1/4 доли на квартиру по завещанию пенсионерке. сумма от продажи 600тыс. руб. надо ли платить налог и в какой сумме, все было в2019 году

вступаем в наследство по 1/3 доли на квартиру и сразу хотим продать ее за 1700000.Сколько должны уплатить налог?

Я получила в наследство от родителей дом и сразу продала его за 2000000 рублей. Всё это было в 2017 году. Сколько составляет налог?

Лейсан, здравствуйте.

Вы можете воспользоваться вычетом 1 млн рублей.

(2000000-1000000)*13% — 130 000 рублей.

Спасибо

Действия после 2016 года

Вступаем в наследство по 1/2 доли на каартиру и сразу хотим продать за 1700000. Я пенсионерка сколько я должна уплатить налога

Лидия, здравствуйте.

Необходимо продажу долей оформить разными договорами. Таким образом, каждый сможет воспользоваться вычетом в размере 1 млн.рублей, то есть (1 700 000/2) — 1 000 000. Налог не возникает.