Система обложения подоходным налогом сотрудников в России и во многих странах вызывает вопросы — а можно ли уплачивать НДФЛ самому? Что нужно сделать, чтобы самостоятельно контролировать взимание подоходного налога с доходов?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Может ли работник сам платить НДФЛ?

Особенностью подоходного налога является порядок его уплаты с заработных плат и других доходов, которые производится работодатель в отношении персонала. Так, согласно ст.226 Налогового кодекса России работодатель признается налоговым агентом государства и обязан перечислять НДФЛ с зарплат своих сотрудников в бюджетную систему. Этот метод обложения называется «у источника».

Его цель — контроль за доходами работающего населения и невозможность таких граждан задерживать или иным образом влиять на процесс удержания подоходного налога с их заработных плат.

Важно!

Самому платить налоги с зарплаты невозможно.

Почему невозможно — работодатели являются налоговыми агентами и за неисполнение обязанностей по удержанию налогов будут привлечены к ответственности по ст.123 НК РФ — штрафу в размере 20% налога, также на неуплаченную вовремя сумму будет начисляться ежедневная пеня. Ни один работодатель не захочет подобных санкций со стороны ИФНС и не согласится предоставить сотруднику возможность платить НДФЛ самостоятельно.

Но в законодательстве есть случай, когда сотрудникам необходимо самим выплачивать налог: получение доходов от работодателя в натуральной форме полностью, т. е. в денежном виде сотрудник не получает ничего. В такой ситуации работодатель лишь предоставляет сведения в ИФНС, а инспекция вменит обязанность сотруднику заплатить налог самому.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как заплатить подоходный налог физическому лицу?

Если с трудовыми договорами всё ясно — при выплате зарплат работодатель удерживает 13% и только потом перечисляет сотруднику трудовое вознаграждение, то как происходит обложение по договорам гражданско-правового характера?

Вознаграждения по гражданско-правовым договорам являются облагаемым доходом в соответствии со ст.209 НК РФ. Если исполнитель по договору — обычное физлицо, то работодатель выполняет функции налогового агента. А если исполнитель — индивидуальный предприниматель, то ему самому нужно отчислять подоходный налог.

ИП, применяющий общий режим налогообложения, платит НДФЛ на основании ст.227 НК РФ. Предприниматели, работающие на спецрежимах, не платят с доходов подоходный налог, но уплачивает единый платеж — ЕНВД, УСН, ПСН, ЕСХН.

Как происходит оплата налога на ОСНО:

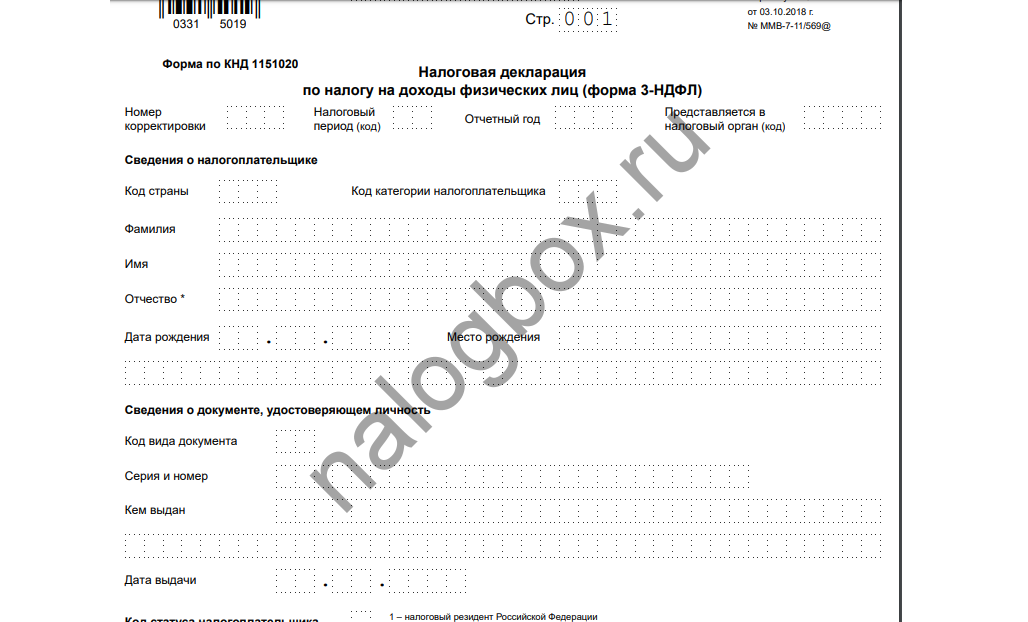

- сначала подается декларация 3-НДФЛ — по окончанию календарного года; в ней отражаются все доходы лица за год, подлежащие обложению, с которых нужно платить НДФЛ самостоятельно; декларация подается в период с нового календарного года до 30 апреля;

- после подачи декларации можно заплатить НДФЛ — с 1 мая до 15 июля года.

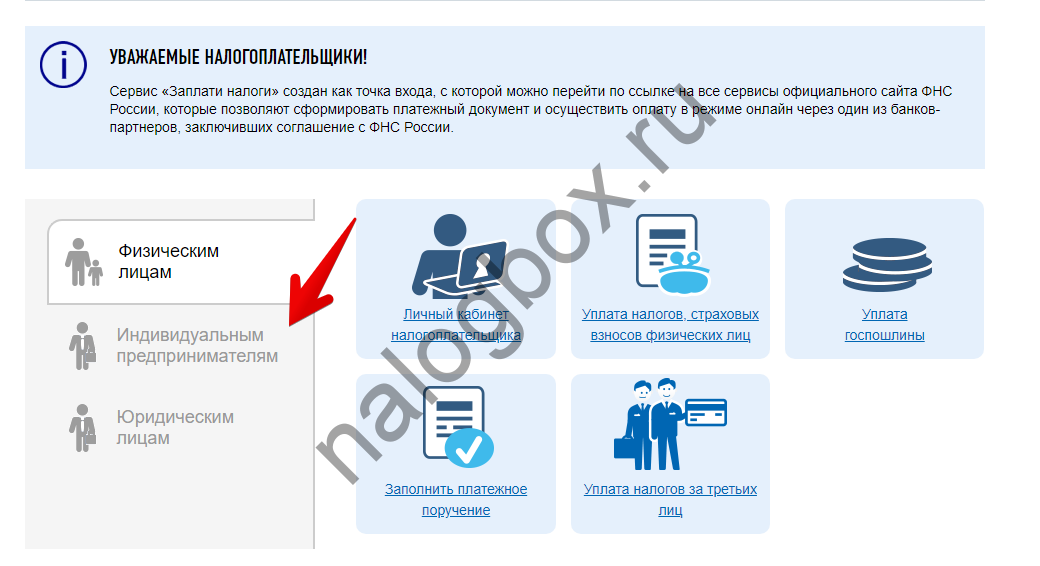

Оплатить подоходный налог можно через интернет:

- через сервис «Заплати налоги» на сайте ФНС;

- через интернет-банкинг, но если у вас нет квитанции, то придется вбивать все реквизиты вручную.

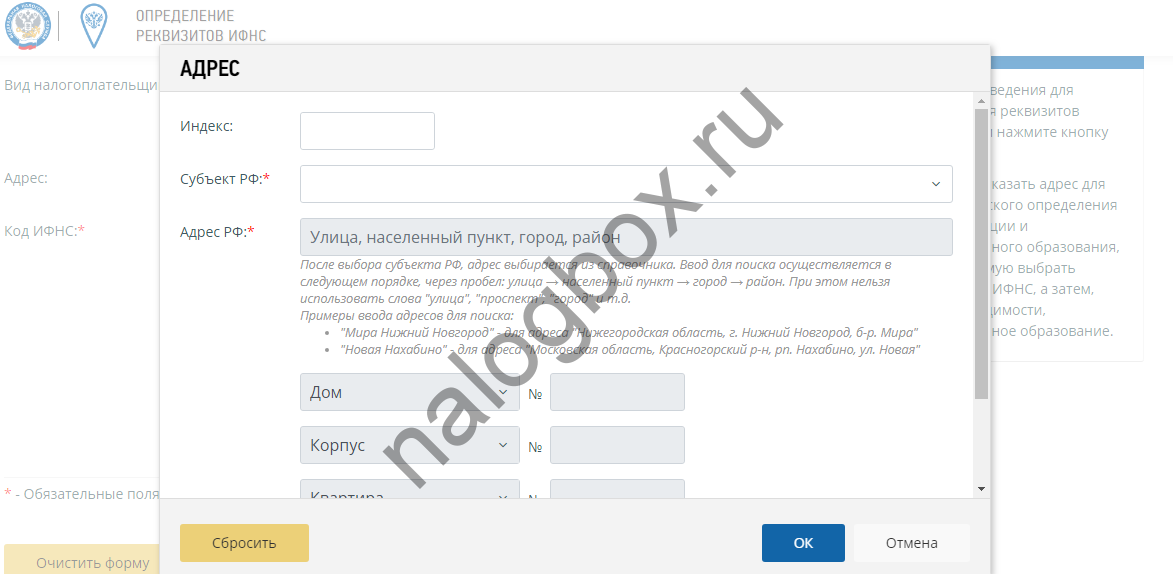

Узнать реквизиты можно через онлайн-услугу ФНС:

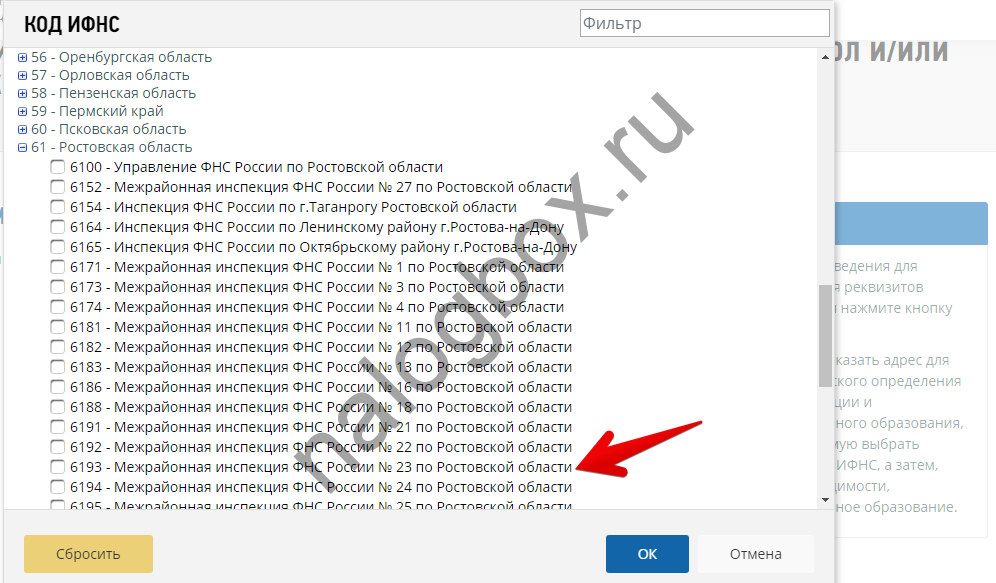

- укажите свой адрес по прописке — система найдет ИФНС, к которой вы прикреплены;

- либо сразу укажите номер инспекции;

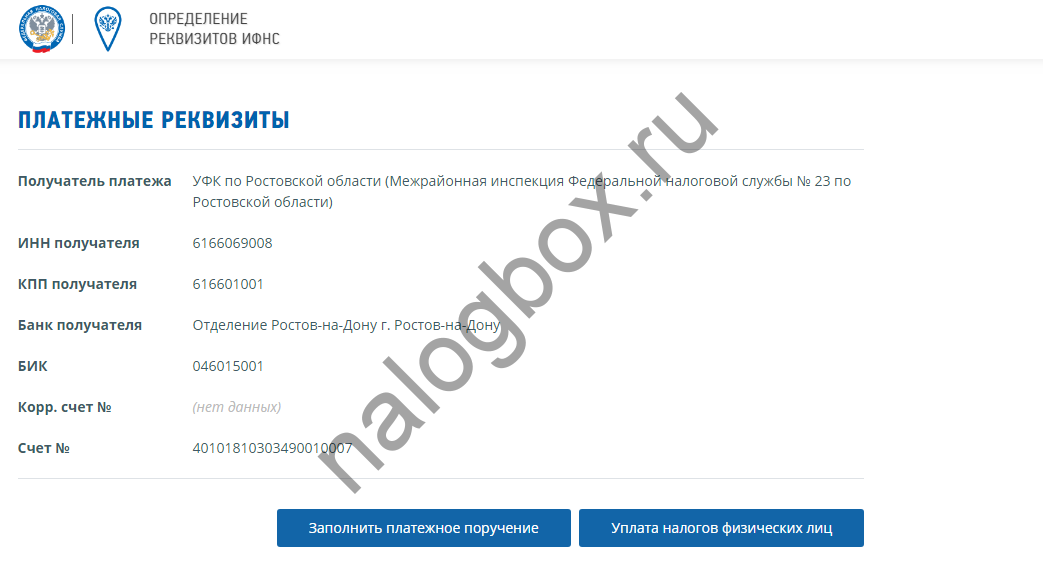

- вам нужны платежные реквизиты.

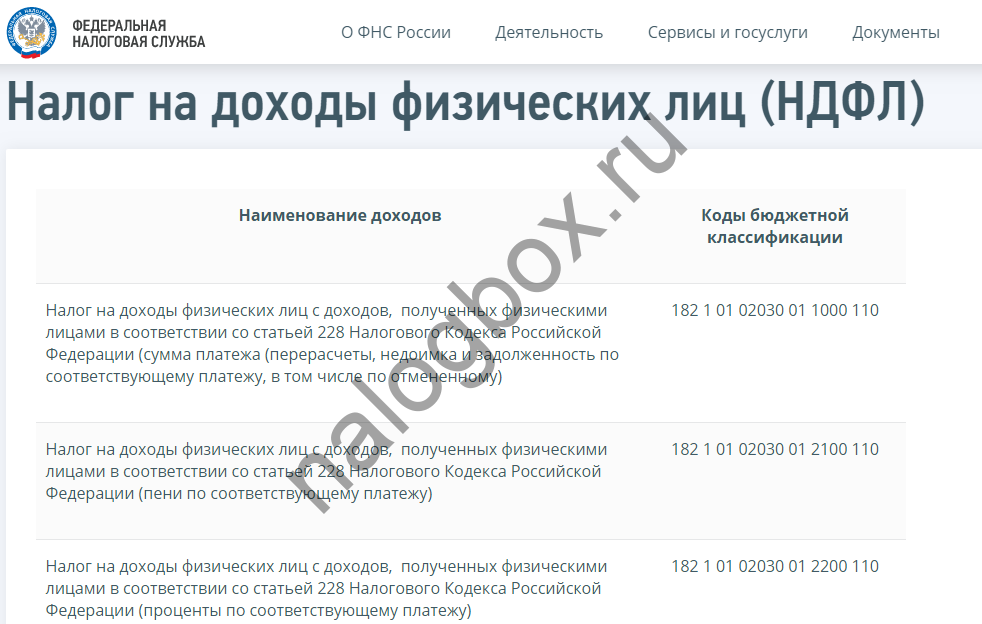

Также необходимо знать КБК — код бюджетной классификации. Его можно найти здесь. Обратите внимание, что для разных видов платежей разные коды — налог, задолженность, штраф, пеня, проценты.

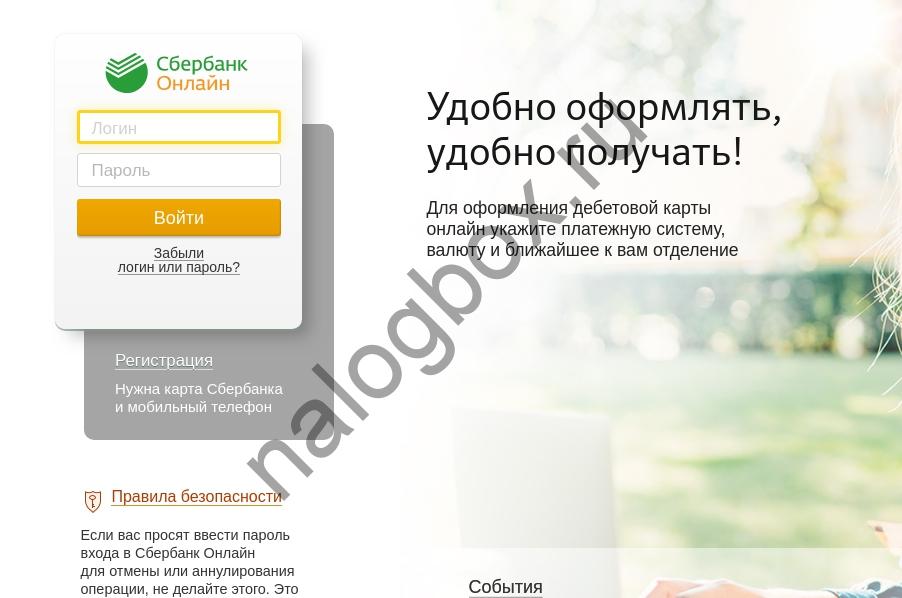

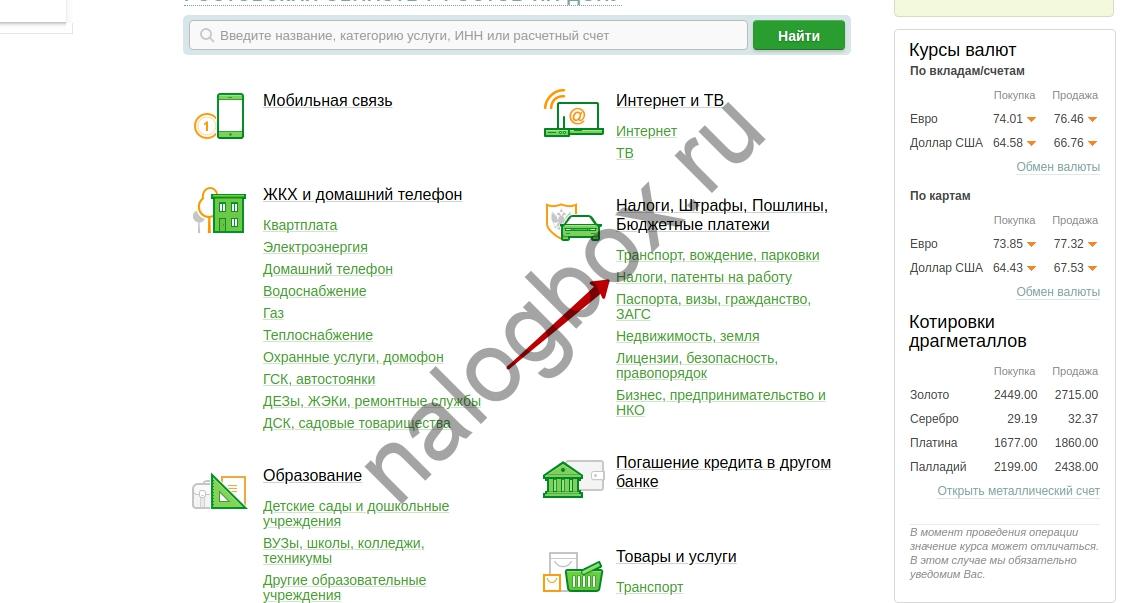

Зная эти реквизиты и правильно рассчитав сумму налога, вы можете осуществить оплату НДФЛ онлайн, например, через «Сбербанк Онлайн» в разделе платежей.

Итоги

- Физлица не могут платить НДФЛ со своих зарплат самостоятельно, т. к. работодателей будут штрафовать за неисполнение функций налогового агента.

- По гражданско-правовым договорам НДФЛ тоже удерживает работодатель.

- Чтобы платить налог самому, нужно регистрироваться в качестве ИП.