В статье рассмотрим, по каким ставкам рассчитывается налог на приусадебный земельный участок в 2018 г. и какие категории граждан претендуют на уменьшение платежей.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Налог на дачный участок: что нового

Налог на дачную землю взимается по правилам, установленным в гл.31 НК и правовых актах муниципалитетов. В п.1 ст.388 НК указано, что по общему правилу граждане платят налог за те участки, которыми они владеют по праву:

- собственности;

- пожизненного наследуемого владения;

- постоянного пользования.

Важно!

Такие права должны быть подтверждены соответствующими документами и зарегистрированы в ЕГРН.

Базой для расчета налога выступает кадастровая стоимость участка. Это закреплено в ст. 391 НК. Эта стоимость зависит от того, где расположена земля и как ее разрешено использовать.

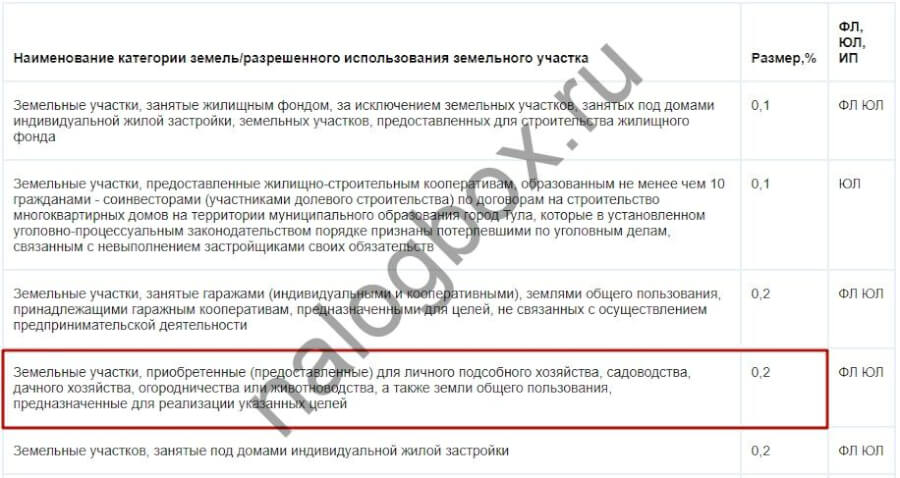

В 2018 г. в отношении ставок налога с приусадебного участка изменений не произошло. Как и прежде, максимальный размер налога равен 0,3% (ст.394 НК). Местные власти наделены полномочиями снижать этот показатель по своему усмотрению.

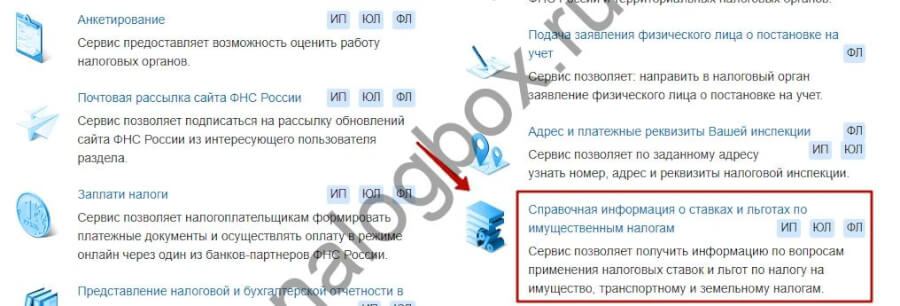

На сайте ФНС все данные о ставках и льготах по налогу на приусадебный участок в России сведены в единый сервис. Он доступен в разделе электронных ресурсов. Путь:

- На главной странице выбираете «Все сервисы».

- Спускаетесь вниз по странице до нужного сервиса.

- Выбираете вид налога, период и муниципальное образование, где расположен ваш садовый участок.

Пример 1

Таким образом, за 2017 г. Алексею без учета льгот налоговая насчитает платеж в размере 1 029,49 руб. (514 745 × 0,2%). Срок внесения денежных средств — по 03.12.2018.

Полный перечень федеральных льготников приведен в п.5 ст.391 НК. Это инвалиды, чернобыльцы, пенсионеры и др.

Пример 2

Алена Степановна пенсионерка. За 2016 г. за свой участок 8 соток она перечислила налог в полном объеме. А за 2017 г. в связи с введением льгот сумма к уплате будет значительно меньше. Кадастровая стоимость участка Алены Степановна составляет 593 600 руб., т.е. 74 200 руб. за сотку. Посчитаем сумму к уплате при ставке 0,3% с применением вычета:

(593 600 — 74 200 × 6) × 0,3% = 445,2 (руб.)

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Уплата земельного налога за неприватизированный приусадебный участок

П.7 ст.1 Земельного Кодекса РФ устанавливает принцип платности использования земли. Это значит, за любое использование земельного участка должны взиматься деньги: налог или арендная плата.

Категории граждан, с который взимается земельный налог на дачу, мы перечислили выше. Это собственники участков, землевладельцы и землепользователи. Таким образом, если участок не приватизирован, но гражданин владеет им на праве постоянного пользования или пожизненного владения, налог уплачивается.

В других случаях необходимо разбираться, кому по закону принадлежит дачная земля. Например, если участок находится в собственности СНТ, именно оно как юр. лицо является плательщиком налога.

Итоги

- Налог на землю для дачников взимается, если они владеют участком на определенных правах.

- Базой для расчета служит кадастровая стоимость.

- Максимальная ставка 0,3% может быть уменьшена по решению местных властей.

- С 2018 г. применяются вычеты в размере кадастровой стоимости 600 кв. м одного участка.