В статье рассмотрим, как считается земельный налог на сельхоз. земли в 2018 году и какие два условия нужно соблюсти, чтобы не переплачивать.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Налог на землю сельхозназначения: ставка, как рассчитать

В ст.7 Земельного Кодекса (ЗК) все земли в РФ подразделены на отдельные категории, среди которых земли сельскохозяйственного назначения. Подробнее их описание и характеристика приводится в гл. 14 ЗК.

Согласно ст.77 ЗК такими землями признаются наделы:

- вне населенного пункта;

- предоставленные и предназначенные для ведения сельского хозяйства.

Отдельно в ст.85 ЗК выделены земли сельхоз. использования. Они располагаются в границах населенных пунктов и также используются для сельхоз. производства. Это пашни, многолетние насаждения, специализированные сооружения и т.д.

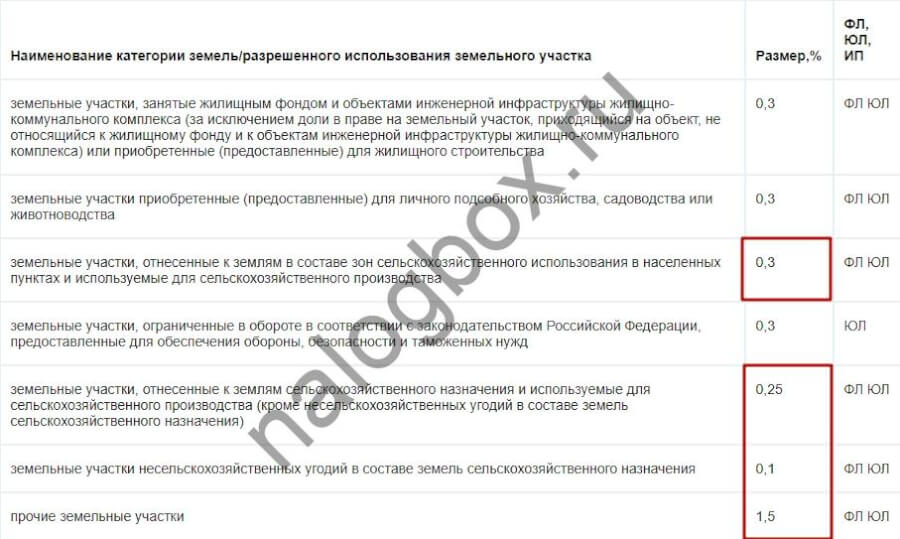

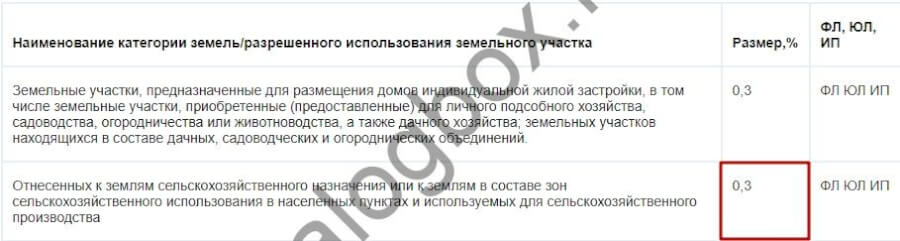

Как написано в пп.1 п.1 ст.394 НК, ставка налога на земли сельхозназначения устанавливается в размере не более 0,3% от кадастровой стоимости надела. Однако не все так просто. Она применяется только тогда, когда одновременно выполняются два условия:

- надел имеет нужную категорию (сельхозназначения или сельхоз. использования);

- земля используется для сельхоз. производства.

В противном случае, если хоть одно из названных условий не выполняется, применяется налоговая ставка на земли сельскохозяйственного назначения не более 1,5% как для прочих земель (пп.2 п.1 ст.394 НК).

Важно!

Виды использования земли приведены в специальном Классификаторе (Приказ Минэкономразвития от 01.09.2014 № 540).

В сообщении от 13.10.2017 № 03-05-04-02/67093 Минфин отметил, что проверку правильного использования участка для подсчета суммы налога на землю сельхозназначения проводит Россельхознадзор. Признаки нецелевого использования приведены в Постановлении Правительства РФ от 23.04.2012 № 369. Повышенная ставка применяется с того периода, в котором вынесено решение о нарушении (подробнее см. п.3 письма ФНС от 20.03.2018 № БС-4-21/5157@).

Пример 1

Правила начисления налога на землю сельскохозяйственного назначения для физических лиц приведены в ст. 396 НК. Самим гражданам ничего высчитывать не надо. За них все делают налоговые инспекторы, которые присылают готовые уведомления.

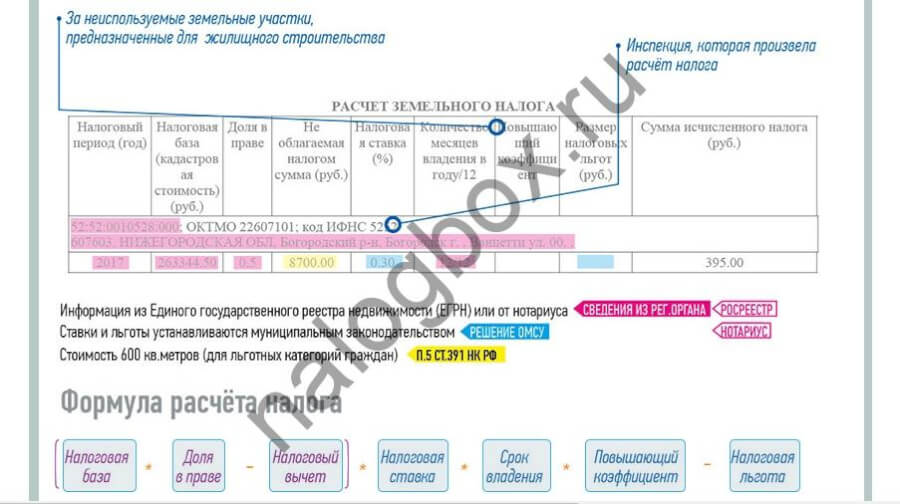

Формула, по которой можно рассчитать налог на землю сельхозназначения, приведена ниже:

По формуле видно, какой налог начисляется на землю сельхозназначения, если земля в собственности, и из каких элементов складывается общая сумма. Помимо собственно ставки это:

- база для расчета, которая равна кадастровой стоимости;

- доля гражданина в праве собственности;

- срок владения (полный год или его часть);

- применяемые льготы и вычеты.

Повышающий коэффициент согласно п.15-16 ст.396 НК применяются только к участкам, предназначенным для жилищного строительства. Значит, при расчете налога на земельный участок сельхозназначения они не учитываются.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Налог на землю сельхозназначения для пенсионеров

Для некоторых категорий граждан в п.5 ст.391 НК введен налоговый вычет, который уменьшает базу для расчета налога. Он равен кадастровой стоимости 6 соток одного участка. Среди льготных категорий в пп.8 указанного пункта названы пенсионеры.

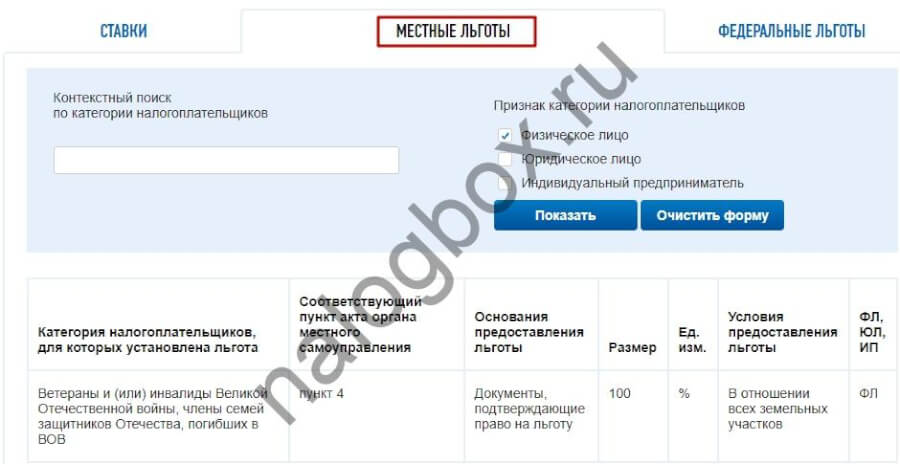

В дополнение к этому, местные власти вправе вводить свои привилегии по ставкам и размерам льгот по налогу на сх землю.

Пример 2

Стоимость надела по кадастру равна 1 325 700 руб. (147 300 руб. за 100 кв. м.). Местных дополнительных льгот для пенсионеров нет.

Используя имеющиеся данные и ранее приведенную формулу, посчитаем, сколько налога начислят Ольге Петровне за 2017 г. (в руб.):

- 1 325 700 × 1 – (147 300 × 6) = 441 900 — база для расчета;

- 441 900 × 0,3% × 12/12 = 1 325,70 — сумма налога.

Итоги

- Чтобы посчитать налог на землю сельхозназначения, необходимы несколько показателей. Среди них кадастровая стоимость и ставка, которая устанавливается решением местных органов власти.

- Если участок применяется для производства сельхоз. продукции, максимальная ставка не может превышать 0,3%.

- Налог на землю для сельскохозяйственного производства, не использующуюся по назначению, считается по повышенной ставке, но не более 1,5%.