Как оформить налоговый вычет через личный кабинет налогоплательщика

Подать документы на социальный вычет

Технологии не стоят на месте. Сегодня можно подать документы на налоговый вычет через личный кабинет (ЛК) на сайте ФНС и для этого даже не потребуется выходить из комнаты. В статье рассмотрим, как работает ЛК, обновленный в августе 2018 г., и как оформляется подача 3-НДФЛ.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как оформить налоговый вычет через личный кабинет налогоплательщика

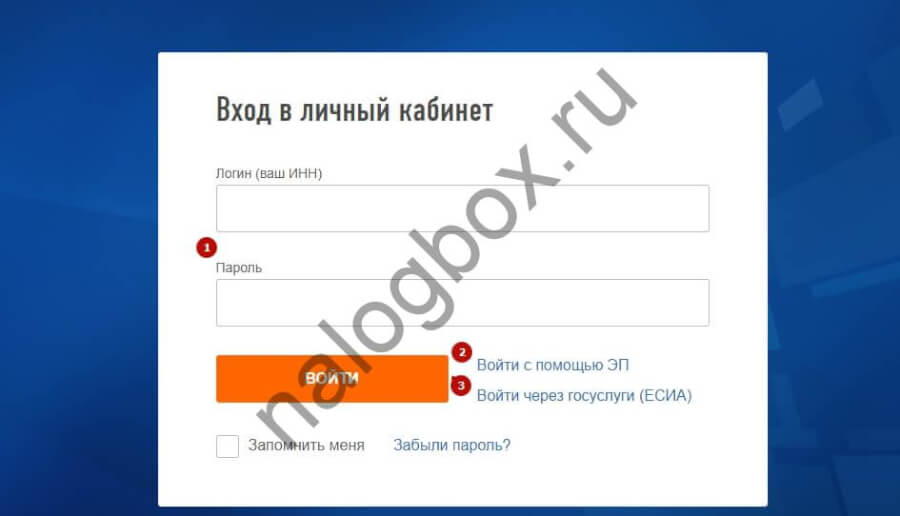

Сначала разберем, как зайти непосредственно в сам ЛК. Ссылка размещена прямо на главной странице сайта ведомства.

Дальше предлагается 3 варианта доступа на ресурс для оформления налогового вычета через личный кабинет налогоплательщика:

- Через логин и пароль. Чтобы их получить, необходимо заранее сходить в любую ИФНС, необязательно по месту жительства. Там, при предъявлении паспорта, вам выдадут регистрационную карту с первичным паролем.

- С помощью ЭЦП. Ее оформляют в специальных Удостоверяющих центрах. ЭЦП представляет собой подпись налогоплательщика, зашифрованную криптографическим способом и записанную на любой носитель (USB-карту, жесткий диск и др.).

- Через Госуслуги, где надо пройти предварительную регистрацию и создать Подтвержденную учетную запись.

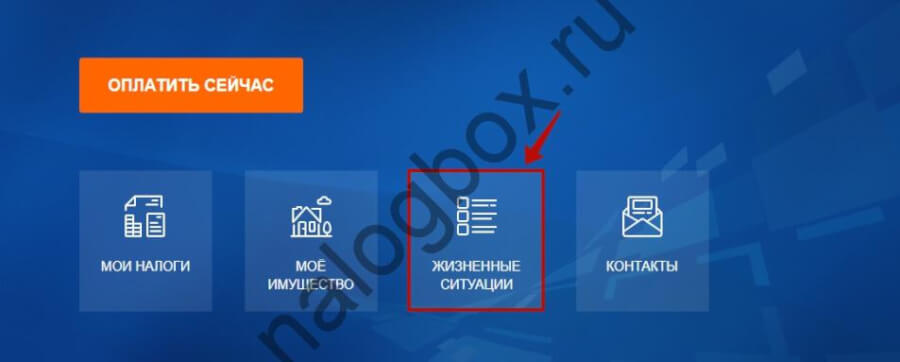

Вход успешно выполнен. Теперь переходим к пошаговой инструкции для получения налогового вычета через личный кабинет налогоплательщика. Последовательность операций:

- Кликаем на «Жизненные ситуации».

- Находим сервис подачи декларации.

Важно!

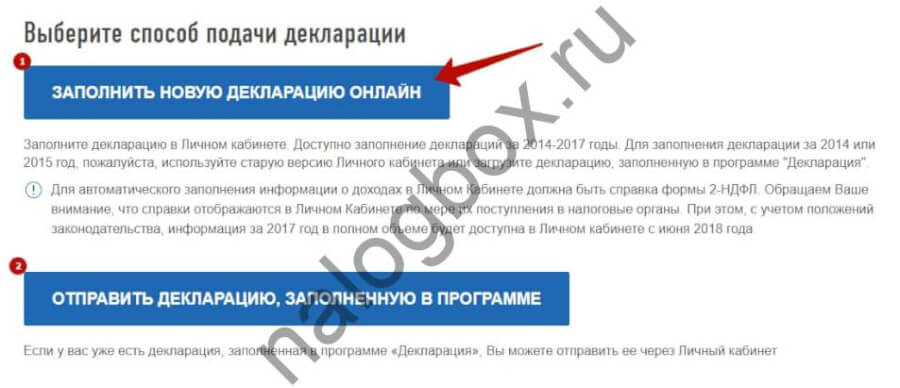

Продолжение работы возможно только для тех пользователей, кто оформил электронную подпись. Она выдается прямо здесь же в ЛК.

- Появляется два варианта:

- заполнить отчет онлайн;

- подготовить декларацию в специальной программе, после чего загрузить и отправить 3-НДФЛ через личный кабинет. Ссылка для скачивания программы также выложена.

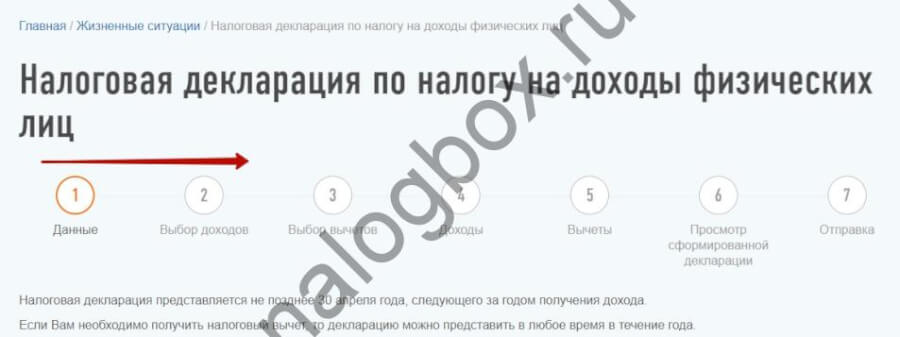

- Выбираем первый вариант и последовательно заполняем предлагаемые вкладки по шагам. Переход от одной вкладки к другой осуществляется кнопкой «Далее».

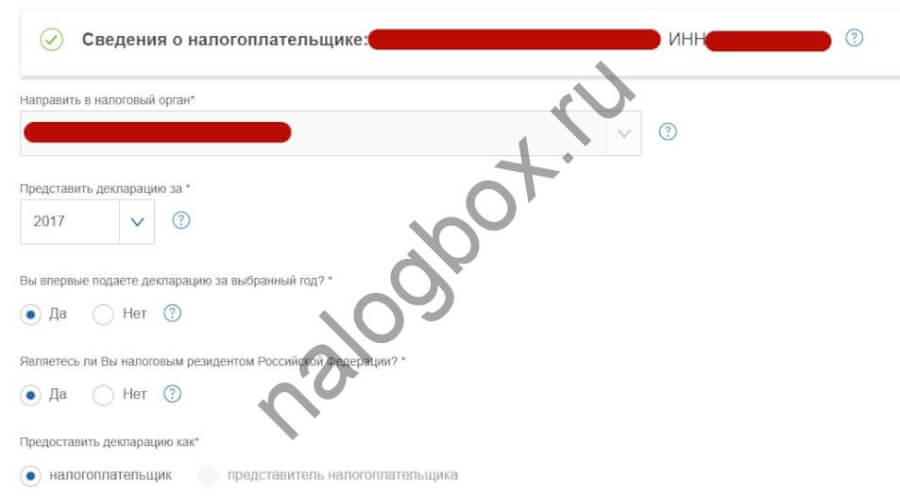

- Шаг 1. Для получения налогового вычета через личный кабинет налогоплательщика проверяем входные данные:

- личную информацию;

- код ИФНС;

- за какой год оформляется отчет;

- впервые подается декларация либо нет;

- считается ли физическое лицо резидентом РФ или нет;

- кто представляет расчет.

В случае необходимости, корректируем те значение, которые поставлены по умолчанию.

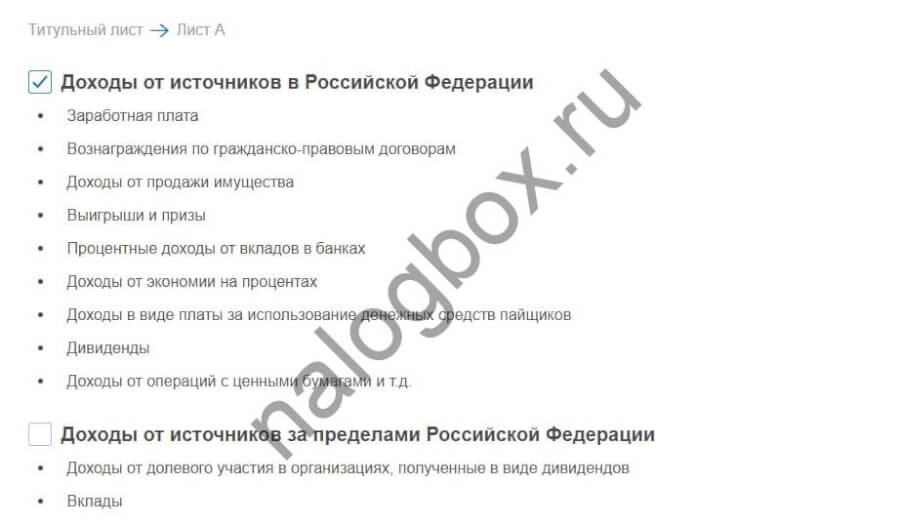

- Шаг 2. Выбираем тип доходов — в России и/или за ее пределами:

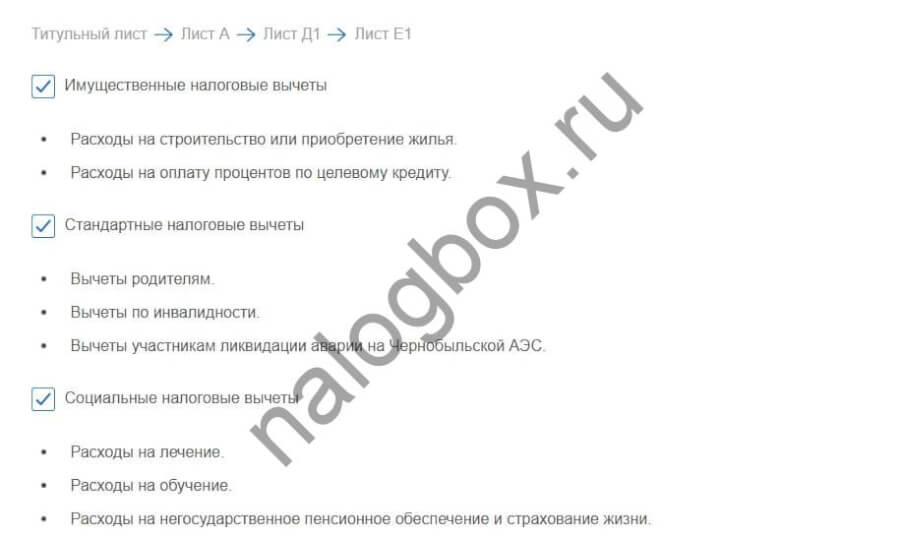

- Шаг 3. Для возврата подоходного налога через личный кабинет выбираем типы заявляемых вычетов.

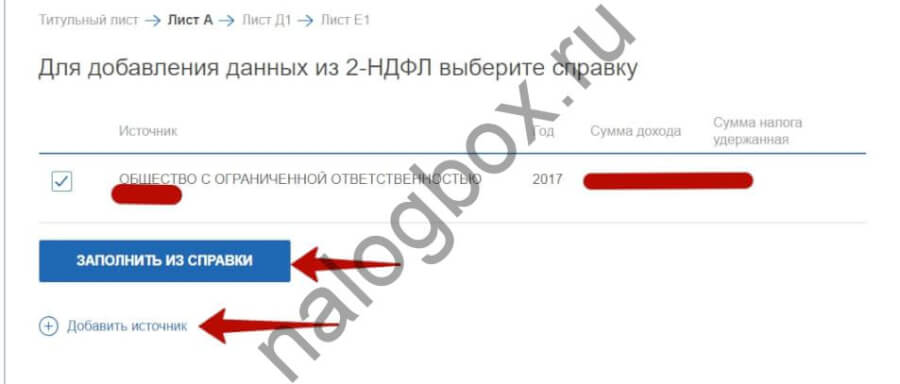

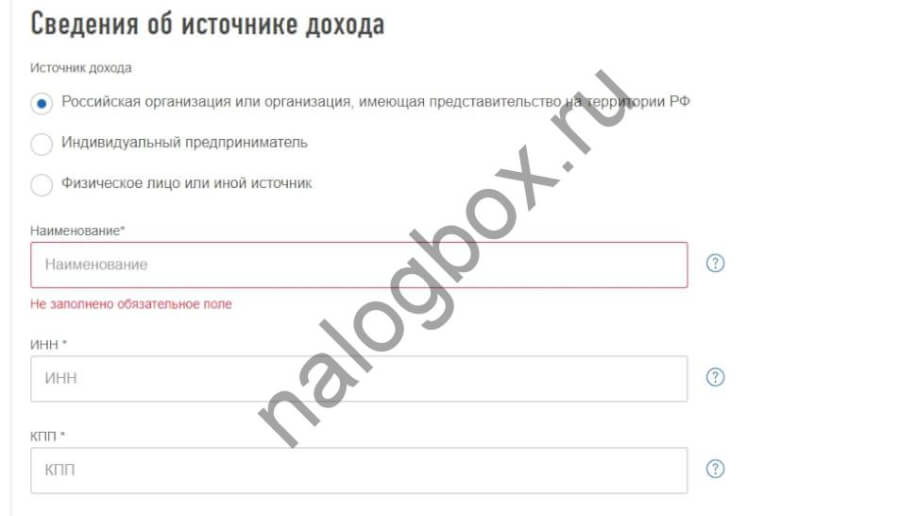

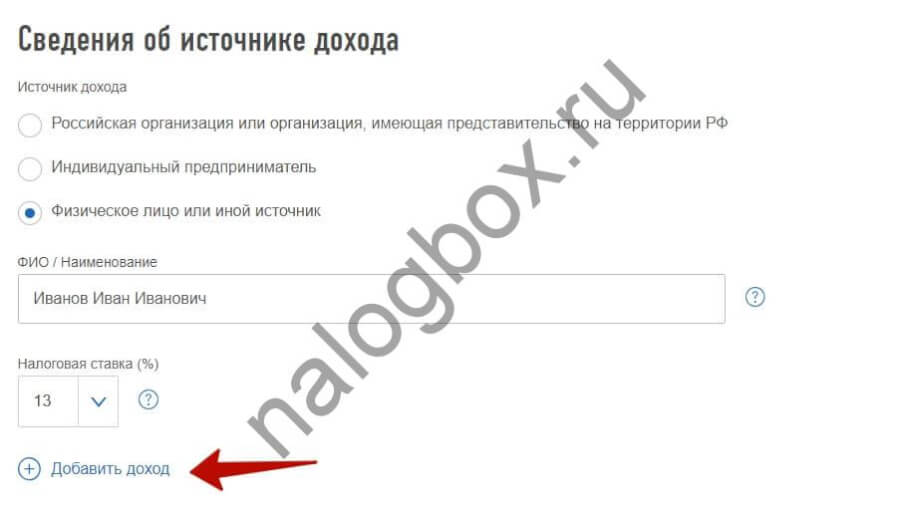

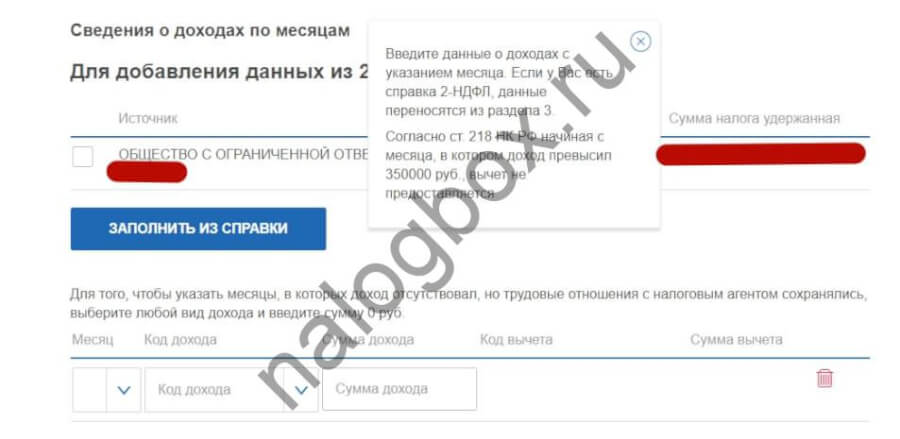

- Шаг 4. Заполняем информацию, которая непосредственно касается полученных доходов. Здесь можно выбрать уже имеющуюся в системе справку 2-НДФЛ или создать новый источник.

Во втором случае придется вручную прописывать:

- сведения об организации;

- помесячно вид и величину дохода.

Важно!

Разрешается добавлять несколько источников дохода, если у вас, например, было не одно место трудоустройства в отчетном году.

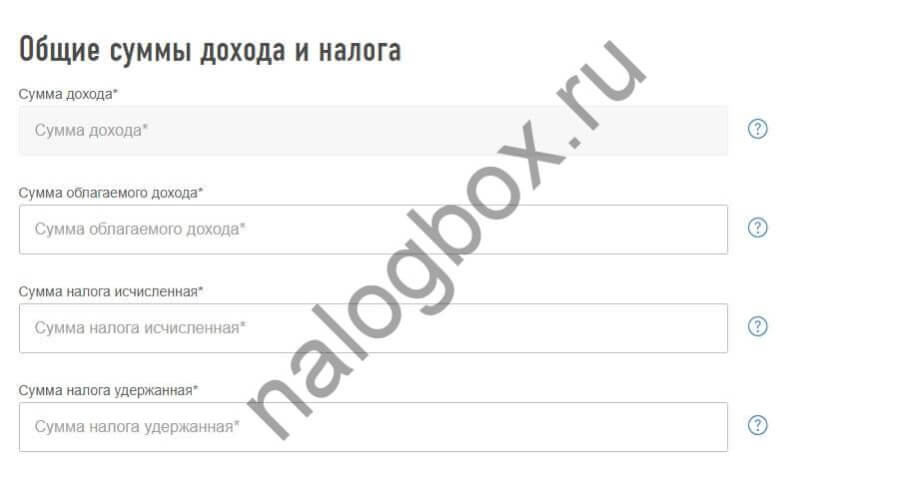

Все доходы суммируются и отражаются в графах:

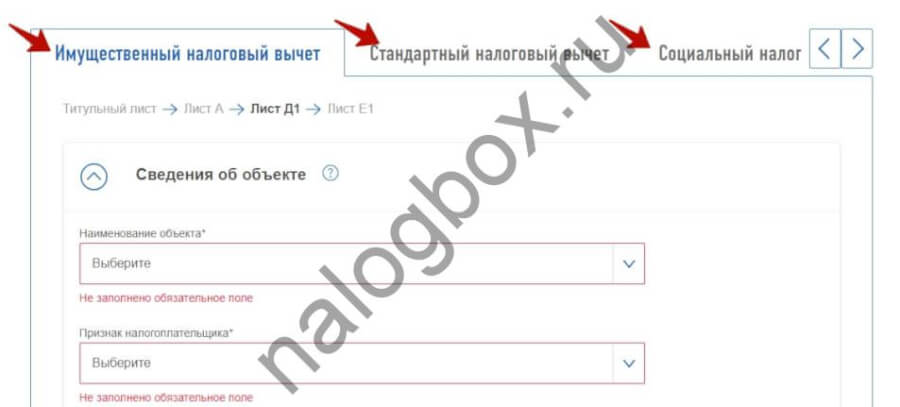

- Шаг 5. Заполняем вкладки для каждого из выбранных вычетов (этапы работы с основными вычетами приведены ниже в статье):

- Шаги 6 (просмотреть созданного расчета) и 7 (отправка) разобраны в отдельном подпункте ниже.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

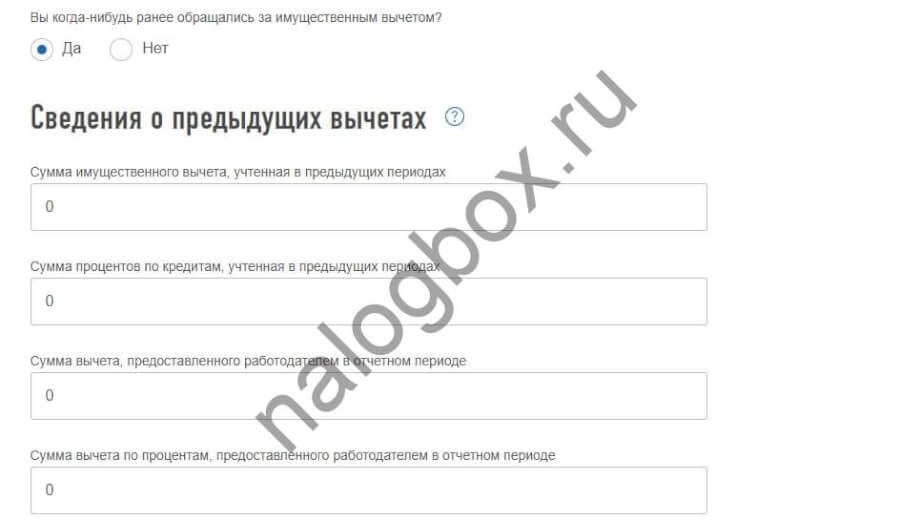

Имущественный налоговый вычет через личный кабинет налогоплательщика

Имущественный вычет при приобретении имущества через личный кабинет предоставляется согласно ст.220 НК. Он отражается в расчете на листе Д1 декларации, назначенном для фиксации информации о самом объекте имущества и средств, израсходованных на покупку (см. инструкцию в следующем подпункте).

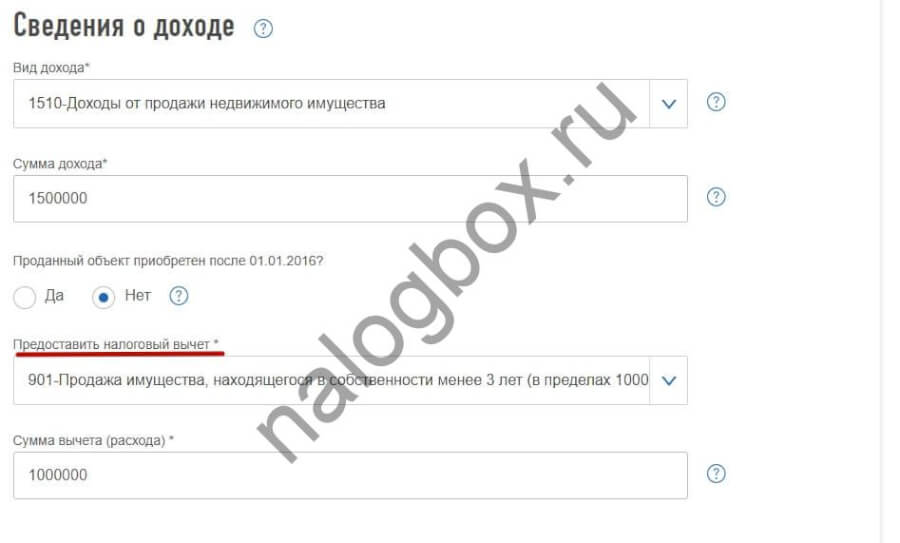

Кроме того, упомянутая статья устанавливает возможность снизить базу по НДФЛ при продаже недвижимости и иного имущества. Чтобы подать на этот налоговый вычет через личный кабинет, следует на вкладке «Доходы» (Шаг 4) добавить соответствующий источник дохода, указать его код и размер. Здесь же отмечаем вид желаемого вычета.

Как через личный кабинет налоговой сделать налоговый вычет за квартиру

Чтобы вернуть 13 процентов от покупки квартиры через личный кабинет, необходимо заполнить вкладку «Вычеты» (Шаг 5), предварительно проработав предыдущие.

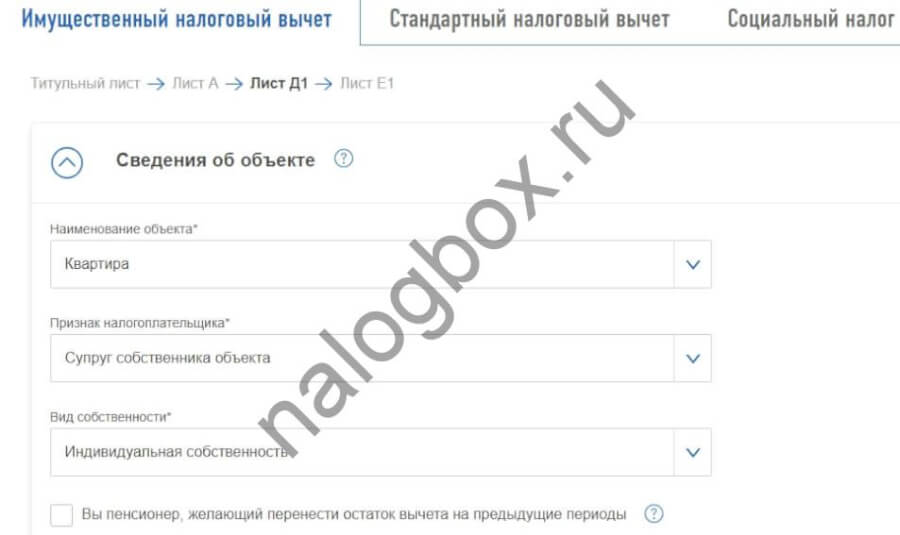

Последовательно вносим следующую информацию:

- наименование объекта (жилой дом, земельный участок, квартира);

- признак плательщика налога (собственник, его супруг(а));

- вид собственности;

- если налогоплательщик — пенсионер, желающий перенести остаток вычета на предыдущие годы, следует поставить «галочку»;

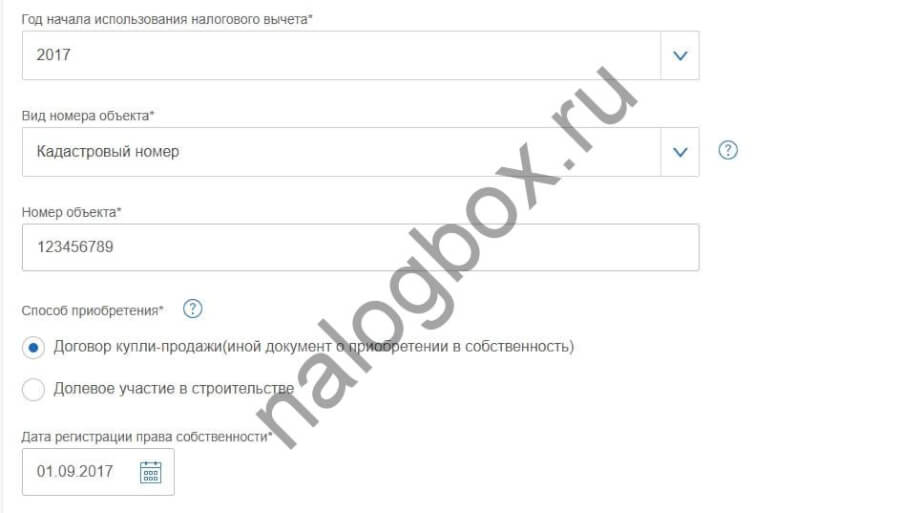

- год начала применения вычета по имуществу;

- вид номера;

- номер объекта;

- способ покупки;

- дата права собственности;

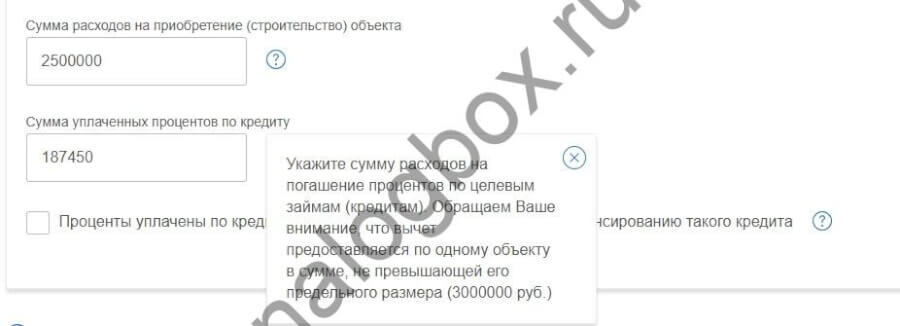

- сумма понесенных расходов при покупке объекта;

- сумма выплаченных процентов по договору кредитования.

Оформление возврата налога при покупке квартиры через личный кабинет в 2018 г., как и ранее сопряжен со следующим моментом: обязательно нужно приложить подтверждающие документы в отсканированном виде. К ним относят:

- выписку из ЕГРН;

- договор купли-продажи или долевого участия;

- свидетельство о собственности;

- кредитный договор;

- справку банка о заплаченных процентах и т.п.

Документы прикрепляются в этой же вкладке ниже всей введенной информации (максимальный объем — 20 Мб).

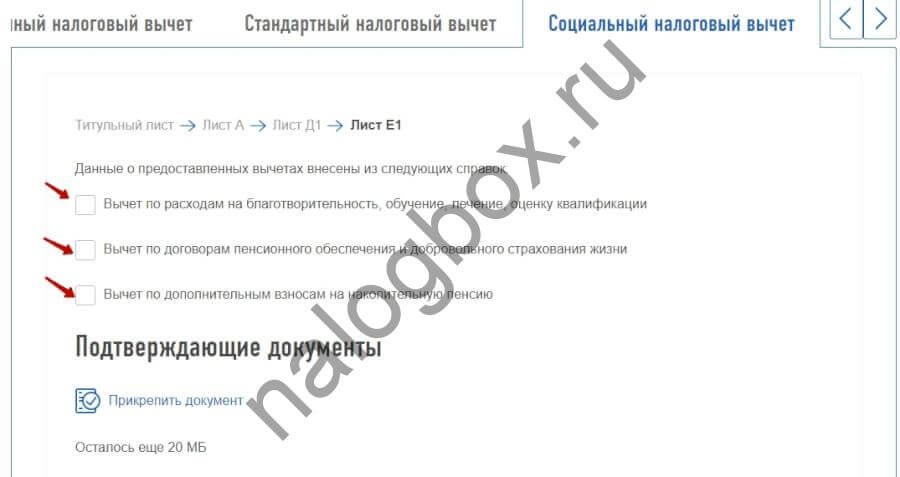

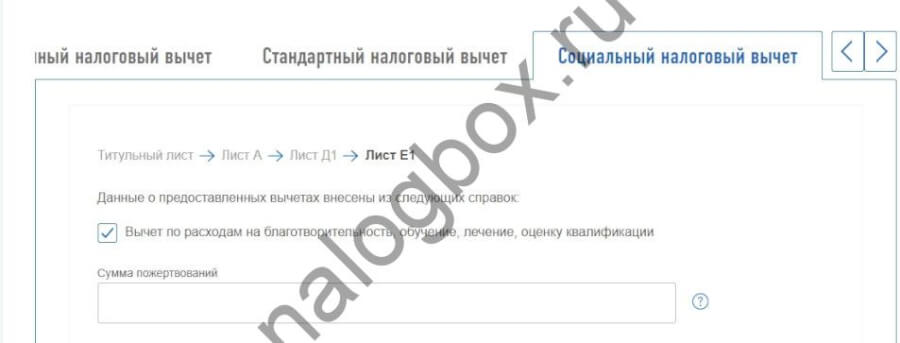

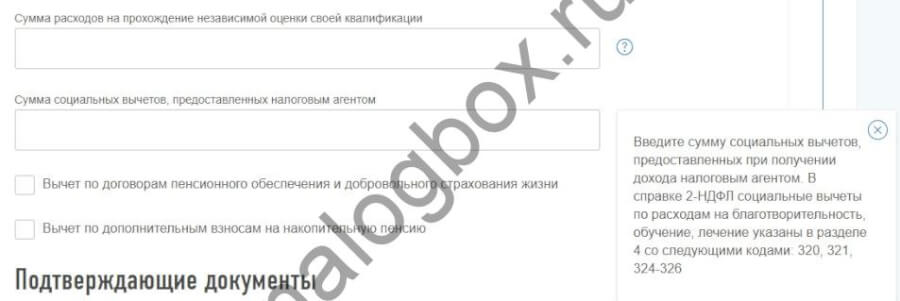

Как подать документы на социальный вычет через личный кабинет

Право на соц. вычет регламентировано ст.219 НК. Он оформляется на той же странице «Вычеты» только с выбором другого раздела. Социальный вычет подразделяется на несколько типов, а именно:

- на обучение;

- на лечение;

- на оплату благотворительных взносов;

- на пенсионные и страховые расходы и пр.

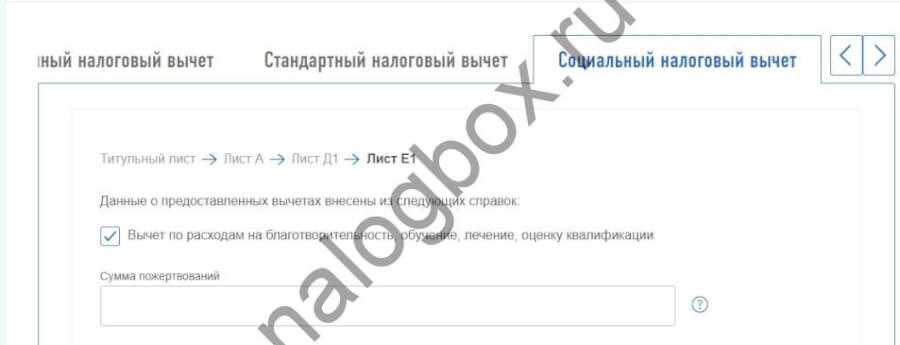

В соответствующей графе нужно поставить отметку, на какой(ие) именно вычет(ы) претендует налогоплательщик, а также прикрепить документы. Информация будет отражена на листе Е1 в бумажном варианте декларации.

Теперь подробнее остановимся на том, как корректно отразить вычет на обучение и лечение.

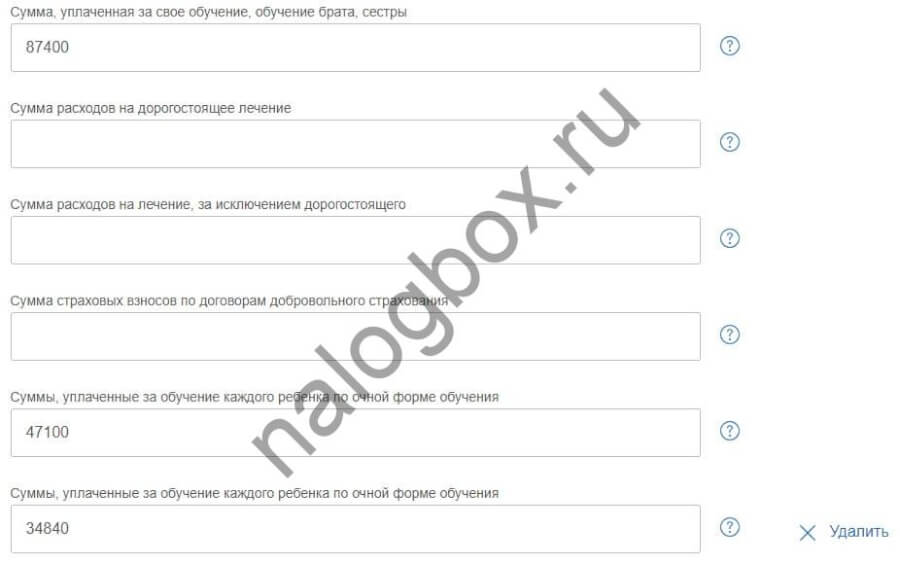

Как получить налоговый вычет за обучение через личный кабинет

Последовательность:

- Ставим «галочку» в нужном поле.

- В появившейся строке прописываем сумму, потраченную на обучение в отчетном году.

Обратите внимание! Для оплаты за себя (брата, сестру) и за детей суммы нужно указывать в разных строчках. Это связано с тем, что ст.219 НК устанавливает разные лимиты на эти подвиды соц. вычета:

— общие 120 000 руб. — при оплате за себя, родных братьев и сестер;

— 50 000 руб. дополнительно — на детское обучение (для каждого ребенка).

- Если частично в течение года вы получили соц. вычет на работе, его размер необходимо указать в отдельной строке.

- Добавляем документы, подтверждающие факт осуществления расходов. Их перечень содержится в письме ФНС от 22.11.2012 № ЕД-4-3/19630@.

Как получить налоговый вычет на лечение через личный кабинет

Порядок действий:

- На вкладке социальных вычетов отмечаем нужный.

- Заполняем строки (при необходимости) по сумме расходов:

- на лечение (включая покупку лекарств);

- на дорогостоящее лечение.

Здесь же можно заявить вычет на траты в сумме взносов на полис ДМС (если его оплата проходила за счет собственных средств, а не денег работодателя).

- Загружаем документы на понесенные расходы.

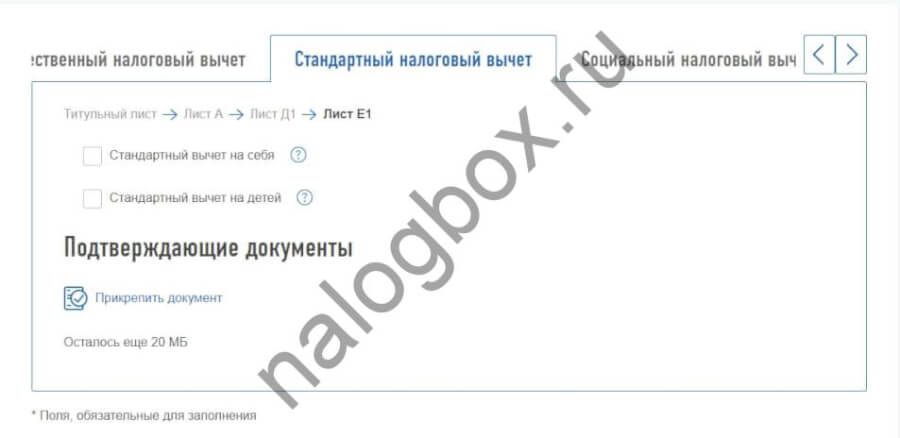

Стандартный вычет через личный кабинет налогоплательщика

Подать 3-НДФЛ через личный кабинет можно и тогда, когда человек имеет право на стандартный вычет, установленный ст.218 НК РФ, если по каким-то причинам гражданин не получил его у работодателя. Вносить информацию о нем необходимо во вкладке, связанной с вычетами:

Последовательность действий:

- Выбираем нужный подвид («на себя» или «на детей»).

- При выборе «на себя» определяемся с размером вычета (500 или 3000 руб.) и проставляем число месяцев, за которые его нужно предоставить.

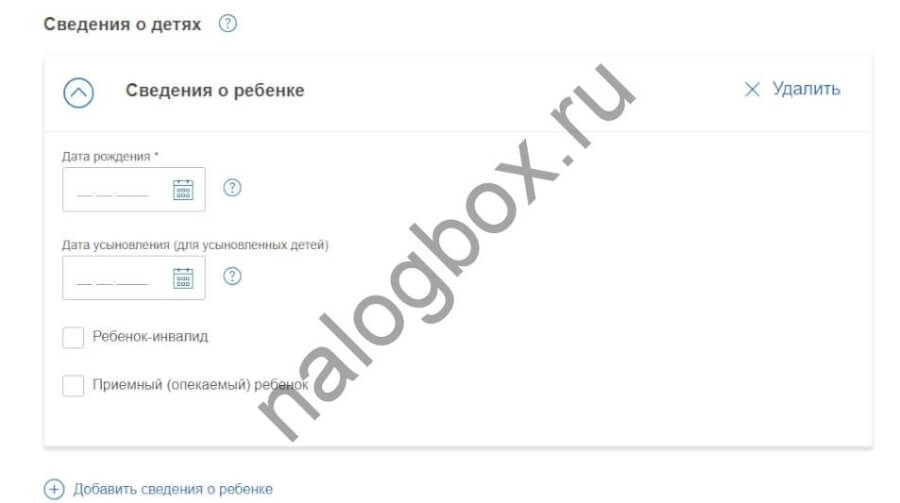

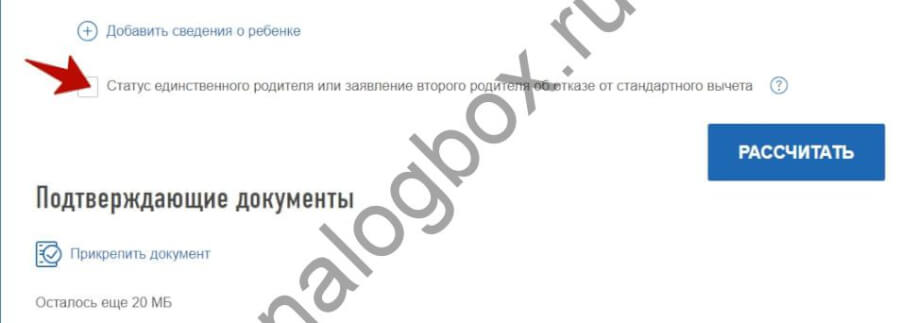

- Выбирая вычет «на детей»:

- указываем сведения о доходе. Это требование связано с тем, что НДФЛ не пересчитывается после того, как годовой доход достигает 350 000 руб.;

- добавляем данные детей.

- при необходимости, отмечаем свой статус.

- Прикрепляем требующиеся документы и нажимаем на кнопку «Рассчитать».

Окончательное оформление налогового расчета

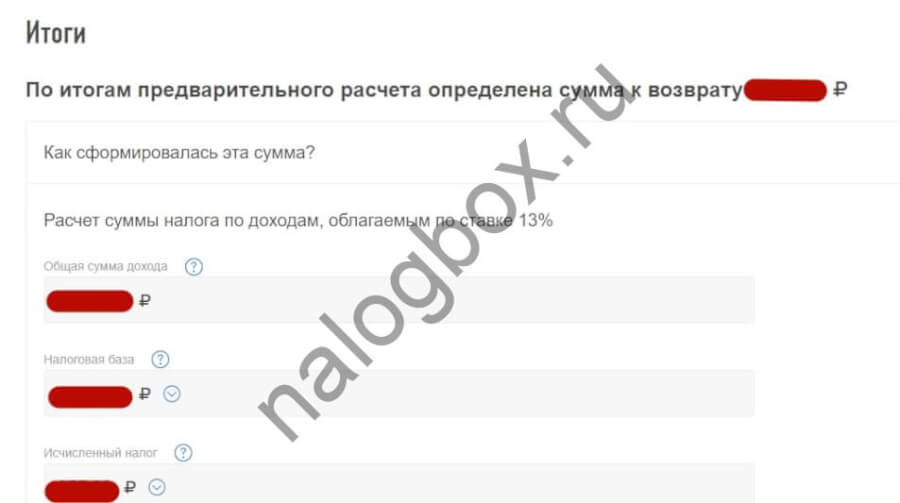

После заполнения данных по всем заявляемым вычетам переходим к Шагу 6 — вкладку «Просмотр сформированной декларации». Здесь представлены результаты проделанной работы:

Указывается следующая информация:

- величина НДФЛ к возврату, посчитанная исходя из заявленных через интернет в личном кабинете ФНС налоговых вычетов;

- сведения о том, как эта сумма сформировалась.

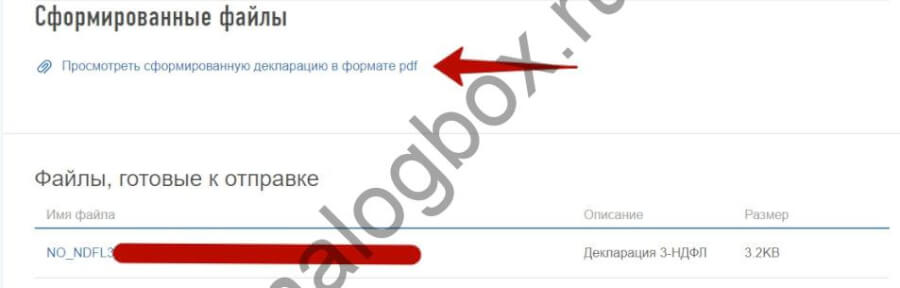

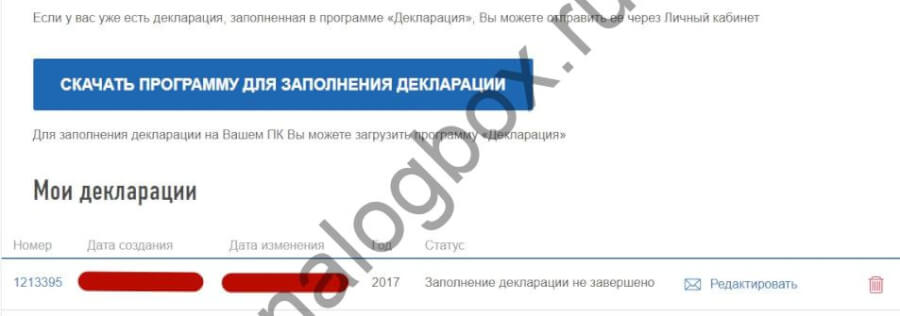

Сформированная декларация доступна для предварительного просмотра в формате pdf. Также можно в личном кабинете добавить документы к 3-НДФЛ, если это не было выполнено на предыдущих этапах.

После проверки расчета разрешено совершать операции:

- вернуться на предыдущие вкладки для редактирования;

- выйти из формы с сохранением информации или нет;

- отправить отчет и сопутствующую документацию в инспекцию.

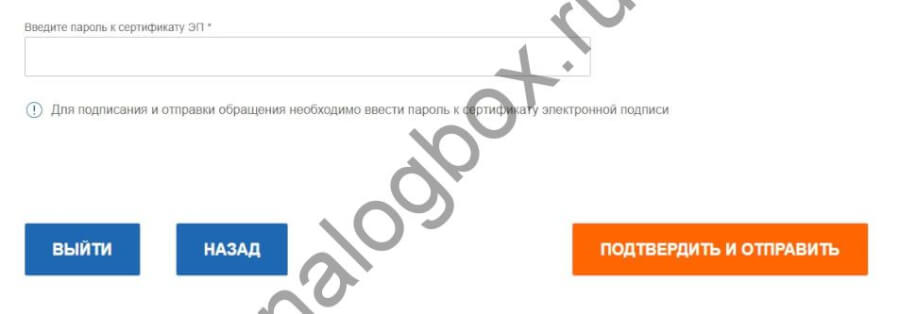

Важно!

Для отправки потребуется ввести пароль от электронной подписи.

Сохраненная 3-НДФЛ доступна в ЛК на вкладке с декларациями. До момента отправки она доступна для редактирования и удаления. Здесь же указывается статус отправленного отчета.

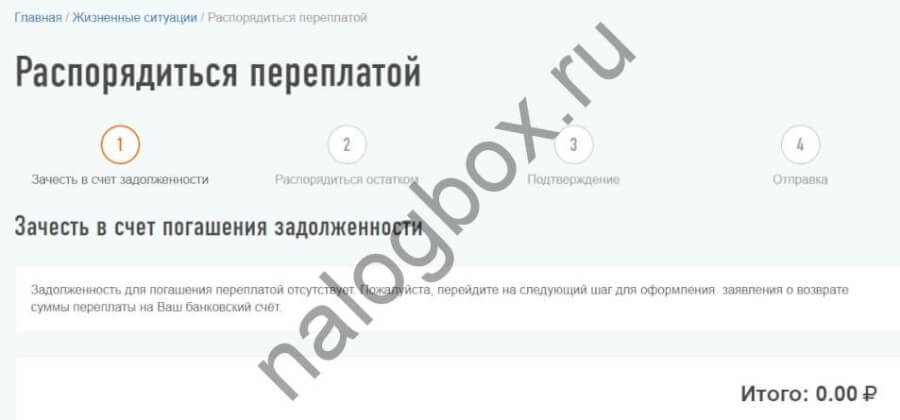

Отметим, что на сайте предусмотрена возможность оформить через личный кабинет и заявление на возврат налога, которое подается отдельно от декларации после завершения ее проверки.

Итоги

- Те, кто решил вернуть 13 процентов через личный кабинет налогоплательщика освобождены от необходимости визита в ФНС.

- Наряду с оформлением 3-НДФЛ можно также через личный кабинет подать заявление и документы на налоговый вычет.

- Все суммы программа рассчитывает автоматически.

- Большинство данных о налогоплательщике, его имуществе и доходах уже есть в системе. Поэтому сдать 3-НДФЛ через личный кабинет налогоплательщика гораздо быстрее, чем заполнять ее на бумаге.