В условиях введения налога на профессиональный доход у граждан возникает множество вопросом. Например, как регулируются налоги на самозанятых педагогов в 2019 году? Распространенной практикой является подработка учителей и преподавателей в качестве репетиторов, иногда эта подработка незначительна, неужели такому репетитору тоже нужно платить налоги как самозанятым гражданам?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как платить налоги репетитору?

Прежде чем, разбирать репетиторство после работы — это самозанятость или нет, рассмотрим основы обложения. Налог на профессиональный доход — это специальный режим обложения, который упрощает ведение деятельности двум категориям граждан:

- собственно, самозанятым — независимо от наличия работы по трудовому или гражданско-правовому договору;

- ИП — предприниматели, чьи показатели не превышают условия применения нового спецрежима, вправе закрыть ИП и применять налог на профессиональный доход.

Важно!

Пользоваться режимом могут только лица, осуществляющие самостоятельную деятельность на территориях проведения эксперимента.

С точки зрения вариантов ведения уроков возникает дилемма — репетитор-ИП или самозанятый. Разумеется, хочется узнать, что выгоднее. Для этого обратимся к федеральному закону № 422-ФЗ от 27 ноября 2018 года, который регламентирует новый спецрежим.

В пп.9 п.1 ст.6 закона указано, что не включаются в объекты профессионального обложения виды деятельности, перечисленные в ст.217 п.70 Налогового кодекса России. Этот пункт содержит следующие виды деятельности:

- присмотр за детьми и больными, уход за лицами старше 80 лет по медицинским показаниям;

- ведение домашнего хозяйства и уборка жилья;

- репетиторство.

Эти виды труда несмотря на наличие доходов не облагаются по главе «НДФЛ», а также не являются объектом обложения по новому спецрежиму, т.е. налоги за репетиторство платить не нужно. Если лицо занимается только ведением уроков в такой форме, как самозанятый репетитор он платит по желанию страховые взносы во внебюджетные фонды для формирования страхового стажа.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как оформить самозанятость репетитору?

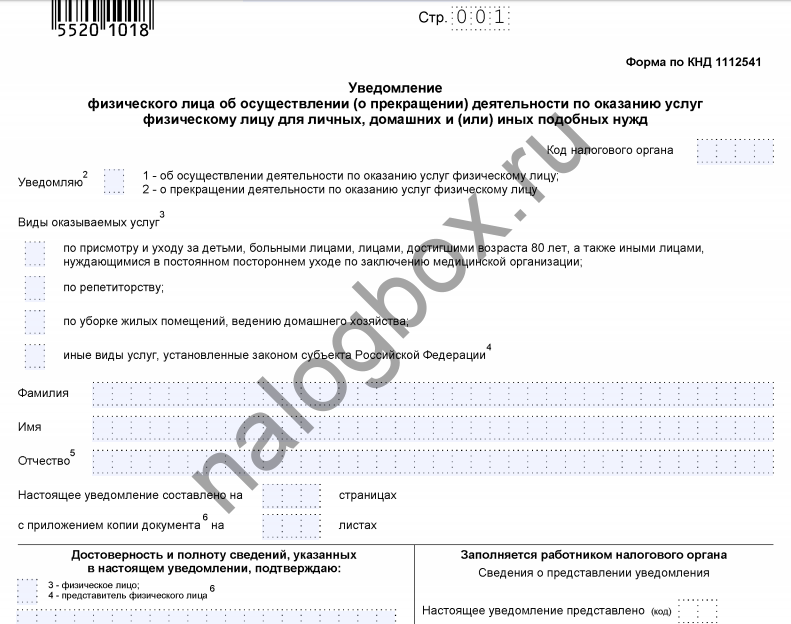

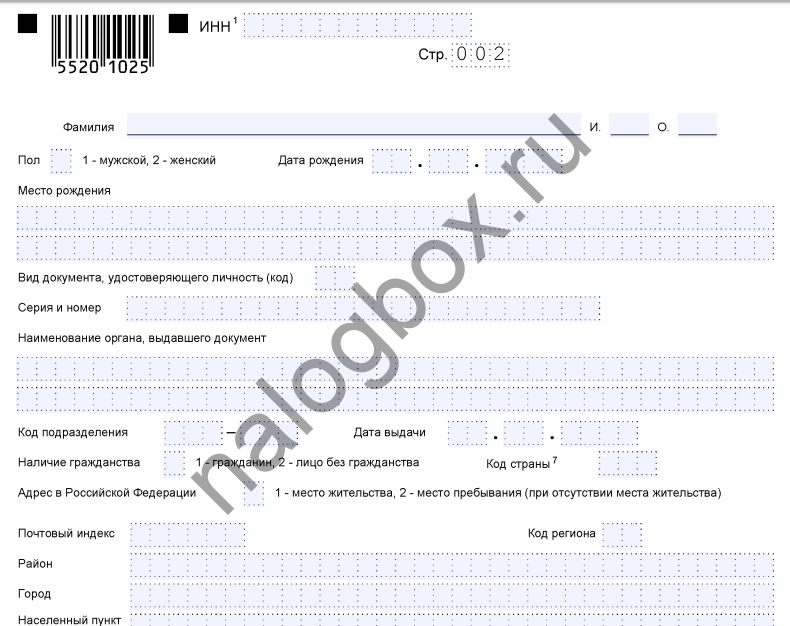

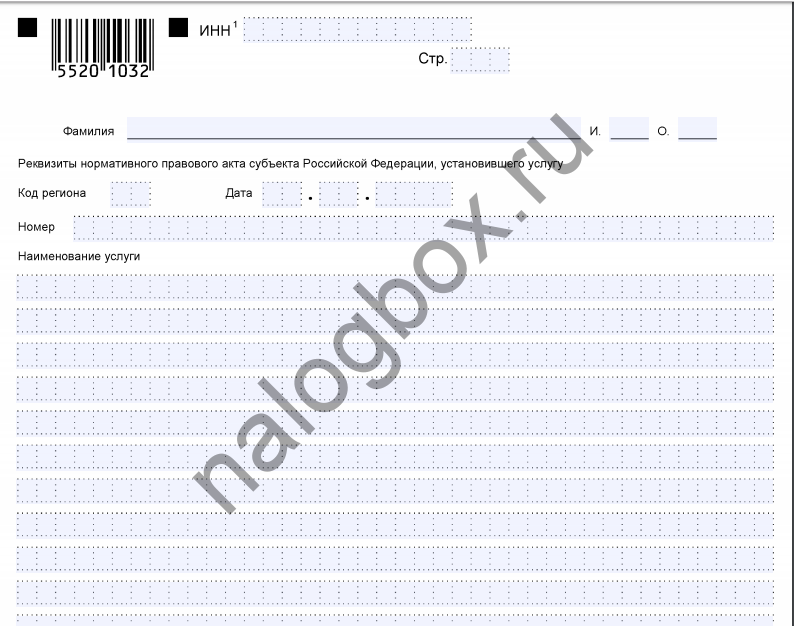

Уплатить налог за репетиторство вам не придется, но необходимо встать на учет в ИФНС, т. к. репетиторство — это самозанятость, хотя освобожденная от обложения. По ст.83 в п.7.3 вам требуется подать уведомление в любую ИФНС по своему выбору уведомление, состоящее из 3 листов:

Скачать форму можно здесь. Уведомление подается при оказании услуг и при прекращении репетиторских практик.

Итоги

- Самозанятые репетиторы в 2019 году не попадают под налог на профессиональный доход.

- Репетиторство не облагается по НДФЛ, следовательно, не нужно регистрировать ни ИП, ни юридическое лицо.

- Репетиторы подают в любую ИФНС уведомление об оказании услуг и уведомляют налоговые органы при прекращении деятельности.

Спасибо, я получила ответ на свой вопрос.